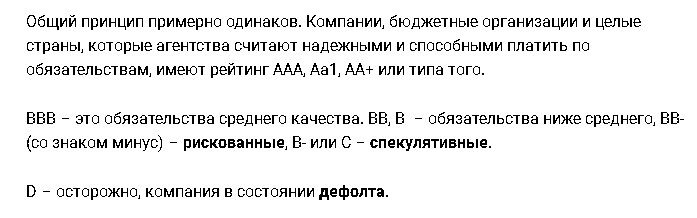

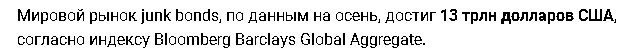

Nevrijedne obveznice (visokoprinosne obveznice, obveznice neinvesticionog ranga, špekulativne obveznice, junk obveznice) su špekulativne hartije od vrijednosti sa izuzetno niskim kreditnim rejtingom. Odlikuje ih negativna finansijska reputacija i visoki rizici. Međutim, ovo je vrlo profitabilan instrument, trgovanje kojim vam omogućava da ostvarite veliku zaradu. Obveznice se emituju po visokim kamatama, privlačeći preduzetnike koji žele da otkupe svoje kompanije koje su pred propašću.

Kako je počela istorija tržišta junk obveznica

Istorija tržišta junk obveznica počela je 1970-ih. Michael Milken se bavio analitičkim studijama vrijednosnih papira koje nemaju rejting. Uspeo je da dokaže da formiranje diversifikovanog portfelja obveznica niskog ranga na dugi rok donosi veći profit u poređenju sa instrumentima sa visokim rejtingom. Međutim, u ovom slučaju, vjerovatnoća neizvršenja obaveza značajno se povećava. Michael Milken je identificirao cikličnost tržišta, koja se sastoji u periodičnom padu pouzdanih vrijednosnih papira, u to vrijeme počinje uspon junk obveznica.

- pali anđeli – firme koje su ranije imale visok rejting, ali se sada suočavaju s određenim poteškoćama;

- zvijezde u usponu – start-up kompanije sa malom imovinom i nedovoljnom finansijskom stabilnošću, koje imaju nizak rejting;

- Kompanije sa visokim dugovima su praktično u stečaju ili su zapravo stečene firme sa ogromnim dugovima;

- Kapitalno intenzivna preduzeća su preduzeća koja nemaju dovoljan kapital ili preduzeća koja nisu u mogućnosti da dobiju kredite, kao i ona koja žele da privuku investitore iz reda fizičkih i pravnih lica.

Kako investirati u junk obveznice

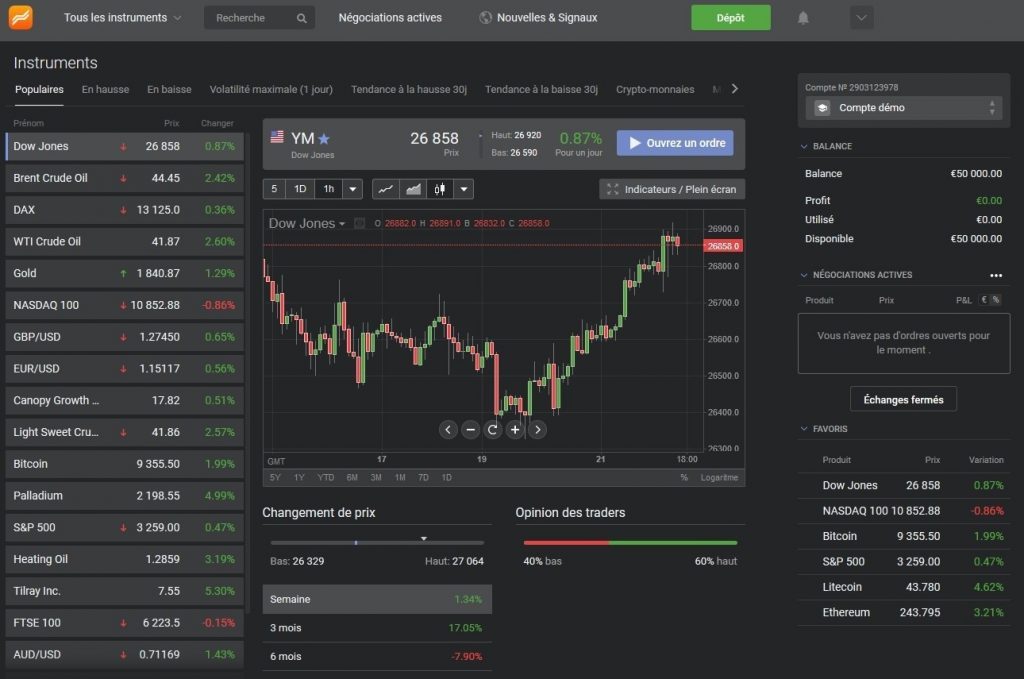

Prije ulaganja u ovaj instrument potrebno je izračunati koliko je to svrsishodno i analizirati postojeće rizike. U početku se analizira tržište kako bi se proučila istorija kompanija koje ih izdaju. Istraživanje tržišta se provodi kako bi se dobila ideja o trenutnoj ekonomskoj aktivnosti i drugim faktorima koji utiču na solventnost preduzeća. Morat ćete voditi računa o diversifikaciji ulaganja i kupiti vrijednosne papire nekoliko emitenata. Na osnovu izvršene analize, vrši se dugoročna prognoza kamatnih stopa i dinamika njihove promjene. Profitabilnost instrumenta i njegovo ponašanje na tržištu karakteriziraju brojne karakteristike:

- aktivno korišćenje dužničkih obaveza na tržištu sa njihovim realnim prinosom koji premašuje dobit na rejting aktive;

- povećanje ili smanjenje kamatne stope ne utiče na cenu instrumenta, što se ne može reći za obične dužničke obaveze. Ovo je zbog neznatnih rokova dospeća i visoke profitabilnosti sredstva;

- profitabilnost junk obveznica direktno zavisi od situacije u privredi.

Kako odabrati emitenta

Investitori preporučuju da ne uložite više od četvrtine svoje ušteđevine u junk obveznice. Da bi se smanjili rizici, učešće jednog emitenta u portfelju ne bi trebalo da prelazi 5%. Iskusni investitori rijetko ulažu više od 10% raspoloživih sredstava u ovu vrstu imovine. Prilikom odabira obveznica za kupovinu potrebno je proučiti aktivnosti emitenta, a posebno da li ima druge vrijednosne papire i dužničke obaveze. Oni obraćaju pažnju na javne dugove preduzeća i ukupno opterećenje duga, što određuje mogućnost naknadnog kreditiranja u situaciji sa povećanjem rizika od neizvršenja obaveza. Oni takođe uzimaju u obzir izglede poslovanja sa kojim je preduzeće povezano. Izgledi poslovne ideje će najvjerovatnije pomoći kompaniji da isplati kreditore.