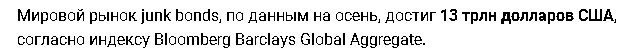

Nevēlamās obligācijas (augsta ienesīguma obligācijas, neinvestīciju kategorijas obligācijas, spekulatīvās kategorijas obligācijas, nevēlamās obligācijas) ir spekulatīvi vērtspapīri ar ārkārtīgi zemu kredītreitingu. Viņiem ir raksturīga negatīva finansiālā reputācija un augsti riski. Tomēr šis ir ļoti ienesīgs instruments, kura tirdzniecība ļauj gūt lielu peļņu. Obligācijas tiek emitētas ar augstām procentu likmēm, piesaistot uzņēmējus, kuri vēlas izpirkt savus uzņēmumus, kas drīz sāks bankrot.

Kā sākās nevēlamo obligāciju tirgus vēsture

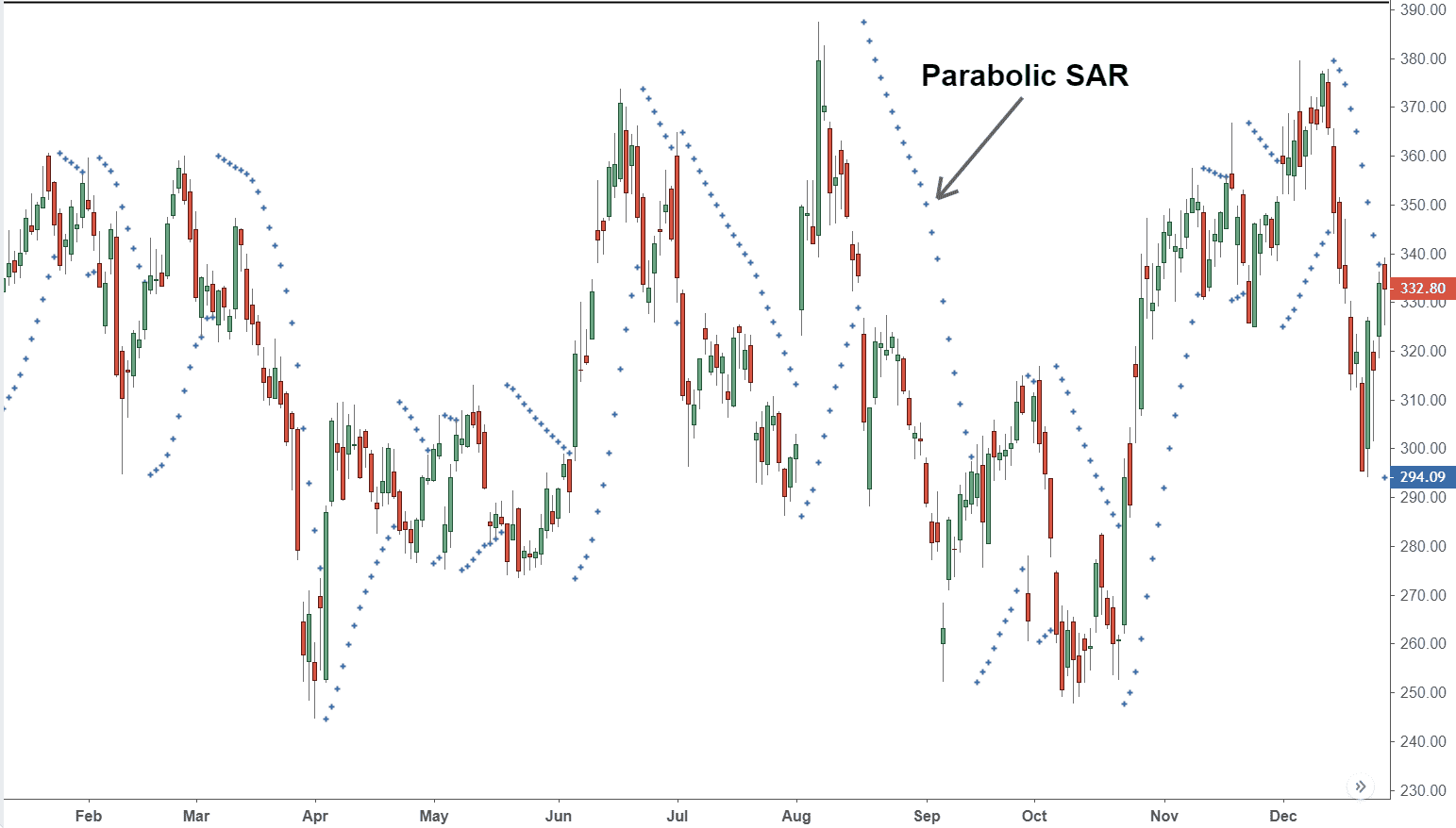

Nevēlamo obligāciju tirgus vēsture aizsākās pagājušā gadsimta 70. gados. Maikls Milkens nodarbojās ar vērtspapīru analītiskajiem pētījumiem, kuriem nav reitinga. Viņš spēja pierādīt, ka diversificēta zemas kvalitātes obligāciju portfeļa veidošana ilgtermiņā nes lielāku peļņu, salīdzinot ar instrumentiem ar augstu reitingu. Tomēr šajā gadījumā saistību nepildīšanas iespējamība ievērojami palielinās. Maikls Milkens identificēja tirgus cikliskumu, kas sastāv no periodiskiem uzticamu vērtspapīru kritumiem, tieši šajā laikā sākas nevēlamo obligāciju kāpums.

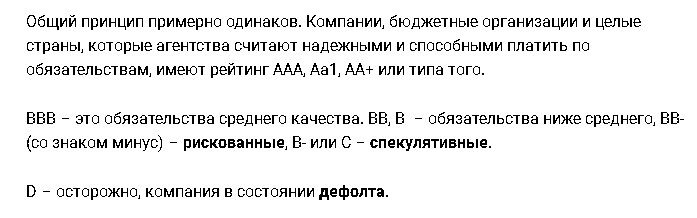

- kritušie eņģeļi – uzņēmumi, kuriem iepriekš bija augsts reitings, bet tagad saskaras ar zināmām grūtībām;

- uzlecošās zvaigznes – jaunuzņēmumi ar maziem aktīviem un nepietiekamu finansiālo stabilitāti, kuriem ir zems reitings;

- Uzņēmumi ar lielu parādu ir praktiski bankrotējuši vai faktiski iegādāti uzņēmumi ar milzīgiem parādiem;

- Kapitālietilpīgi uzņēmumi ir firmas, kurām ir nepietiekams kapitāls vai uzņēmumi, kuri nespēj saņemt kredītus, kā arī tie, kas vēlas piesaistīt investorus no fizisko un juridisko personu vidus.

Kā ieguldīt nevēlamās obligācijās

Pirms investēt šajā instrumentā ir nepieciešams aprēķināt, cik tas ir lietderīgi, un analizēt esošos riskus. Sākotnēji tiek analizēts tirgus, lai izpētītu emitentu uzņēmumu vēsturi. Tirgus izpēte tiek veikta, lai gūtu priekšstatu par pašreizējo ekonomisko aktivitāti un citiem faktoriem, kas ietekmē uzņēmumu maksātspēju. Būs jārūpējas par ieguldījumu diversifikāciju un jāiegādājas vairāku emitentu vērtspapīri. Pamatojoties uz veikto analīzi, tiek veikta procentu likmju ilgtermiņa prognoze un to izmaiņu dinamika. Instrumenta rentabilitāti un tā uzvedību tirgū raksturo vairākas pazīmes:

- aktīva parādsaistību izmantošana tirgū, kuru reālais ienesīgums pārsniedz peļņu no reitinga aktīviem;

- procentu likmes pieaugums vai samazinājums neietekmē instrumenta cenu, ko nevar teikt par parastajām parāda saistībām. Tas ir saistīts ar nenozīmīgajiem termiņiem un aktīva augsto rentabilitāti;

- junk obligāciju ienesīgums ir tieši atkarīgs no situācijas ekonomikā.

Kā izvēlēties emitentu

Investori iesaka ne vairāk kā ceturto daļu no saviem ietaupījumiem ieguldīt nevēlamās obligācijās. Lai samazinātu riskus, viena emitenta daļai portfelī nevajadzētu pārsniegt 5%. Pieredzējuši investori reti iegulda vairāk nekā 10% no saviem pieejamajiem līdzekļiem šāda veida aktīvos. Izvēloties obligācijas iegādei, ir jāizpēta emitenta darbība, jo īpaši, lai noskaidrotu, vai viņam ir citi vērtspapīri un parādsaistības. Viņi pievērš uzmanību uzņēmuma publiskajiem parādiem un kopējam parādu slogam, kas nosaka tālākkreditēšanas iespēju situācijā ar saistību nepildīšanas riska pieaugumu. Tie ņem vērā arī uzņēmuma, ar kuru uzņēmums ir saistīts, izredzes. Biznesa idejas izredzes, visticamāk, palīdzēs uzņēmumam atmaksāt kreditorus.