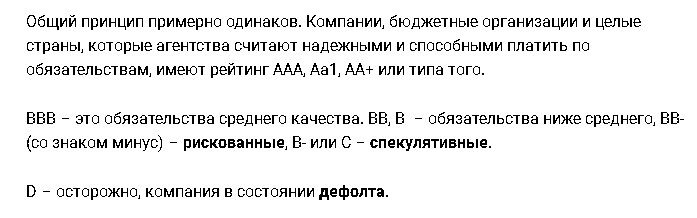

Nepageidaujamos obligacijos (aukšto pajamingumo obligacijos, neinvesticinio lygio obligacijos, spekuliacinio lygio obligacijos, nepageidaujamos obligacijos) yra spekuliaciniai vertybiniai popieriai, turintys itin žemą kredito reitingą. Jiems būdinga neigiama finansinė reputacija ir didelė rizika. Tačiau tai labai pelninga priemonė, kuria prekiaujant galima gauti didelį pelną. Obligacijos išleidžiamos už dideles palūkanas, pritraukiančius verslininkus, norinčius išpirkti savo įmones, kurios netrukus žlugs.

Kaip prasidėjo šiukšlių obligacijų rinkos istorija

Šlamšto obligacijų rinkos istorija prasidėjo aštuntajame dešimtmetyje. Michaelas Milkenas užsiėmė analitiniais vertybinių popierių, neturinčių reitingo, tyrimais. Jis sugebėjo įrodyti, kad diversifikuoto žemo reitingo obligacijų portfelio formavimas ilgainiui atneša daugiau pelno, lyginant su aukšto reitingo instrumentais. Tačiau tokiu atveju įsipareigojimų nevykdymo tikimybė gerokai padidėja. Michaelas Milkenas nustatė rinkos cikliškumą, kurį sudaro periodiškas patikimų vertybinių popierių kritimas, būtent šiuo metu prasideda nepageidaujamų obligacijų kilimas.

- puolę angelai – įmonės, kurios anksčiau turėjo aukštą reitingą, bet dabar susiduria su tam tikrais sunkumais;

- kylančios žvaigždės – pradedančios įmonės, turinčios mažą turtą ir nepakankamą finansinį stabilumą, turinčios žemą reitingą;

- Didelės skolos įmonės yra praktiškai bankrutuojančios arba faktiškai įsigytos įmonės, turinčios didžiules skolas;

- Kapitalo imlios įmonės – tai įmonės, neturinčios pakankamai kapitalo arba įmonės, kurios negali gauti paskolų, taip pat norinčios pritraukti investuotojų iš fizinių ir juridinių asmenų.

Kaip investuoti į nereikalingas obligacijas

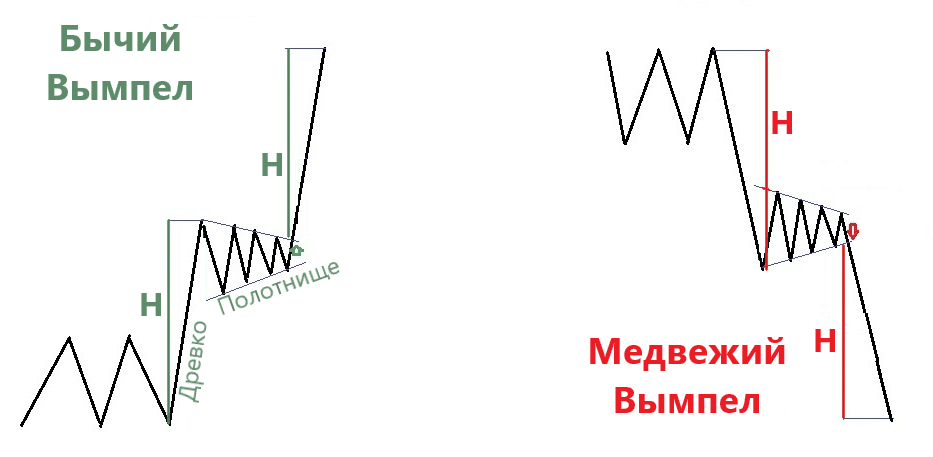

Prieš investuojant į šią priemonę, būtina apskaičiuoti, kiek tai tikslinga, ir išanalizuoti esamas rizikas. Iš pradžių analizuojama rinka, siekiant ištirti emitentų įmonių istoriją. Rinkos tyrimai atliekami siekiant susidaryti vaizdą apie esamą ekonominę veiklą ir kitus veiksnius, turinčius įtakos įmonių mokumui. Reikės pasirūpinti investicijų diversifikavimu ir pirkti kelių emitentų vertybinius popierius. Remiantis atlikta analize, atliekama ilgalaikė palūkanų normų ir jų kitimo dinamikos prognozė. Priemonės pelningumas ir jo elgsena rinkoje pasižymi keliomis savybėmis:

- aktyvus skolinių įsipareigojimų naudojimas rinkoje, kai realus jų pajamingumas viršija reitingo turto pelną;

- palūkanų normos padidėjimas ar sumažėjimas neturi įtakos priemonės kainai, ko negalima pasakyti apie įprastus skolinius įsipareigojimus. Taip yra dėl nereikšmingų išpirkimo terminų ir didelio turto pelningumo;

- obligacijų pelningumas tiesiogiai priklauso nuo situacijos ekonomikoje.

Kaip pasirinkti emitentą

Investuotojai rekomenduoja ne daugiau kaip ketvirtadalį savo santaupų investuoti į nereikalingas obligacijas. Norint sumažinti riziką, vieno emitento dalis portfelyje neturėtų viršyti 5 proc. Patyrę investuotojai retai investuoja daugiau nei 10% turimų lėšų į tokio tipo turtą. Renkantis obligacijas pirkti, būtina išstudijuoti emitento veiklą, ypač išsiaiškinti, ar jis neturi kitų vertybinių popierių ir skolinių įsipareigojimų. Jie atkreipia dėmesį į įmonės viešąsias skolas ir bendrą skolų naštą, kuri lemia galimybę perskolinti padidėjus įsipareigojimų nevykdymo rizikai. Juose taip pat atsižvelgiama į verslo, su kuriuo įmonė yra susijusi, perspektyvas. Verslo idėjos perspektyvos greičiausiai padės įmonei atsipirkti kreditoriams.