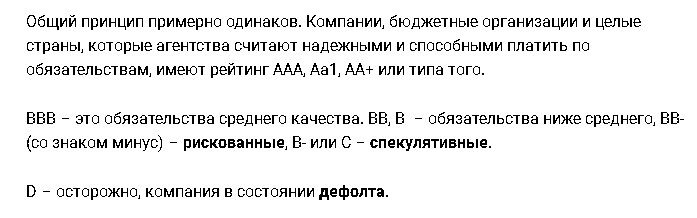

જંક બોન્ડ્સ (ઉચ્ચ ઉપજ બોન્ડ, નોન-ઇન્વેસ્ટમેન્ટ-ગ્રેડ બોન્ડ, સટ્ટાકીય-ગ્રેડ બોન્ડ, જંક બોન્ડ) અત્યંત નીચા ક્રેડિટ રેટિંગ સાથે સટ્ટાકીય સિક્યોરિટીઝ છે. તેઓ નકારાત્મક નાણાકીય પ્રતિષ્ઠા અને ઉચ્ચ જોખમો દ્વારા વર્ગીકૃત થયેલ છે. જો કે, આ એક અત્યંત નફાકારક સાધન છે, જેમાં વેપાર કરવાથી તમને મોટો નફો મળે છે. બોન્ડ ઊંચા વ્યાજ દરે જારી કરવામાં આવે છે, જેઓ તેમની કંપનીઓને ખરીદવા માગતા હોય તેવા ઉદ્યોગસાહસિકોને આકર્ષિત કરે છે જે નિષ્ફળ થવા જઈ રહી છે.

જંક બોન્ડ માર્કેટનો ઇતિહાસ કેવી રીતે શરૂ થયો

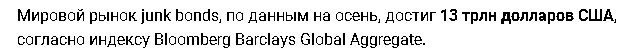

જંક બોન્ડ માર્કેટનો ઈતિહાસ 1970ના દાયકામાં શરૂ થયો હતો. માઈકલ મિલ્કેન એવી સિક્યોરિટીઝના વિશ્લેષણાત્મક અભ્યાસમાં રોકાયેલા હતા કે જેની પાસે રેટિંગ નથી. તે સાબિત કરવામાં સક્ષમ હતા કે લાંબા ગાળે લો-ગ્રેડ બોન્ડના વૈવિધ્યસભર પોર્ટફોલિયોની રચના ઉચ્ચ રેટિંગવાળા સાધનોની તુલનામાં વધુ નફો લાવે છે. જો કે, આ કિસ્સામાં, ડિફોલ્ટની સંભાવના નોંધપાત્ર રીતે વધે છે. માઈકલ મિલ્કેને બજારની ચક્રીયતાને ઓળખી, જેમાં વિશ્વસનીય સિક્યોરિટીઝમાં સમયાંતરે ઘટાડાનો સમાવેશ થાય છે, તે આ સમયે જંક બોન્ડ્સનો ઉદય શરૂ થાય છે.

- ઘટી એન્જલ્સ – એવી કંપનીઓ કે જેઓ અગાઉ ઉચ્ચ રેટિંગ ધરાવતી હતી, પરંતુ હવે કેટલીક મુશ્કેલીઓનો સામનો કરી રહી છે;

- ઉગતા તારા – નાની અસ્કયામતો અને અપૂરતી નાણાકીય સ્થિરતા ધરાવતી સ્ટાર્ટ-અપ કંપનીઓ, જેનું રેટિંગ ઓછું છે;

- ઉચ્ચ દેવું ધરાવતી કંપનીઓ વ્યવહારીક રીતે નાદાર છે અથવા વાસ્તવમાં જંગી દેવાવાળી કંપનીઓ હસ્તગત કરી છે;

- મૂડી-સઘન કંપનીઓ એવી કંપનીઓ છે કે જેની પાસે અપૂરતી મૂડી અથવા સાહસો છે જે લોન મેળવવામાં અસમર્થ હોય છે, તેમજ તે વ્યક્તિઓ અને કાનૂની સંસ્થાઓમાંથી રોકાણકારોને આકર્ષવા ઈચ્છે છે.

જંક બોન્ડમાં કેવી રીતે રોકાણ કરવું

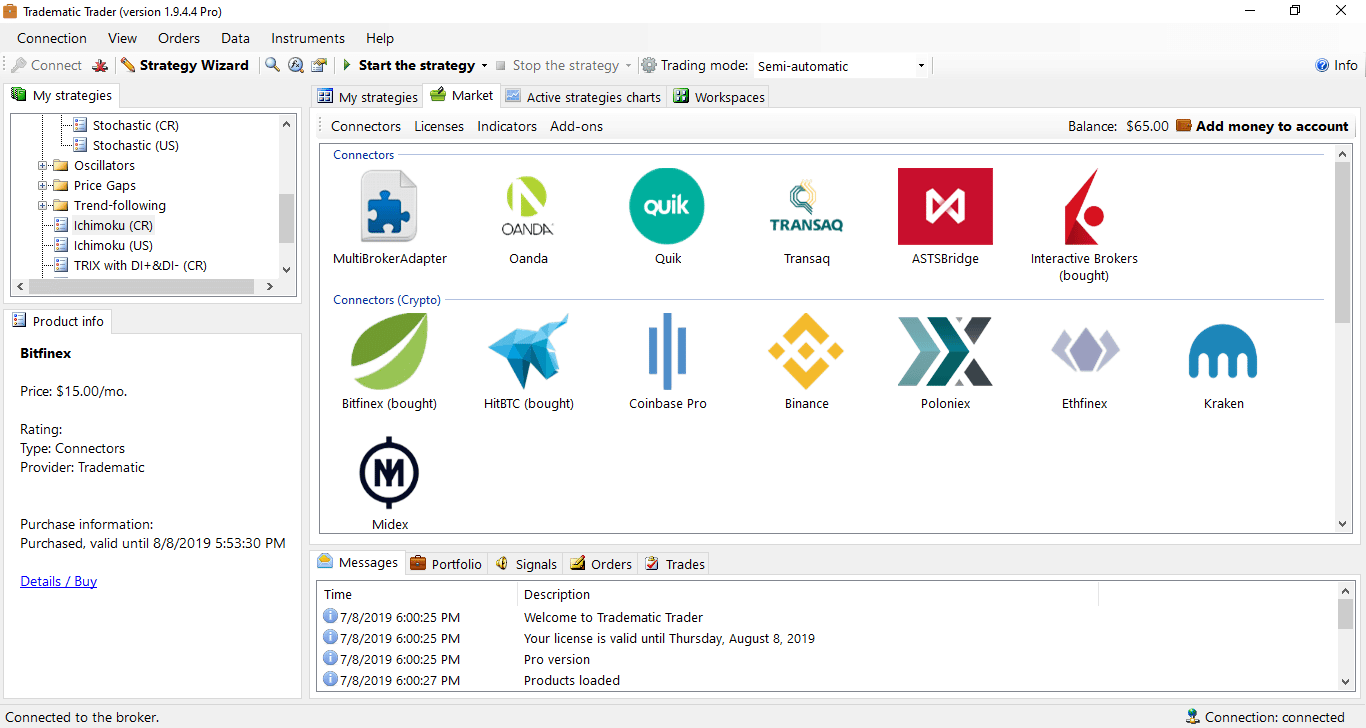

આ સાધનમાં રોકાણ કરતા પહેલા, તે કેટલું યોગ્ય છે તેની ગણતરી કરવી અને હાલના જોખમોનું વિશ્લેષણ કરવું જરૂરી છે. શરૂઆતમાં, જારી કરતી કંપનીઓના ઇતિહાસનો અભ્યાસ કરવા માટે બજારનું વિશ્લેષણ કરવામાં આવે છે. વર્તમાન આર્થિક પ્રવૃત્તિ અને કંપનીઓની સોલ્વન્સીને અસર કરતા અન્ય પરિબળોનો ખ્યાલ મેળવવા માટે બજાર સંશોધન હાથ ધરવામાં આવે છે. તમારે રોકાણના વૈવિધ્યકરણની કાળજી લેવી પડશે અને કેટલાક જારીકર્તાઓની સિક્યોરિટીઝ ખરીદવી પડશે. કરવામાં આવેલા વિશ્લેષણના આધારે, વ્યાજ દરોની લાંબા ગાળાની આગાહી અને તેમના ફેરફારની ગતિશીલતા હાથ ધરવામાં આવે છે. સાધનની નફાકારકતા અને બજારમાં તેની વર્તણૂક ઘણી સુવિધાઓ દ્વારા વર્ગીકૃત થયેલ છે:

- બજારમાં દેવાની જવાબદારીઓનો સક્રિય ઉપયોગ તેમની વાસ્તવિક ઉપજ રેટિંગ અસ્કયામતો પરના નફા કરતાં વધી જાય છે;

- વ્યાજ દરમાં વધારો અથવા ઘટાડો સાધનની કિંમતને અસર કરતું નથી, જે સામાન્ય દેવાની જવાબદારીઓ વિશે કહી શકાય નહીં. આ પાકતી મુદતની નજીવી શરતો અને સંપત્તિની ઉચ્ચ નફાકારકતાને કારણે છે;

- જંક બોન્ડ પર નફાકારકતા અર્થતંત્રની પરિસ્થિતિ પર સીધો આધાર રાખે છે.

ઇશ્યુઅર કેવી રીતે પસંદ કરવું

રોકાણકારો જંક બોન્ડમાં તમારી બચતના એક ક્વાર્ટર કરતાં વધુ રોકાણ કરવાની ભલામણ કરે છે. જોખમો ઘટાડવા માટે, પોર્ટફોલિયોમાં એક જારીકર્તાનો હિસ્સો 5% થી વધુ ન હોવો જોઈએ. અનુભવી રોકાણકારો ભાગ્યે જ આ પ્રકારની અસ્કયામતોમાં તેમના ઉપલબ્ધ ભંડોળના 10% કરતાં વધુ રોકાણ કરે છે. ખરીદી માટે બોન્ડ પસંદ કરતી વખતે, ઇશ્યુઅરની પ્રવૃત્તિઓનો અભ્યાસ કરવો જરૂરી છે, ખાસ કરીને, તે શોધવા માટે કે તેની પાસે અન્ય સિક્યોરિટીઝ અને દેવાની જવાબદારીઓ છે કે કેમ. તેઓ કંપનીના જાહેર દેવા અને કુલ દેવાના બોજ પર ધ્યાન આપે છે, જે ડિફોલ્ટના જોખમમાં વધારો સાથેની પરિસ્થિતિમાં ઓન-લેન્ડિંગની શક્યતા નક્કી કરે છે. તેઓ તે વ્યવસાયની સંભાવનાઓને પણ ધ્યાનમાં લે છે જેની સાથે એન્ટરપ્રાઇઝ જોડાયેલ છે. વ્યવસાયિક વિચારની સંભાવનાઓ મોટા ભાગે કંપનીને લેણદારોને ચૂકવવામાં મદદ કરશે.