اوراق قرضه ناخواسته (اوراق با بازده بالا، اوراق قرضه با درجه سرمایه گذاری غیر سرمایه گذاری، اوراق قرضه با درجه سوداگرانه، اوراق قرضه ناخواسته) اوراق بهادار سفته بازانه با رتبه اعتباری بسیار پایین هستند. آنها با شهرت مالی منفی و خطرات بالا مشخص می شوند. با این حال، این یک ابزار بسیار سودآور است، تجارت که در آن به شما امکان می دهد سود زیادی کسب کنید. اوراق قرضه با نرخ بهره بالا منتشر می شوند و کارآفرینانی را که می خواهند شرکت های خود را که در شرف ورشکستگی هستند بخرند، جذب می کند.

تاریخچه بازار اوراق قرضه ناخواسته چگونه آغاز شد

تاریخچه بازار اوراق قرضه ناخواسته در دهه 70 قرن بیستم آغاز شد. مایکل میلکن تحقیقات تحلیلی روی اوراق بهادار بدون رتبه انجام داده است. او توانست ثابت کند که ایجاد یک سبد متنوع از اوراق قرضه با عیار پایین نسبت به ابزارهای دارای رتبه بالا در بلندمدت سودآورتر است. با این حال، در این مورد، احتمال نکول به طور قابل توجهی افزایش می یابد. مایکل میلکن ماهیت چرخه ای بازار را شناسایی کرده است که شامل رکودهای دوره ای در اوراق بهادار مطمئن است، در این زمان است که افزایش اوراق قرضه ناخواسته آغاز می شود.

- فرشتگان سقوط کرده – شرکت هایی که قبلا رتبه بالایی داشتند، اما اکنون با مشکلات خاصی مواجه شده اند.

- ستاره های در حال ظهور – استارت آپ هایی با دارایی های کوچک و قدرت مالی ناکافی که رتبه پایینی دارند.

- شرکتهای با بدهی بالا عملاً ورشکسته یا شرکتهایی با بدهیهای کلان هستند.

- شرکتهای سرمایهبر بنگاههایی هستند که سرمایه ناکافی دارند یا بنگاههایی که قادر به دریافت وام نیستند و همچنین کسانی که مایل به جذب سرمایهگذار از بین اشخاص حقیقی و حقوقی هستند.

نحوه سرمایه گذاری در اوراق قرضه ناخواسته به روش صحیح

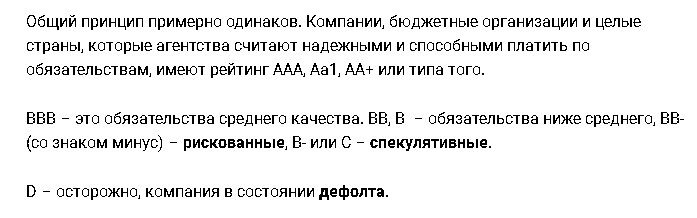

قبل از سرمایه گذاری در این ابزار، باید میزان مصلحت آن را محاسبه کرد و ریسک های موجود را تحلیل کرد. در ابتدا، بازار برای مطالعه تاریخچه شرکت های صادرکننده تجزیه و تحلیل می شود. تحقیقات بازار برای دریافت ایده ای از فعالیت اقتصادی فعلی و سایر عوامل موثر بر پرداخت بدهی شرکت ها در حال انجام است. شما باید مراقب تنوع سرمایه گذاری و خرید اوراق بهادار از چندین ناشر باشید. بر اساس تحلیل های انجام شده، پیش بینی بلندمدت نرخ بهره و پویایی تغییر آن ها انجام می شود. سودآوری ابزار و رفتار آن در بازار با تعدادی ویژگی مشخص می شود:

- استفاده فعال از تعهدات بدهی در بازار با سودآوری آنها بیشتر از سود دارایی های رتبه بندی.

- افزایش یا کاهش نرخ بهره بر قیمت ابزار تأثیر نمی گذارد، که نمی توان آن را برای تعهدات بدهی معمولی گفت. این به دلیل دوره سررسید کوتاه و بازده بالای دارایی است.

- سودآوری اوراق قرضه ناخواسته به طور مستقیم به وضعیت اقتصاد بستگی دارد.

نحوه انتخاب ناشر

سرمایه گذاران توصیه می کنند بیش از یک چهارم پس انداز در اوراق قرضه ناخواسته سرمایه گذاری کنند. برای کاهش ریسک، سهم یک ناشر در پرتفوی نباید بیش از 5 درصد باشد. سرمایه گذاران با تجربه به ندرت بیش از 10 درصد از وجوه در گردش خود را در این نوع دارایی ها سرمایه گذاری می کنند. هنگام انتخاب اوراق قرضه برای خرید، لازم است فعالیت های ناشر مورد مطالعه قرار گیرد، به ویژه اینکه آیا او اوراق بهادار و تعهدات بدهی دیگری دارد یا خیر. آنها به بدهی های عمومی شرکت و میزان کل بار بدهی توجه می کنند که امکان اعطای وام را در شرایطی با افزایش ریسک نکول تعیین می کند. چشم انداز تجارتی که شرکت با آن در ارتباط است نیز در نظر گرفته می شود. چشم انداز یک ایده تجاری به احتمال زیاد به شرکت کمک می کند تا با طلبکاران خود تسویه حساب کند.