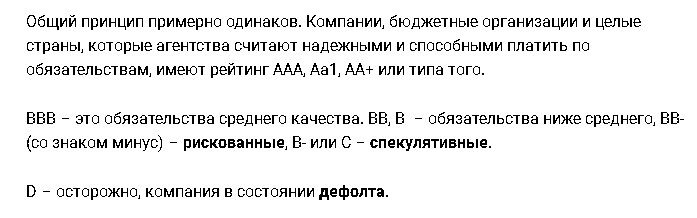

Nekvalitné dlhopisy (vysoký výnos, dlhopis bez investičného stupňa, dlhopis špekulatívneho stupňa, podradný dlhopis) sú špekulatívne cenné papiere s extrémne nízkym úverovým ratingom. Vyznačujú sa negatívnou finančnou povesťou a vysokými rizikami. Ide však o vysoko ziskový nástroj, ktorého obchodovanie vám umožňuje získať veľké zisky. Dlhopisy sa vydávajú s vysokými úrokovými sadzbami, čo priťahuje podnikateľov, ktorí chcú odkúpiť svoje spoločnosti, ktoré sú pred krachom.

Ako sa začala história trhu s nezdravými dlhopismi

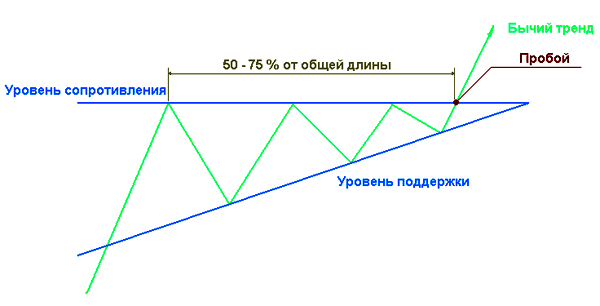

História trhu s podradnými dlhopismi sa začala v 70. rokoch minulého storočia. Michael Milken sa zaoberal analytickými štúdiami cenných papierov, ktoré nemajú rating. Podarilo sa mu dokázať, že tvorba diverzifikovaného portfólia nízkohodnotných dlhopisov z dlhodobého hľadiska prináša vyšší zisk v porovnaní s nástrojmi s vysokým ratingom. V tomto prípade sa však výrazne zvyšuje pravdepodobnosť zlyhania. Michael Milken identifikoval cyklickosť trhu, ktorá spočíva v periodickom poklese spoľahlivých cenných papierov, práve v tomto čase začína vzostup junk bondov.

- padlí anjeli – firmy, ktoré mali predtým vysoké hodnotenie, ale teraz čelia určitým ťažkostiam;

- vychádzajúce hviezdy – začínajúce firmy s malým majetkom a nedostatočnou finančnou stabilitou, ktoré majú nízky rating;

- Spoločnosti s vysokým dlhom sú prakticky skrachované alebo skutočne získané firmy s obrovskými dlhmi;

- Kapitálovo náročné spoločnosti sú firmy, ktoré nemajú dostatočný kapitál alebo podniky, ktoré nie sú schopné získať úvery, ako aj tie, ktoré chcú prilákať investorov z radov fyzických a právnických osôb.

Ako investovať do nezdravých dlhopisov

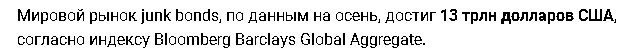

Pred investíciou do tohto nástroja je potrebné vypočítať, nakoľko je to výhodné a analyzovať existujúce riziká. Na začiatku sa analyzuje trh, aby sa študovala história emitujúcich spoločností. Prieskum trhu sa vykonáva s cieľom získať predstavu o súčasnej ekonomickej aktivite a ďalších faktoroch ovplyvňujúcich solventnosť firiem. Budete sa musieť postarať o diverzifikáciu investícií a nakupovať cenné papiere viacerých emitentov. Na základe vykonanej analýzy sa vykonáva dlhodobá prognóza úrokových sadzieb a dynamiky ich zmeny. Ziskovosť nástroja a jeho správanie na trhu sa vyznačuje niekoľkými vlastnosťami:

- aktívne využívanie dlhových obligácií na trhu s ich reálnym výnosom prevyšujúcim zisk z ratingových aktív;

- zvýšenie alebo zníženie úrokovej sadzby nemá vplyv na cenu nástroja, čo sa nedá povedať o bežných dlhových záväzkoch. Je to spôsobené nevýznamnými podmienkami doby splatnosti a vysokou ziskovosťou aktíva;

- ziskovosť nezdravých dlhopisov priamo závisí od situácie v ekonomike.

Ako si vybrať emitenta

Investori odporúčajú investovať nie viac ako štvrtinu svojich úspor do nezdravých dlhopisov. Pre zníženie rizík by podiel jedného emitenta v portfóliu nemal presiahnuť 5 %. Skúsení investori len zriedka investujú viac ako 10 % svojich dostupných prostriedkov do tohto typu aktív. Pri výbere dlhopisov na nákup je potrebné preštudovať si najmä činnosť emitenta, či nemá ďalšie cenné papiere a dlhové záväzky. Pozornosť venujú verejným dlhom spoločnosti a celkovej dlhovej záťaži, ktorá určuje možnosť ďalšieho požičiavania v situácii so zvýšeným rizikom nesplácania. Berú do úvahy aj vyhliadky podnikania, s ktorým je podnik spojený. Vyhliadky podnikateľského nápadu s najväčšou pravdepodobnosťou pomôžu spoločnosti vyplatiť veriteľov.