Raksts tika izveidots, pamatojoties uz OpexBot Telegram kanāla ziņu sēriju , kas papildināta ar autora redzējumu un AI viedokli. Investīcijas obligācijās Krievijas Federācijā [pašreizējais_gads]: īsa izglītības programma, kā arī autora ideja par to, kāpēc pašreizējos apstākļos noguldījumi ir sliktāki par obligācijām.

- Ieguldīšana obligācijās

- Jūs nevarat nopelnīt naudu no noguldījumiem, taču ir pieejama alternatīva: obligācijas

- Zem inflācijas līmeņa: tik daudz jūs varat “nopelnīt” no noguldījuma Krievijā

- Alternatīva ikvienam: ieguldījums obligācijās

- Finhack: obligāciju ienesīguma palielināšana

- Kāpēc ir labi ievadīt obligācijas, kad pamatlikme pieaug?

- Aizdevumi un noguldījumi

- Naudu ir izdevīgāk glabāt noguldījumos

- Obligācijas

- Krājumi

- Tātad, kas man jādara?

Ieguldīšana obligācijās

Investīcijas obligācijās (obligācijās) Krievijā ir viens no populārākajiem instrumentiem ienākumu gūšanai un portfeļa diversifikācijai. Obligācijas ir finanšu instrumenti, ko emitē valdība vai korporācija, lai piesaistītu finansējumu uz noteiktu laiku.

Investors kļūst par aizdevēju un obligācijas darbības laikā saņem procentus kupona maksājumu veidā.

Jūs nevarat nopelnīt naudu no noguldījumiem, taču ir pieejama alternatīva: obligācijas

Mans viedoklis: ir jābūt trakam, lai atvērtu depozītu uz gadu, 5 vai 10 gadiem. It īpaši rubļos. Es arī pastāstīšu, kā palielināt obligāciju ienesīgumu.

Zem inflācijas līmeņa: tik daudz jūs varat “nopelnīt” no noguldījuma Krievijā

Inflācija Krievijas Federācijā 2022. gada beigās sasniedza 12%. Labākās likmes īstermiņa noguldījumiem (6 mēneši) līdz 10% gadā. Labākās likmes ilgtermiņa noguldījumiem (12 mēneši un vairāk) ir līdz 7-9%. Un priekšlaicīga naudas izņemšana nav iespējama, nezaudējot nopelnītos procentus. Un vēl viens arguments pret: noguldījumu procentu nodokļa likme ir 13%.

Alternatīva ikvienam: ieguldījums obligācijās

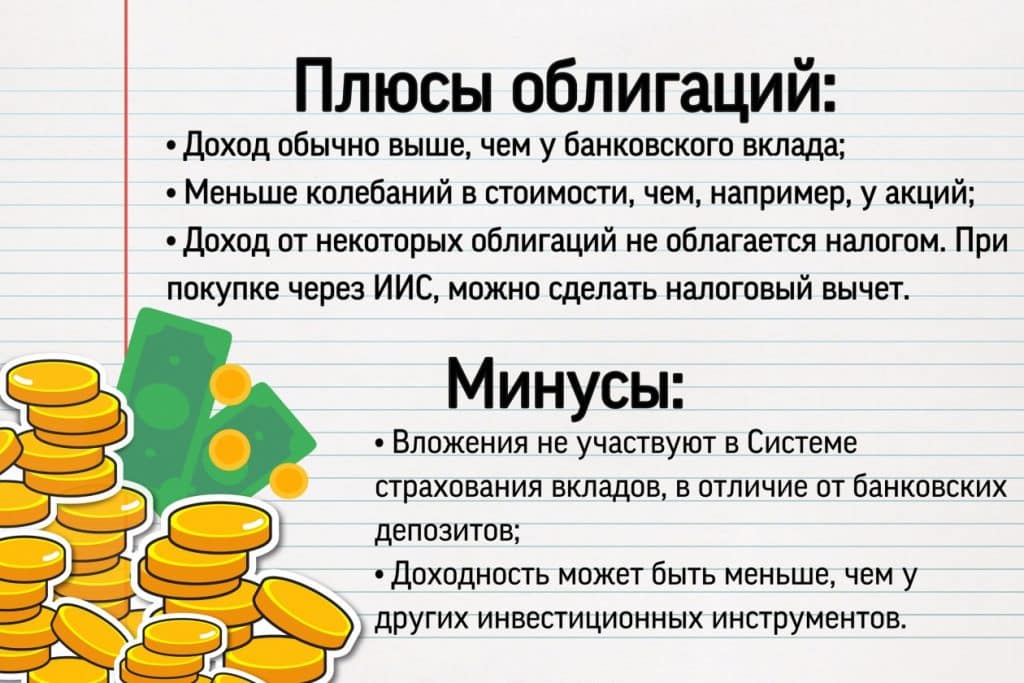

Obligācijas ir piemērotas konservatīviem investoriem. Tie ir vērtspapīri ilgtermiņa ieguldījumiem. Visuzticamākās ir valsts obligācijas, pēc tam lielo valsts uzņēmumu un lielo privāto uzņēmumu obligācijas. Jo uzticamāka ir obligācija un augstāks tās reitings, jo mazāki tās ienākumi. Obligācijas ar paaugstinātu risku piedāvā lielāku atdevi. Uzticamas obligācijas dod kupona ienesīgumu 12-14%. Kas ir lielāks par depozītu. Mazliet, bet augstāk par inflāciju. Galvenā obligāciju priekšrocība: ienesīgums ir augstāks nekā noguldījumiem. Un arī:

- Katrs pieaugušais Krievijas iedzīvotājs var ieguldīt obligācijās.

- Zemais ieejas slieksnis – 600-1000 rubļu.

- Pievienojot obligācijas, investors sākotnēji zina, cik viņš beigās saņems.

- Obligācijas var pārdot jebkurā laikā, nezaudējot uzkrātos procentus.

- Diversifikācija – jūs varat iegādāties obligācijas no ļoti daudziem dažādiem uzņēmumiem. No OFZ līdz riskantākām obligācijām ar vidējo risku. Piemēram, 75 līdz 25% ieguldījumu portfelī.

Finhack: obligāciju ienesīguma palielināšana

Atveriet individuālo ieguldījumu kontu. Nopelniet naudu par investīcijām un saņemiet + 13% no valsts no summas, kas noguldīta IIS*. Nekādas krāpšanas, tikai viltība. * Ir nianse. Maksājums līdz 400 tūkstošiem rubļu. Ilgst vismaz 3 gadus. Un visu šo laiku nauda ir bijusi iesaldēta. Tas ir, ienesīgums ir 13/3 + 13/2 + 13%. ✔Ilgtermiņa ieguldījumu ietvaros depozīta vietā pievienoju obligācijas ar ienākumu perspektīvu pēc 10-20 gadiem. Aptuveni 25% no vērtspapīru portfeļa. Vairāk obligāciju nozīmē mazāku risku, un otrādi. Ne visas obligācijas tiek radītas vienādas . Obligācijas iesācējiem: kā nopelnīt, rentabilitāte, kuponi, obligāciju veidi: https://youtu.be/Fk1QrZmE9KM

Kāpēc ir labi ievadīt obligācijas, kad pamatlikme pieaug?

Kāda ir mūsu galvenā likme, kā tas mūs ietekmē? Pamatlikme ir minimālā procentu likme, par kādu Centrālā banka aizdod citām Krievijas Federācijas bankām, savukārt tām – pilsoņiem un uzņēmumiem. Kas ietekmē visu tirgu.

Aizdevumi un noguldījumi

Ja likme paaugstinās, un tieši to sagaida analītiķi, tad privātpersonām un uzņēmumiem aizdevumi kļūst dārgāki. Mūsu gadījumā līdz 8%. ⬇ Kursa paaugstināšana sadārdzina rubli, palēninās inflācija un ekonomika. ⬇ Iedzīvotāji mazāk tērē, mazāk ņem kredītus: nav izdevīgi. Hipotēku tirgus krītas, auto kredīti un patēriņa kredīti ir mazāk pieejami.

Naudu ir izdevīgāk glabāt noguldījumos

Likme nosaka maksimālo procentuālo daļu, par kādu var noguldīt naudu. Cieš bizness, krītas finanšu rādītāji. Īpašā riska zonā atrodas parādi un nerentabli uzņēmumi. Lētas naudas nav, un parādu refinansēšana ir neizdevīga. Jauna uzņēmuma atvēršana ir grūtāka.

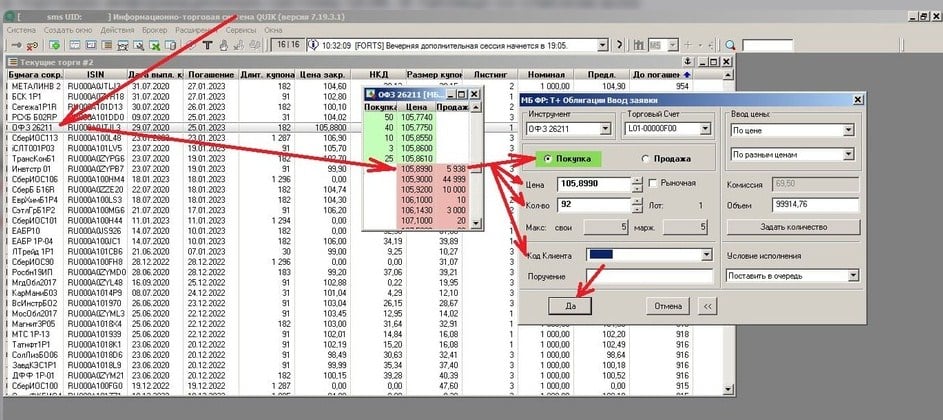

Obligācijas

Kad likmes paaugstinās, jaunām valdības obligācijām ir augstāks ienesīgums. Mazinās agrāk emitēto obligāciju pievilcība, kā arī cena. Tāpēc RGBI mēneša laikā samazinās par 1,6%. Cenas krītas, raža pieaug. Pēdējā mēneša laikā ir palielinājušās valdības obligāciju likmes. Piemēram, gadā no 9,3% līdz 10,2%. https://youtube.com/shorts/ali067TZe9o?feature=share

Krājumi

Kredīti kļūst dārgāki, uzņēmēji mazāk investē attīstībā. Akcijas zaudē likviditāti. Notiek kapitāla aizplūšana uz mazāk riskantiem instrumentiem – obligācijām un noguldījumiem.

Tātad, kas man jādara?

Mēs nekrītam panikā; kad bāzes likme paaugstinās, mēs pērkam īstermiņa un vidēja termiņa valsts obligācijas, lai nākamajā likmes kāpuma reizē varētu iegādāties ienesīgākas emisijas. Mēs neņemam kredītus, mēs varam ņemt depozītus.