قرارداد بازخرید چیست و قرارداد بازخرید چگونه کار می کند؟ در دنیای مالی، بسیاری از معاملات مختلف انجام می شود، خرید و فروش، مبادله (مبادله). از جمله معاملات REPO (قرارداد بازخرید) است که برای وام کوتاه مدت و به دنبال آن بازخرید دارایی های مالی ارائه می شود. چنین معامله ای شبیه وام در رهنی است ، فقط در آنجا وام گیرنده بهره وام را دریافت نمی کند ، اما پولی را که به سختی به دست آورده است می دهد تا چیز خود را پس دهد.

- عملیات REPO

- چه زمانی تراکنش های REPO اعمال می شوند؟

- نحوه عملکرد قرارداد رپو هنگام برداشت پول

- ترتیب معامله

- طبقه بندی رپو – رو به جلو و معکوس

- چگونه می توان سود سهام وثیقه را دریافت کرد؟

- خطرات تحت قرارداد رپو

- چگونه خطرات را کاهش دهیم

- تجدید ارزیابی مخزن

- تجدید ارزیابی قرارداد ریپو به عنوان مثال بانک مرکزی

- شرایط اجباری قرارداد رپو

- REPO در روسیه

- نمونه ای از تراکنش های repo

عملیات REPO

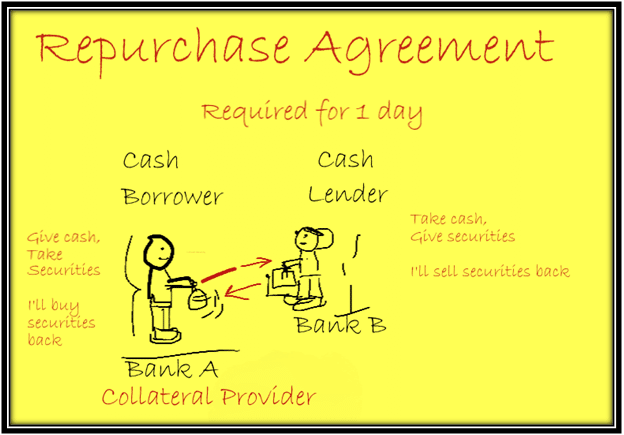

تراکنش بازپرداخت قراردادی برای خرید و فروش دارایی های مالی با تعهد به خرید مجدد است. به عنوان یک قاعده، معاملات در شب انجام می شود و بازپرداخت صبح یا روز بعد انجام می شود. به عبارت دیگر، این یک وام کوتاه مدت با وثیقه در قالب دارایی های مالی است: سهام، اوراق قرضه. مزایای یک REPO عواملی برای هر دو طرف معامله هستند:

- فروشنده ، که اغلب یک معامله گر است، وجوهی را بدون تشریفات بانکی دریافت می کند.

- خریدار که معمولا یک کارگزار است ، با نرخ ثابت و حداقل ریسک سرمایه گذاری می کند.

چه زمانی تراکنش های REPO اعمال می شوند؟

سرمایه گذار فقط با یک شخص حقوقی وارد معامله می شود. اغلب به عنوان یک خریدار عمل می کند: کارگزار، بانک، مدیر، فروشنده و غیره. با چندین نوع تجارت، بدهی به یک ضرورت تبدیل می شود. به عنوان یک قاعده، این موارد عبارتند از:

- مارجین برداشت وجوه برداشت پولی است که سهام و سایر اوراق بهادار نقش بسیار زیادی در آن دارند.

- معاملات حاشیه – انتقال موقعیت.

- Treyderstvo در بازار با نماینده مرکزی.

نحوه عملکرد قرارداد رپو هنگام برداشت پول

بسیاری از اشخاص حقوقی با گرفتن اوراق قرضه، سهام و سایر اوراق بهادار برای خود وام می دهند. پول حاصل از وام برای استفاده شخصی به یک حساب شخصی برداشت می شود. حداکثر مقدار پول صادر شده برای یک نفر برابر است با ارزش یک اوراق بهادار با نرخ ریسک اولیه – تخفیف.

در بازار repo [/ caption]

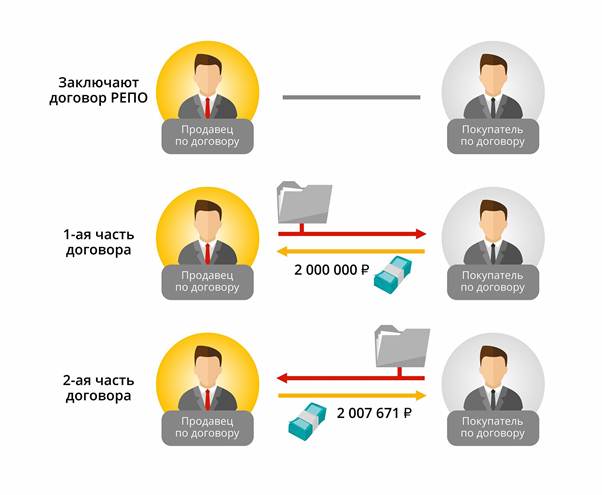

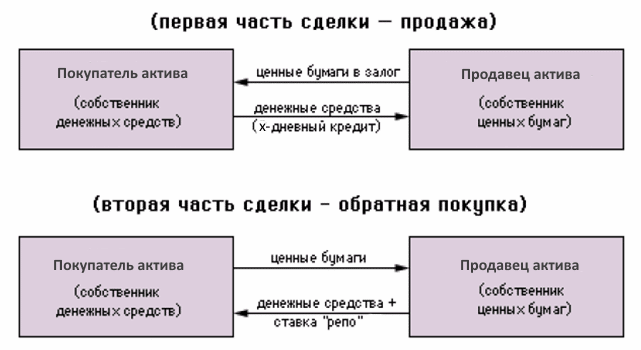

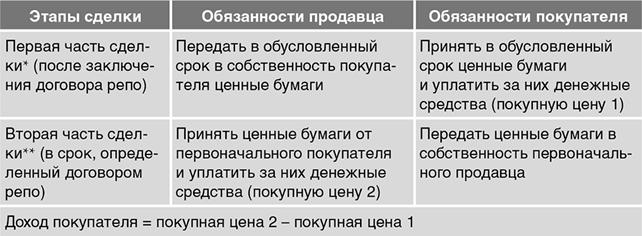

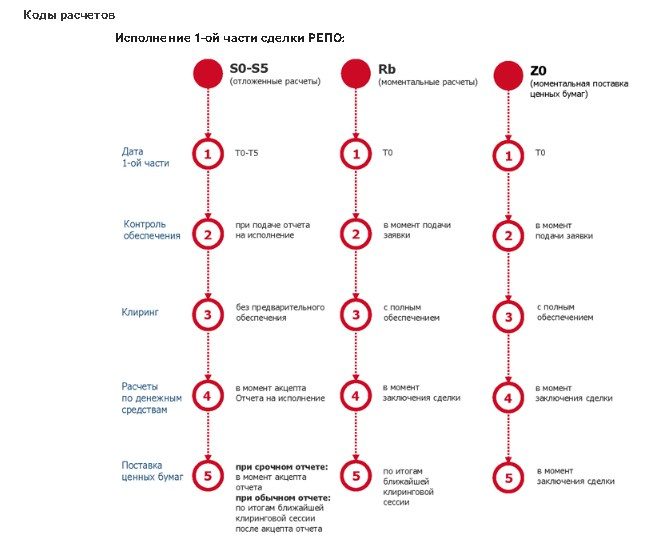

ترتیب معامله

در همان ابتدا توافق نامه ای مشتمل بر دو قسمت تنظیم می شود: بر اساس این سند، فروشنده دارایی های مالی را به خریدار منتقل می کند، فروشنده متعهد می شود در تاریخ اعلام شده آنها را بپذیرد و مبلغ مورد توافق را پرداخت کند.

طبقه بندی رپو – رو به جلو و معکوس

امروزه دو نوع تراکنش وجود دارد: REPO مستقیم و معکوس.

- معاملات REPO مستقیم به این معنی است که شخصی که پول را قرض کرده است سهام خود را در روز مشخص شده بازخرید می کند.

- REPOهای معکوس به طور قابل توجهی با معامله قبلی تفاوت دارند – سرمایه گذار موضوع توافق را برای مدتی دریافت می کند و کل مبلغ را برای آن پرداخت می کند. در پایان معامله با دریافت مبلغ توافق شده، کاغذ را پس می دهد.

- روزانه – تجارت در طول روز انجام می شود.

- هر شب معامله کنید – یک معامله یک روز شروع می شود و روز بعد به پایان می رسد.

- موجود – مدت معامله ممکن است برای یک ماه طولانی شود. در این نوع معامله، معامله تا تاریخ معینی معتبر است، برای آخرین قسمت معامله تاریخ ثابتی دارد.

- باز – مهلت قسمت دوم REPO تعیین نشده است.

به عنوان مثال، یک معامله گر فرضی که به پول نیاز دارد وارد یک مخزن بازپرداخت معکوس شد. یک شخص حقوقی به عنوان وام دهنده عمل می کرد.

این معامله گر 3000 سهم داشت که به قیمت 3 میلیون دلار فروخته شد، اگرچه ارزش آنها 3500000 بود. بر اساس قرارداد رپو، مدت یک ماه تعیین شد.

پس از این مدت، معامله گر سهام خود را برداشته و مبلغ اضافی را بر سر اصل پول می پردازد. در نتیجه یک ماه بعد سهام را به مبلغ 3 میلیون و 200 هزار گرفت. 200 هزار – درصدی که در طول ماه استفاده از پول کارگزار به دست آمد.بسیاری از مردم یک مخزن را با یک رهنی مقایسه می کنند. وام گیرنده نیز کالای گران قیمتی را می فروشد و پس از یک ماه با پرداخت سود کالای خود را پس می دهد. اگر شخصی برای اوراق بهادار نیاید، کارگزاری که مخزن را منتشر کرده است، میتواند آنها را بفروشد، زیرا چیزها در رهنفروشی فروخته میشوند. نحوه عملکرد معاملات Repo و Repo معکوس – توضیح ویدیویی قرارداد خرید: https://youtu.be/p8Lx2dIUUj4

چگونه می توان سود سهام وثیقه را دریافت کرد؟

اگر لیست کسانی که باید سود سهام دریافت کنند در دوره ریپو مشخص شود، تمام پول دریافتی از سود سهام به طور کامل به فروشنده می رسد، زیرا او مالک رسمی اوراق بهادار است، هرچند موقت. اما قانون “در بازار اوراق بهادار” از فروشندگان سهام حمایت می کند. در صورت دریافت سود از سهام تعهد شده، خریدار باید این وجه را به فروشنده واریز کند. اگر تصمیم بگیرد آنها را برای خود نگه دارد، پس از آن میزان بازخرید اوراق بهادار به دلیل سود سهام واگذار شده شروع به کاهش خواهد کرد.

در عین حال، فروشنده اوراق بهادار نیز یک سری ممنوعیت دارد. در مدت معامله نمی تواند در مجمع صاحبان سهام شرکت کند و همچنین نمی تواند نسبت به تصمیمات و معاملات آنها در شرکت سهامی اعتراض کند.

قرارداد رپو چیست، آنچه سرمایه گذار و معامله گر باید بدانند: https://youtu.be/u38hZgb5dIo

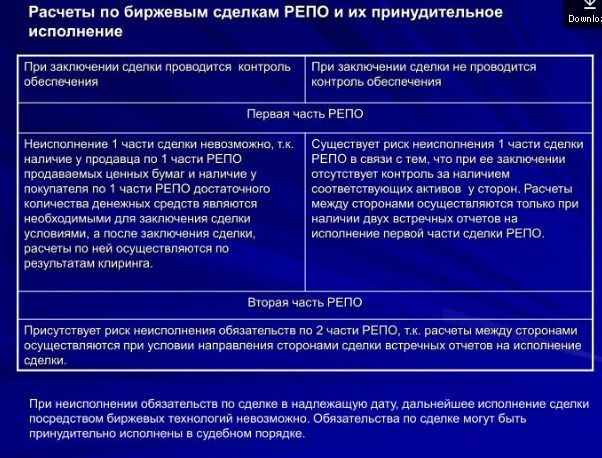

خطرات تحت قرارداد رپو

خطر اصلی در چنین معاملاتی عدم رعایت قسمت دوم قرارداد است. گاهی اوقات فروشنده سهام وجوه کافی برای بازخرید سهام خود را ندارد. سپس خریدار آنها را می فروشد و ضرر را به طور کامل جبران می کند. وضعیت برای معامله گران زمانی وحشتناک تر است که فروشنده یک ماه بعد با پول و سود بازگشته است و کسی که سبد را خریداری کرده است قبلاً آن را فروخته است. اغلب اتفاق می افتد که هر دو واسطه در معامله از انجام قسمت دوم قرارداد خودداری می کنند. این اغلب زمانی اتفاق میافتد که ارزش سهام افزایش یا کاهش یابد. به همین دلیل، خطر نوسانات بازار وجود دارد که به دلیل آن یکی از طرفین از انجام تعهدات خود امتناع می کند، زیرا یک مبلغ در قرارداد درج شده است و ممکن است اوراق بهادار از این قیمت فراتر رود و یا شروع به هزینه های غیرسودآور کنند. ارزان.

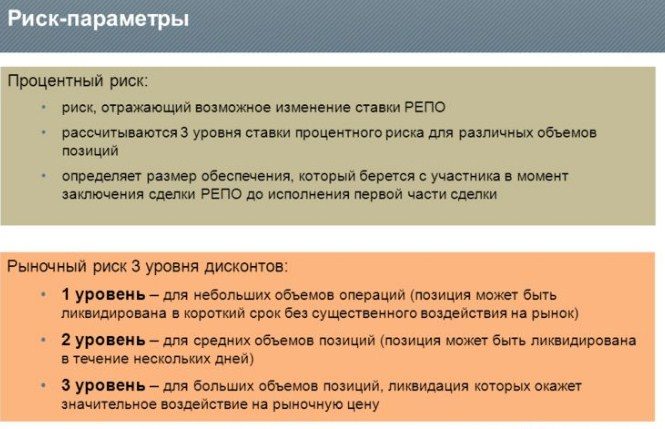

چگونه خطرات را کاهش دهیم

دو راه برای کاهش خطرات وجود دارد: تخفیف و حق بیمه. تخفیف تفاوت قیمت سهام تعهد شده در بازار با پولی است که در قرارداد رپو مشخص شده است. در مورد سرمایه گذار نمونه، می توان دریافت که ارزش سهام بسیار بیشتر از مبلغی است که با بهره به کارگزار باز می گرداند. بنابراین او انگیزه ای برای بازخرید این سهام حتی با حق بیمه دارد. به این نوع تخفیف «اولیه» می گویند. اندازه تخفیف به صورت درصد محاسبه می شود و مستقیماً به پایداری سهام بستگی دارد. اگر یک معامله گر تراشه های آبی پایدار گذاشته باشد

، در این صورت درصد تخفیف کمتر از یک شرکت با ثبات کمتر خواهد بود. کارمزد غرامت راه دیگری برای محافظت از خود هنگام انجام تراکنش ریپو است. این پول یا اوراق بهاداری است که معامله گر آن را به کارگزار منتقل می کند یا بالعکس، اگر قیمت اوراق بهادار وثیقه شده به شدت تغییر کرده باشد. این اجرای رایگان بند دوم توافقنامه برای کاهش خطرات نکول است.

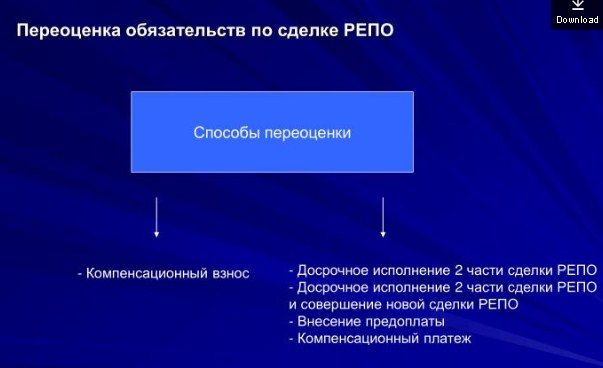

تجدید ارزیابی مخزن

تجدید ارزیابی بالا و پایین باید در قرارداد رپو وجود داشته باشد. در صورتی که قیمت اوراق بهادار از حد مجاز بالاتر رفته باشد، صاحب سهام حق دارد تجدید ارزیابی بالایی انجام دهد.

قبل از انعقاد ریپو، طرفین در مورد زمان افزایش و کاهش قیمت توافق می کنند و کسری و مازاد مارجین را محاسبه می کنند.

هنگامی که زمان ارزیابی مجدد فرا می رسد، هر دو طرف در مورد اقدامات بعدی توافق می کنند. آنها ممکن است تجدید ارزیابی را انجام ندهند، اما عمل دوم معامله repo را زودتر از موعد انجام دهند: یکی سهام را می فروشد و دیگری آنها را با بهره می خرد. سود کاملاً متفاوت از آنچه در قرارداد ذکر شده است و با رشد سهام متفاوت خواهد بود. پس از اتمام REPO، طرفین می توانند با در نظر گرفتن قیمت های جدید اوراق بهادار و بسته شدن زودهنگام معامله، قرارداد جدیدی را تنظیم کنند. یک خط رفتار کاملاً متفاوت با تغییرات قیمت و تجدید ارزیابی وجود دارد. طرفی که بیشترین ضرر را متحمل شده است ممکن است نیاز به پرداخت سهم حاشیه در قالب بخشی از سهام و نقد داشته باشد. اگر پرداخت در یک واحد پولی و نه در اوراق بهادار انجام شده باشد، سود محاسبه می شود. همچنین می توانید کل مبلغ را با بهره برگردانید. همین امر در مورد اوراق بهادار نیز صدق می کند.

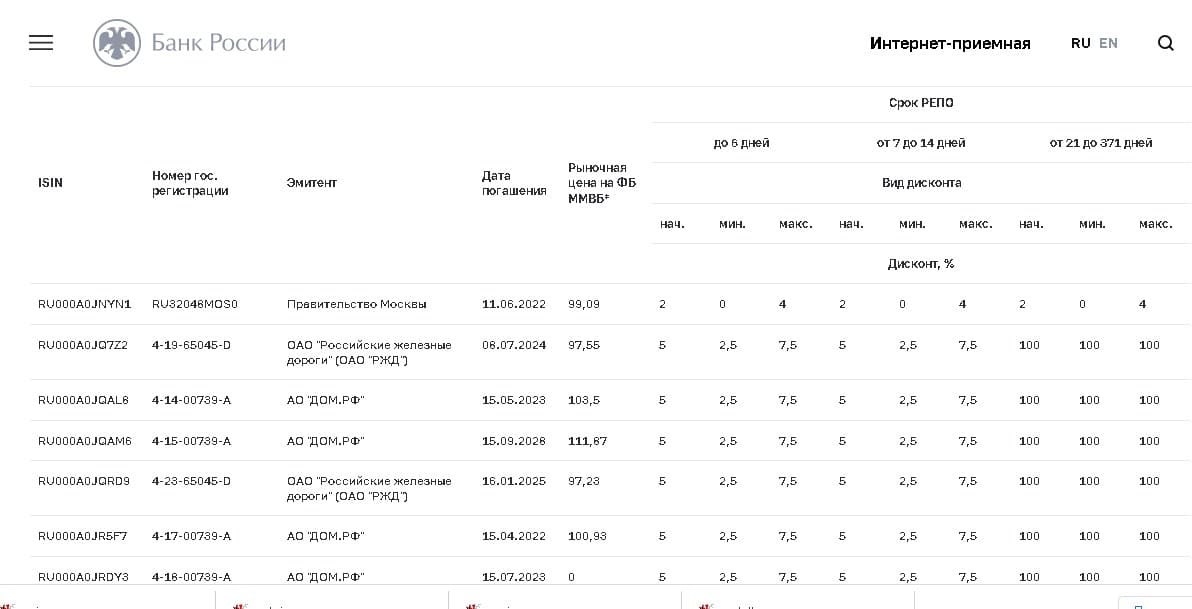

تجدید ارزیابی قرارداد ریپو به عنوان مثال بانک مرکزی

بیایید ببینیم که چگونه تجدید ارزیابی اوراق بهادار در بانک روسیه انجام می شود. در طول مدت قرارداد رپو، بانک هر روز اوراق بهادار تعهد شده را تجدید ارزیابی می کند. پس از تجدید ارزیابی، واحد تجاری حد بالا و پایین را برای تخفیف ها تعیین می کند. به لطف این محاسبات، قیمت بین اوراق بهادار و کل مبلغی که وام گیرنده بازپرداخت خواهد کرد تعیین می شود. به همین دلیل، هر دو طرف از تعهد به پرداخت خسارت مادی اجتناب می کنند. با این حال، بانک روسیه موظف است در صورتی که REPO در حراج منعقد شده باشد و تخفیف از حد بالایی تجاوز کند، زیان های وام گیرنده را جبران کند. اگر تخفیف از حد پایین تر عبور کند، بانک غرامت را به صورت پول برمی گرداند. اگر REPO توسط افرادی که در تجارت سازماندهی شده با استفاده از تعدادی سیستم خاص منعقد نشده اند، بانک از تعهد پرداخت مشارکت به صورت نقدی خلاص می شود.اولاً بانک بدهکار خسارت وارده به وام گیرنده را با اوراق بهادار پوشش می دهد. پول تنها در صورتی صادر می شود که بانک تعداد سهام لازم را نداشته باشد. چنین REPOهایی که در خارج از معاملات با استفاده از سیستم بلومبرگ منعقد می شوند، دارای چندین مزیت هستند: بانک روسیه آن را به طور جداگانه برای هر تراکنش تجدید ارزیابی نمی کند، بلکه برای کل سری معاملات انجام شده توسط بانک روسیه در طول روز ارزیابی می کند.

شرایط اجباری قرارداد رپو

هنگام انعقاد قرارداد، هر دو طرف باید قبل از وارد شدن به معامله، چند شرط را با هم مذاکره کنند. شرایط اجباری رپو عبارتند از:

- امکان ارزیابی مجدد ارزش اوراق بهادار . برای جلوگیری از بروز حوادث و مشکلات بعدی لازم است این بند به توافقنامه اضافه شود.

- وضعیت حقوقی هر دو طرف که وارد معامله می شوند . هنگام انعقاد قرارداد، طرفین بین خود توافق می کنند که آیا یک توافق عمومی منعقد می شود یا یک توافق نامه توسط هر یک از طرفین به نام خود.

REPO در روسیه

ابزار معاملاتی در بورس اوراق بهادار سهام یک صندوق سرمایه گذاری، گواهینامه ها، اوراق بهادار، سهام هستند – هر چیزی که ارزشی در بورس دارد. رپو بین یک شخص و یک شخص حقوقی منعقد می شود که عبارتند از: کارگزار، فروشنده، سپرده گذاری، شرکت تهاتر، موسسه اعتباری. دو فرد نمی توانند معامله ای منعقد کنند

نمونه ای از تراکنش های repo

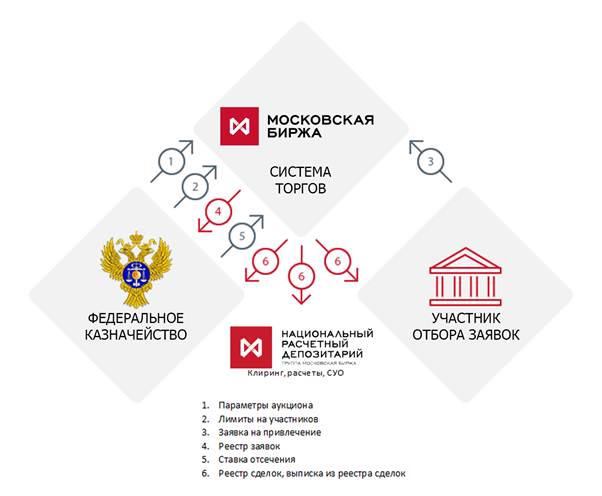

کارگزار و معامله گر در تاریخ 23 سپتامبر 2021 یک معامله بازپرداخت پیش فروش انجام دادند. در بخش اول معامله، تاجر یک سهم با 1000 سهم از یک شرکت منابع طبیعی را به یک کارگزار فروخت و 300000 روبل برای آنها دریافت کرد. قیمت هر سهم در بخش اول REPO 300 روبل بود. در این توافق نامه آمده است که فروشنده متعهد می شود که سهام خود را در تاریخ 10/25/2021 به مبلغ 303,160 روبل بازخرید کند. درصد برای هر سهم در پایان ماه 3، 16 روبل بود. در نتیجه، معامله گر تنها 3160 روبل یا 12٪ در سال پرداخت کرد. این معامله مستقیم است، زیرا سهام توسط صاحب آنها بازگردانده شده است. بر اساس این مثال، مشخص می شود که مشتری 1000 سهم از یک شرکت خاص را با 20 درصد تخفیف به فروش رسانده است تا در برابر افزایش قیمت ها محافظت کند. دوره ای که در آن معامله انجام شد 24.09 – 25.10.در این دوره، اصلاحاتی صورت گرفت و سهام این شرکت در تاریخ 28 سپتامبر 309 روبل به ازای هر سهم شروع شد. بانک های روسیه این عملیات را برای حمایت از پول نقد در بانک های تجاری انجام می دهند. برای این منظور، بانک مرکزی REPO را معامله ای برای خرید و فروش اوراق بهادار با بازخرید یا فروش اجباری در تاریخ مشخص می نامد. برای انجام چنین معامله ای در وب سایت رسمی بانک مرکزی، لیستی از سهام آماده خرید / فروش فوری از طریق REPO وجود دارد. همچنین حاوی تاریخ و نتایج چنین معاملاتی است.آماده خرید / فروش فوری از طریق REPO. همچنین حاوی تاریخ و نتایج چنین معاملاتی است.آماده خرید / فروش فوری از طریق REPO. همچنین حاوی تاریخ و نتایج چنین معاملاتی است.

Foydali ma’lumot bo’libdi