Hva er en tilbakekjøpsavtale og hvordan fungerer en gjenkjøpsavtale? I finansverdenen gjennomføres det mange forskjellige transaksjoner, kjøp og salg, bytte (bytte). Blant dem er REPO-transaksjoner (gjenkjøpsavtale), som gir et kortsiktig lån, etterfulgt av innløsning av finansielle eiendeler. En slik transaksjon ligner på et lån hos en pantelåner, bare der får ikke låntakeren renter på lånet, men gir inn hardt opptjente penger for å returnere tingen sin.

- REPO operasjon

- Når brukes REPO-transaksjoner?

- Slik fungerer en repoavtale ved uttak av penger

- Rekkefølgen på transaksjonen

- Repo-klassifiseringer – forover og bakover

- Hvordan motta utbytte på pantsatte aksjer?

- Risikoer under repoavtalen

- Hvordan redusere risiko

- Revaluering av repo

- Revaluering av en repoavtale etter eksempel fra sentralbanken

- Obligatoriske vilkår i repoavtalen

- REPO i Russland

- Et eksempel på en repotransaksjon

REPO operasjon

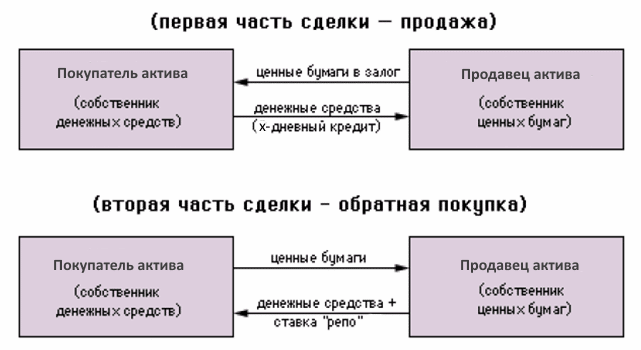

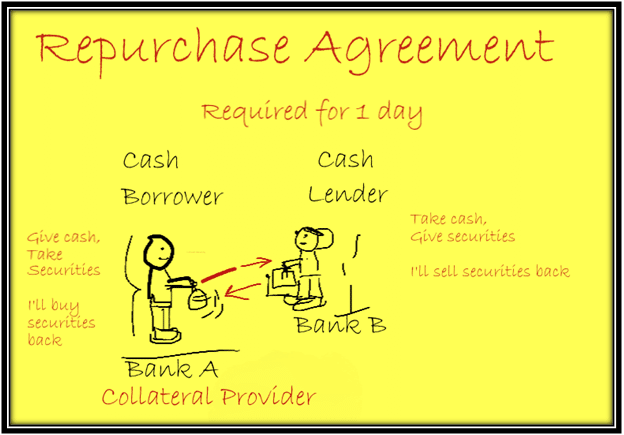

En repotransaksjon er en avtale om kjøp og salg av finansielle eiendeler med forpliktelse til tilbakekjøp. Som regel utføres transaksjoner om natten, og tilbakebetalinger gjøres neste morgen eller dag. Dette er med andre ord et kortsiktig lån med sikkerhet i form av finansielle eiendeler: aksjer, obligasjoner. Fordelene med en REPO er faktorer for begge sider av transaksjonen:

- Selgeren , oftest en næringsdrivende, mottar midler uten byråkrati.

- Kjøperen , vanligvis en megler , investerer til en fast rente og minimal risiko.

Når brukes REPO-transaksjoner?

Investoren inngår en transaksjon kun med en juridisk enhet. Fungerer oftest som kjøper: megler, bank, leder, forhandler osv. Med flere typer handel blir gjeld en nødvendighet. Som regel er disse:

- Marginuttak av midler er et uttak av penger der aksjer og andre verdipapirer spiller en stor rolle.

- Marginhandel – posisjonsoverføring.

- Treyderstvo på markedet med sentralagenten.

Slik fungerer en repoavtale ved uttak av penger

Mange juridiske personer låner ut penger ved å ta obligasjoner, aksjer og andre verdipapirer for seg selv. Pengene fra lånet blir trukket til en personlig konto for personlig bruk. Det maksimale beløpet utstedt til én person er lik verdien av ett verdipapir med en innledende risikorate – en rabatt.

på repomarkedet [/ caption]

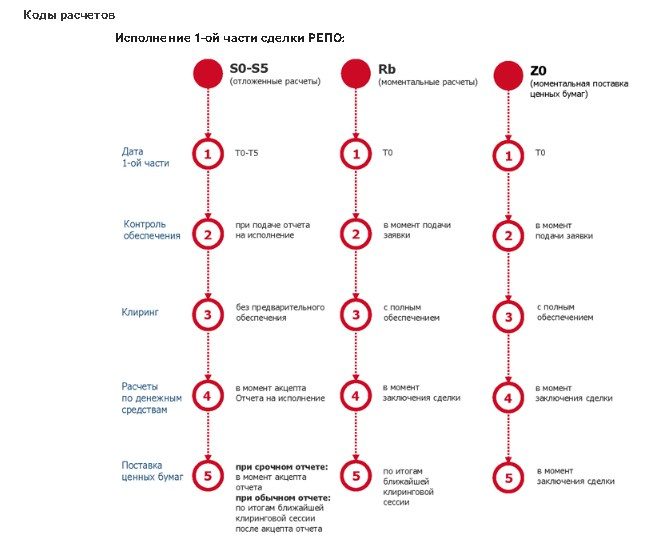

Rekkefølgen på transaksjonen

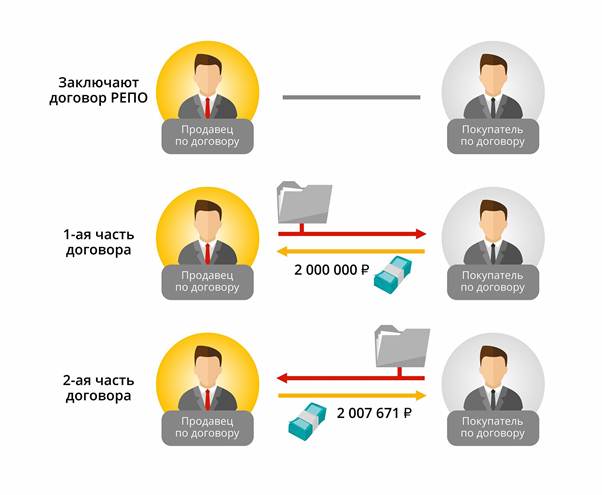

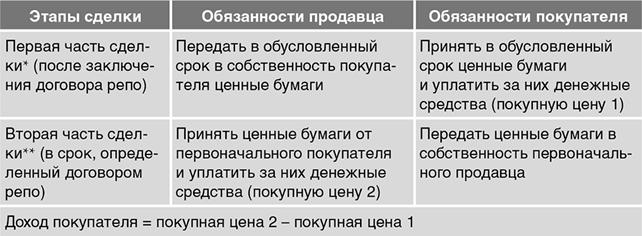

Helt i starten utarbeides en avtale som består av to deler: Basert på dette dokumentet overfører selger de økonomiske eiendelene til kjøper, selger forplikter seg til å akseptere dem på kunngjort dato og betale det avtalte beløpet.

Repo-klassifiseringer – forover og bakover

To typer transaksjoner eksisterer i dag: direkte og omvendt REPO.

- Direkte REPO-transaksjoner innebærer: personen som lånte pengene kjøper tilbake aksjene sine på den angitte dagen.

- Omvendte REPOer skiller seg betydelig fra forrige transaksjon – investoren mottar gjenstanden for avtalen for en tid og betaler hele beløpet for det. På slutten av transaksjonen returnerer han papiret og mottar det avtalte beløpet.

- Intradag – handelen foregår på dagtid.

- Handle annenhver natt – en handel starter den ene dagen og slutter den neste.

- Eksisterende – transaksjonsperioden kan strekke seg over en måned. Med denne typen avtaler er avtalen gyldig til en bestemt dato, den har en fast dato for siste del av avtalen.

- Åpen – fristen for andre del av REPO er ikke satt.

For eksempel inngikk en ideell handelsmann med behov for penger en omvendt repo. En juridisk enhet fungerte som långiver.

Handelsmannen hadde 3.000 aksjer solgt for 3 millioner dollar, selv om de var verdt 3.500.000. Ut fra repokontrakten ble løpetiden satt til en måned.

Etter dette tidspunktet trekker næringsdrivende ut sine aksjer og betaler et tilleggsbeløp på toppen av hovedstolen. Som et resultat tok han en måned senere aksjene for 3 millioner 200 tusen. 200 tusen – prosentandelen som kom opp i løpet av måneden for å bruke meglerens penger.Mange sammenligner en repo med en pantelånerbutikk. Låntakeren selger også en dyr vare og returnerer varen etter en måned ved å betale renter. Hvis en person ikke kommer for verdipapirer, kan megleren som har utstedt repoen selge dem, da ting selges i pantelånerbutikker. Hvordan repo- og omvendte repotransaksjoner fungerer – Videoforklaring av utkjøpsavtalen: https://youtu.be/p8Lx2dIUUj4

Hvordan motta utbytte på pantsatte aksjer?

Hvis listen over de som skal motta utbytte fastsettes i repoperioden, så går alle pengene som mottas fra utbytte helt til selgeren, fordi han er offisiell eier av verdipapirene, om enn midlertidig. Men loven «On the Securities Market» beskytter selgere av aksjer. Ved mottak av utbytte fra pantsatte aksjer må kjøper overføre disse pengene til selger. Hvis han bestemmer seg for å beholde dem for seg selv, vil beløpet for innløsning av verdipapirer begynne å avta på grunn av tildelt utbytte.

Samtidig har selgeren av verdipapirer også en rekke forbud. I løpet av transaksjonsperioden kan han ikke delta i aksjonærmøtet, og kan heller ikke klage på deres beslutninger og transaksjoner i aksjeselskapet.

Hva er en repo-avtale, hva en investor og en trader trenger å vite: https://youtu.be/u38hZgb5dIo

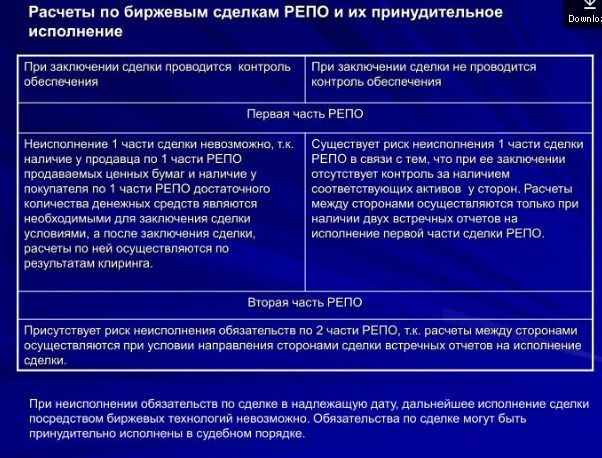

Risikoer under repoavtalen

Hovedfaren under slike transaksjoner er manglende overholdelse av den andre delen av kontrakten. Noen ganger har ikke selgeren av aksjer nok midler til å kjøpe tilbake aksjene sine. Deretter selger kjøperen dem og dekker tapet fullstendig. Situasjonen er mer forferdelig for handelsmenn når selgeren kom tilbake en måned senere med penger og renter, og den som kjøpte porteføljen allerede har solgt den. Det hender ofte at begge mellommennene i transaksjonen nekter å oppfylle den andre delen av kontrakten. Dette skjer ofte når en aksje stiger eller synker i verdi. På grunn av dette er det en risiko for markedsvolatilitet, på grunn av hvilken en av partene vil nekte å oppfylle sine forpliktelser, fordi ett beløp er skrevet i kontrakten, og verdipapirene kan overstige denne prisen, eller de vil begynne å koste ulønnsomt billig.

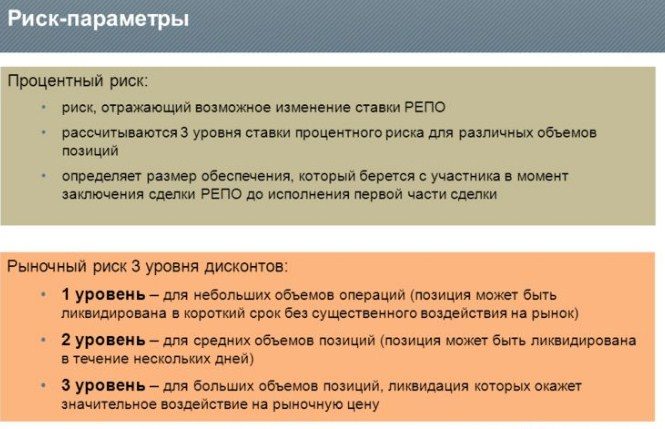

Hvordan redusere risiko

Det er to måter å redusere risiko på: rabatt og premie. Rabatt er differansen mellom prisen på de pantsatte aksjene i markedet og pengene spesifisert i repoavtalen. Når det gjelder eksempelinvestoren, kan man se at aksjene er verdt mye mer enn beløpet han vil returnere til megleren med renter. Derfor har han et motiv for å kjøpe tilbake disse aksjene, selv med overkurs. Denne typen rabatt kalles «initial». Størrelsen på rabatten beregnes i prosent og avhenger direkte av aksjenes stabilitet. Hvis en trader har lagt stabile

blue chips, da vil rabattprosenten være mindre enn for et mindre stabilt selskap. Kompensasjonsgebyret er en annen måte å beskytte deg selv på når du foretar en repotransaksjon. Dette er penger, eller verdipapirer, som traderen overfører til megleren, eller omvendt, dersom prisen på de pantsatte verdipapirene har endret seg dramatisk. Dette er den frie gjennomføringen av andre klausul i avtalen for å redusere risikoen for mislighold.

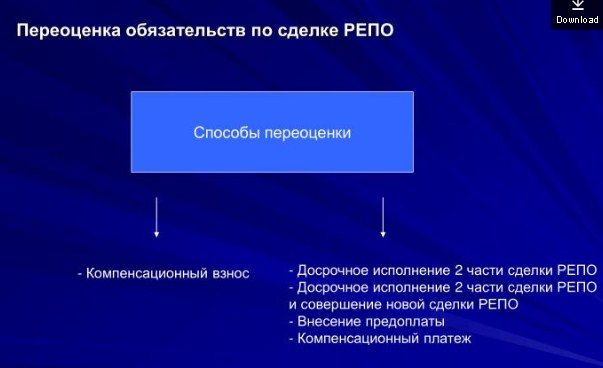

Revaluering av repo

Øvre og nedre revaluering skal være tilstede i repoavtalen. Eieren av aksjene har rett til å foreta en øvre oppskrivning dersom kursen på verdipapirene har gått opp over tillatt nivå.

Før de konkluderer en repo, blir partene enige om tidspunktet når prisen skal stige og falle, og beregne underskudd og marginoverskudd.

Når tiden kommer for revurdering, er begge parter enige om videre handlinger. De foretar kanskje ikke omvurdering, men fullfører den andre akten av repotransaksjonen før tidsplanen: den ene selger aksjer, og den andre kjøper dem med renter. Renten vil være en helt annen enn det som er angitt i kontrakten og vil variere fra veksten i aksjene. Etter gjennomføringen av REPO kan partene utarbeide en ny avtale, som tar hensyn til de nye verdipapirprisene og tidlig gjennomføring av transaksjonen. Det er en helt annen adferdslinje med prisendringer og revaluering. Den parten som led mest tap kan kreve betaling av marginbidrag i form av en del av aksjen og kontanter. Hvis betalingen ble gjort i en pengeenhet, og ikke i verdipapirer, belastes renter. Du kan også returnere hele beløpet med renter. Det samme gjelder for verdipapirer.

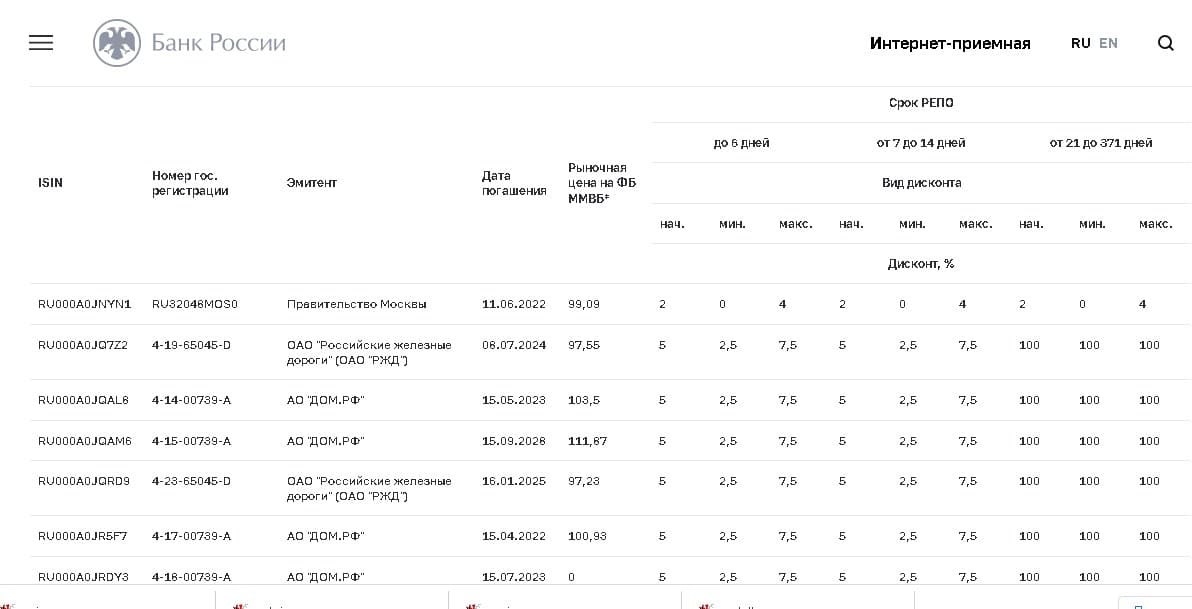

Revaluering av en repoavtale etter eksempel fra sentralbanken

La oss se på hvordan revaluering av verdipapirer utføres i Bank of Russia. I løpet av repoavtalen revaluerer banken de pantsatte verdipapirene hver dag. Etter omvurderingen setter enheten øvre og nedre grenser for rabattene. Takket være disse beregningene bestemmes prisen mellom verdipapirene og det totale beløpet som låntakeren skal betale tilbake. Takket være dette slipper begge parter forpliktelsen til å betale materielle skader. Bank of Russia er imidlertid forpliktet til å kompensere for tapene til låntakeren dersom REPO ble avsluttet på auksjonen og rabatten oversteg den øvre grensen. Går rabatten over nedre grense, returnerer banken kompensasjon i form av penger. Dersom REPO ble inngått av personer som ikke driver organisert handel ved bruk av en rekke spesielle systemer, er banken fritatt for plikten til å betale bidrag kontant.Først og fremst dekker den skyldige banken skaden på låntakeren med verdipapirer. Penger utstedes kun dersom banken ikke har det nødvendige antallet aksjer. Slike REPO-er, inngått utenfor handel ved bruk av Bloomberg-systemet, har en rekke fordeler: Bank of Russia revaluerer den ikke separat for hver transaksjon, men for hele serien av transaksjoner fullført av Bank of Russia i løpet av dagen.

Obligatoriske vilkår i repoavtalen

Når man inngår en avtale, må begge parter forhandle om en rekke betingelser før de inngår en avtale. Obligatoriske repobetingelser er:

- Mulighet for å revurdere verdien av verdipapirer . Det er nødvendig å legge denne klausulen til avtalen for å unngå hendelser og ytterligere problemer.

- Den juridiske statusen til begge parter som inngår en transaksjon . Ved inngåelse av avtale avtaler partene seg imellom om det skal inngås en generell avtale, eller en avtale av hver part i eget navn.

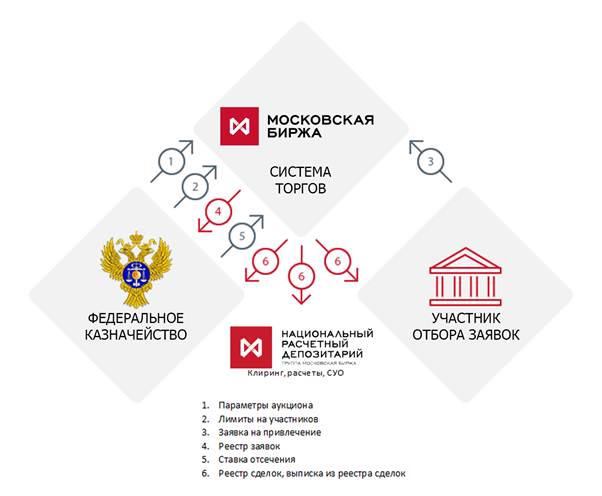

REPO i Russland

Instrumentene for handel på børsen er aksjer i et investeringsfond, sertifikater, verdipapirer, aksjer – alt som har en viss verdi på børsen. En repo inngås mellom en person og en juridisk enhet, hvis det er: megler, forhandler, depositar, clearingselskap, kredittinstitusjon. To personer kan ikke inngå en avtale.

Et eksempel på en repotransaksjon

Megleren og traderen inngikk en terminrepotransaksjon 23. september 2021. I den første delen av transaksjonen solgte handelsmannen en eierandel med 1 000 aksjer i et naturressursselskap til en megler og mottok 300 000 rubler for dem. Prisen for hver aksje i den første delen av REPO var 300 RUB. Avtalen sier at selgeren forplikter seg til å kjøpe tilbake sine aksjer 25.10.2021 for RUB 303.160. Prosentandelen for hver aksje ved slutten av måneden var 3, 16 rubler. Som et resultat betalte handelsmannen bare 3160 rubler, eller 12% per år. Denne transaksjonen er direkte, siden aksjene ble returnert av eieren. Basert på dette eksemplet blir det klart at klienten har solgt 1000 aksjer i et bestemt selskap, priset til 20 % rabatt for å sikre seg mot kursoppgang. Perioden handelen ble gjort 24.09 – 25.10.I denne perioden var det en korreksjon og selskapets aksjer begynte å koste 309 rubler per aksje allerede 28. september. Banker i Russland utfører disse operasjonene for å støtte kontanter i kommersielle banker. For dette kaller sentralbanken REPO en transaksjon for salg og kjøp av verdipapirer med obligatorisk innløsning eller salg på en bestemt dato. For å utføre en slik transaksjon på den offisielle nettsiden til sentralbanken, er det en liste over aksjer som er klare for øyeblikkelig kjøp / salg gjennom REPO. Den inneholder også datoene og resultatene av slike transaksjoner.klar til å kjøpe / selge umiddelbart gjennom REPO. Den inneholder også datoene og resultatene av slike transaksjoner.klar til å kjøpe / selge umiddelbart gjennom REPO. Den inneholder også datoene og resultatene av slike transaksjoner.

Foydali ma’lumot bo’libdi