Што е договор за откуп и како функционира договорот за РЕПО? Во финансискиот свет, постојат многу различни трансакции, купување, продажба, размена (замена). Меѓу нив се и РЕПО операциите (договор за откуп), кои предвидуваат краткорочен заем, а потоа следува откуп на финансиски средства. Таквата трансакција е слична на заем во заложник, само таму заемопримачот не добива камата на заемот, туку дава тешко заработени пари за да ја врати својата работа.

- Операција РЕПО

- Во кои случаи се применуваат РЕПО операциите?

- Како функционира договорот за РЕПО при повлекување пари?

- Трансакциона постапка

- Класификации на РЕПО трансакции – директни и обратни

- Како да добивате дивиденда на заложени акции?

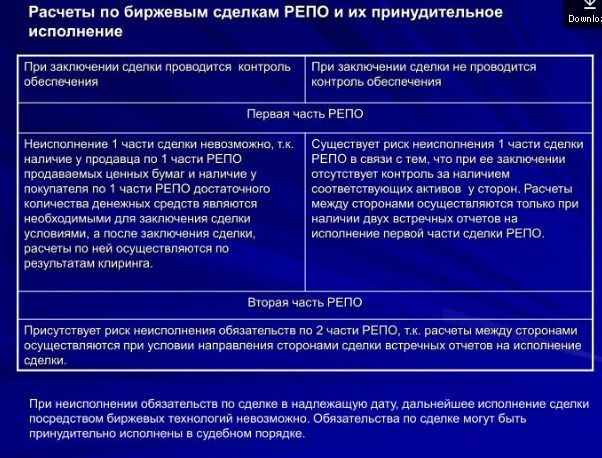

- Ризици според договорот за РЕПО

- Како да се намалат ризиците

- Ревалоризација на РЕПО

- Ревалоризација на РЕПО договор по примерот на Централната банка

- Задолжителни услови на договорот за РЕПО

- REPO во Русија

- Пример за трансакција РЕПО

Операција РЕПО

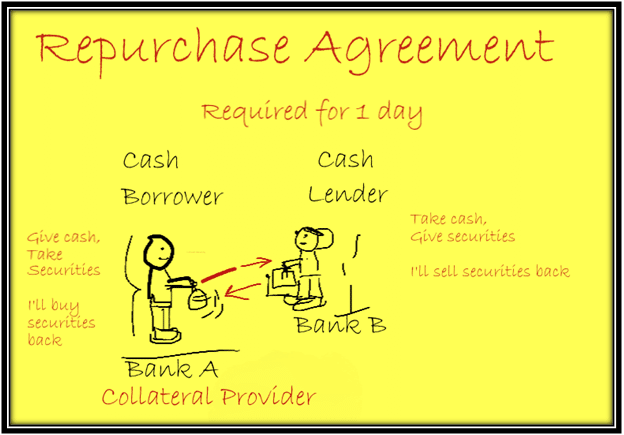

РЕПО трансакција е договор за продажба и купување на финансиски средства со обврска за откуп. Како по правило, трансакциите се вршат ноќе, а враќањето се врши следното утро или попладне. Со други зборови, ова е краткорочен заем, со обезбедување во форма на финансиски средства: акции, обврзници. Предностите на REPO се фактори за двете страни на трансакцијата:

- Продавачот , најчесто трговец, ги добива средствата без банкарска бирократија.

- Купувачот , обично брокер , инвестира со фиксна стапка и минимален ризик.

Во кои случаи се применуваат РЕПО операциите?

Инвеститорот склучува зделка само со правно лице. Најчесто делува како купувач: брокер, банка, менаџер, дилер итн. Со неколку видови на тргување, долгот станува неопходност. Како по правило, ова е:

- Маргинално повлекување на средства е повлекување пари, во кое акциите и другите хартии од вредност играат огромна улога.

- Тргување со маржа – трансфер на позиција.

- Тргување на пазарот со централен агент.

Како функционира договорот за РЕПО при повлекување пари?

Многу правни лица позајмуваат пари земајќи обврзници, акции и други хартии од вредност. Парите од заемот се повлекуваат на лична сметка за лична употреба. Максималниот износ на пари што се дава на едно лице е еднаков на цената на една хартија од вредност со почетна стапка на ризик – попуст.

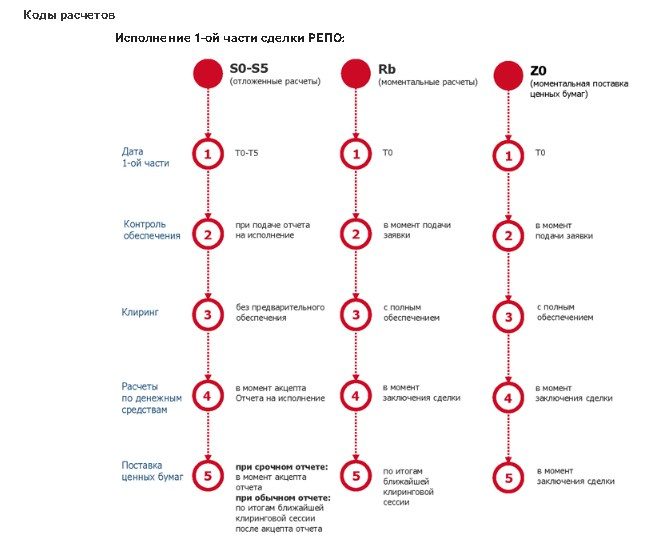

Трансакциона постапка

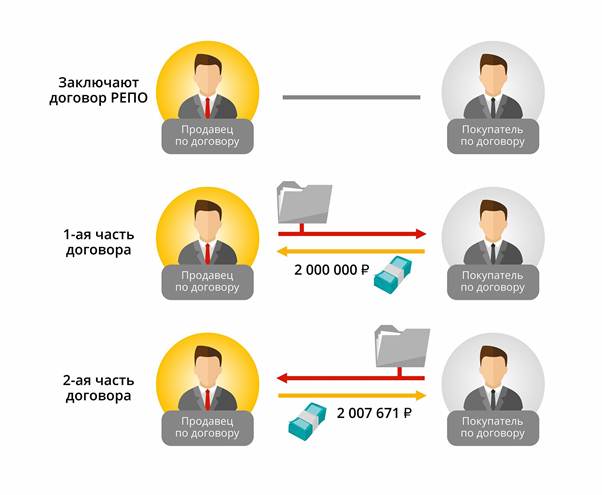

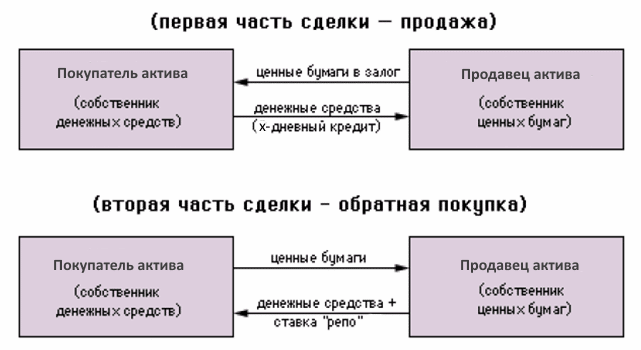

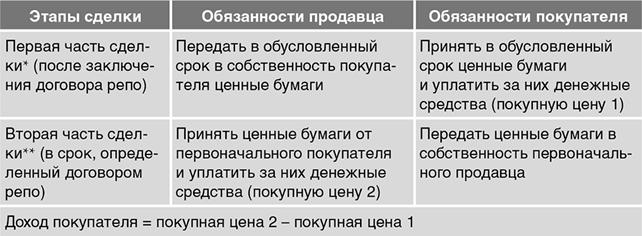

На самиот почеток се склопува договор кој се состои од два дела: Врз основа на овој документ, продавачот ги пренесува финансиските средства на купувачот, продавачот се обврзува да ги прифати на наведениот датум и да плати однапред одредена сума.

Класификации на РЕПО трансакции – директни и обратни

Денес постојат два вида трансакции: директни и обратни репо.

- Директните откупни трансакции подразбираат: лицето кое ги позајмило парите врши откуп на своите акции на определениот ден.

- Обратно РЕПО значително се разликуваат од претходната трансакција – инвеститорот засега го добива предметот на договорот и го плаќа целиот износ за него. На крајот од трансакцијата, тој ги враќа хартиите, добивајќи ја договорената сума.

- Интраден – трансакцијата се одвива во текот на денот.

- Зделка преку ноќ – договорот започнува еден ден, а завршува следниот ден.

- Важи – рокот на трансакцијата може да се протега за еден месец. Кај овој тип зделката важи до одреден датум, има фиксен датум за последниот дел од зделката.

- Отворено – не е поставен рокот за извршување на вториот дел од РЕПО.

На пример, условен трговец кој има потреба од пари влезе во обратно РЕПО. Правно лице дејствувало како заемодавач.

Трговецот имал 3.000 акции продадени за 3 милиони долари иако вределе 3.500.000 долари. Врз основа на договорот за РЕПО, терминот беше одреден за еден месец.

По ова време, трговецот ги повлекува своите акции и плаќа дополнителен износ над главницата. Како резултат на тоа, еден месец подоцна тој зеде акции за 3 милиони 200 илјади. 200 илјади – процентот што се појави за месецот на користење на парите на брокерот.Многу луѓе го споредуваат репото со заложница. Заемопримачот продава и скап предмет и по еден месец го враќа својот предмет, плаќајќи камата. Ако некое лице не дојде по документи, тогаш брокерот што го извршил РЕПО може да ги продаде, исто како што продаваат работи во заложници. Како функционираат директните и обратните трансакции РЕПО – видео објаснување за договорот за откуп: https://youtu.be/p8Lx2dIUUj4

Како да добивате дивиденда на заложени акции?

Доколку при РЕПО се утврди списокот на оние кои треба да добијат дивиденда, тогаш сите пари добиени од дивидендите одат кај продавачот во целост, бидејќи тој е официјален сопственик на хартиите од вредност, макар и привремен. Но, законот „На пазарот на хартии од вредност“ ги штити продавачите на акции. Во случај на добивање дивиденда од заложени акции, купувачот мора да ги пренесе овие пари на продавачот. Доколку реши да ги задржи за себе, тогаш износот на откупот на хартиите од вредност ќе почне да се намалува поради присвоените дивиденди.

Во исто време, продавачот на хартии од вредност има и голем број забрани. Тој не може да учествува на собранието на акционерите во периодот на трансакцијата, а исто така не може да се жали на нивните одлуки и трансакции на акционерското друштво.

Што е договор за РЕПО, што треба да знаат инвеститорот и трговецот: https://youtu.be/u38hZgb5dIo

Ризици според договорот за РЕПО

Главната опасност при извршувањето на таквите трансакции е неисполнувањето на вториот дел од договорот. Понекогаш продавачот на акции нема доволно средства за да ги откупи своите хартии. Потоа купувачот ги продава и целосно ги враќа загубите. Најлоша ситуација за трговците е кога продавачот се враќа еден месец подоцна со пари и камата, а тој што го купил портфолиото веќе го продал. Често се случува и двата посредници на трансакцијата да одбијат да го исполнат вториот дел од договорот. Ова често се случува кога вредноста на акциите е зголемена или намалена. Поради ова, постои ризик од нестабилност на пазарот, поради што една од страните ќе одбие да ги исполни своите обврски, бидејќи во договорот стои една сума, а хартиите од вредност може да ја надминат оваа цена или ќе почнат да чинат нерентабилно евтино.

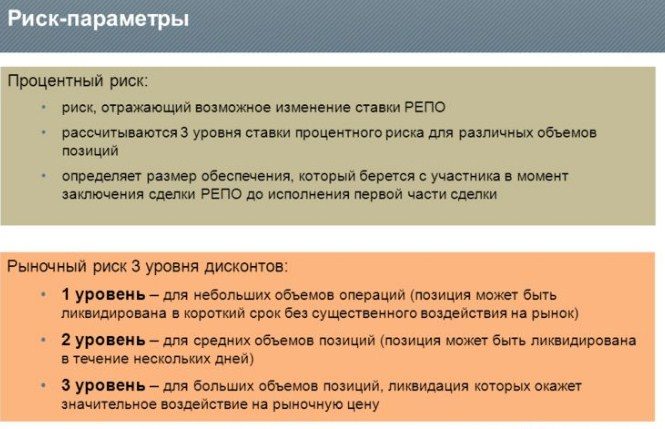

Како да се намалат ризиците

Постојат два начини за ублажување на ризикот: попусти и премии. Попуст – разликата помеѓу цената на заложените акции на пазарот и парите наведени во договорот за РЕПО. Во случајот со инвеститорот во примерот, може да се види дека акциите вредат многу повеќе од износот што тој ќе му го врати на брокерот со камата. Затоа, тој има мотив да ги откупи овие акции дури и со премија. Овој тип на попуст се нарекува „почетен“. Големината на попустот се пресметува како процент и директно зависи од стабилноста на акциите. Ако трговецот има заложено стабилни

сини чипови, тогаш процентот на попуст ќе биде помал од оној на помалку стабилна компанија. Надоместокот за компензација е уште еден начин да се заштитите кога правите трансакција РЕПО. Станува збор за пари или хартии од вредност кои трговецот ги префрла на брокер или обратно, доколку цената на заложените хартии од вредност драстично се променила. Ова е бесплатно извршување на втората клаузула од договорот за да се намали ризикот од неисполнување на обврските. [Caption id=”attachment_11676″ align=”aligncenter” width=”675″]

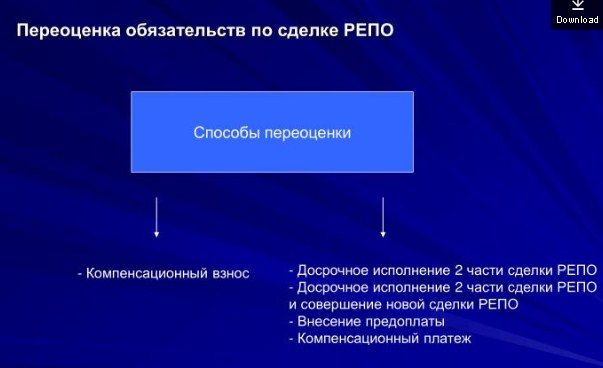

Ревалоризација на РЕПО

Горната и долната ревалоризација мора да бидат присутни во договорот за РЕПО. Сопственикот на акциите има право да изврши горна ревалоризација доколку цената на хартиите од вредност се искачи над дозволеното ниво.

Пред склучувањето на РЕПО, страните се договараат за моментот во кој ќе биде линијата на раст на цените и нејзиниот пад, а исто така го пресметуваат дефицитот и вишокот на маржа.

Кога ќе дојде време за преоценување, двете страни меѓу себе се договараат за понатамошни дејствија. Тие можеби нема да извршат ревалоризација, но го прават вториот чин на трансакцијата РЕПО пред предвиденото: едниот продава акции, а вториот ги купува со камата. Каматата ќе биде сосема различна од она што е наведено во договорот и ќе варира од растот на акциите. По завршувањето на РЕПО, страните можат да склучат нов договор, земајќи ги предвид новите цени на хартиите од вредност и предвременото затворање на трансакцијата. Има сосема поинаква линија на однесување кога цените се менуваат и ревалоризираат. Страната што претрпела најмногу загуби може да бара исплата на придонеси за маржа во форма на дел од акциите и готовина. Доколку исплатата е извршена во парична единица, а не во хартии од вредност, тогаш се наплатува камата. Можете исто така да го вратите целиот износ со камата. Истото важи и за хартиите од вредност.

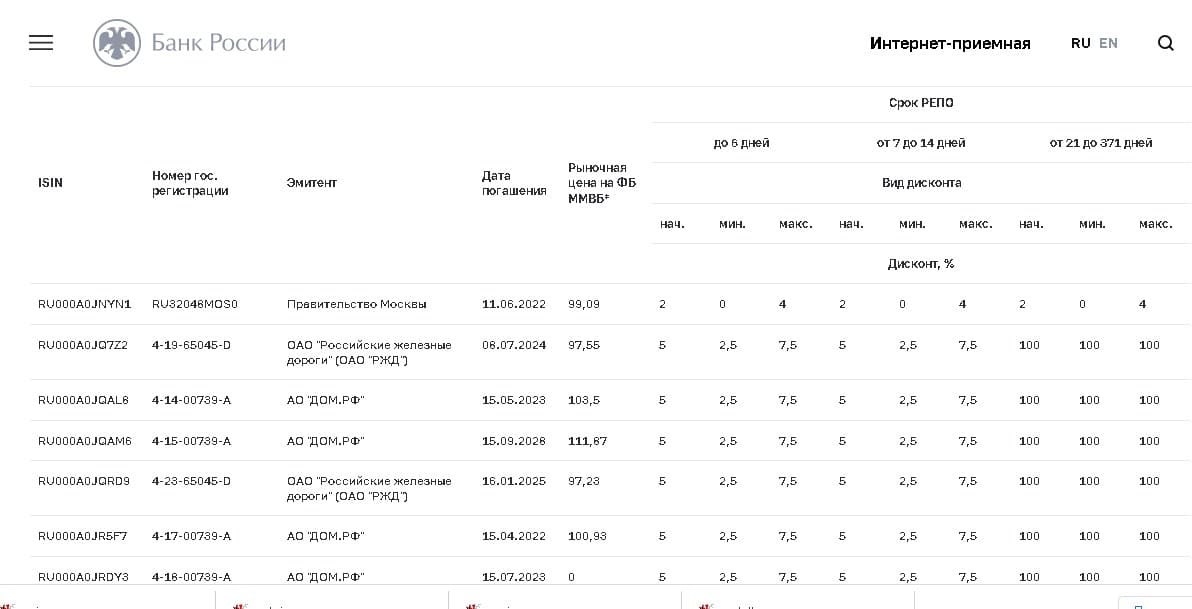

Ревалоризација на РЕПО договор по примерот на Централната банка

Ајде да погледнеме како се ревалоризираат хартиите од вредност во Банката на Русија. За време на рокот на договорот за РЕПО, банката секојдневно ги ревалоризира заложените хартии од вредност. По ревалоризацијата, субјектот поставува горни и долни граници за попусти. Благодарение на овие пресметки се одредува цената помеѓу хартиите од вредност и вкупниот износ што ќе го врати заемопримачот. Благодарение на ова, двете страни ја избегнуваат обврската да платат материјална штета. Сепак, Банката на Русија е должна да ги надомести загубите на заемопримачот доколку РЕПО беше склучен на аукцијата и попустот ја надмина горната граница. Доколку попустот ја премине долната граница, Банката враќа компензација во форма на пари. Доколку РЕПО е склучен од лица кои не се на организирани аукции со користење на голем број посебни системи, тогаш Банката повеќе нема обврска да плаќа придонеси во готово. Пред се, задолжената банка ја покрива штетата на заемопримачот со хартии од вредност. Пари се издаваат само доколку банката го нема потребниот број на акции. Има голем број на предности за таквите РЕПО склучени не на аукции со користење на системот Блумберг: ревалоризацијата ја врши Банката на Русија не одделно за секоја трансакција, туку за целата серија трансакции направени од Банката на Русија во текот на денот.

Задолжителни услови на договорот за РЕПО

При склучување договор, двете страни треба да преговараат за голем број услови пред да склучат договор. Предусловите за РЕПО се:

- Можност за повторна проценка на вредноста на хартиите од вредност . Неопходно е да се вклучи оваа клаузула во договорот за да се избегнат инциденти и дополнителни проблеми.

- Правниот статус на двете страни кои склучуваат трансакција . При склучување на договор, страните меѓу себе се договараат дали ќе се склучи општ договор, или договор од секоја страна во свое име.

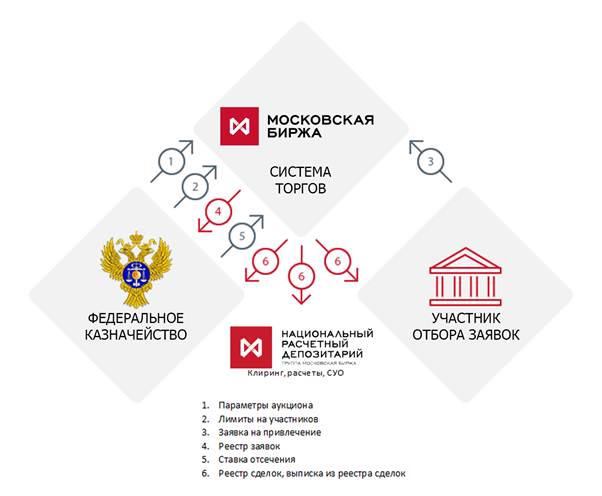

REPO во Русија

Акции на инвестициски фондови, сертификати, хартии, акции – се што има некаква вредност на берзата станува инструмент за тргување на берзата. РЕПО се склучува помеѓу физичко и правно лице, доколку се работи за: брокер, дилер, депозитар, клириншка компанија, кредитна институција. Две лица не можат да влезат во трансакција

Пример за трансакција РЕПО

Брокерот и лицето вклучено во тргувањето склучија договор за РЕПО на 23.09.2021 година. За време на првиот дел од трансакцијата, трговецот продаде пакет од 1.000 акции од компанија за природни ресурси на брокер и за нив доби 300.000 рубли. Цената за секоја акција во првиот дел од РЕПО беше 300 рубли. Во договорот се наведува дека продавачот се обврзува да ги откупи неговите акции на 25.10.2021 година за 303.160 рубли. Каматата за секоја акција на крајот на месецот беше 3,16 рубли. Како резултат на тоа, трговецот плаќал само 3.160 рубли, или 12% годишно. Оваа трансакција е директна, поради фактот што акциите беа вратени од нивниот сопственик. Врз основа на овој пример, јасно е дека клиентот продал 1.000 акции од одредена компанија вреднувани со 20% попуст за да се заштити од скокот на цената. Периодот во кој е извршена трансакцијата 24.09 – 25.10. Во овој период, имаше корекција и акциите на компанијата почнаа да чинат 309 рубли по акција веќе на 28.09. Банките на Русија ги извршуваат овие операции за поддршка на готовина во комерцијалните банки. За да го направите ова, Централната банка го нарекува РЕПО трансакција за продажба и купување на хартии од вредност со задолжителен откуп или продажба на одреден датум. За да се спроведе таква трансакција, на официјалната веб-страница на Централната банка има листа на акции кои се подготвени за инстант купување/продажба преку РЕПО. Ги содржи и датумите и резултатите од таквите трансакции. подготвен за инстант купување/продажба преку REPO. Ги содржи и датумите и резултатите од таквите трансакции. подготвен за инстант купување/продажба преку REPO. Ги содржи и датумите и резултатите од таквите трансакции.

Foydali ma’lumot bo’libdi