Буцаан худалдан авах гэрээ гэж юу вэ, РЕПО хэлцэл хэрхэн явагддаг вэ? Санхүүгийн ертөнцөд маш олон төрлийн гүйлгээ, худалдан авах, худалдах, солилцох (бартер) байдаг. Үүний дотор богино хугацааны зээл олгох, дараа нь санхүүгийн хөрөнгийг эргүүлэн худалдаж авах РЕПО үйл ажиллагаа (буцаан худалдан авах гэрээ) орно. Ийм гүйлгээ нь ломбард дахь зээлтэй төстэй бөгөөд зөвхөн тэнд зээлдэгч зээлийн хүү авахгүй, харин өөрийнхөө зүйлийг буцааж өгөхийн тулд шаргуу олсон мөнгөө өгдөг.

- РЕПО үйл ажиллагаа

- Ямар тохиолдолд РЕПО үйл ажиллагаа явуулдаг вэ?

- Мөнгө татах үед РЕПО гэрээ хэрхэн ажилладаг вэ?

- Гүйлгээ хийх журам

- РЕПО гүйлгээний ангилал – шууд ба урвуу

- Барьцаалагдсан хувьцааны ногдол ашгийг хэрхэн авах вэ?

- РЕПО гэрээний дагуу эрсдэл

- Эрсдэлийг хэрхэн бууруулах вэ

- РЕПО дахин үнэлгээ

- Төв банкны жишээн дээр РЕПО гэрээний дахин үнэлгээ

- РЕПО гэрээний заавал биелүүлэх нөхцөл

- Орос дахь РЕПО

- РЕПО гүйлгээний жишээ

РЕПО үйл ажиллагаа

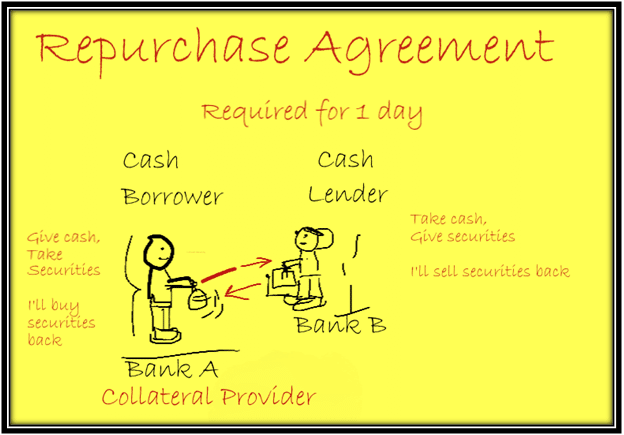

РЕПО хэлцэл нь санхүүгийн хөрөнгийг эргүүлэн худалдаж авах үүрэгтэйгээр худалдах, худалдан авах гэрээ юм. Дүрмээр бол гүйлгээг шөнийн цагаар хийдэг бөгөөд буцаалтыг маргааш өглөө эсвэл үдээс хойш хийдэг. Өөрөөр хэлбэл, энэ нь богино хугацааны зээл бөгөөд санхүүгийн хөрөнгө хэлбэрээр барьцаалагдсан: хувьцаа, бонд. РЕПО-ын давуу талууд нь гүйлгээний хоёр талын хүчин зүйлүүд юм.

- Худалдагч нь ихэвчлэн худалдаачин байдаг бөгөөд банк санхүүгийн хүнд сурталгүйгээр мөнгөө авдаг.

- Худалдан авагч , ихэвчлэн брокер нь тогтмол хувьтай, хамгийн бага эрсдэлтэй хөрөнгө оруулалт хийдэг.

Ямар тохиолдолд РЕПО үйл ажиллагаа явуулдаг вэ?

Хөрөнгө оруулагч нь зөвхөн хуулийн этгээдтэй гэрээ байгуулдаг. Ихэнхдээ худалдан авагчийн үүрэг гүйцэтгэдэг: брокер, банк, менежер, дилер гэх мэт. Хэд хэдэн төрлийн арилжаагаар өр нь зайлшгүй шаардлагатай болдог. Дүрмээр бол энэ нь:

- Санхүүгийн ахиу татан авалт нь хувьцаа болон бусад үнэт цаас асар их үүрэг гүйцэтгэдэг мөнгө татах явдал юм.

- Маржин арилжаа – албан тушаал шилжүүлэх.

- Төв агенттай зах зээлд худалдаа хийх.

Мөнгө татах үед РЕПО гэрээ хэрхэн ажилладаг вэ?

Олон хуулийн этгээдүүд бонд, хувьцаа болон бусад үнэт цаас авах замаар мөнгө зээлдэг. Зээлийн мөнгийг хувийн хэрэгцээнд зориулж хувийн дансанд шилжүүлдэг. Нэг хүнд өгөх мөнгөний дээд хэмжээ нь анхны эрсдэлийн түвшинтэй нэг үнэт цаасны өртөгтэй тэнцүү байна – хөнгөлөлт.

Гүйлгээ хийх журам

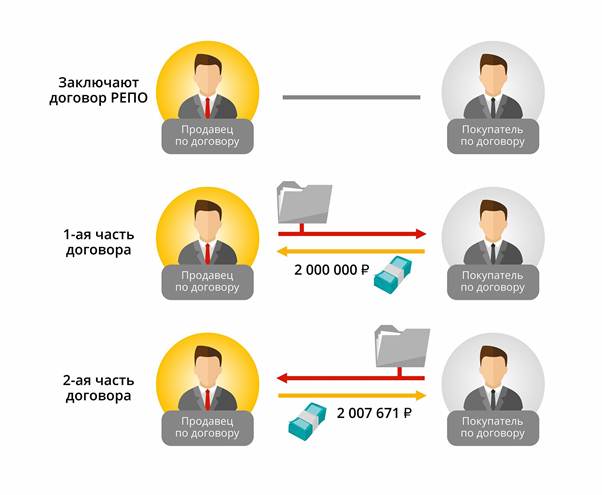

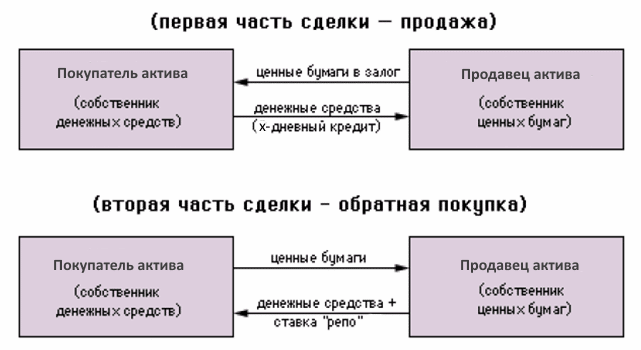

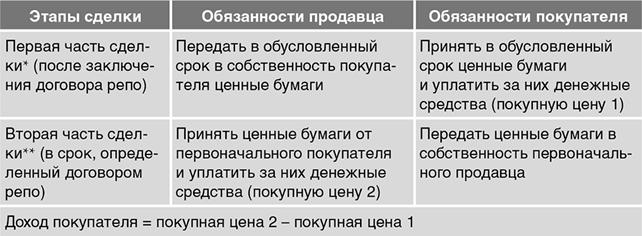

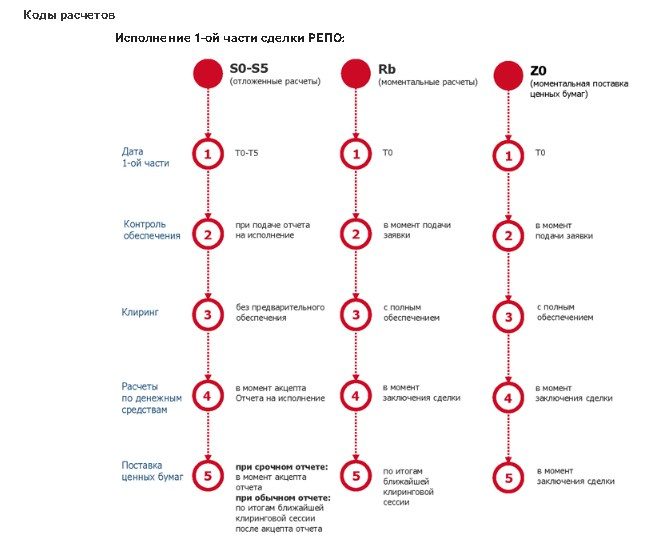

Хамгийн эхэнд хоёр хэсгээс бүрдэх гэрээг байгуулдаг: Энэхүү баримт бичигт үндэслэн худалдагч санхүүгийн хөрөнгийг худалдан авагчид шилжүүлж, худалдагч нь заасан өдөр хүлээн авч, урьдчилан тогтоосон дүнг төлөх үүрэгтэй.

РЕПО гүйлгээний ангилал – шууд ба урвуу

Өнөөдөр хоёр төрлийн гүйлгээ байдаг: шууд болон урвуу репо.

- Шууд худалдан авах гүйлгээ нь: мөнгө зээлсэн хүн тогтоосон өдөр хувьцаагаа эргүүлэн худалдаж авдаг.

- Урвуу РЕПО нь өмнөх гүйлгээнээс эрс ялгаатай байдаг – хөрөнгө оруулагч гэрээний сэдвийг одоогоор хүлээн авч, түүний төлөө бүрэн хэмжээгээр төлдөг. Гүйлгээний төгсгөлд тэрээр тохиролцсон дүнг хүлээн авч, цаасыг буцааж өгдөг.

- Өдрийн дотор – гүйлгээ нь өдрийн цагаар явагддаг.

- Шөнийн турш тохиролцоо хийх – хэлцэл нэг өдөр эхэлж, дараагийн өдөр дуусна.

- Хүчинтэй – гүйлгээний хугацаа нэг сар хүртэл үргэлжилж болно. Энэ төрлийн хэлцэл нь тодорхой өдөр хүртэл хүчинтэй, хэлцлийн сүүлийн хэсэгт тогтсон огноотой.

- Нээлттэй – РЕПО-ын хоёр дахь хэсгийг гүйцэтгэх эцсийн хугацааг тогтоогоогүй байна.

Жишээлбэл, мөнгө шаардлагатай болзолт худалдаачин урвуу РЕПО хийсэн. Зээлдүүлэгчээр хуулийн этгээд ажилласан.

Худалдаачин 3000 ширхэг хувьцааг 3 сая 500 мянган долларын үнэтэй ч гурван сая доллараар зарсан байна. РЕПО гэрээг үндэслэн хугацааг нэг сараар тогтоосон.

Энэ хугацааны дараа арилжаачин хувьцаагаа эргүүлэн авч, үндсэн зээл дээр нэмэлт мөнгө төлнө. Улмаар сарын дараа гурван сая 200 мянгаар хувьцаа авчээ. 200 мянга – брокерын мөнгийг ашиглах сарын хугацаанд ирсэн хувь.Олон хүмүүс репо-г ломбардтай зүйрлэдэг. Зээлдэгч нь бас үнэтэй зүйл зарж, сарын дараа хүүгээ төлж буцааж өгдөг. Хэрэв хүн бичиг баримтаа авахаар ирэхгүй бол РЕПО хийсэн брокер ломбардад юм зардаг шиг зарж болно. Шууд болон урвуу РЕПО гүйлгээ хэрхэн ажилладаг вэ – Буцаан авах гэрээний тухай видео тайлбар: https://youtu.be/p8Lx2dIUUj4

Барьцаалагдсан хувьцааны ногдол ашгийг хэрхэн авах вэ?

Хэрэв РЕПО хийх явцад ногдол ашиг авах ёстой хүмүүсийн жагсаалтыг гаргасан бол ногдол ашгаас авсан бүх мөнгө нь түр зуурынх ч гэсэн үнэт цаасны албан ёсны эзэмшигч учраас худалдагчид бүрэн очдог. Харин “Үнэт цаасны зах зээлийн тухай” хуулиар хувьцаа худалдагчдыг хамгаалдаг. Барьцаалсан хувьцаанаас ногдол ашиг авах тохиолдолд худалдан авагч энэ мөнгийг худалдагчид шилжүүлэх ёстой. Хэрэв тэр тэдгээрийг өөртөө үлдээхээр шийдсэн бол ногдол ашгаас болж үнэт цаасыг эргүүлэн худалдаж авах хэмжээ буурч эхэлнэ.

Үүний зэрэгцээ үнэт цаас худалдагч нь хэд хэдэн хориглолттой байдаг. Тэрээр хэлцэл хийх хугацаанд хувьцаа эзэмшигчдийн хуралд оролцох эрхгүй, мөн хувьцаат компанийн гаргасан шийдвэр, хэлцлийн эсрэг гомдол гаргах эрхгүй.

РЕПО гэрээ гэж юу вэ, хөрөнгө оруулагч, худалдаачин юу мэдэх ёстой вэ: https://youtu.be/u38hZgb5dIo

РЕПО гэрээний дагуу эрсдэл

Ийм ажил гүйлгээ хийх үед гол аюул нь гэрээний хоёр дахь хэсгийг биелүүлээгүй явдал юм. Заримдаа хувьцаа худалдагчид цаасаа эргүүлэн авахад хангалттай мөнгө байдаггүй. Дараа нь худалдан авагч тэдгээрийг зарж, алдагдлыг бүрэн нөхдөг. Худалдагч нь сарын дараа мөнгө, хүүтэйгээ буцаж ирэх, багцыг нь худалдаж авсан хүн аль хэдийн зарчихсан байх нь худалдаачдын хувьд хамгийн хүнд нөхцөл байдал юм. Гүйлгээний зуучлагч хоёулаа гэрээний хоёр дахь хэсгийг биелүүлэхээс татгалздаг. Энэ нь ихэвчлэн хувьцааны үнэ өсөх эсвэл буурах үед тохиолддог. Үүнээс болж зах зээлийн тогтворгүй байдал үүсч, гэрээнд нэг дүнгээр заасан, үнэт цаас энэ үнээс давж, эсвэл ашиггүй хямд үнэд хүрч эхлэх тул аль нэг тал үүргээ биелүүлэхээс татгалзах эрсдэлтэй.

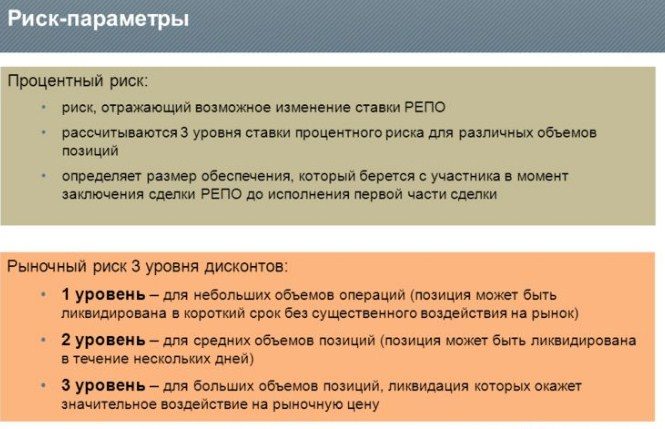

Эрсдэлийг хэрхэн бууруулах вэ

Эрсдэлийг бууруулах хоёр арга бий: хөнгөлөлт ба урамшуулал. Хөнгөлөлт – зах зээл дээр барьцаалагдсан хувьцааны үнэ болон РЕПО гэрээнд заасан мөнгөний зөрүү. Жишээлбэл, хөрөнгө оруулагчийн хувьд хувьцаа нь брокерт хүүтэй нь буцааж өгөх дүнгээс хамаагүй өндөр үнэтэй болохыг харж болно. Тиймээс түүнд эдгээр хувьцааг өндөр үнээр ч эргүүлэн худалдаж авах сэдэл бий. Энэ төрлийн хөнгөлөлтийг “анхны” гэж нэрлэдэг. Хөнгөлөлтийн хэмжээг хувиар тооцдог бөгөөд хувьцааны тогтвортой байдлаас шууд хамаардаг. Хэрэв худалдаачин тогтвортой цэнхэр чипс барьцаалсан бол

, тэгвэл хөнгөлөлтийн хувь нь тогтвортой бус компанийнхаас бага байх болно. Нөхөн төлбөрийн хураамж нь РЕПО гүйлгээ хийхдээ өөрийгөө хамгаалах бас нэг арга юм. Энэ нь барьцаалсан үнэт цаасны үнэ эрс өөрчлөгдсөн бол арилжаачин брокер руу шилжүүлдэг мөнгө эсвэл үнэт цаас юм. Энэ нь гэрээний хоёр дахь заалтыг үнэ төлбөргүй биелүүлж, үүргээ биелүүлэхгүй байх эрсдэлийг бууруулах явдал юм. [гарчиг id = “хавсралт_11676″ align=”aligncenter” өргөн = “675”]

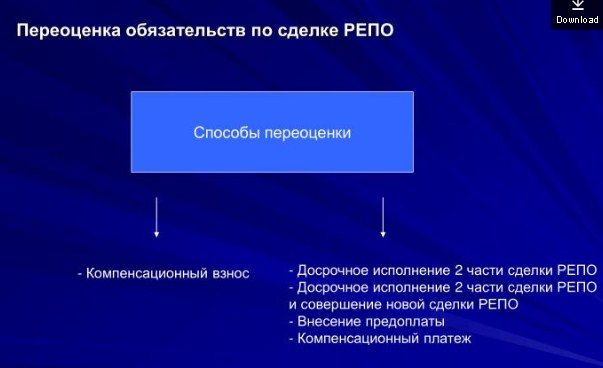

РЕПО дахин үнэлгээ

Дээд болон доод дахин үнэлгээ нь РЕПО гэрээнд заавал байх ёстой. Үнэт цаасны үнэ зөвшөөрөгдсөн хэмжээнээс дээш гарсан тохиолдолд хувьцаа эзэмшигч нь дээд дахин үнэлгээ хийх эрхтэй.

РЕПО хийхээс өмнө талууд үнийн өсөлт, түүний бууралтын шугамыг тохиролцож, алдагдал ба илүүдэл маржийг тооцдог.

Дахин үнэлгээ хийх цаг ирэхэд хоёр тал цаашдын үйл ажиллагааны талаар харилцан тохиролцдог. Тэд дахин үнэлгээ хийхгүй байж болох ч РЕПО гүйлгээний хоёр дахь үйлдлийг хугацаанаас нь өмнө хийдэг: нэг нь хувьцаа зардаг, хоёр дахь нь хүүтэй нь худалдаж авдаг. Хүү нь гэрээнд зааснаас шал өөр, хувьцааны өсөлтөөс хамаарч өөр өөр байх болно. РЕПО хийж дууссаны дараа талууд үнэт цаасны шинэ үнэ болон хэлцлийг эрт хаахыг харгалзан шинэ гэрээ байгуулж болно. Үнэ өөрчлөгдөх, дахин үнэлэх үед огт өөр зан үйлийн шугам байдаг. Хамгийн их хохирол амссан тал нь хувьцааны тодорхой хэсэг болон бэлэн мөнгө хэлбэрээр ахиу шимтгэл төлөхийг шаардаж болно. Хэрэв төлбөрийг үнэт цаасаар биш мөнгөн нэгжээр хийсэн бол хүү тооцно. Мөн та бүх дүнг хүүгийн хамт буцааж болно. Үнэт цаасны хувьд ч мөн адил.

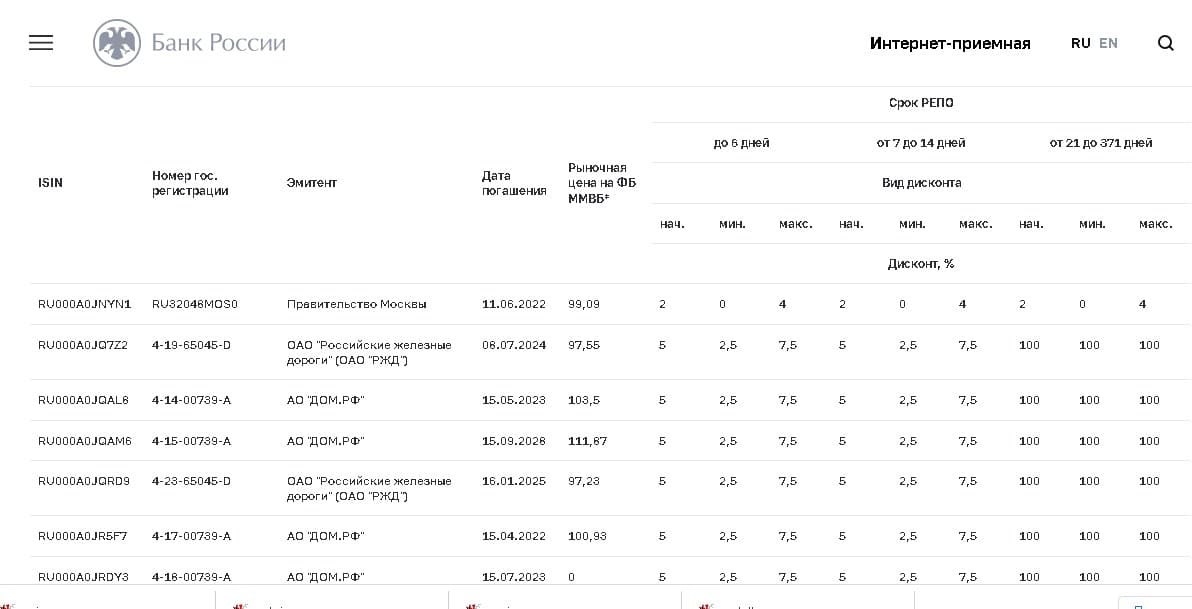

Төв банкны жишээн дээр РЕПО гэрээний дахин үнэлгээ

ОХУ-ын Банкинд үнэт цаасыг хэрхэн дахин үнэлж байгааг харцгаая. РЕПО гэрээний хугацаанд банк барьцаанд тавьсан үнэт цаасыг өдөр бүр дахин үнэлдэг. Дахин үнэлгээ хийсний дараа тухайн байгууллага хөнгөлөлтийн дээд доод хязгаарыг тогтоодог. Эдгээр тооцооллын ачаар үнэт цаасны хоорондох үнэ болон зээлдэгчийн буцаан өгөх нийт дүнг тодорхойлдог. Үүний ачаар хоёр тал материаллаг хохирлыг барагдуулах үүргээс зайлсхийдэг. Гэсэн хэдий ч дуудлага худалдаагаар РЕПО-г хийж, хөнгөлөлт дээд хязгаараас хэтэрсэн тохиолдолд ОХУ-ын Банк зээлдэгчийн алдагдлыг нөхөн төлөх үүрэгтэй. Хэрэв хөнгөлөлт доод хязгаарыг давсан бол Банк нөхөн олговрыг мөнгө хэлбэрээр буцаана. Хэрэв РЕПО-г хэд хэдэн тусгай систем ашиглан зохион байгуулалттай дуудлага худалдаанд ороогүй хүмүүс хийсэн бол Банк бэлэн мөнгөөр шимтгэл төлөх үүрэггүй болно. Юуны өмнө өртэй банк зээлдэгчийн хохирлыг үнэт цаасаар нөхдөг. Банк шаардлагатай тооны хувьцаагүй тохиолдолд л мөнгө гаргадаг. Bloomberg системийг ашиглан дуудлага худалдаагаар бус хийсэн ийм РЕПО нь хэд хэдэн давуу талтай байдаг: дахин үнэлгээг ОХУ-ын Банк гүйлгээ тус бүрээр бус, харин Оросын Банкны өдрийн туршид хийсэн бүх цуврал гүйлгээний хувьд хийдэг.

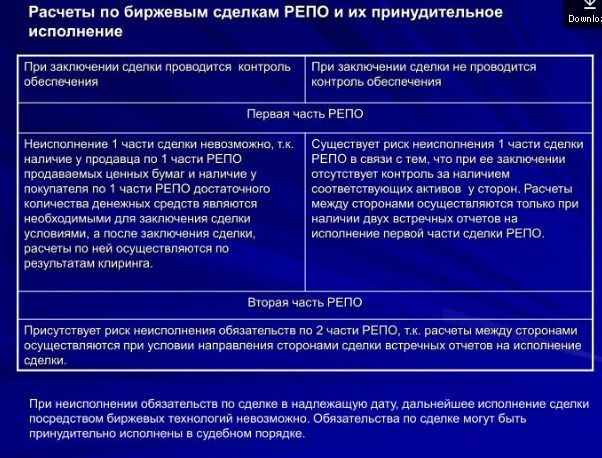

РЕПО гэрээний заавал биелүүлэх нөхцөл

Гэрээ байгуулахдаа хоёр тал гэрээ байгуулахаасаа өмнө хэд хэдэн нөхцөлийг тохиролцох хэрэгтэй. РЕПО хийх урьдчилсан нөхцөл нь:

- Үнэт цаасны үнэ цэнийг дахин үнэлэх боломж . Цаашид асуудал гарахгүйн тулд энэ заалтыг гэрээнд тусгах шаардлагатай байна.

- Хэлцэл хийж буй хоёр талын эрх зүйн байдал . Гэрээ байгуулахдаа талууд ерөнхий хэлэлцээр байгуулах уу, эсвэл тал бүр өөрийн нэр дээр гэрээ байгуулах уу гэдгийг харилцан тохиролцдог.

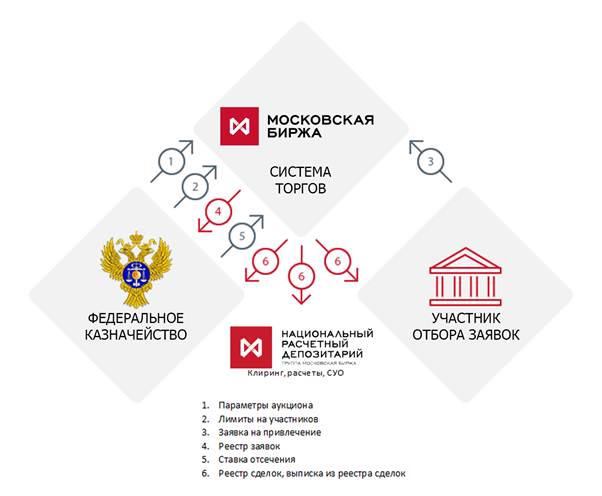

Орос дахь РЕПО

Хөрөнгө оруулалтын сангийн хувьцаа, гэрчилгээ, цаас, хувьцаа гэх мэт хөрөнгийн бирж дээр үнэ цэнэтэй бүх зүйл нь хөрөнгийн бирж дээр арилжаалах хэрэгсэл болдог. РЕПО нь брокер, дилер, хадгаламж эзэмшигч, клирингийн компани, зээлийн байгууллага бол хүн ба хуулийн этгээдийн хооронд байгуулагдана. Хоёр хувь хүн гүйлгээ хийх боломжгүй

РЕПО гүйлгээний жишээ

Брокер болон арилжаанд оролцож буй этгээд нь 2021.09.23-ны өдөр форвард РЕПО хэлцэл хийсэн. Гүйлгээний эхний хэсэгт худалдаачин байгалийн баялгийн компанийн 1000 ширхэг хувьцааг брокерт зарж, 300 мянган рубль авчээ. РЕПО-ын эхний хэсэгт хувьцаа бүрийн үнэ 300 рубль байв. Гэрээнд худалдагч нь 2021 оны 10-р сарын 25-ны өдөр хувьцаагаа 303,160 рубльд буцааж авах үүрэгтэй гэж заасан. Сарын эцэст хувьцаа бүрийн хүү 3.16 рубль байв. Үүний үр дүнд худалдаачин зөвхөн 3160 рубль буюу жилийн 12% төлсөн. Энэ гүйлгээ нь хувьцааг эзэмшигч нь буцааж өгсөнтэй холбоотой шууд гүйлгээ юм. Энэ жишээн дээр үндэслэн үйлчлүүлэгч тодорхой компанийн 1000 ширхэг хувьцааг 20 хувийн хямдралтай үнээр зарж, үнийн өсөлтөөс хамгаалсан нь тодорхой байна. Гүйлгээ хийсэн хугацаа 24.09 – 25.10. Энэ хугацаанд залруулга хийгдсэн бөгөөд компанийн хувьцаа 28.09-ний өдрөөс эхлэн нэгж хувьцаа нь 309 рубль болж эхэлсэн. ОХУ-ын банкууд арилжааны банкууд дахь бэлэн мөнгийг дэмжих зорилгоор эдгээр үйл ажиллагааг явуулдаг. Үүний тулд Төв банк РЕПО-г тодорхой өдөр заавал эргүүлэн авах буюу худалдах үнэт цаасыг худалдах, худалдан авах гүйлгээ гэж нэрлэдэг. Ийм гүйлгээг хийхийн тулд Төв банкны албан ёсны вэбсайт дээр РЕПО-оор дамжуулан шууд худалдан авах / худалдах боломжтой хувьцааны жагсаалт байдаг. Энэ нь мөн ийм гүйлгээний огноо, үр дүнг агуулдаг. РЕПОгоор шууд худалдан авах/борлуулахад бэлэн. Энэ нь мөн ийм гүйлгээний огноо, үр дүнг агуулдаг. РЕПОгоор шууд худалдан авах/борлуулахад бэлэн. Энэ нь мөн ийм гүйлгээний огноо, үр дүнг агуулдаг.

Foydali ma’lumot bo’libdi