Co je dohoda o zpětném odkupu a jak funguje REPO obchod? Ve finančním světě existuje mnoho různých transakcí, nákup, prodej, směna (barter). Patří mezi ně REPO operace (repo operace), které poskytují krátkodobý úvěr a následně zpětný odkup finančních aktiv. Taková transakce je podobná půjčce v zastavárně, pouze tam dlužník nedostane úrok z půjčky, ale dá těžce vydělané peníze, aby vrátil svou věc.

- REPO provoz

- V jakých případech se uplatňují REPO operace?

- Jak funguje REPO dohoda při výběru peněz?

- Transakční postup

- Klasifikace REPO obchodů – přímé a reverzní

- Jak získat dividendy ze zastavených akcií?

- Rizika vyplývající z REPO smlouvy

- Jak snížit rizika

- REPO přecenění

- Přecenění REPO smlouvy na příkladu centrální banky

- Závazné podmínky REPO smlouvy

- REPO v Rusku

- Příklad REPO transakce

REPO provoz

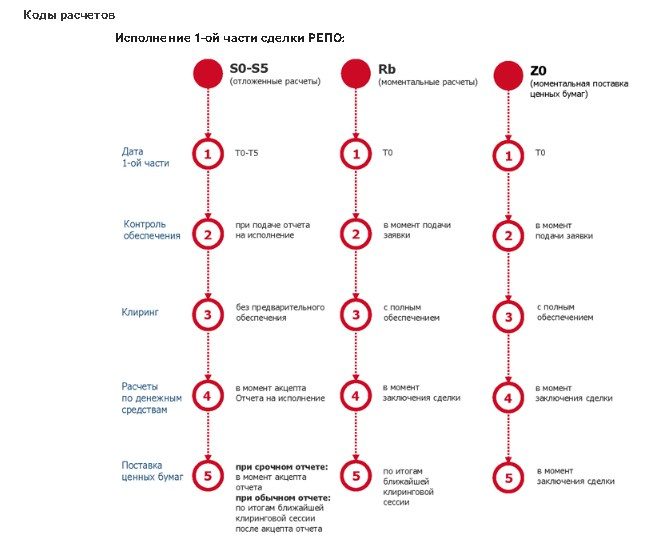

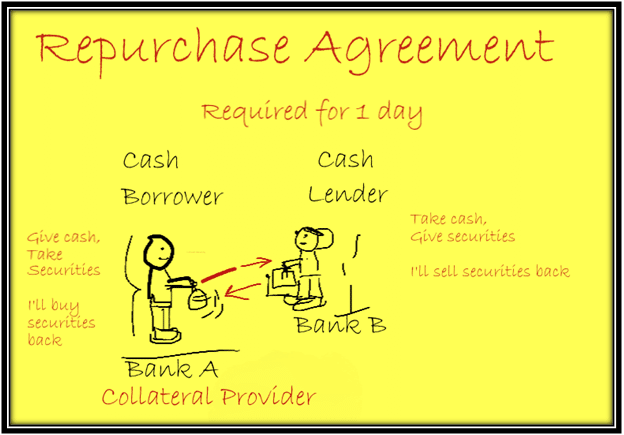

REPO transakce je smlouva o prodeji a nákupu finančních aktiv se závazkem zpětné koupě. Transakce se zpravidla provádějí v noci a vrácení se provádí následující ráno nebo odpoledne. Jinými slovy, jedná se o krátkodobý úvěr se zajištěním ve formě finančních aktiv: akcií, dluhopisů. Výhody REPO jsou faktory pro obě strany transakce:

- Prodejce , nejčastěji obchodník, obdrží finanční prostředky bez bankovní byrokracie.

- Kupující , obvykle makléř , investuje s pevnou sazbou a minimálním rizikem.

V jakých případech se uplatňují REPO operace?

Investor uzavírá obchod pouze s právnickou osobou. Nejčastěji vystupuje jako kupující: makléř, banka, manažer, dealer atd. S několika druhy obchodování se dluh stává nutností. Zpravidla je toto:

- Mezní výběr prostředků je výběr peněz, ve kterém hrají obrovskou roli akcie a jiné cenné papíry.

- Maržové obchodování – převod pozice.

- Obchodování na trhu s centrálním agentem.

Jak funguje REPO dohoda při výběru peněz?

Mnoho právnických osob půjčuje peníze převzetím dluhopisů, akcií a jiných cenných papírů. Peníze z půjčky jsou vybírány na osobní účet pro osobní potřebu. Maximální částka poskytnutá jedné osobě se rovná nákladům na jeden cenný papír s počáteční mírou rizika – slevou.

Transakční postup

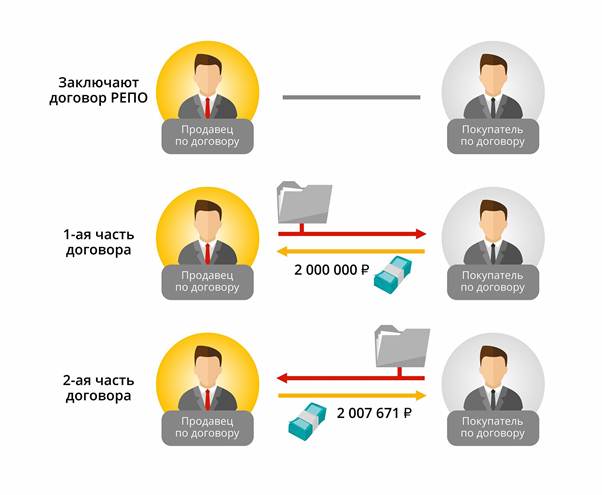

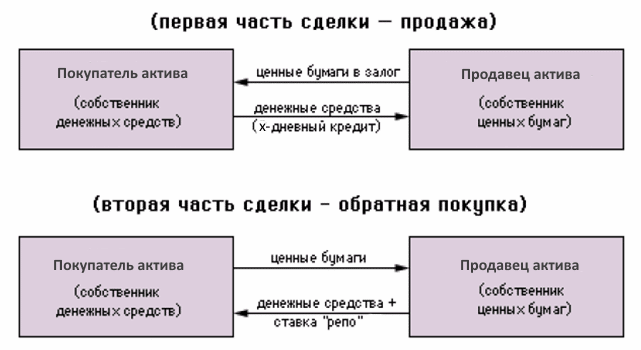

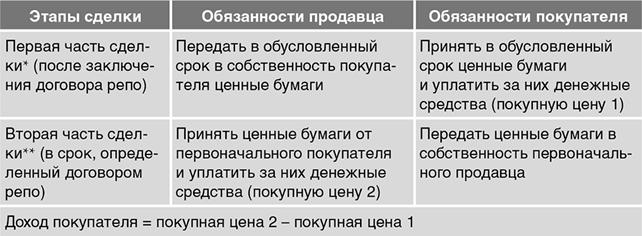

Na samém začátku je sepsána smlouva, která se skládá ze dvou částí: Na základě tohoto dokumentu prodávající převede finanční majetek na kupujícího, prodávající se zavazuje jej v uvedeném termínu přijmout a zaplatit předem stanovenou částku.

Klasifikace REPO obchodů – přímé a reverzní

Dnes existují dva typy transakcí: přímé a reverzní repo operace.

- Přímé repo transakce znamenají: osoba, která si půjčila peníze, provede zpětný nákup svých akcií v určený den.

- Reverzní REPO se výrazně liší od předchozí transakce – investor prozatím obdrží předmět smlouvy a zaplatí za něj celou částku. Na konci transakce vrátí papíry a obdrží dohodnutou částku.

- Vnitrodenní – transakce probíhá během dne.

- Obchod přes noc – dohoda začíná jeden den a končí další den.

- Platné – doba transakce se může prodloužit o měsíc. U tohoto typu platí obchod do určitého data, má pevné datum poslední části obchodu.

- Otevřeno – termín pro provedení druhé části REPO není stanoven.

Například podmíněný obchodník, který potřebuje peníze, vstoupil do reverzního REPO. Jako věřitel vystupovala právnická osoba.

Obchodník prodal 3 000 akcií za 3 miliony dolarů, přestože měly hodnotu 3 500 000 dolarů. Na základě REPO smlouvy byl termín stanoven na měsíc.

Po uplynutí této doby obchodník stáhne své akcie a zaplatí další částku k jistině. V důsledku toho o měsíc později vzal akcie za 3 miliony 200 tisíc. 200 tisíc – procento, které narostlo za měsíc používání peněz makléře.Mnoho lidí přirovnává repo k zastavárně. Dlužník také prodá drahou věc a po měsíci svou věc vrátí a zaplatí úrok. Pokud si člověk pro papíry nepřijde, může je prodat makléř, který REPO provedl, stejně jako prodávají věci v zastavárnách. Jak fungují přímé a reverzní REPO transakce – video vysvětlení smlouvy o zpětném odkupu: https://youtu.be/p8Lx2dIUUj4

Jak získat dividendy ze zastavených akcií?

Pokud se při REPO určí seznam těch, kteří by měli dividendy obdržet, pak všechny peníze přijaté z dividend jdou v plné výši prodávajícímu, protože ten je oficiálním vlastníkem cenných papírů, byť dočasným. Ale zákon “o trhu cenných papírů” chrání prodejce akcií. V případě obdržení dividend ze zastavených akcií musí kupující převést tyto peníze prodávajícímu. Pokud se rozhodne si je ponechat pro sebe, pak se kvůli přivlastněným dividendám začne snižovat výše zpětného odkupu cenných papírů.

Řadu zákazů má přitom i prodejce cenných papírů. Po dobu transakce se nemůže účastnit valné hromady a rovněž se nemůže odvolat proti jejich rozhodnutím a transakcím akciové společnosti.

Co je REPO smlouva, co investor a obchodník potřebují vědět: https://youtu.be/u38hZgb5dIo

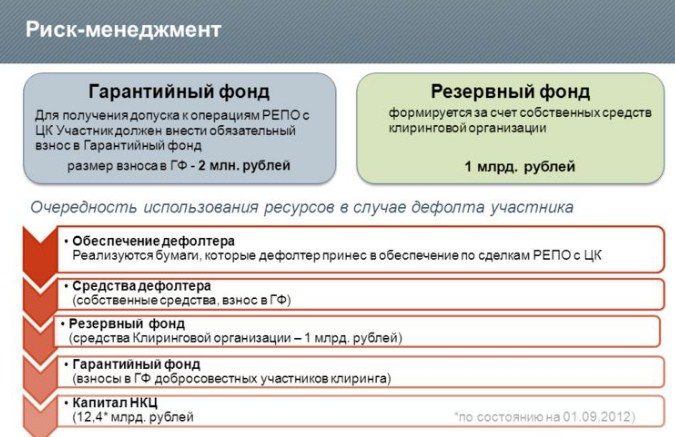

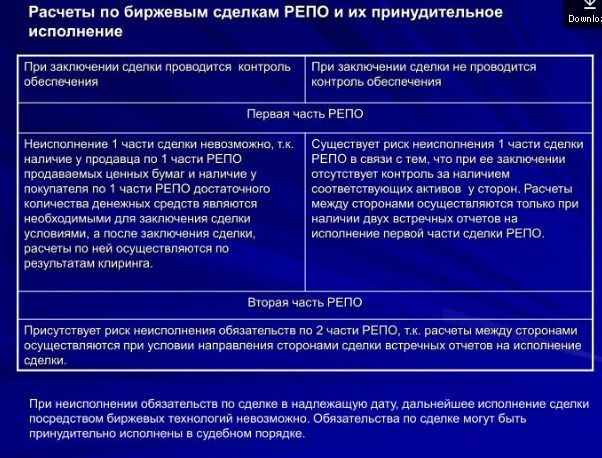

Rizika vyplývající z REPO smlouvy

Hlavním nebezpečím při provádění takových transakcí je nesplnění druhé části smlouvy. Někdy prodávající akcií nemá dostatek finančních prostředků na splacení svých papírů. Poté je kupující prodá a plně získá zpět ztráty. Nejhorší situace pro obchodníky je, když se prodejce vrátí o měsíc později s penězi a úroky a ten, kdo portfolio koupil, ho již prodal. Často se stává, že oba zprostředkovatelé transakce odmítnou splnit druhou část smlouvy. To se často stává, když hodnota akcie roste nebo klesá. Hrozí kvůli tomu volatilita trhu, kvůli které jedna ze stran odmítne plnit své závazky, protože ve smlouvě je napsána jedna částka a cenné papíry mohou tuto cenu přesáhnout, nebo začnou stát nerentabilně levně.

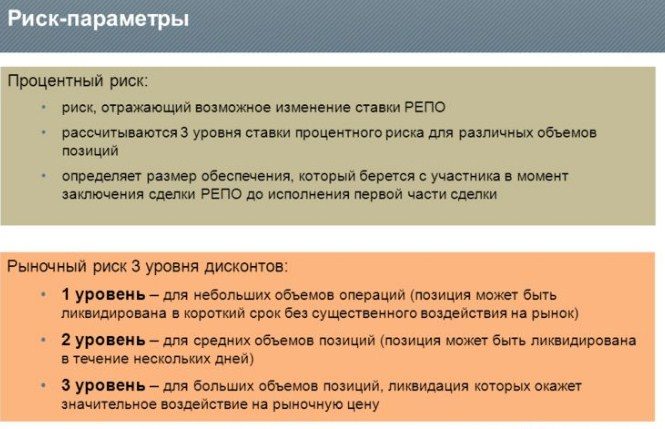

Jak snížit rizika

Existují dva způsoby, jak zmírnit riziko: slevy a prémie. Diskont – rozdíl mezi cenou zastavených akcií na trhu a penězi uvedenými v REPO smlouvě. V případě investora v příkladu je vidět, že akcie mají mnohem větší hodnotu, než je částka, kterou vrátí brokerovi i s úroky. Má proto motiv tyto akcie odkoupit i s prémií. Tento typ slevy se nazývá „počáteční“. Velikost diskontu se počítá v procentech a přímo závisí na stabilitě akcií. Pokud obchodník přislíbil stabilní

modré žetony, pak bude procento slevy nižší než u méně stabilní společnosti. Kompenzační poplatek je další způsob, jak se chránit při provádění REPO transakce. Jedná se o peníze nebo cenné papíry, které obchodník převede na brokera, nebo naopak, pokud se dramaticky změnila cena zastavených cenných papírů. Jedná se o bezplatné provedení druhé klauzule smlouvy za účelem snížení rizika prodlení.

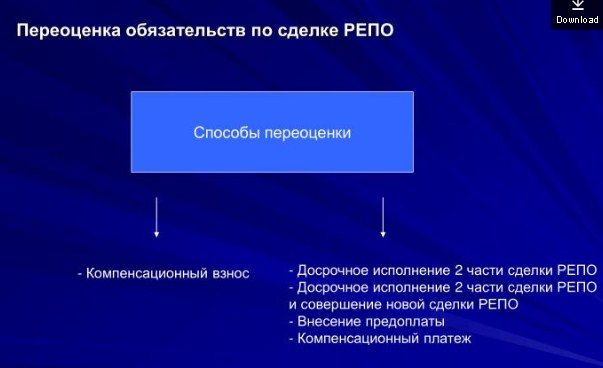

REPO přecenění

V REPO smlouvě musí být uvedeno horní a dolní přecenění. Vlastník akcií má právo provést vyšší přecenění, pokud cena cenných papírů vzrostla nad povolenou úroveň.

Před uzavřením REPO se strany dohodnou na okamžiku, kdy bude linie růstu ceny a jejího poklesu, a také spočítají deficit a přebytečnou marži.

Když přijde čas na přehodnocení, obě strany se mezi sebou dohodnou na dalším postupu. Nemohou provádět přecenění, ale provést druhý akt REPO transakce s předstihem: jeden prodává akcie a druhý je koupí s úrokem. Úroky budou zcela odlišné od toho, co je uvedeno ve smlouvě a budou se lišit od růstu akcií. Po dokončení REPO mohou strany sepsat novou smlouvu, která zohlední nové ceny cenných papírů a předčasné uzavření obchodu. Existuje úplně jiná linie chování, když se ceny mění a přeceňují. Strana, která utrpěla největší ztráty, může požadovat zaplacení maržových příspěvků ve formě části akcií a hotovosti. Pokud byla platba provedena v peněžní jednotce, a nikoli v cenných papírech, je účtován úrok. Můžete vrátit celou částku i s úroky. Totéž platí pro cenné papíry.

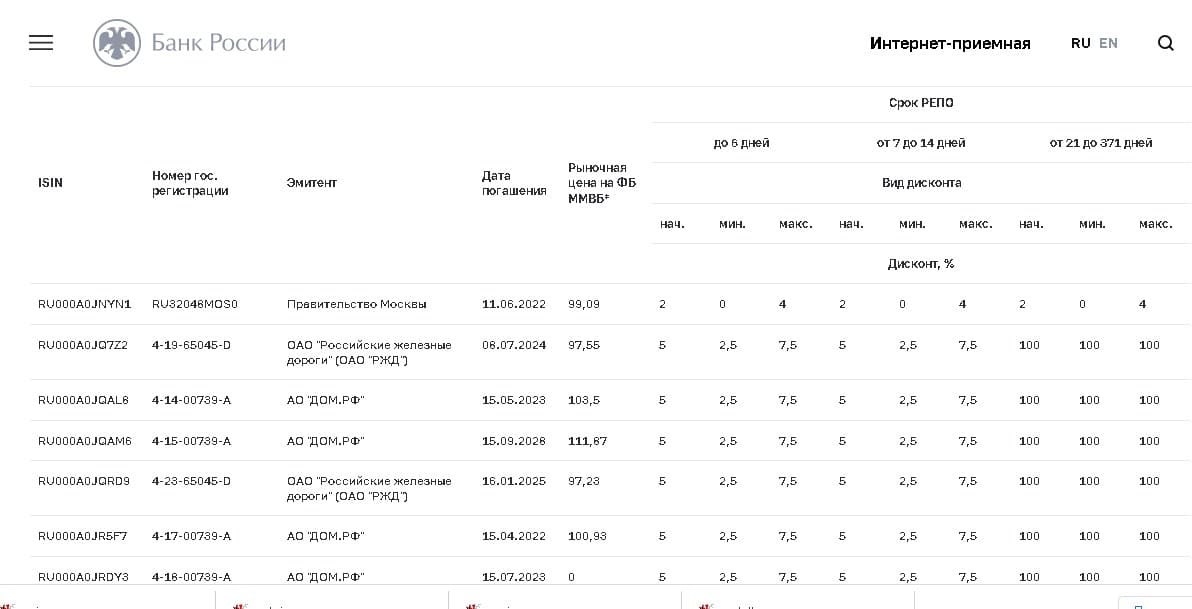

Přecenění REPO smlouvy na příkladu centrální banky

Podívejme se, jak jsou cenné papíry přeceňovány v Bank of Russia. Po dobu platnosti REPO smlouvy banka každý den přeceňuje zastavené cenné papíry. Po přecenění účetní jednotka stanoví horní a dolní limity slev. Díky těmto výpočtům se určí cena mezi cennými papíry a celková částka, kterou dlužník vrátí. Díky tomu se obě strany vyhnou povinnosti uhradit hmotné škody. Banka Ruska je však povinna nahradit dlužníkovi ztráty, pokud bylo REPO uzavřeno v aukci a sleva přesáhla horní hranici. Pokud sleva překročí spodní hranici, Banka vrací náhradu v penězích. V případě, že REPO uzavřely osoby, které nejsou na organizovaných aukcích s využitím řady speciálních systémů, pak již banka není povinna platit příspěvky v hotovosti. V první řadě zadlužená banka kryje škodu dlužníka cennými papíry. Peníze se vydávají pouze v případě, že banka nemá požadovaný počet akcií. Existuje řada výhod takových REPO uzavřených nikoli na aukcích pomocí systému Bloomberg: přecenění provádí Banka Ruska nikoli samostatně pro každou transakci, ale pro celou sérii transakcí uskutečněných Bankou Ruska během dne.

Závazné podmínky REPO smlouvy

Při uzavírání smlouvy si obě strany potřebují před uzavřením obchodu vyjednat řadu podmínek. Předpoklady pro REPO jsou:

- Možnost přehodnocení hodnoty cenných papírů . Toto ustanovení je nutné zahrnout do smlouvy, aby se předešlo incidentům a dalším problémům.

- Právní postavení obou stran uzavírajících transakci . Při uzavírání smlouvy se strany mezi sebou dohodnou, zda bude uzavřena rámcová smlouva, nebo dohoda každé strany svým jménem.

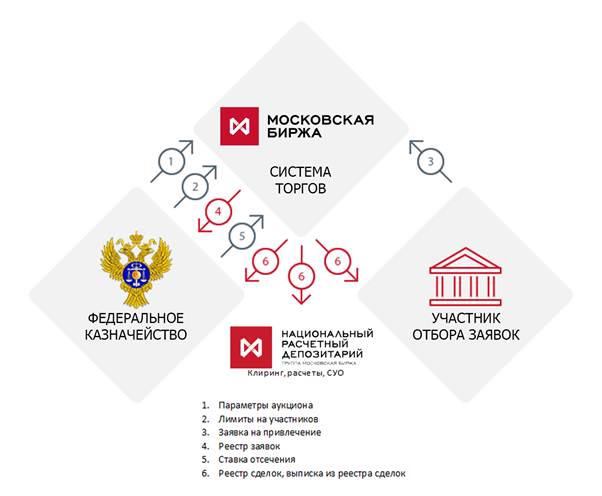

REPO v Rusku

Akcie investičních fondů, certifikáty, listiny, akcie – vše, co má na burze nějakou hodnotu, se stává nástroji pro obchodování na burze. REPO se uzavírá mezi fyzickou a právnickou osobou, jde-li o: makléře, dealera, depozitáře, clearingovou společnost, úvěrovou instituci. Dvě osoby nemohou uzavřít transakci

Příklad REPO transakce

Broker a osoba zapojená do obchodování uzavřeli dne 23.09.2021 forwardový REPO obchod. Během první části transakce obchodník prodal balík 1 000 akcií společnosti zabývající se přírodními zdroji makléři a získal za ně 300 000 rublů. Cena za každou akcii v první části REPO byla 300 rublů. Dohoda uvádí, že prodávající se zavazuje odkoupit své akcie 25. 10. 2021 za 303 160 rublů. Úrok za každou akcii na konci měsíce činil 3,16 rublů. V důsledku toho obchodník zaplatil pouze 3 160 rublů nebo 12% ročně. Tato transakce je přímá, protože akcie byly vráceny jejich vlastníkem. Na základě tohoto příkladu je zřejmé, že klient prodal 1 000 akcií určité společnosti oceněných s 20% diskontem, aby se zajistil proti cenovému skoku. Období, ve kterém byla transakce uskutečněna 24.09 – 25.10. V tomto období došlo ke korekci a akcie společnosti začaly stát 309 rublů za akcii již 28.09. Ruské banky provádějí tyto operace na podporu hotovosti v komerčních bankách. Centrální banka k tomu nazývá REPO transakci pro prodej a nákup cenných papírů s povinným zpětným odkupem nebo prodejem k určenému datu. K provedení takové transakce je na oficiálních stránkách centrální banky seznam akcií, které jsou připraveny k okamžitému nákupu / prodeji prostřednictvím REPO. Obsahuje také data a výsledky takových transakcí. připraven k okamžitému nákupu/prodeji prostřednictvím REPO. Obsahuje také data a výsledky takových transakcí. připraven k okamžitému nákupu/prodeji prostřednictvím REPO. Obsahuje také data a výsledky takových transakcí.

Foydali ma’lumot bo’libdi