Hvad er en tilbagekøbsaftale, og hvordan fungerer en genkøbsaftale? I finansverdenen udføres mange forskellige transaktioner, køb og salg, bytte (bytte). Blandt dem er REPO-transaktioner (tilbagekøbsaftale), som giver mulighed for et kortfristet lån, efterfulgt af indfrielse af finansielle aktiver. En sådan transaktion ligner et lån hos en pantelåner, kun dér modtager låntageren ikke renter på lånet, men giver hårdt tjente penge for at returnere sin ting.

- REPO operation

- Hvornår anvendes REPO-transaktioner?

- Sådan fungerer en repo-aftale, når du hæver penge

- Rækkefølgen af transaktionen

- Repo-klassifikationer – frem og tilbage

- Hvordan modtager man udbytte på pantsatte aktier?

- Risici under repoaftalen

- Hvordan man reducerer risici

- Opskrivning af repo

- Revaluering af en repo-aftale efter centralbankens eksempel

- Obligatoriske vilkår i repo-aftalen

- REPO i Rusland

- Et eksempel på en repo-transaktion

REPO operation

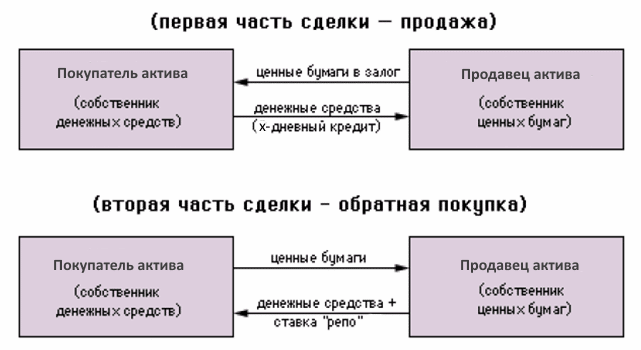

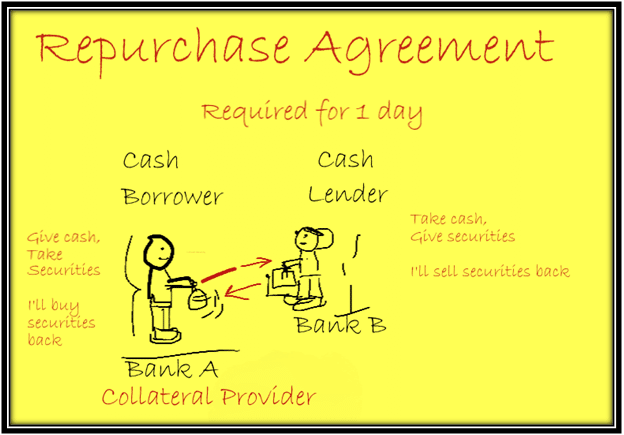

En repotransaktion er en aftale om køb og salg af finansielle aktiver med tilbagekøbsforpligtelse. Som regel udføres transaktioner om natten, og tilbagebetalinger foretages næste morgen eller dag. Der er med andre ord tale om et kortfristet lån med sikkerhed i form af finansielle aktiver: aktier, obligationer. Fordelene ved en REPO er faktorer for begge sider af transaktionen:

- Sælgeren , oftest en erhvervsdrivende, modtager penge uden bureaukrati.

- Køberen , normalt en mægler , investerer til en fast rente og minimal risiko.

Hvornår anvendes REPO-transaktioner?

Investoren indgår kun en transaktion med en juridisk enhed. Optræder oftest som køber: mægler, bank, manager, forhandler mv. Med flere typer handel bliver gæld en nødvendighed. Som regel er disse:

- Margintilbagetrækning af midler er en tilbagetrækning af penge, hvor aktier og andre værdipapirer spiller en stor rolle.

- Marginhandel – positionsoverførsel.

- Treyderstvo på markedet med den centrale agent.

Sådan fungerer en repo-aftale, når du hæver penge

Mange juridiske enheder låner penge ud ved at tage obligationer, aktier og andre værdipapirer for sig selv. Pengene fra lånet hæves til en personlig konto til personlig brug. Det maksimale beløb, der udstedes til én person, er lig med værdien af et værdipapir med en indledende risikorate – en rabat.

på repomarkedet [/ caption]

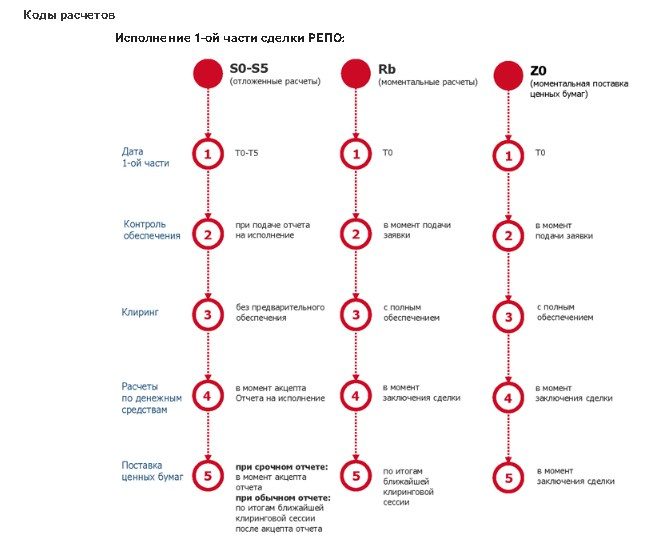

Rækkefølgen af transaktionen

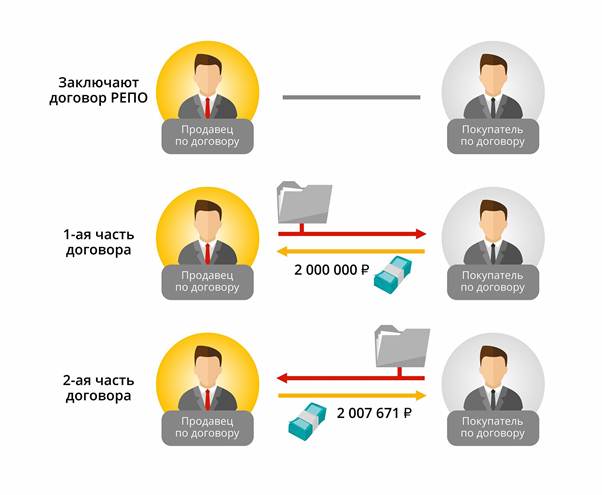

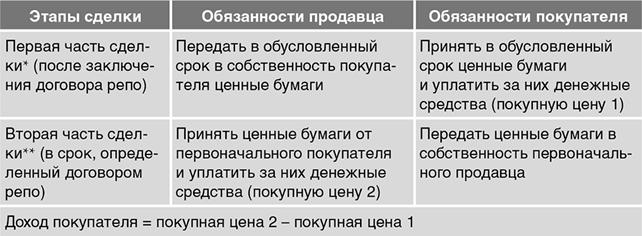

Allerede i begyndelsen udarbejdes en aftale, der består af to dele: På baggrund af dette dokument overdrager sælger de økonomiske aktiver til køber, sælger forpligter sig til at acceptere dem på den annoncerede dato og betale det aftalte beløb.

Repo-klassifikationer – frem og tilbage

Der findes to typer transaktioner i dag: direkte og omvendt REPO.

- Direkte REPO-transaktioner indebærer: den person, der lånte pengene, tilbagekøber sine aktier på den angivne dag.

- Reverse REPO’er adskiller sig væsentligt fra den tidligere transaktion – investoren modtager genstanden for aftalen for en tid og betaler det fulde beløb for det. Ved afslutningen af transaktionen returnerer han papiret og modtager det aftalte beløb.

- Intradag – handlen foregår i løbet af dagen.

- Handl hver anden nat – en handel starter den ene dag og slutter den næste.

- Eksisterende – transaktionens løbetid kan strække sig i en måned. Med denne type aftale er aftalen gyldig indtil en bestemt dato, den har en fast dato for sidste del af aftalen.

- Åben – deadline for anden del af REPO er ikke fastsat.

For eksempel indgik en fiktiv erhvervsdrivende med behov for penge en omvendt repo. En juridisk enhed fungerede som långiver.

Den handlende havde 3.000 aktier solgt for 3 millioner dollars, selvom de var 3.500.000 værd. På baggrund af repokontrakten var løbetiden sat til en måned.

Efter dette tidspunkt trækker den erhvervsdrivende sine aktier og betaler et ekstra beløb oven i hovedstolen. Som et resultat, en måned senere tog han aktierne for 3 millioner 200 tusind. 200 tusind – den procentdel, der kom op i løbet af måneden for at bruge mæglerens penge.Mange mennesker sammenligner en repo med en pantelånerbutik. Låntageren sælger også en dyr vare og returnerer efter en måned sin vare ved at betale renter. Hvis en person ikke kommer efter værdipapirer, så kan den mægler, der har udstedt repoen, sælge dem, da tingene sælges i pantelånere. Sådan fungerer repo- og omvendte repotransaktioner – Videoforklaring af udkøbsaftalen: https://youtu.be/p8Lx2dIUUj4

Hvordan modtager man udbytte på pantsatte aktier?

Hvis listen over dem, der skal modtage udbytte, fastlægges i repoperioden, så går alle de penge, der modtages fra udbyttet, helt til sælger, fordi han er den officielle ejer af værdipapirerne, om end en midlertidig sådan. Men loven “På værdipapirmarkedet” beskytter sælgerne af aktier. I tilfælde af modtagelse af udbytte fra de pantsatte aktier skal køber overføre disse penge til sælger. Hvis han beslutter at beholde dem for sig selv, begynder størrelsen af indløsningen af værdipapirer at falde på grund af de tildelte udbytter.

Samtidig har sælgeren af værdipapirer også en række forbud. I løbet af transaktionen kan han ikke deltage i aktionærmødet og kan heller ikke appellere deres beslutninger og transaktioner i aktieselskabet.

Hvad er en repo-aftale, hvad en investor og en erhvervsdrivende skal vide: https://youtu.be/u38hZgb5dIo

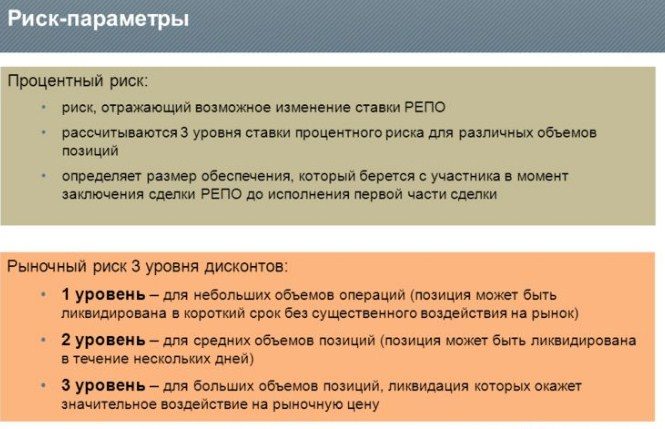

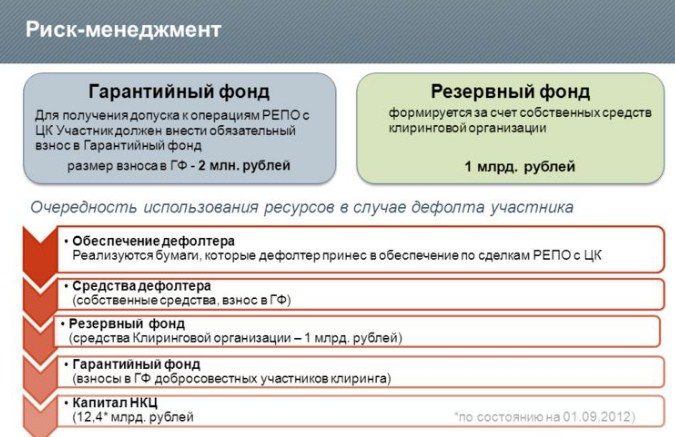

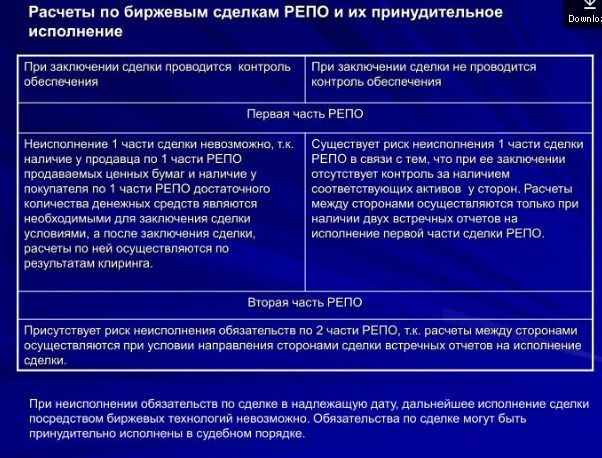

Risici under repoaftalen

Den største fare under sådanne transaktioner er manglende overholdelse af anden del af kontrakten. Nogle gange har sælgeren af aktier ikke nok midler til at købe deres aktier tilbage. Så sælger køberen dem og inddriver tabet fuldstændigt. Situationen er mere forfærdelig for handlende, når sælgeren vendte tilbage en måned senere med penge og renter, og den, der købte porteføljen, allerede har solgt den. Det sker ofte, at begge formidlere i transaktionen nægter at opfylde den anden del af kontrakten. Dette sker ofte, når en aktie stiger eller falder i værdi. På grund af dette er der risiko for markedsvolatilitet, på grund af hvilken en af parterne vil nægte at opfylde deres forpligtelser, fordi der er skrevet et beløb i kontrakten, og værdipapirerne kan overstige denne pris, eller de vil begynde at koste urentabelt billig.

Hvordan man reducerer risici

Der er to måder at mindske risici på: rabat og præmie. Rabat er forskellen mellem kursen på de pantsatte aktier på markedet og de penge, der er angivet i repoaftalen. I tilfældet med eksempelinvestoren kan det ses, at aktierne er meget mere værd end det beløb, som han vil returnere til mægleren med renter. Derfor har han et motiv til at købe disse aktier tilbage, selv med en overkurs. Denne type rabat kaldes “initial”. Rabattens størrelse beregnes i procent og afhænger direkte af aktiernes stabilitet. Hvis en erhvervsdrivende har lagt stabile

blue chips, så vil rabatprocenten være mindre end for en mindre stabil virksomhed. Kompensationsgebyret er en anden måde at beskytte dig selv på, når du laver en genkøbsforretning. Dette er penge, eller værdipapirer, som den erhvervsdrivende overfører til mægleren, eller omvendt, hvis prisen på de pantsatte værdipapirer har ændret sig dramatisk. Dette er den frie udførelse af anden klausul i aftalen for at reducere risikoen for misligholdelse.

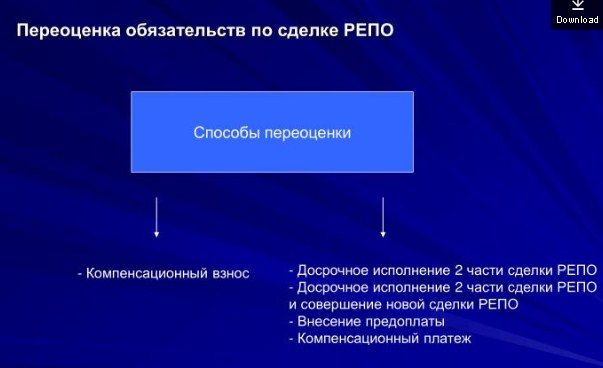

Opskrivning af repo

Den øvre og nedre opskrivning skal være til stede i repoaftalen. Ejeren af aktierne har ret til at foretage en øvre opskrivning, hvis kursen på værdipapirerne er steget over det tilladte niveau.

Inden der indgås en repo aftaler parterne tidspunktet for, hvornår prisen stiger og falder, og beregner underskuddet og overskridelsen af marginen.

Når tiden kommer til revurdering, er begge parter enige om yderligere handlinger. De må ikke foretage opskrivning, men gennemføre anden akt af repo-transaktionen før tidsplanen: den ene sælger aktier, og den anden køber dem med renter. Renten vil være helt anderledes end hvad der er angivet i kontrakten og vil variere fra væksten i aktierne. Efter gennemførelsen af REPO kan parterne udarbejde en ny aftale under hensyntagen til de nye værdipapirkurser og tidlig afslutning af transaktionen. Der er en helt anden adfærd med prisændringer og revaluering. Den part, der led mest tab, kan kræve betaling af marginbidrag i form af en del af aktier og kontanter. Hvis betalingen er foretaget i en monetær enhed og ikke i værdipapirer, opkræves der renter. Du kan også returnere hele beløbet med renter. Det samme gælder for værdipapirer.

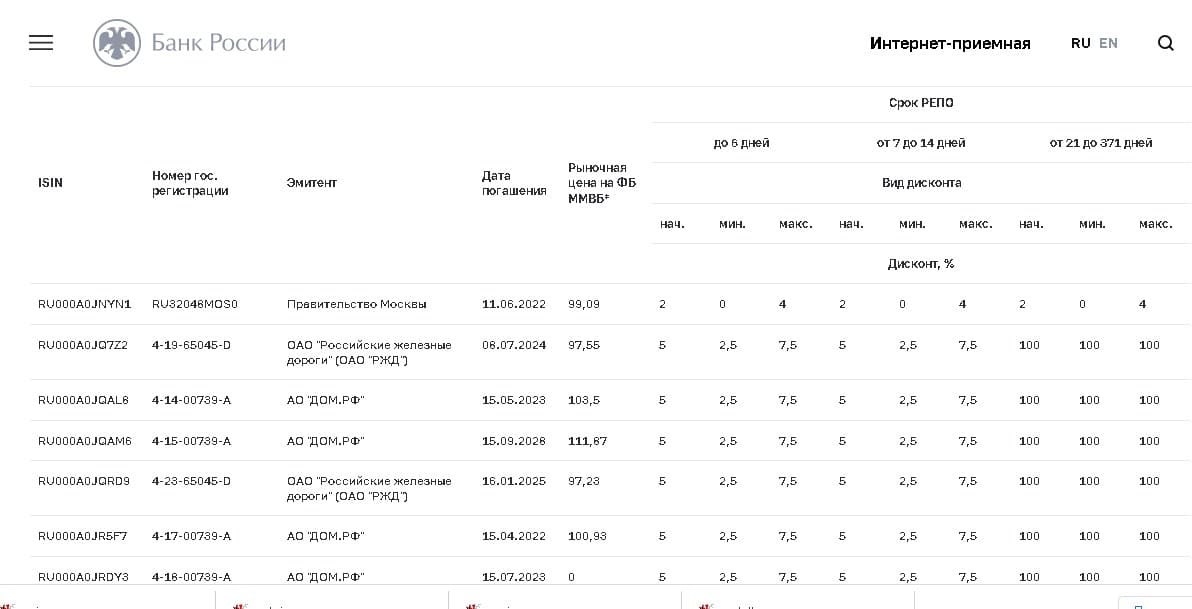

Revaluering af en repo-aftale efter centralbankens eksempel

Lad os se på, hvordan opskrivningen af værdipapirer udføres i Bank of Russia. I løbet af repoaftalen opskriver banken hver dag de pantsatte værdipapirer. Efter omvurderingen sætter virksomheden de øvre og nedre grænser for rabatterne. Takket være disse beregninger bestemmes prisen mellem værdipapirerne og det samlede beløb, som låntager vil tilbagebetale. Takket være dette undgår begge parter forpligtelsen til at betale materiel skade. Bank of Russia er dog forpligtet til at kompensere for låntagerens tab, hvis REPO blev indgået på auktionen, og rabatten oversteg den øvre grænse. Hvis rabatten overskrider den nedre grænse, returnerer banken kompensation i form af penge. Hvis REPO er indgået af personer, der ikke er i organiseret handel, ved hjælp af en række særlige systemer, fritages banken for forpligtelsen til at betale bidrag kontant.Først og fremmest dækker den skyldige bank skaden på låntageren med værdipapirer. Der udstedes kun penge, hvis banken ikke har det nødvendige antal aktier. Sådanne REPO’er, indgået uden for handel ved hjælp af Bloomberg-systemet, har en række fordele: Bank of Russia revaluerer den ikke separat for hver transaktion, men for hele rækken af transaktioner, der gennemføres af Bank of Russia i løbet af dagen.

Obligatoriske vilkår i repo-aftalen

Ved indgåelse af en aftale skal begge parter forhandle en række betingelser, før de indgår en aftale. Obligatoriske repobetingelser er:

- Mulighed for at revurdere værdien af værdipapirer . Det er nødvendigt at tilføje denne klausul til aftalen for at undgå hændelser og yderligere problemer.

- Den juridiske status for begge parter, der indgår en transaktion . Ved indgåelse af en aftale aftaler parterne indbyrdes, om der skal indgås en generel aftale, eller en aftale af hver part i eget navn.

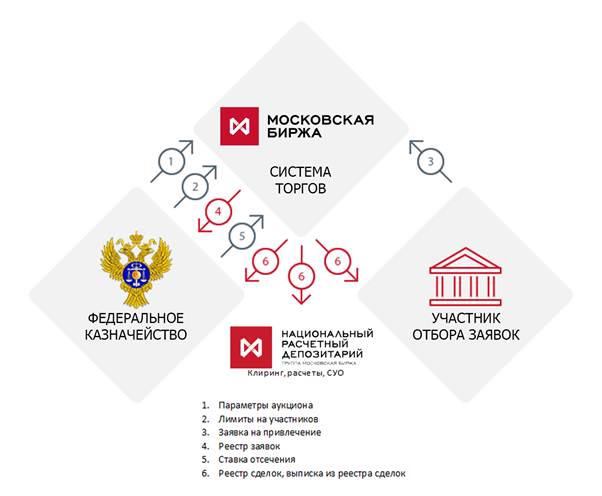

REPO i Rusland

Instrumenterne til handel på fondsbørsen er aktier i en investeringsforening, certifikater, værdipapirer, aktier – alt hvad der har en vis værdi på fondsbørsen. En repo indgås mellem en person og en juridisk enhed, hvis det er: mægler, forhandler, depositar, clearingselskab, kreditinstitut. To personer kan ikke indgå en aftale.

Et eksempel på en repo-transaktion

Mægleren og den erhvervsdrivende indgik en terminsforretning på repo den 23. september 2021. I den første del af transaktionen solgte den handlende en andel med 1.000 aktier i et naturressourceselskab til en mægler og modtog 300.000 rubler for dem. Prisen for hver aktie i den første del af REPO var 300 RUB. Aftalen siger, at sælger forpligter sig til at tilbagekøbe sine aktier den 25.10.2021 for 303.160 RUB. Procentdelen for hver aktie i slutningen af måneden var 3, 16 rubler. Som et resultat betalte den erhvervsdrivende kun 3160 rubler eller 12% om året. Denne transaktion er direkte, da aktierne blev returneret af deres ejer. Baseret på dette eksempel bliver det klart, at kunden har solgt 1000 aktier i en bestemt virksomhed, prissat til 20 % rabat for at sikre sig mod kursstigninger. Perioden, hvor handlen blev indgået 24.09 – 25.10.I denne periode var der en korrektion, og selskabets aktier begyndte at koste 309 rubler pr. aktie allerede den 28. september. Banker i Rusland udfører disse operationer for at støtte kontanter i kommercielle banker. Til dette kalder centralbanken REPO en transaktion for salg og køb af værdipapirer med obligatorisk indløsning eller salg på en bestemt dato. For at udføre en sådan transaktion på centralbankens officielle hjemmeside er der en liste over aktier, der er klar til øjeblikkeligt køb / salg gennem REPO. Den indeholder også datoer og resultater af sådanne transaktioner.klar til at købe / sælge med det samme gennem REPO. Den indeholder også datoer og resultater af sådanne transaktioner.klar til at købe / sælge med det samme gennem REPO. Den indeholder også datoer og resultater af sådanne transaktioner.

Foydali ma’lumot bo’libdi