Šta je ugovor o otkupu i kako funkcioniše REPO posao? U finansijskom svetu postoji mnogo različitih transakcija, kupovina, prodaja, razmena (barter). Među njima su i REPO operacije (reotkupni ugovor), koje predviđaju kratkoročni kredit, nakon čega slijedi otkup finansijske imovine. Takva transakcija je slična zajmu u zalagaonici, samo što tamo zajmoprimac ne prima kamatu na kredit, već daje teško zarađeni novac da vrati svoju stvar.

- REPO operacija

- U kojim slučajevima se primenjuju REPO operacije?

- Kako funkcioniše REPO ugovor prilikom povlačenja novca?

- Procedura transakcije

- Klasifikacije REPO transakcija – direktne i reverzne

- Kako dobiti dividende na založene dionice?

- Rizici po REPO ugovoru

- Kako smanjiti rizike

- REPO revalorizacija

- Revalorizacija REPO ugovora na primjeru Centralne banke

- Obavezni uslovi REPO ugovora

- REPO u Rusiji

- Primjer REPO transakcije

REPO operacija

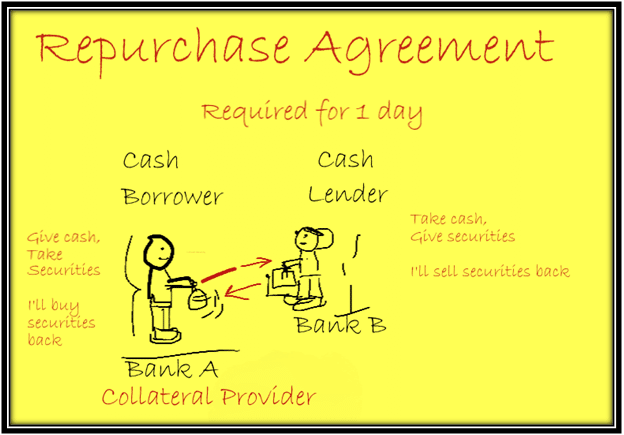

REPO transakcija je ugovor o prodaji i kupovini finansijske imovine sa obavezom otkupa. Transakcije se po pravilu obavljaju noću, a vraćanje se vrši sljedećeg jutra ili popodneva. Drugim riječima, riječ je o kratkoročnom kreditu, sa kolateralom u vidu finansijskih sredstava: dionica, obveznica. Prednosti REPO-a su faktori za obje strane transakcije:

- Prodavac , najčešće trgovac, prima sredstva bez bankarske birokratije.

- Kupac , obično broker , ulaže po fiksnoj stopi i minimalnom riziku.

U kojim slučajevima se primenjuju REPO operacije?

Investitor sklapa posao samo sa pravnim licem. Najčešće nastupa kao kupac: broker, banka, menadžer, diler itd. Uz nekoliko vrsta trgovanja, dug postaje potreba. Po pravilu, ovo je:

- Marginalno povlačenje sredstava je povlačenje novca, u kojem dionice i drugi vrijednosni papiri igraju ogromnu ulogu.

- Margin trading – transfer pozicije.

- Trgovanje na tržištu sa centralnim agentom.

Kako funkcioniše REPO ugovor prilikom povlačenja novca?

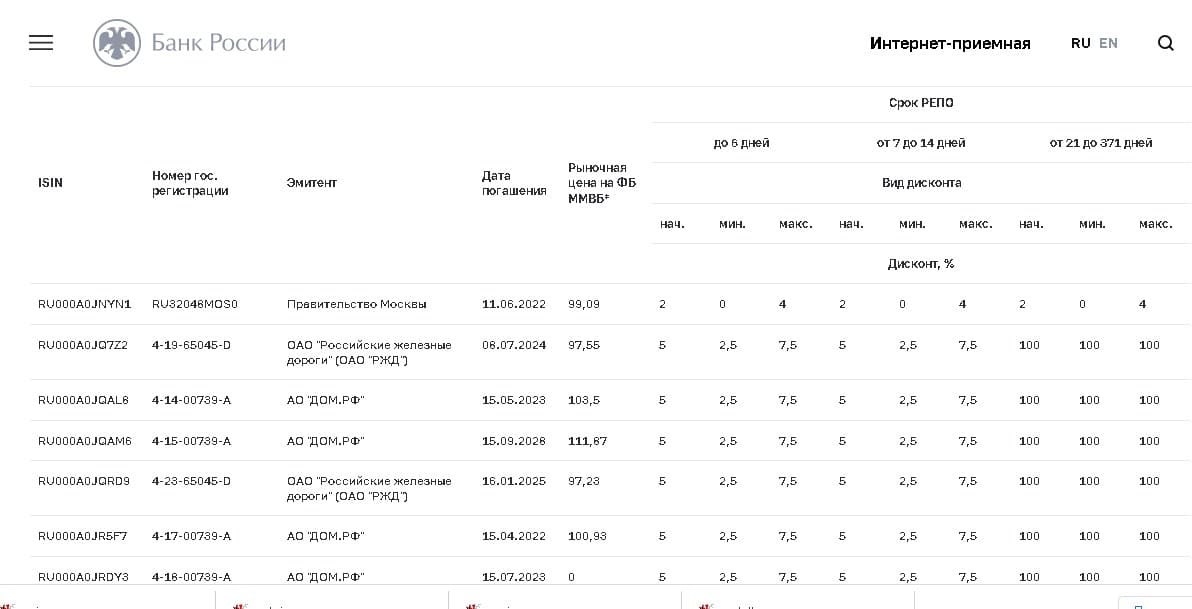

Mnoga pravna lica pozajmljuju novac uzimanjem obveznica, dionica i drugih vrijednosnih papira. Novac od kredita se povlači na lični račun za ličnu upotrebu. Maksimalni iznos novca koji se daje jednoj osobi jednak je cijeni jedne hartije od vrijednosti sa početnom stopom rizika – diskontom.

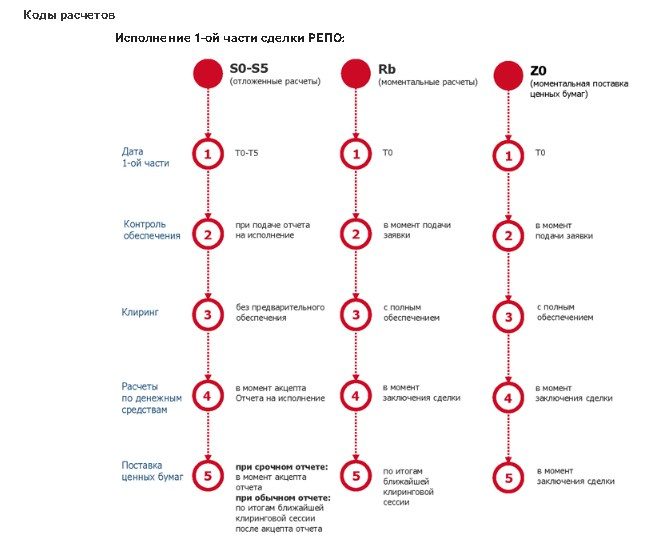

Procedura transakcije

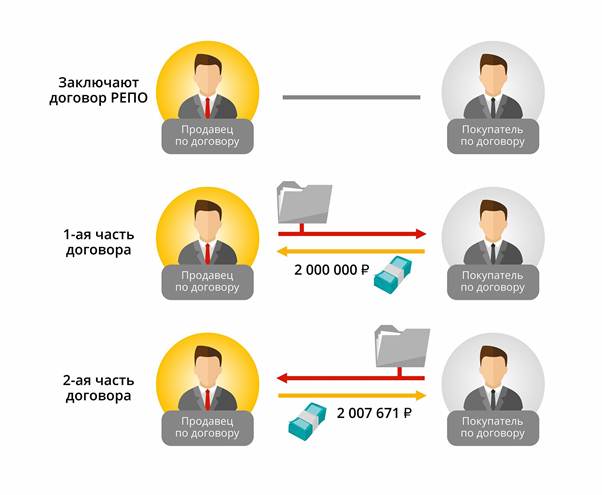

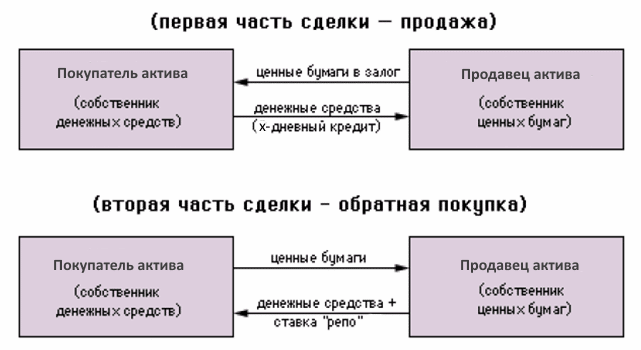

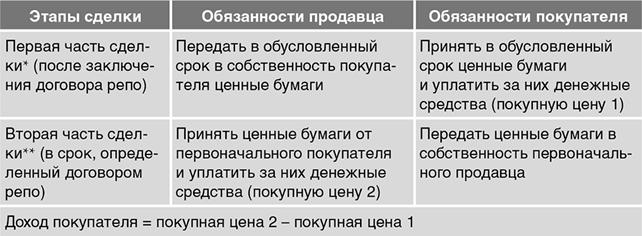

Na samom početku sastavlja se ugovor koji se sastoji iz dva dela: Na osnovu ovog dokumenta prodavac prenosi finansijska sredstva na kupca, prodavac se obavezuje da će ih prihvatiti na navedeni datum i platiti unapred određen iznos.

Klasifikacije REPO transakcija – direktne i reverzne

Danas postoje dvije vrste transakcija: direktna i obrnuta repo transakcija.

- Transakcije direktnog otkupa podrazumijevaju: osoba koja je pozajmila novac vrši otkup svojih dionica na određeni dan.

- Obrnuti REPO se značajno razlikuju od prethodne transakcije – investitor trenutno prima predmet ugovora i plaća pun iznos za njega. Po završetku transakcije vraća papire, primajući dogovoreni iznos.

- Intraday – transakcija se odvija tokom dana.

- Dogovor kroz noć – dogovor počinje jednog dana, a završava se sljedećeg.

- Važi – rok transakcije može se produžiti na mjesec dana. Kod ovog tipa posao važi do određenog datuma, ima fiksni datum za poslednji deo posla.

- Otvoreno – nije određen rok za izvršenje drugog dijela REPO-a.

Na primjer, uslovni trgovac kojem je potreban novac ušao je u obrnuti REPO. Kao zajmodavac je nastupilo pravno lice.

Trgovac je prodao 3.000 dionica za 3 miliona dolara iako su vrijedile 3.500.000 dolara. Na osnovu REPO ugovora, rok je određen na mjesec dana.

Nakon tog vremena, trgovac povlači svoje dionice i plaća dodatni iznos povrh glavnice. Kao rezultat toga, mjesec dana kasnije uzeo je dionice za 3 miliona 200 hiljada. 200 hiljada – postotak koji je došao za mjesec korištenja brokerskog novca.Mnogi ljudi upoređuju repo sa zalagaonom. Zajmoprimac također prodaje skupu stvar i nakon mjesec dana vraća svoju stvar uz plaćanje kamate. Ako osoba ne dođe po papire, onda ih može prodati broker koji je izvršio REPO, kao što prodaju stvari u zalagaonicama. Kako funkcionišu direktne i reverzne REPO transakcije – video objašnjenje ugovora o otkupu: https://youtu.be/p8Lx2dIUUj4

Kako dobiti dividende na založene dionice?

Ako se prilikom REPO-a utvrdi lista onih koji treba da dobiju dividende, onda sav novac dobijen od dividende ide prodavcu u celosti, jer je on zvanični vlasnik hartija od vrednosti, doduše privremeni. Ali zakon “O tržištu hartija od vrijednosti” štiti prodavce dionica. U slučaju primanja dividende od založenih akcija, kupac je dužan da ovaj novac prenese prodavcu. Ako odluči da ih zadrži za sebe, tada će se iznos otkupa vrijednosnih papira početi smanjivati zbog dodijeljenih dividendi.

Istovremeno, prodavac hartija od vrednosti ima i niz zabrana. On ne može učestvovati na skupštini akcionara tokom perioda transakcije, kao ni žaliti se na njihove odluke i transakcije akcionarskog društva.

Šta je REPO ugovor, šta investitor i trgovac treba da znaju: https://youtu.be/u38hZgb5dIo

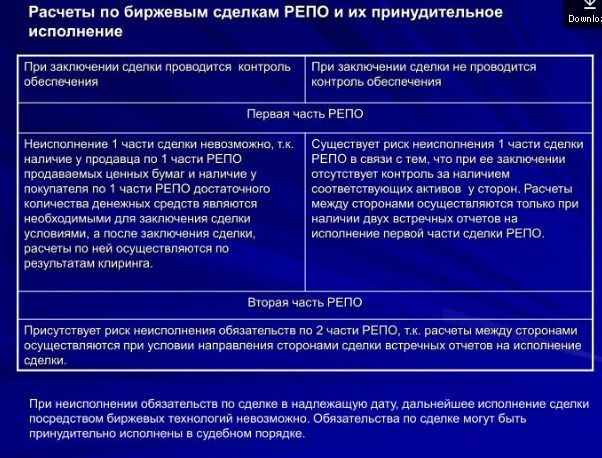

Rizici po REPO ugovoru

Glavna opasnost prilikom izvršenja takvih transakcija je neispunjenje drugog dijela ugovora. Ponekad prodavac akcija nema dovoljno sredstava da otkupi svoje papire. Tada ih kupac prodaje i u potpunosti nadoknađuje gubitke. Najgora situacija za trgovce je kada se prodavac vrati mesec dana kasnije sa novcem i kamatama, a onaj koji je kupio portfelj ga je već prodao. Često se dešava da oba posrednika u transakciji odbiju da ispune drugi deo ugovora. Ovo se često dešava kada je vrednost akcija porasla ili pala. Zbog toga postoji rizik od nestabilnosti tržišta, zbog čega će jedna od strana odbiti da ispuni svoje obaveze, jer u ugovoru stoji jedan iznos, a hartije od vrijednosti mogu premašiti ovu cijenu ili će početi da koštaju neisplativo jeftino.

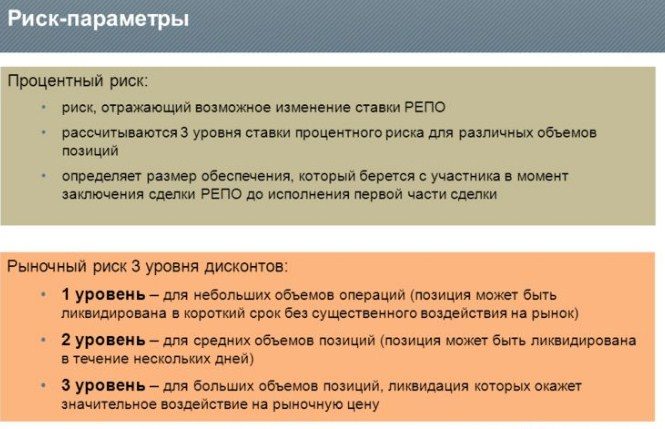

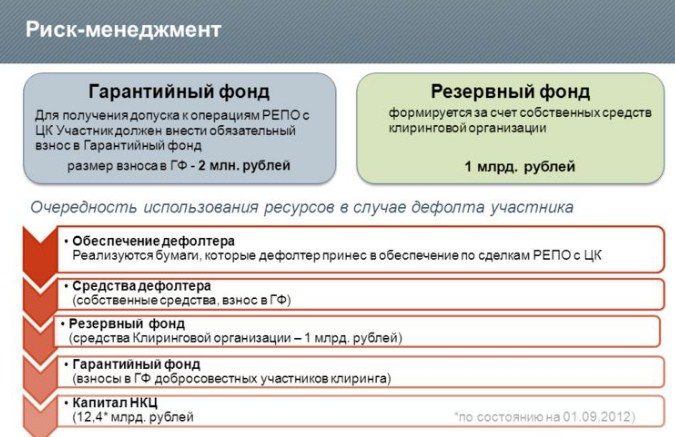

Kako smanjiti rizike

Postoje dva načina za ublažavanje rizika: popusti i premije. Diskont – razlika između cijene založenih dionica na tržištu i novca navedenog u REPO ugovoru. U slučaju investitora iz primjera, može se vidjeti da dionice vrijede mnogo više od iznosa koji će vratiti brokeru uz kamatu. Dakle, on ima motiv da otkupi te akcije čak i uz premiju. Ova vrsta popusta se naziva „početni“. Visina popusta se obračunava u procentima i direktno zavisi od stabilnosti akcija. Ako je trgovac založio stabilne

plave žetone, tada će postotak popusta biti manji nego kod manje stabilne kompanije. Naknada za kompenzaciju je još jedan način da se zaštitite prilikom obavljanja REPO transakcije. Riječ je o novcu ili vrijednosnim papirima koje trgovac prenosi brokeru, ili obrnuto, ako se cijena založenih vrijednosnih papira dramatično promijenila. Ovo je besplatno izvršenje druge klauzule ugovora kako bi se smanjio rizik od neizvršenja obaveza.

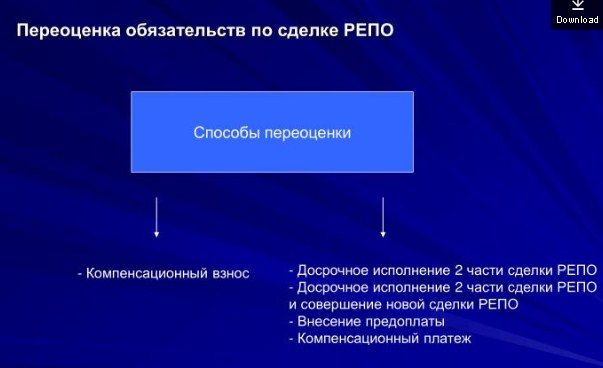

REPO revalorizacija

Gornja i donja revalorizacija moraju biti prisutne u REPO ugovoru. Vlasnik akcija ima pravo da izvrši gornju revalorizaciju ako je cijena hartija od vrijednosti porasla iznad dozvoljenog nivoa.

Prije zaključivanja REPO-a, strane se dogovaraju o trenutku u kojem će biti linija rasta cijene i njenog pada, te izračunavaju deficit i višak marže.

Kada dođe vrijeme za ponovnu procjenu, obje strane se međusobno dogovaraju o daljim radnjama. Možda neće izvršiti revalorizaciju, već prije roka izvrše drugi čin REPO transakcije: jedan prodaje akcije, a drugi ih kupuje sa kamatom. Kamata će biti potpuno drugačija od onoga što je navedeno u ugovoru i variraće od rasta dionica. Nakon završetka REPO-a, strane mogu sastaviti novi ugovor, uzimajući u obzir nove cijene hartija od vrijednosti i prijevremeno zatvaranje transakcije. Postoji potpuno drugačija linija ponašanja kada se mijenjaju cijene i revalorizacija. Strana koja je pretrpjela najveći gubitak može zahtijevati uplatu doprinosa na maržu u obliku dijela dionica i gotovine. Ako je plaćanje izvršeno u novčanoj jedinici, a ne u vrijednosnim papirima, onda se obračunava kamata. Također možete vratiti cijeli iznos uz kamatu. Isto važi i za hartije od vrednosti.

Revalorizacija REPO ugovora na primjeru Centralne banke

Pogledajmo kako se hartije od vrijednosti revaloriziraju u Banci Rusije. Tokom trajanja REPO ugovora, banka svakodnevno vrši revalorizaciju založenih hartija od vrijednosti. Nakon revalorizacije, entitet postavlja gornju i donju granicu za popuste. Zahvaljujući ovim proračunima utvrđuje se cijena između vrijednosnih papira i ukupnog iznosa koji će zajmoprimac vratiti. Zahvaljujući tome, obje strane izbjegavaju obavezu plaćanja materijalne štete. Međutim, Banka Rusije je dužna da nadoknadi gubitke zajmoprimca ukoliko je REPO zaključen na aukciji i diskont prekorači gornju granicu. Ukoliko popust pređe donju granicu, Banka vraća naknadu u obliku novca. Ukoliko su REPO zaključila lica koja nisu na organizovanim aukcijama koristeći niz posebnih sistema, tada Banka više nije u obavezi da uplaćuje doprinose u novcu. Pre svega, zadužena banka hartijama od vrednosti pokriva štetu zajmoprimca. Novac se emituje samo ako banka nema potreban broj akcija. Postoje brojne prednosti takvih REPO-ova koji se sklapaju ne na aukcijama koristeći Bloomberg sistem: revalorizaciju vrši Banka Rusije ne posebno za svaku transakciju, već za čitav niz transakcija koje Banka Rusije izvrši tokom dana.

Obavezni uslovi REPO ugovora

Prilikom sklapanja ugovora, obje strane moraju ispregovarati niz uslova prije sklapanja posla. Preduslovi za REPO su:

- Mogućnost ponovne procene vrednosti hartija od vrednosti . Ovu klauzulu je potrebno uključiti u ugovor kako bi se izbjegli incidenti i dalji problemi.

- Pravni status obe strane koje ulaze u transakciju . Prilikom sklapanja sporazuma, strane se međusobno dogovaraju da li će se zaključiti opšti ugovor, ili ugovor svake strane u svoje ime.

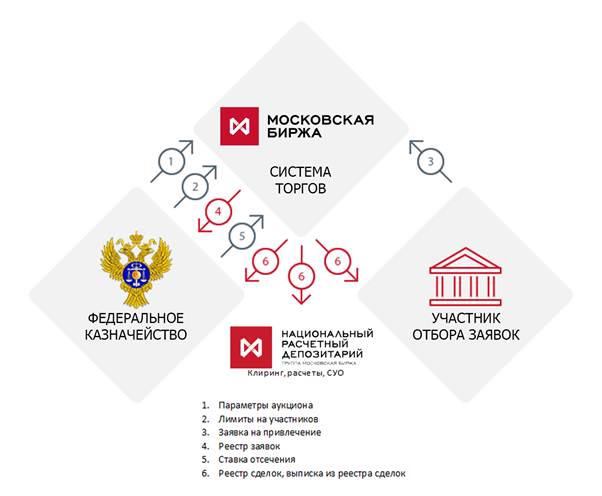

REPO u Rusiji

Akcije investicionih fondova, sertifikati, papiri, akcije – sve što ima neku vrednost na berzi postaju instrumenti za trgovanje na berzi. REPO se zaključuje između fizičkog i pravnog lica, ako je to: broker, diler, depozitar, klirinško društvo, kreditna institucija. Dvije osobe ne mogu ući u transakciju

Primjer REPO transakcije

Broker i osoba uključena u trgovanje sklopili su terminski REPO posao 23.09.2021. Tokom prvog dijela transakcije, trgovac je prodao paket od 1.000 dionica kompanije za prirodne resurse brokeru i za njih dobio 300.000 rubalja. Cijena svake akcije u prvom dijelu REPO bila je 300 rubalja. U ugovoru se navodi da se prodavac obavezuje da otkupi svoje akcije 25.10.2021. za 303.160 rubalja. Kamata za svaku dionicu na kraju mjeseca iznosila je 3,16 rubalja. Kao rezultat toga, trgovac je platio samo 3.160 rubalja, ili 12% godišnje. Ova transakcija je direktna, zbog činjenice da je dionice vratio njihov vlasnik. Na osnovu ovog primjera, jasno je da je klijent prodao 1.000 dionica određene kompanije u vrijednosti od 20% popusta kako bi se zaštitio od skoka cijene. Period u kojem je transakcija izvršena 24.09 – 25.10. Tokom ovog perioda došlo je do korekcije i dionice kompanije počele su koštati 309 rubalja po dionici već 28.09. Banke Rusije sprovode ove operacije kako bi podržale gotovinu u komercijalnim bankama. Da bi to učinila, Centralna banka REPO naziva transakcijom prodaje i kupovine hartija od vrijednosti sa obaveznim otkupom ili prodajom na određeni datum. Za obavljanje takve transakcije na službenoj web stranici Centralne banke postoji lista dionica koje su spremne za trenutnu kupovinu/prodaju putem REPO-a. Takođe sadrži datume i rezultate takvih transakcija. spreman za trenutnu kupovinu/prodaju putem REPO-a. Takođe sadrži datume i rezultate takvih transakcija. spreman za trenutnu kupovinu/prodaju putem REPO-a. Takođe sadrži datume i rezultate takvih transakcija.

Foydali ma’lumot bo’libdi