Fundo mútuo (fundo mútuo) – o que é em termos simples, fundos mútuos do tipo aberto (fundos mútuos abertos) e fechados (fundos mútuos fechados). Os fundos mútuos de investimento são de particular interesse para pequenos e médios investidores. Essa abordagem possibilita investir em vários ativos e receber renda passiva.

- Fundos Mútuos: o conceito e princípios de funcionamento dos Fundos Mútuos

- Fundos Mútuos, ETFs, Fundos Mútuos: Comuns e Diferenças

- Vantagens e desvantagens do investimento conjunto

- O que são fundos mútuos

- abertura

- Seleção de ativos

- Rentabilidade e riscos do investimento coletivo

- Como investir

- Fundos mútuos populares e confiáveis

- Adm Vanguard Long-Term Investment-Grade (VWETX)

- Inst. de Alocação Global BlackRock (MALOX)

Fundos Mútuos: o conceito e princípios de funcionamento dos Fundos Mútuos

Os fundos de investimento mútuo ou conjunto foram originalmente criados com o objetivo de atrair injeções de dinheiro na economia de investidores com renda média. Tais receitas e o princípio de sua agregação para investimentos em grandes projetos permitiram o desenvolvimento da produção capitalista nos países europeus já no século XIX.

Os fundos mútuos dos EUA datam de 1924. Estruturas semelhantes surgiram na Rússia no final do século XX.

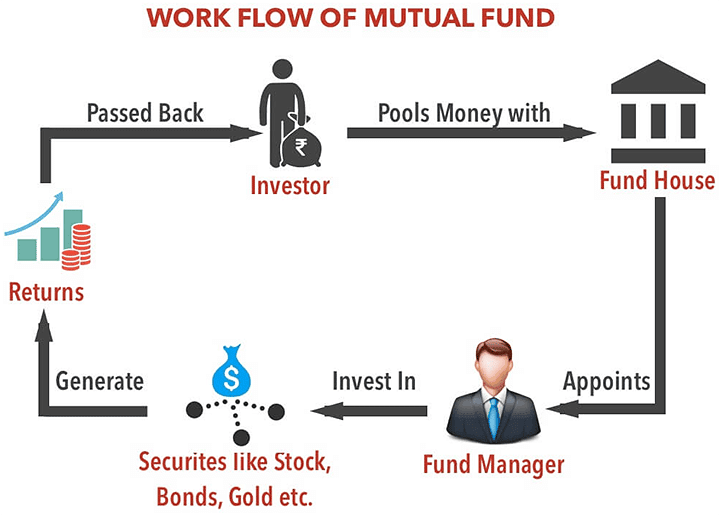

A ideia e os princípios de interação entre um investidor e uma empresa de investimento são praticamente os mesmos para todos os tipos de fundos. Sem o conhecimento e as habilidades necessárias no mercado de investimentos, os pequenos investidores confiam seus recursos financeiros a fundos de investimento profissionais. Eles são encarregados do desenvolvimento de uma estratégia, a condução de medidas organizacionais e o ajuste oportuno de ações dependendo das condições de mercado.

Fundos Mútuos, ETFs, Fundos Mútuos: Comuns e Diferenças

Numa primeira aproximação, todos esses fundos de investimento representam a mesma coisa. Na verdade, eles são construídos sobre os mesmos princípios, mas existem diferenças significativas. Mais próximo do tipo em consideração é o ETF – fundo mútuo de índice. Essa estrutura constrói suas atividades no rastreamento de índices de ações. Apesar das estratégias de captação de capital mais passivas, os ETFs estão ganhando popularidade no exterior. Isso se deve à maior transparência, taxas baixas e um mecanismo de rastreamento de índice que funciona bem.

Importante! Devido às mudanças no ambiente político e econômico, os investimentos em fundos mútuos russos estão em grande risco devido ao alto nível de incerteza. A interação das empresas de investimento com o Banco Central da Rússia, as principais bolsas de valores, permite realizar negócios como de costume, mas com algumas restrições.

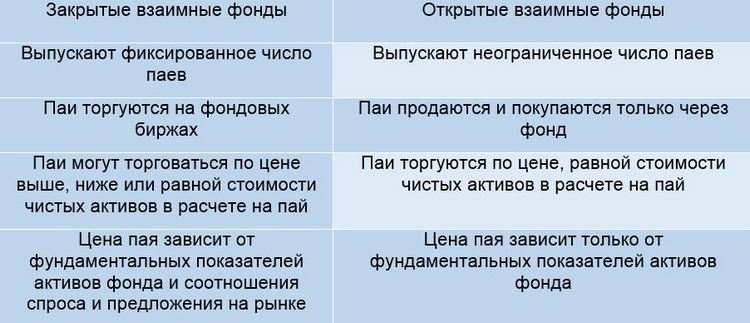

Ao contrário dos fundos de investimento estrangeiros, os russos são criados apenas como fundos mútuos. Não está previsto o pagamento de dividendos nesta forma organizacional e legal. No exterior, é permitida a criação de fundos de investimento na forma de sociedades anônimas. As cotas de fundos mútuos, dependendo de seu tipo (aberto ou fechado), são distribuídas pelo fundo ou pela bolsa de valores.

Vantagens e desvantagens do investimento conjunto

Como qualquer processo de investir dinheiro em instrumentos financeiros, o investimento conjunto não só tem vantagens, mas também exige que certas “armadilhas” sejam levadas em consideração. Os fundos mútuos, em termos de bom senso, têm vantagens:

- Este tipo de atividade das sociedades de investimento é estritamente regulamentado pela legislação de qualquer país . São os fundos que são responsáveis pelo processo de investimento. Desenvolver uma estratégia e táticas de investimento é a tarefa do fundo. Neste caso, o investidor desempenha um papel passivo. Ao investir seus fundos, ele só recebe renda. A proteção dos investidores é assegurada pelas relações contratuais com a sociedade de investimento.

- O investidor não precisa investir quantias significativas . O valor de ativos caros pode ser muitas vezes maior do que o potencial de potenciais investidores de pequeno e médio porte. Um efeito positivo para eles é obtido pela aquisição conjunta de tais ativos através da adesão a um fundo de investimento.

Ao mesmo tempo, os investidores devem estar preparados para o fato de que o valor do ativo pode não justificar as expectativas de crescimento no futuro. Como qualquer outra operação financeira, investir por meio de fundos mútuos está sujeito ao risco de perda de receita. O que são fundos mútuos – em palavras simples: https://youtu.be/k4TYFq1_zv4

O que são fundos mútuos

Os fundos mútuos são divididos em diferentes tipos com base em critérios como

abertura

Existem os seguintes tipos:

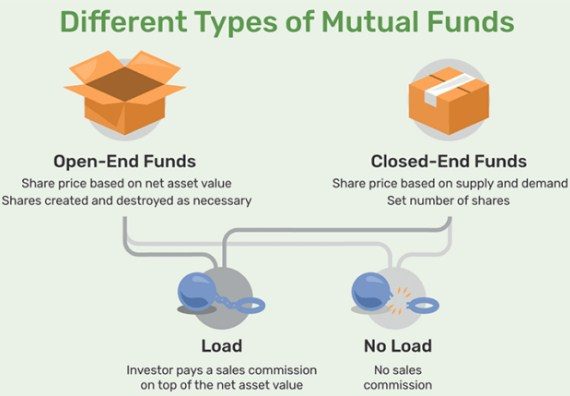

- os fundos abertos emitem regularmente novas cotas, que são distribuídas entre novos investidores. Dependendo da cobrança de taxas, distinguem-se duas subclasses: um fundo sem carga (não é cobrada nenhuma comissão), um fundo com carga (é cobrada comissão). De qualquer forma, os fundos de investimento abertos podem comprar ações de investidores. A distribuição de cotas é feita apenas pelo fundo.

- fundos fechados emitem um número limitado de unidades, não compram unidades previamente distribuídas. As negociações são feitas através de bolsas de valores.

Observação! A compra de unidades fechadas só é possível através de corretoras ou na bolsa de valores. É preciso ter cuidado ao investir nesses fundos caso a carteira de ativos não esteja totalmente formada.

Seleção de ativos

Os fundos mútuos constroem atividade na aquisição de vários tipos de ativos. Pode ser:

- Promoções . É usado para lucrar com as ações de grandes empresas no longo prazo.

- Títulos . Em primeiro lugar, há interesse em investir em títulos governamentais de longo prazo e títulos de grandes corporações. No entanto, o investidor deve estar ciente de que os rendimentos serão tributados. O investimento em títulos de longo prazo dos municípios é liberado da carga tributária.

- Ações e títulos . Os fundos que funcionam em ambas as direções são chamados de balanceados.

- Os títulos de dívida de curto prazo são governamentais e corporativos (tributados) ou municipais (livres de impostos). Esses fundos são chamados de fundos mútuos do mercado monetário.

- Imóveis para fins comerciais, sociais ou residenciais .

Interessante saber! Nos países economicamente desenvolvidos, os fundos mútuos de investimento estão envolvidos na manutenção dos sistemas públicos de pensões. Os principais contribuintes são pensionistas, os ativos utilizados são blocos de ações confiáveis de grandes corporações com renda estável. Os fundos são investidos por um curto período, o prazo máximo é de 5 anos. Os fundos mútuos com características semelhantes são chamados de fundos de pensão. Encontrado ampla distribuição nos EUA, Canadá, Japão.

Rentabilidade e riscos do investimento coletivo

A aquisição de qualquer pacote de valores mobiliários ou de um determinado número de cotas de um fundo de investimento mútuo visa a geração de renda. O investidor está interessado em quão confiável é essa renda. Depende do sucesso do próprio fundo de investimento coletivo, de sua estratégia. Estudar a experiência anterior de tal estrutura minimizará os riscos de perder essa renda. O investidor de fundos mútuos tem uma participação passiva na geração de renda, mas deve ter uma compreensão clara dos riscos de perda. Esses riscos incluem:

- O risco de uma diminuição no valor dos ativos. No mercado financeiro ou no mercado imobiliário, não estão descartadas situações em que o preço de um ativo possa “cair”. Como resultado, o investidor perde com o capital investido em cotas de fundos mútuos.

- Risco de taxa de juros, ou seja, queda nas taxas de juros, o que levará a uma queda no rendimento da ação.

- Risco de liquidez, ou seja, qualidade dos títulos. Isso pode levar à perda de seu valor.

- O risco de insolvência financeira. Como resultado do início de uma crise, a maioria dos depositantes pode exigir um retorno sobre o investimento. Isso exigirá grandes recursos financeiros, que o fundo simplesmente não tem.

Importante! Ao avaliar a estrutura de investimento em termos de rentabilidade e risco, não se deve esquecer das comissões e pagamentos ao fundo de investimento. Diferentes empresas têm taxas diferentes. Você precisa entender que fundos com rendimentos mais altos têm custos significativos e taxas mais altas.

Como investir

Ao decidir investir por meio de fundos mútuos, é necessário analisar todas as opções possíveis. Ao comprar unidades (ações) de um fundo mútuo estrangeiro, é importante entender que você precisará abrir uma conta em um banco estrangeiro. Também é obrigatório notificar a administração fiscal. Se a interação com estruturas estrangeiras causar dificuldades, é melhor escolher uma alternativa doméstica.

Como exemplo, considere a situação com o fundo mútuo Mercury. A estrutura é reconhecida como pirâmide financeira desde 2015. Em 2017, mudou seu nome para Mercury Global. Ainda é popular em alguns países pós-soviéticos.

Fundos mútuos populares e confiáveis

Adm Vanguard Long-Term Investment-Grade (VWETX)

O grupo, fundado por John Bogle, inclui 120 fundos mútuos, mais de 200 fundos de índice. Particularmente atraente é que os fundos do grupo não cobram comissão. A atratividade do grupo é óbvia, inclui mais de 20 milhões de investidores de 170 países. Terceira posição entre os fundos mútuos dos EUA. Concentra-se em títulos de dívida de médio prazo

Inst. de Alocação Global BlackRock (MALOX)

Possui várias divisões estruturais. Isso torna possível investir em todos os tipos de ativos. Para focar apenas em ações de alto rendimento, existe um fundo separado.