تحلیل بنیادی بازار سهام – مبانی، شاخصها، ابزارها، روشهای تحلیل بنیادی سهام شرکتها، اوراق بهادار، بازارهای مالی تحلیل بنیادی – تحلیل بنیادی، این اصطلاح به روششناسی برای ایجاد پیشبینیهای بازار (بورس) اطلاق میشود. شرکت ها که بر اساس تحلیل شاخص های آن می باشد. این نوع تحلیل توسط معامله گران به منظور ارزیابی عینی پتانسیل شرکت (از جمله ارزش سهام آن) استفاده می شود. در نتیجه تجزیه و تحلیل، معامله گر می تواند توانایی های مالی شرکت را ارزیابی کند، مانند:

- کل درآمد شرکت؛

- سود خالص دریافتی شرکت؛

- کل دارایی خالص شرکت؛

- بدهی های شرکت، بدهی و بدهی اعتباری آن؛

- مقدار پولی که در شرکت جریان دارد؛

- مقدار سود سهام پرداخت شده توسط شرکت؛

- شاخص های عملکرد شرکت

مثال:

به عنوان مثال، خرید لوازم خانگی پیچیده مانند تلویزیون را در نظر بگیرید. یکی از خریداران به سادگی اولین دستگاهی را که از نظر قیمت و طراحی کم و بیش مناسب است خریداری می کند.

دیگری قبل از خرید چندین گزینه را به دقت بررسی می کند. او راحت ترین و مطمئن ترین مدل را انتخاب می کند، نظرات مشتریان را مطالعه می کند، مشخصات فنی را با هم مقایسه می کند و تنها پس از مطالعه دقیق شروع به مقایسه قیمت ها می کند و به دنبال سودمندترین ترکیب قیمت و کیفیت می گردد. چنین انتخابی از نظر پارامترها یک تحلیل اساسی قبل از خرید تلویزیون خواهد بود.

- تحلیل بنیادی بازارهای مالی – نحوه عملکرد آن

- تجزیه و تحلیل بنیادی و فنی – تفاوت های اصلی

- تحلیل بنیادی: اهداف و مقاصد

- روش های مورد استفاده در تحلیل بنیادی

- روش مقایسه در تحلیل بنیادی بازارهای مالی

- تحلیل فصلی

- روش های تحلیل قیاسی و استقرایی

- تکنیک همبستگی

- تکنیک گروه بندی و تعمیم

- تحلیل بنیادی – سیستم و ساختار

- مراحل تحلیل بنیادی

- تحلیل وضعیت اقتصادی

- تجزیه و تحلیل شرکت ها و بخش های فردی اقتصاد

- تجزیه و تحلیل ارزش سهام و سایر اوراق بهادار

- منابع اصلی داده برای تحلیل بنیادی

- اخبار و تحلیل های مالی

- نرخ های بانک های مرکزی کشورها

- تقویم اقتصادی

- گزارش شرکت ها از نتایج فعالیت های مالی و اقتصادی

- شاخص هایی که در تحلیل بنیادی مورد توجه قرار می گیرند

- شاخص های کلان اقتصادی

- محبوب ترین شاخص ها (ضریب های) مورد استفاده برای تحلیل بنیادی

- شاخص های پیشرو

- شاخص های عقب مانده

- شاخص های تطبیق

تحلیل بنیادی بازارهای مالی – نحوه عملکرد آن

تحلیل بنیادی بازار اساساً بر این واقعیت استوار است که ارزش واقعی دارایی های یک شرکت می تواند به طور قابل توجهی با ارزش بازار متفاوت باشد.

در این حالت، این احتمال وجود دارد که بازارها در کوتاه مدت دارایی های شرکت ها را نادرست – بیش از حد یا کمتر از ارزش گذاری کنند. طرفداران تحلیل بنیادی قاطعانه متقاعد شده اند که علیرغم ارزیابی نادرست ارزش دارایی ها، همیشه به قیمت صحیح (عینی) باز می گردد.

مثال:

به عنوان مثال، عملکرد سهام تسلا را در نظر بگیرید. علیرغم کاهش قابل توجه، در کوتاه مدت و سوداگرانه در قیمت سهام مرتبط با پر کردن اطلاعات و کمبود ریزتراشه ها.

در بلندمدت، اوراق بهادار آن نه تنها ارزش بالای خود را برمیگردانند، بلکه رشد ثابتی را نیز نشان میدهند و شرکت دائماً سطح سرمایه خود را افزایش میدهد.بنابراین هدف اصلی از بکارگیری مکانیزم تحلیل بنیادی، تعیین ارزش واقعی دارایی ها و مقایسه آن با قیمت فعلی بازار است. چنین مقایسه ای معامله گر را قادر می سازد تا تغییر در ارزش دارایی ها را با اطمینان پیش بینی کند و در نتیجه فرصت های مالی را باز می کند. چنین تحلیلی عملاً برای سرمایه گذاری های کوتاه مدت بی فایده است، با این حال، با سرمایه گذاری های بلندمدت، این اوست که رفتار یک دارایی را در بازار به دقت پیش بینی می کند.

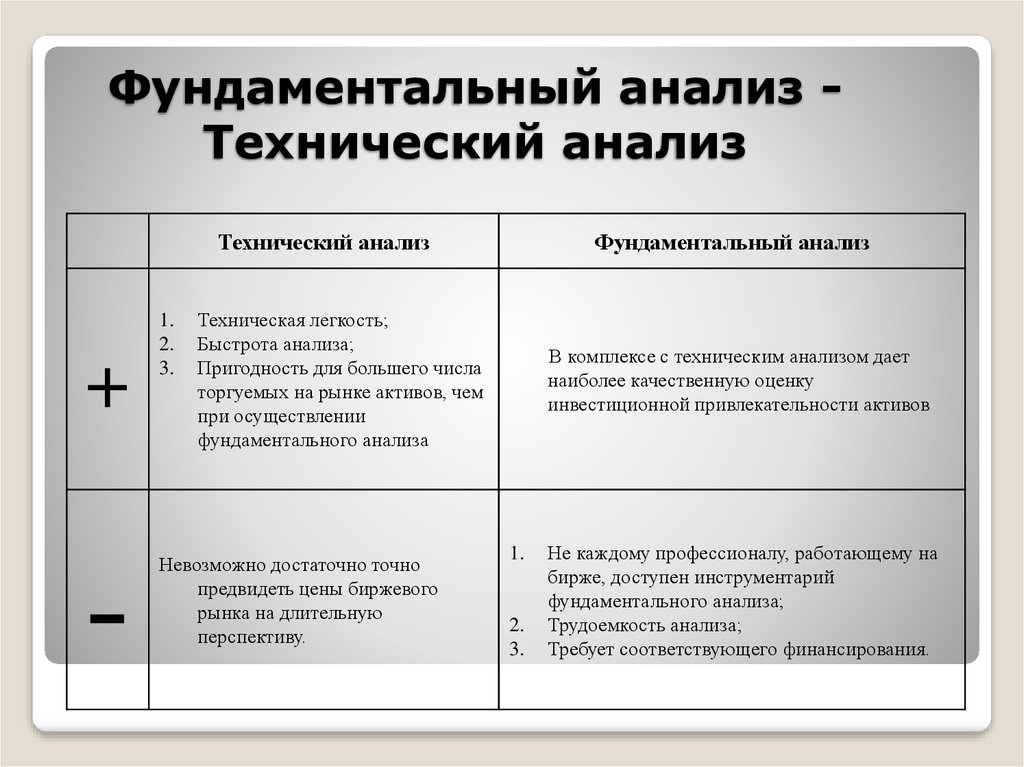

تجزیه و تحلیل بنیادی و فنی – تفاوت های اصلی

تفاوت اصلی بین تحلیل پدیده ای و تکنیکی پارامترهایی است که مورد تجزیه و تحلیل قرار می گیرند. بنابراین اگر تحلیل فاندامنتال ابتدا وضعیت داخلی دارایی ها را در نظر بگیرد و عملا وضعیت قیمت فعلی دارایی ها در بازار را در نظر نگیرد. برعکس، آن تحلیل فنی اساساً فقط پویایی قیمت فعلی را در نظر گرفته و تجزیه و تحلیل می کند که به شما امکان می دهد هنگام برنامه ریزی سرمایه گذاری های کوتاه مدت با موفقیت از آن استفاده کنید.

بحث در مورد تحلیل بنیادی یا تکنیکی «کدام بهتر است» منطقی نیست. هر کدام از آنها برای تعیین معیارهای خاص خود استفاده می شود و اگر تحلیل فاندامنتال عملا برای سرمایه گذاری های کوتاه مدت بی فایده است و به سرمایه گذاری های بلندمدت کمک زیادی می کند، تحلیل تکنیکال برعکس است.

آن تحلیل تکنیکال فقط برای کار با سرمایه گذاری های کوتاه مدت طراحی شده است.

تحلیل بنیادی: اهداف و مقاصد

برای استفاده موفقیت آمیز از تحلیل برای پیش بینی ها در زمینه سرمایه گذاری، ابتدا باید اهداف و مقاصدی را که در حین تحلیل تعیین می شود، مشخص کرد. هدف از تجزیه و تحلیل این است که سرمایه گذار را برای تغییر احتمالی در ارزش دارایی ها آماده کند. درک روابط علت و معلولی که باعث نوسانات قیمت می شود و این گونه علل معمولا خارجی هستند. چنین رویدادهایی عبارتند از:

- پدیده های ژئوپلیتیکی، اجتماعی و اقتصادی؛

- احساسات عمومی بازار، چشم انداز توسعه اقتصادی در رابطه با یک کشور خاص؛

- بلایای طبیعی و انسانی، شرایط محیطی غیرعادی که وقوع آنها خسارت اقتصادی قابل توجهی به بار آورد.

- بی ثباتی داخلی و خارجی (درگیری های داخلی، انقلاب ها، شورش ها، کودتاها، جنگ های خارجی و داخلی در داخل و اطراف دولت)؛

- رویدادهای سیاسی داخلی (انتخابات پارلمانی و ریاست جمهوری، همه پرسی، تغییر نخبگان حاکم و غیره)؛

- افشای (انتشار) شاخص های اقتصادی برای کشورها یا صنایع مربوطه.

روش های مورد استفاده در تحلیل بنیادی

هنگام انجام تحلیل بنیادی، از روش های زیر استفاده می شود:

روش مقایسه در تحلیل بنیادی بازارهای مالی

این روش بر اساس مقایسه شاخص های اقتصادی منتشر شده و هنوز قابل انتظار است. هر چه تفاوت بین این شاخص ها بیشتر باشد، واکنش بازیگران در بورس بیشتر خواهد بود. و بر این اساس، این می تواند منجر به بسته شدن یا باز شدن گسترده تراکنش ها در سودآورترین جهات شود که بدیهی است از چنین تفاوت هایی ناشی می شود.

تحلیل فصلی

عامل نوسانات فصلی بازار سهام بر دارایی های واقع در آن تأثیر می گذارد. بنابراین در مورد سهام نه تنها صورت های مالی و اقتصادی سه ماهه شرکت مهم است، بلکه تعداد سهامی که در فصل یا خارج از فصل در بازار فروخته شده است نیز مهم است. شرکت هایی که در بخش های مختلف اقتصاد فعالیت می کنند در دوره های زمانی مختلف درآمدهای متفاوتی دریافت می کنند. بر این اساس، این نمی تواند بر پرداخت سود سهام و

نوسانات تأثیر بگذاردو نقدینگی سهام در عین حال، مقایسه ارقام فروش توسط شرکت ها معمولاً نه تنها با شاخص های سه ماهه قبل، بلکه با شاخص های سه ماهه مشابه سال گذشته انجام می شود. تحلیل مشابهی توسط آژانس های ملی در مورد شاخص های کلان اقتصادی کشور انجام می شود. علاوه بر این، برای کار با شاخص های کلان اقتصادی، از روش های “حذف فصلی” استفاده می شود، با کمک آنها، داده ها تنظیم می شوند. این به شما امکان می دهد به وضوح درک کنید که چگونه آنها با هنجار این سه ماهه، ماه، سال تفاوت دارند. علاوه بر این، دوره های جداگانه ای در بورس ها وجود دارد که در طی آن، به عنوان یک قاعده، بسته شدن دسته جمعی موقعیت های خاص توسط سرمایه گذاران وجود دارد (این دوره ها شامل آستانه تعطیلات کریسمس است). چنین دوره هایی لزوماً هنگام تجزیه و تحلیل بازارهای سهام در نظر گرفته می شوند. در واقع، در یک بازار با نوسان کم، چنین بسته شدن می تواند منجر به تغییر بسیار شدید در قیمت اوراق بهادار شود. البته، تجزیه و تحلیل فصلی به تنهایی برای تصمیم گیری برای خرید یا فروش دارایی کافی نیست، بلکه یک عنصر ضروری در انجام تحقیقات بنیادی کلی است. این روش برای تجزیه و تحلیل نه تنها بازار سهام استفاده می شود. همچنین هنگام تصمیم گیری در مورد خرید و فروش دارایی ها در بازارهای ارز، کالا و سایر بازارها به طور گسترده استفاده می شود.

به عنوان مثال، وضعیتی را در نظر بگیرید که در آن یک فصل بارانی طولانی ناگهان به طول انجامید. این امر می تواند منجر به از بین رفتن بخشی از محصول مزارع پنبه شود که باعث کاهش مقدار کالاهای موجود و در نتیجه افزایش قیمت آن می شود. بنابراین، با ردیابی فصلی و انجام تجزیه و تحلیل، می توان تغییر شدید قیمت ها را برای معاملات آتی پنبه پیش بینی کرد.

روش های تحلیل قیاسی و استقرایی

سرمایه گذار با استفاده از استقرا، شاخص های شاخص ها و اخبار مختلف را پردازش می کند و بر اساس آنها مفروضاتی در مورد تغییرات احتمالی قیمت در بازارها ایجاد می کند. کسر عمدتاً برای معاملات روند استفاده می شود و اغلب در تحلیل بنیادی سهام گنجانده می شود. ماهیت این روش نتیجه گیری است – از کلی تا خاص. این یک تکنیک نسبتاً پیچیده است که به دلیل اعتماد بیش از حد شخصی که تجزیه و تحلیل را در نتیجه گیری های خود انجام داده است، می تواند نتایج اشتباهی به همراه داشته باشد. با این حال، در شرایطی که برای مثال، لازم است بدانید که در صورت افزایش نوسانات در بازارهای اروپایی، با EURUSD چه باید کرد، کسر می تواند بسیار ارزشمند باشد.

تکنیک همبستگی

این تکنیک ترکیبی است که در تقاطع تحلیل تکنیکال و بنیادی شکل گرفته است. ماهیت آن در این واقعیت نهفته است که با رشد یکی از دارایی ها، ارزش دارایی دیگر مرتبط با آن (یا دارایی های مرتبط) می تواند افزایش یا کاهش یابد. امروزه، صرافی ها از شاخص های مربوطه برای محاسبه همبستگی استفاده می کنند، مانند Indcor-Correlation یا OverLay Chart.

تکنیک گروه بندی و تعمیم

این تکنیک متعلق به روش های پیچیده و در سطح حرفه ای است و عمدتاً توسط تحلیلگران استفاده می شود. این شامل تقسیم دارایی ها به گروه ها مطابق با “رفتار” آنها در بازار است و پس از آن یک شاخص تعمیم یافته بر روی آنها محاسبه می شود. این تکنیک برای تجزیه و تحلیل بازارها توسط بازیگران اصلی و شرکت های تحلیلی استفاده می شود، اما سرمایه گذاران با تجربه می توانند شاخص اقتصاد کلان خود را ایجاد کنند. برای مثال، این شاخصها شامل شاخص داو جونز است که بر اساس تحلیل بنیادی برای 30 شرکت بزرگ طبقهبندی شده به عنوان «تراشههای آبی» گردآوری شده است. تجزیه و تحلیل بنیادی بازار (سهام شرکت، ارزها، ارزهای دیجیتال): چیست، اصول اولیه، چند برابر، انواع و روش های تجزیه و تحلیل: https://youtu.be/fa1xkn7OfZY

تحلیل بنیادی – سیستم و ساختار

یک معامله گر که تصمیم به سرمایه گذاری می گیرد، قبل از هر چیز باید به تعدادی از سؤالات پاسخ دهد:

- او قصد دارد روی کدام دارایی ها معامله کند.

- چه ارزهایی در جفت گنجانده شده است (اگر قصد دارد در بازارهای ارز کار کند).

- کدام شرکت ها در شاخص اوراق بهادار مربوطه قرار می گیرند (هنگام برنامه ریزی عملیات در بازارهای سهام).

- چارچوب زمانی برنامه ریزی شده برای انعقاد معاملات؟

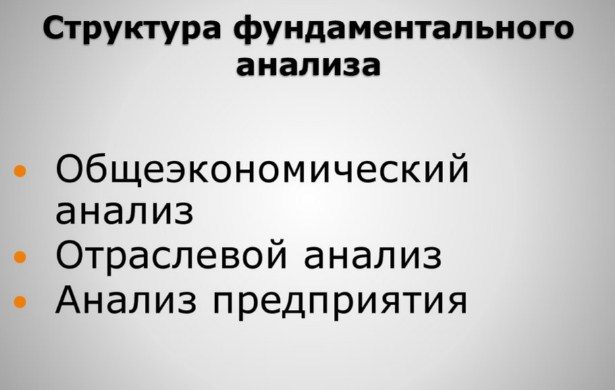

مراحل تحلیل بنیادی

تحلیل بنیادی را می توان به چند مرحله تقسیم کرد:

تحلیل وضعیت اقتصادی

چنین تحلیلی معمولاً با درک وضعیت کلی بازار آغاز می شود. به عنوان مثال، جفت ارز EUR/USD را در نظر بگیرید. همیشه اخبار بسیار زیادی در مورد بازار ارز اروپا و آمریکا در تمام پلتفرم های اطلاعاتی وجود دارد. و حفظ نوسانات قوی در جفت ارز و سهام در این بازارها دشوار نیست. علاوه بر این، چنین جفتی تقریباً برای تمام سبک های معاملاتی از جمله

نوسان و

اسکالپینگ مناسب است.. اگر یک معامله گر تصمیم به گشایش معامله بر روی EUR/USD داشته باشد، قبل از هر چیز باید به تصمیماتی که در زمینه سیاست پولی توسط فدرال رزرو و بانک مرکزی اروپا گرفته شده است توجه کند. هیئت های حاکمه هر دو این سازمان هر 6 هفته یکبار تشکیل جلسه می دهند. در چنین جلساتی در مورد تغییرات نرخ سود تصمیم گیری می کنند و در حوزه های مختلف اقتصاد قضاوت می کنند. بر اساس این تصمیمات و مقایسه آنها با تصمیمات قبلی، می توان به نتایج خاصی دست یافت و پیش بینی های تحلیلی را در زمینه های مختلف انجام داد که اغلب این همان کاری است که تحلیلگران حرفه ای انجام می دهند.

تجزیه و تحلیل شرکت ها و بخش های فردی اقتصاد

این مرحله از تحلیل بنیادی بازار سهام شامل بررسی فعالیت های شرکت های انتخاب شده توسط سرمایه گذار است. برای انجام این کار، باید نظارت دقیقی بر اخبار و رویدادهای شرکت در صنعتی که شرکت در آن تجارت اصلی خود را انجام می دهد، آغاز کنید.

برای تحلیل بازار اوراق بهادار ابتدا از شاخص هایی مانند میانگین صنعتی،

S&P500 ، داو جونز، Nikkei225 و غیره استفاده می شود. این شاخص ها بر اساس فعالیت های بزرگ ترین و باثبات ترین شرکت هایی که در یک منطقه خاص فعالیت می کنند شکل می گیرد.

در عین حال، برای اینکه کم و بیش دقیق مشخص شود کدام یک از صنایع در حال حاضر در بازار غالب هستند، باید تغییر نرخ خود شاخص ها را نیز رصد و تحلیل کرد. قبل از شروع عملیات معاملاتی، یک معامله گر باید تقویم سود سهام را بررسی کند، تعیین شروع و پایان فصل گزارش شرکت آسان است. تقویم سود سهام همچنین حجم زیادی از داده ها را منتشر می کند که بر ارزش دارایی ها و قیمت شاخص ها تأثیر می گذارد.

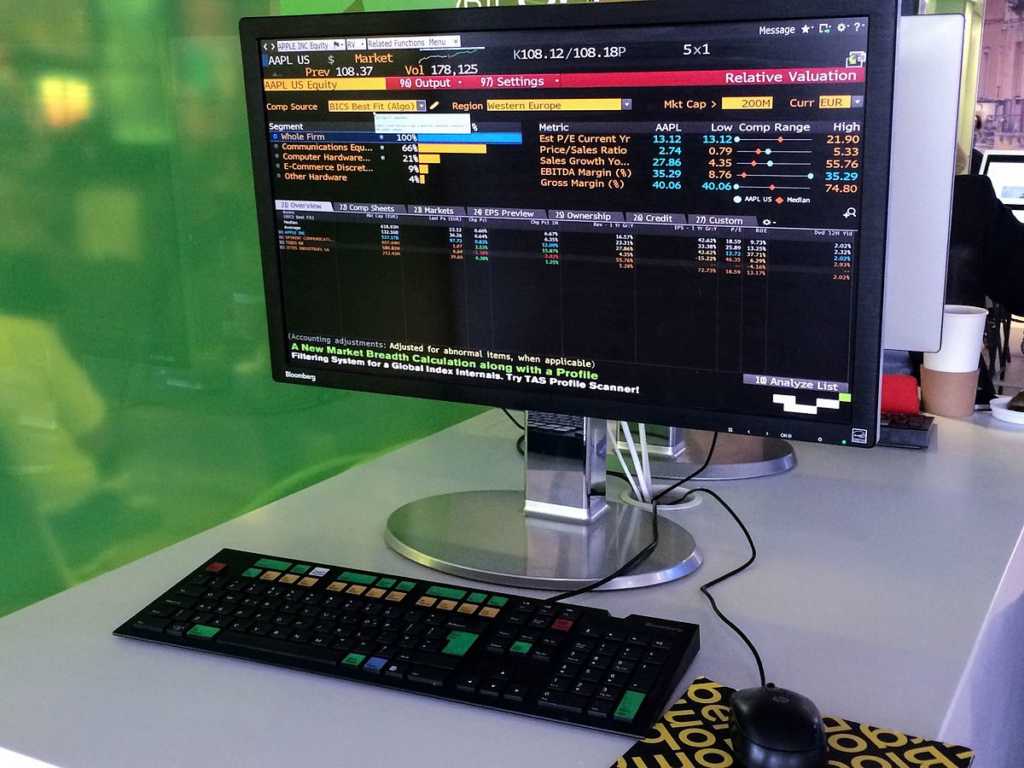

تجزیه و تحلیل ارزش سهام و سایر اوراق بهادار

این جنبه از تحلیل بنیادی بازار سهام، عملکرد مالی شرکت از جمله رشد (کاهش) درآمد کل و عملیاتی و غیره را در نظر می گیرد. اگر در یک دوره زمانی طولانی، با وجود عوامل خارجی، روندی به سمت رشد پایدار سرمایه وجود داشته باشد، این به معنای ثبات و سودآوری بالای سهام شرکت در بلندمدت است. علیرغم اینکه در کوتاه مدت (روز، هفته، ماه) ممکن است ارزش سهام شرکت به صورت صعودی و نزولی در نوسان باشد.

منابع اصلی داده برای تحلیل بنیادی

برای انجام تحلیل های بنیادی، سرمایه گذاران و تحلیلگران مالی معمولاً از منابع داده هایی مانند:

اخبار و تحلیل های مالی

اول از همه، سرمایه گذاران باید تصمیم بگیرند که کدام رویدادها و در کدام بازار را دنبال کنند. بنابراین در بازار ارز، هر خبر مهمی از آمریکا بر دلار و از این رو نرخ تبدیل تقریباً همه ارزها تأثیر خواهد گذاشت. به همین ترتیب، رویدادهای مهم در زندگی شرکت تسلا بر قیمت سهام و سایر اوراق بهادار در بازار سهام تأثیر می گذارد. همین امر در مورد شاخص های سهام نیز صدق می کند، بنابراین قبل از شروع یک تحلیل بنیادی، یک سرمایه گذار باید به وضوح مشخص کند که می خواهد در کدام یک از بخش های بازار سرمایه گذاری کند. پس از آن، لازم است دقیقاً اطلاعات مربوط به بخش خاصی که توسط وی انتخاب شده است، مطالعه شود.

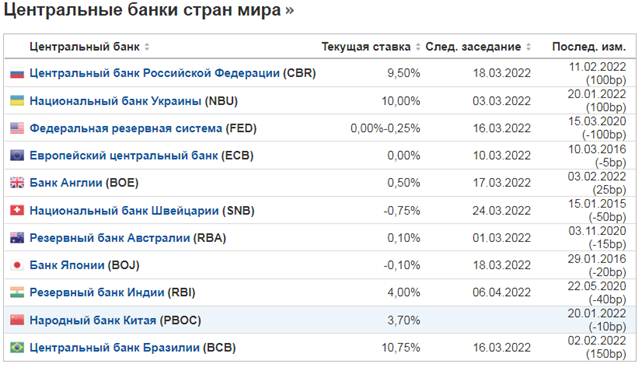

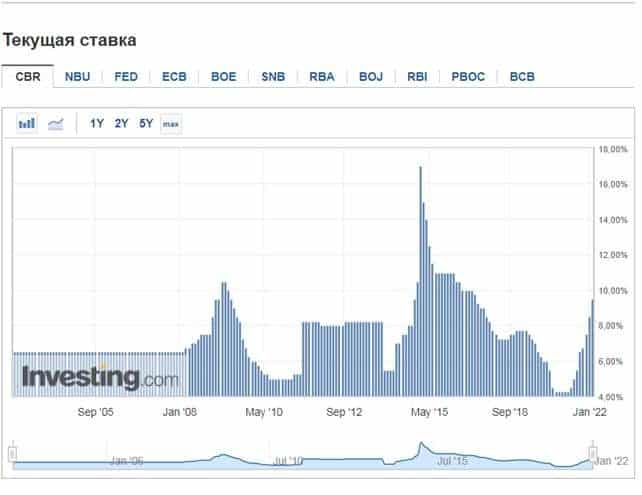

نرخ های بانک های مرکزی کشورها

هنگام انجام تحلیل های بنیادی، همچنین لازم است بر بولتن های بانک های مرکزی کشورها، به ویژه بانک مرکزی اروپا و FRS در زمینه سیاست های پولی و نرخ بهره وام ها تمرکز شود. بازارها تقریباً به هر تغییری در انتظارات بسیار پویا واکنش نشان می دهند و اطلاعات در مورد تغییرات نرخ بهره یا سیاست پولی می تواند تأثیر بسیار قوی بر پیکربندی بازار داشته باشد. این امر به ویژه در مورد فدرال رزرو (سیستم فدرال رزرو) صادق است که ارز ذخیره را کنترل می کند و هر یک از تصمیمات آن نه تنها در بازار ایالات متحده، بلکه تقریباً در تمام بازارهای دیگر منعکس می شود.

بانک های مرکزی کشورهای پیشرو جهان:

پویایی تغییرات در نرخ فعلی بانک مرکزی فدراسیون روسیه برای زمان فعلی

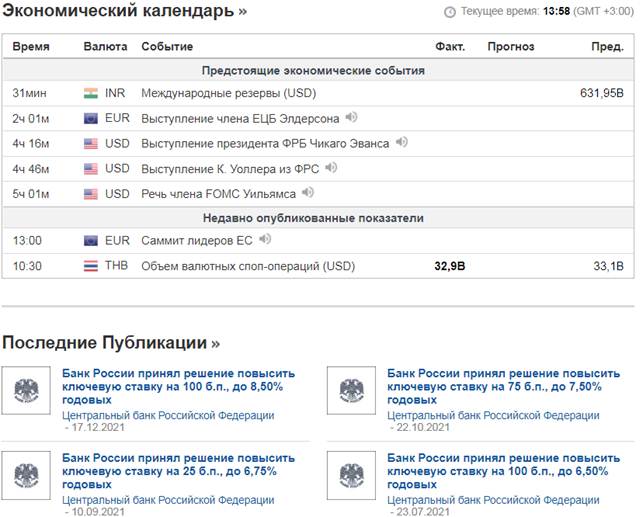

تقویم اقتصادی

یکی از مهم ترین منابع به دست آوردن اطلاعات لازم برای تحلیل بنیادی، تقویم اقتصادی است. تقریباً تمام روندهای اقتصاد مدرن را به صورت بصری منعکس می کند و می توانید تقریباً تمام داده های لازم برای تجزیه و تحلیل را از آن استخراج کنید.

گزارش شرکت ها از نتایج فعالیت های مالی و اقتصادی

مطالعه گزارش های حسابداری و صورت های مالی شرکت ها به شما امکان می دهد پارامترهای مربوط به سودآوری سرمایه و سایر پارامترهای لازم برای یک تحلیل بنیادی جامع را تعیین کنید. بر اساس آنها، می توان در مورد چشم انداز توسعه شرکت، ثبات آن (و بر این اساس، ثبات اوراق بهادار آن) نتیجه گیری کرد.

شاخص هایی که در تحلیل بنیادی مورد توجه قرار می گیرند

این شاخص ها عبارتند از:

شاخص های کلان اقتصادی

مهمترین شاخصهای کلان اقتصادی که زیر نماد سه ستاره در تقویمها قرار دارند عبارتند از:

- تصمیم در مورد نرخ سود بانک مرکزی؛

- NFP (دستمزدهای غیرکشاورزی)

- شاخص بیکاری;

- شاخص قیمت مصرف کننده؛

- تولید ناخالص داخلی (تولید ناخالص داخلی).

محبوب ترین شاخص ها (ضریب های) مورد استفاده برای تحلیل بنیادی

تجزیه و تحلیل بنیادی: چند برابر سهام، نحوه پیدا کردن سهام کم ارزش: https://youtu.be/PgMgKY2Y5U4

شاخص های پیشرو

این نوع شاخص ها برای پیش بینی مناسب در مورد تغییرات احتمالی آینده در اقتصاد کشورها مورد نیاز است. تغییرات در این شاخصها نشاندهنده تغییرات مثبت یا منفی احتمالی است که به هر نحوی بر همه (یا بسیاری از بخشهای بازار) تأثیر میگذارد. این شاخصها در هنگام انجام یک تحلیل بنیادی، به عنوان مثال، رکود را پیشبینی میکنند و در کار تحلیلگران و روسای دستگاههای مرکزی بانک مرکزی برای تعیین بردار توسعه و تعدیل سیاستهای پولی استفاده میشوند. بانک مرکزی معیارهای عملا مشابه توسط سرمایه گذاران برای ایجاد یا تنظیم استراتژی های خود در بازار استفاده می شود. این نوع شاخص ها عبارتند از:

- حجم دریافت ایالت. مجوز ساخت سرمایه هر چه تعداد مجوزهای صادر شده بیشتر باشد، چشم انداز بهتری برای صنعت ساختمان و سایر صنایع مرتبط خواهد داشت.

افزایش این شاخص نشان دهنده چشم انداز کاهش بیکاری، بهبود شرایط وام مسکن و غیره است.

- شاخص اعتماد مصرف کننده نشان دهنده تمایل شهروندان به خرج کردن پول خود است.

بر اساس آن، وضعیت در زمینه اشتغال جمعیت و وضعیت اقتصاد ایالت مشخص می شود.

- حجم درخواست برای دریافت مزایای بیکاری. این شاخص افزایش (کاهش) بیکاری را در یک دوره مشخص نشان می دهد که طبیعتاً در سطح تولید ناخالص داخلی، اخذ مالیات بر هزینه خرید و غیره منعکس می شود.

شاخص های عقب مانده

این شاخص ها منعکس کننده تغییراتی است که قبلاً در اقتصاد کشور رخ داده و پویایی آنها در طول زمان است. این شاخص ها عبارتند از:

- نرخ بیکاری . این نشان دهنده تعداد واقعی بیکاران کشور در یک زمان معین است.

- شاخص قیمت مصرف کننده . نمایش پویایی تغییرات بهای تمام شده سبد مصرف کننده برای یک دوره زمانی معین

- تراز تجاری . نسبت ارزش کالاهای وارداتی و صادراتی در کشور برای یک دوره زمانی معین

سرمایه گذاران از این شاخص ها در تجزیه و تحلیل خود برای تأیید روندهایی استفاده می کنند که به طور محکم در بازار ایجاد شده است.

شاخص های تطبیق

این نوع شاخص هنگام انجام تحلیل بنیادی برای به دست آوردن اطلاعاتی در مورد وضعیت اقتصادی فعلی کشور استفاده می شود که به سرمایه گذاران اجازه می دهد نمودار دقیقی از روندهای فعلی بازار ایجاد کنند. از جمله:

- درآمد متوسط نشانگر مجموع درآمدهای یک فرد بدون توجه به منبع آن است.

- خرده فروشی – تغییرات در حجم خرده فروشی کالا را نشان می دهد.

- تولید ناخالص داخلی ارزش تمام کالاها و خدمات تولید شده در یک کشور در یک دوره زمانی معین است.

عواملی که لزوماً در نظر گرفته میشوند و در تحلیل بنیادی مورد استفاده قرار میگیرند، شامل فورس ماژور نیز میشوند («رویدادهایی که شرایط فورس ماژور هستند و نمیتوانند در یک زمان معین تحت تأثیر قرار گیرند»). این شامل:

- جنگ ها، درگیری های نظامی داخلی و خارجی.

- بلایای انسانی و بلایای طبیعی.

- بی ثباتی سیاسی، شورش، شورش، انقلاب و سایر رویدادهای فورس ماژور.

مثال

نمونه هایی از فورس ماژور شامل همه گیری ویروس کرونا است. که طی سال های 2019-2021 وضعیت بازار را به طور قابل توجهی تغییر داد. بنابراین سهام شرکت های مسافرتی به دلیل بسته شدن مرزها تقریباً به پایین ترین سطح تاریخی سقوط کرد و فقط در حال حاضر افزایش بسیار کمی داشته است. در عین حال، سهام شرکتهای داروسازی و شرکتهای تولیدکننده تجهیزات حفاظت بیولوژیکی شخصی و تجهیزات پزشکی به شدت افزایش یافته است و علیرغم لغو

محدودیتهای COVID توسط برخی کشورها، رشد آنها ادامه دارد.تحلیل فاندامنتال بر اساس تولید ناخالص داخلی، تورم و نرخ بهره است، این سه شاخص اقتصادی مانند هیچ شاخص دیگری نمی توانند بر بازار اثر بگذارند، بنابراین هنگام انجام تحلیل باید به آنها توجه ویژه و بیشتر شود.

Thiruthani Hous

Varanbarappilly po

Veapur

680303

Thrussr

PAN card number

DSXPA6708R

Aadhar card numbe

628353681297