Fundamental analyse av aksjemarkedet – grunnleggende, indikatorer, verktøy, metoder for fundamental analyse av selskapets aksjer, verdipapirer, finansmarkeder Fundamental analyse – fundamental analyse, dette begrepet refererer til metodikken for å lage prognoser for markedet (børsen) estimert verdi av selskaper, som er basert på analysen av indikatorene. Denne typen analyse brukes av handelsmenn for å objektivt vurdere potensialet til foretaket (inkludert verdien av aksjene). Som et resultat av analysen kan næringsdrivende evaluere selskapets økonomiske evner, for eksempel:

- selskapets totale inntekter;

- netto overskudd mottatt av selskapet;

- den totale nettoverdien til selskapet;

- selskapets forpliktelser, dets debet- og kredittgjeld;

- mengden penger som strømmer gjennom selskapet;

- mengden utbytte betalt av selskapet;

- bedriftens resultatindikatorer.

Eksempel:

Vurder som et eksempel kjøp av komplekse husholdningsapparater, for eksempel en TV. En av kjøperne vil ganske enkelt kjøpe den første enheten som er mer eller mindre egnet med tanke på pris og design.

En annen vil nøye vurdere flere alternativer før du foretar et kjøp. Han vil velge den mest praktiske og pålitelige modellen, studere kundeanmeldelser, sammenligne tekniske spesifikasjoner, og først etter en detaljert studie vil han begynne å sammenligne priser og se etter den mest fordelaktige kombinasjonen av pris og kvalitet. Et slikt valg når det gjelder parametere vil være en grunnleggende analyse før du kjøper en TV .

- Fundamental analyse av finansmarkedene – hvordan det fungerer

- Fundamental og teknisk analyse – de viktigste forskjellene

- Fundamental analyse: mål og mål

- Metoder brukt i fundamental analyse

- Sammenligningsmetode i Fundamental Analysis of Financial Markets

- Sesonganalyse

- Deduktive og induktive analysemetoder

- Korrelasjonsteknikk

- Grupperings- og generaliseringsteknikk

- Fundamental analyse – system og struktur

- Stadier av fundamental analyse

- Analyse av den økonomiske situasjonen

- Analyse av selskaper og enkeltsektorer av økonomien

- Analyse av verdien av aksjer og andre verdipapirer

- Hoveddatakilder for fundamental analyse

- Nyheter og økonomiske analyser

- Kurser for sentralbanker i land

- Økonomisk kalender

- Rapporter fra selskaper om resultater av finansiell og økonomisk virksomhet

- Indikatorer som tas i betraktning i fundamental analyse

- Makroøkonomiske indikatorer

- De mest populære indikatorene (multiplikatorer) som brukes til fundamental analyse

- Ledende indikatorer

- hengende indikatorer

- Samsvarende indikatorer

Fundamental analyse av finansmarkedene – hvordan det fungerer

Fundamental markedsanalyse baserer seg først og fremst på at den reelle verdien av et selskaps eiendeler kan avvike vesentlig fra markedsverdien.

I dette tilfellet er det en mulighet for at markedene kan misvurdere – overvurdere eller undervurdere selskapers eiendeler på kort sikt. Tilhengere av fundamental analyse er fast overbevist om at til tross for feil vurdering av verdien av eiendeler, går den alltid tilbake til riktig (objektiv) pris.

Eksempel:

Som et eksempel kan du vurdere ytelsen til Tesla-aksjen. Til tross for den betydelige, på kort sikt, og spekulative nedgangen i aksjekursen knyttet til informasjonsstopping og mangel på mikrobrikker.

På lang sikt gir verdipapirene ikke bare sin høye verdi, men viser også jevn vekst, og selskapet øker stadig kapitaliseringsnivået.Derfor er hovedformålet med å bruke den grunnleggende analysemekanismen å bestemme den sanne verdien av eiendeler og sammenligne den med gjeldende markedspris. En slik sammenligning gjør at næringsdrivende trygt kan forutsi endringen i verdien av eiendeler og åpner dermed for økonomiske muligheter. En slik analyse er praktisk talt ubrukelig for kortsiktige investeringer, men med langsiktige investeringer er det han som mest nøyaktig vil forutsi oppførselen til en eiendel på markedet.

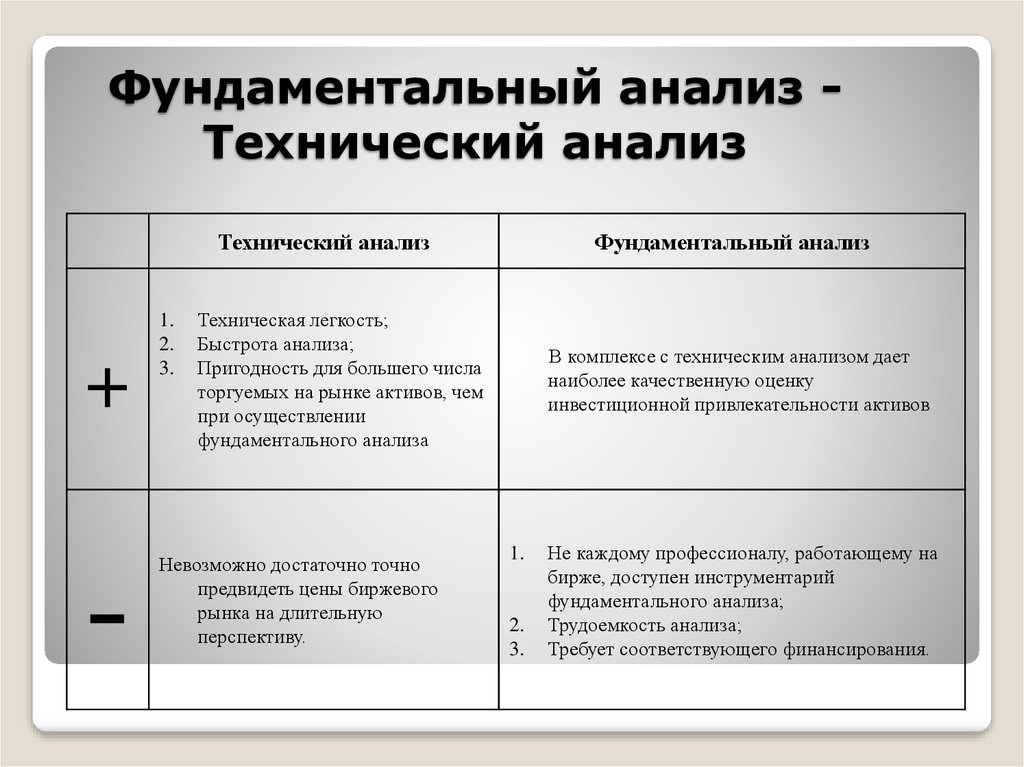

Fundamental og teknisk analyse – de viktigste forskjellene

Hovedforskjellene mellom fenomenal og teknisk analyse er parametrene som analyseres. Så hvis fundamental analyse vurderer, først av alt, den interne tilstanden til eiendeler og praktisk talt ikke vurderer tilstanden til den nåværende prisen på eiendeler i markedet. Den tekniske analysen, tvert imot, vurderer og analyserer i utgangspunktet bare gjeldende prisdynamikk, noe som lar deg bruke den med stor suksess når du planlegger kortsiktige investeringer.

Å krangle om «hvilken er bedre» fundamental eller teknisk analyse er urimelig. Hver av dem brukes til å bestemme sine egne kriterier, og hvis fundamental analyse er praktisk talt ubrukelig for kortsiktige investeringer og hjelper mye med langsiktige investeringer, så er teknisk analyse det motsatte.

Den tekniske analysen er designet bare for å fungere med kortsiktige investeringer.

Fundamental analyse: mål og mål

For å lykkes med å bruke analysen til prognoser innen investeringsfeltet, er det først og fremst nødvendig å bestemme målene og målene som settes under analysen. Formålet med analysen er å forberede investor på en mulig endring i verdien av eiendeler. Forstå årsak-og-virkning-sammenhengene som forårsaker prissvingninger, og slike årsaker er vanligvis eksterne. Slike hendelser inkluderer:

- geopolitiske, sosiale og økonomiske fenomener;

- generell markedsstemning, utsikter for økonomisk utvikling i forhold til et bestemt land;

- naturkatastrofer og menneskeskapte katastrofer, unormale miljøforhold, hvis forekomst forårsaket betydelig økonomisk skade;

- intern og ekstern ustabilitet (sivile konflikter, revolusjoner, opprør, kupp, eksterne og interne kriger i og rundt staten);

- interne politiske begivenheter (parlaments- og presidentvalg, folkeavstemninger, endring av regjerende eliter, etc.);

- offentliggjøring (publisering) av økonomiske indikatorer for relevante land eller bransjer.

Metoder brukt i fundamental analyse

Når du utfører grunnleggende analyse, brukes følgende metoder:

Sammenligningsmetode i Fundamental Analysis of Financial Markets

Denne metoden er basert på en sammenligning av økonomiske indikatorer som er publisert og ennå ikke kan forventes. Jo sterkere forskjellene er mellom disse indikatorene, desto voldsommere vil reaksjonen til børsaktørene være. Og følgelig kan dette føre til en massiv stenging eller åpning av transaksjoner i de mest lønnsomme retningene, som åpenbart følger av slike forskjeller.

Sesonganalyse

Faktoren med sesongmessige svingninger i aksjemarkedet påvirker eiendelene som ligger på den. Så når det gjelder aksjer, er ikke bare de kvartalsvise finansielle og økonomiske regnskapene til selskapet viktige, men også antallet aksjer som ble solgt på markedet i sesong eller utenom sesongen. Selskaper som opererer i ulike sektorer av økonomien får ulike inntekter i ulike tidsperioder. Dette kan følgelig ikke annet enn å påvirke utbyttebetalinger,

volatilitetog likviditet i aksjer. Samtidig utføres sammenligning av salgstall fra selskaper vanligvis ikke bare av indikatorene fra forrige kvartal, men også av indikatorene fra samme kvartal i fjor. En lignende analyse er gjort av nasjonale etater på landets makroøkonomiske indikatorer. I tillegg, for å jobbe med makroøkonomiske indikatorer, brukes metodene for å «eliminere sesongvariasjoner», med deres hjelp blir data justert. Dette lar deg tydelig forstå hvordan de skiller seg fra normen for dette kvartalet, måneden, året. I tillegg er det separate perioder på børsene hvor det som regel er en massestenging av visse posisjoner av investorer (slike perioder inkluderer før juleferien). Slike perioder tas nødvendigvis i betraktning når man analyserer aksjemarkedene. Faktisk, i et lavvolatilitetsmarked kan en slik stenging føre til en veldig skarp endring i verdipapirkursene. Sesonganalyse alene er selvfølgelig ikke nok for å ta en beslutning om å kjøpe eller selge eiendeler, men det er et nødvendig element når man utfører generell grunnforskning. Denne metoden brukes når man analyserer ikke bare aksjemarkedet. Det er også mye brukt når du tar beslutninger om kjøp og salg av eiendeler i valuta-, råvare- og andre markeder.

Som et eksempel, tenk på en situasjon der en langvarig regntid plutselig trakk ut. Dette kan føre til tap av en del av avlingen fra bomullsplantasjene, noe som vil redusere mengden tilgjengelige varer og igjen føre til en økning i prisene på det. Ved å spore sesongvariasjoner og gjennomføre analyser er det derfor mulig å forutsi en kraftig endring i prisene på bomullsfutures.

Deduktive og induktive analysemetoder

Ved hjelp av induksjon behandler investoren indikatorene til ulike indikatorer og nyheter, og bygger på grunnlag av disse antakelser om mulige prisendringer i markedene. Fradrag brukes hovedsakelig for trendhandel og er oftest inkludert i den fundamentale analysen av aksjer. Essensen av denne metoden er å bygge konklusjoner – fra generelt til spesielt. Dette er en ganske komplisert teknikk som kan gi feilaktige resultater på grunn av den overdrevne tilliten til personen som utførte analysen i sine konklusjoner. Fradrag kan imidlertid være uvurderlig i situasjoner der det for eksempel er nødvendig å forstå hva man skal gjøre med EURUSD i tilfelle økte svingninger i europeiske markeder.

Korrelasjonsteknikk

Denne teknikken er en kombinasjon dannet i skjæringspunktet mellom teknisk og fundamental analyse. Dens essens ligger i det faktum at med veksten av en av eiendelene, kan verdien av en annen eiendel knyttet til den (eller tilhørende eiendeler) enten øke eller reduseres. I dag bruker børser tilsvarende indikatorer for å redegjøre for korrelasjon, for eksempel Indcor-Correlation eller OverLay Chart.

Grupperings- og generaliseringsteknikk

Denne teknikken tilhører komplekse metoder på profesjonelt nivå og brukes hovedsakelig av analytikere. Den består i å bryte ned eiendeler i grupper i samsvar med deres «atferd» i markedet, og deretter beregnes en generalisert indeks på dem. Denne teknikken brukes til å analysere markeder av store aktører og analytiske selskaper, men erfarne investorer kan lage sin egen makroøkonomiske indikator. Slike indikatorer inkluderer for eksempel Dow Jones-indeksen, satt sammen på grunnlag av fundamental analyse for de 30 største selskapene klassifisert som «blue chips». Fundamental markedsanalyse (selskapsaksjer, valutaer, kryptovalutaer): hva er det, grunnleggende, multiplikatorer, typer og analysemetoder: https://youtu.be/fa1xkn7OfZY

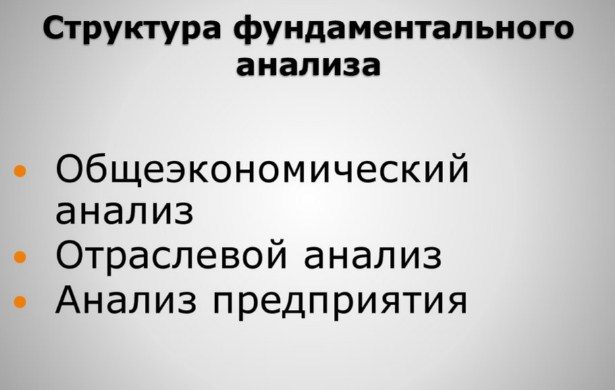

Fundamental analyse – system og struktur

En næringsdrivende som tar en beslutning om å investere, må først og fremst svare på en rekke spørsmål:

- hvilke eiendeler han planlegger å handle på;

- hvilke valutaer er inkludert i paret (hvis han planlegger å jobbe i valutamarkedene);

- hvilke selskaper som inngår i den tilsvarende verdipapirindeksen (ved planlegging av operasjoner i aksjemarkedene);

- den planlagte tidsrammen for inngåelse av transaksjoner?

Stadier av fundamental analyse

Fundamental analyse kan deles inn i flere stadier:

Analyse av den økonomiske situasjonen

En slik analyse starter vanligvis med en forståelse av den generelle situasjonen i markedet. Ta for eksempel valutaparet EUR/USD. Det er alltid ganske mange nyheter på de europeiske og amerikanske valutamarkedene på alle informasjonsplattformer. Og å opprettholde sterk volatilitet i valutapar og aksjer i disse markedene er ikke vanskelig. Dessuten er et slikt par egnet for nesten alle handelsstiler, inkludert

swing og

scalping .. Hvis en trader bestemmer seg for å åpne en avtale på EUR/USD, bør han først og fremst ta hensyn til beslutningene innen pengepolitikken som ble tatt av Fed og ECB. De styrende organene i begge disse organisasjonene møtes hver 6. uke. På slike møter tar de stilling til endringer i renten og gjør sine vurderinger på ulike områder av økonomien. Basert på disse beslutningene, og sammenligne dem med de tidligere, er det mulig å trekke visse konklusjoner og utvikle analytiske prognoser på ulike områder, noe som ofte er det profesjonelle analytikere gjør.

Analyse av selskaper og enkeltsektorer av økonomien

Denne fasen av den grunnleggende analysen av aksjemarkedet inkluderer studiet av aktivitetene til selskapene valgt av investoren. For å gjøre dette må du begynne å følge nøye med på bedriftsnyheter og hendelser i bransjen der selskapet driver sin kjernevirksomhet.

For å analysere verdipapirmarkedet brukes først og fremst indekser, slik som Industrial Average,

S&P500 , Dow Jones, Nikkei225 og andre. Disse indeksene er dannet på grunnlag av aktivitetene til de største og mest stabile selskapene som opererer i en bestemt region.

Samtidig, for mer eller mindre nøyaktig å avgjøre hvilke av bransjene som for tiden er dominerende i markedet, er det også nødvendig å overvåke og analysere endringen i ratene til selve indeksene. Før du starter handelsoperasjoner, må en trader sjekke utbyttekalenderen, det er enkelt å bestemme begynnelsen og slutten av bedriftens rapporteringssesonger. Utbyttekalenderen publiserer også en stor mengde data som påvirker verdien av eiendeler og sitat av indekser.

Analyse av verdien av aksjer og andre verdipapirer

Dette aspektet av den grunnleggende analysen av aksjemarkedet vurderer selskapets økonomiske resultater, inkludert vekst (reduksjon) i total- og driftsinntekter, etc. Dersom det over lang tid, til tross for eksterne faktorer, er en trend mot en stabil vekst i kapitalisering, betyr dette høy stabilitet og lønnsomhet for selskapets aksjer på lang sikt. Til tross for at på kort sikt (dag, uke, måned) kan verdien på selskapets aksjer svinge både oppover og nedover.

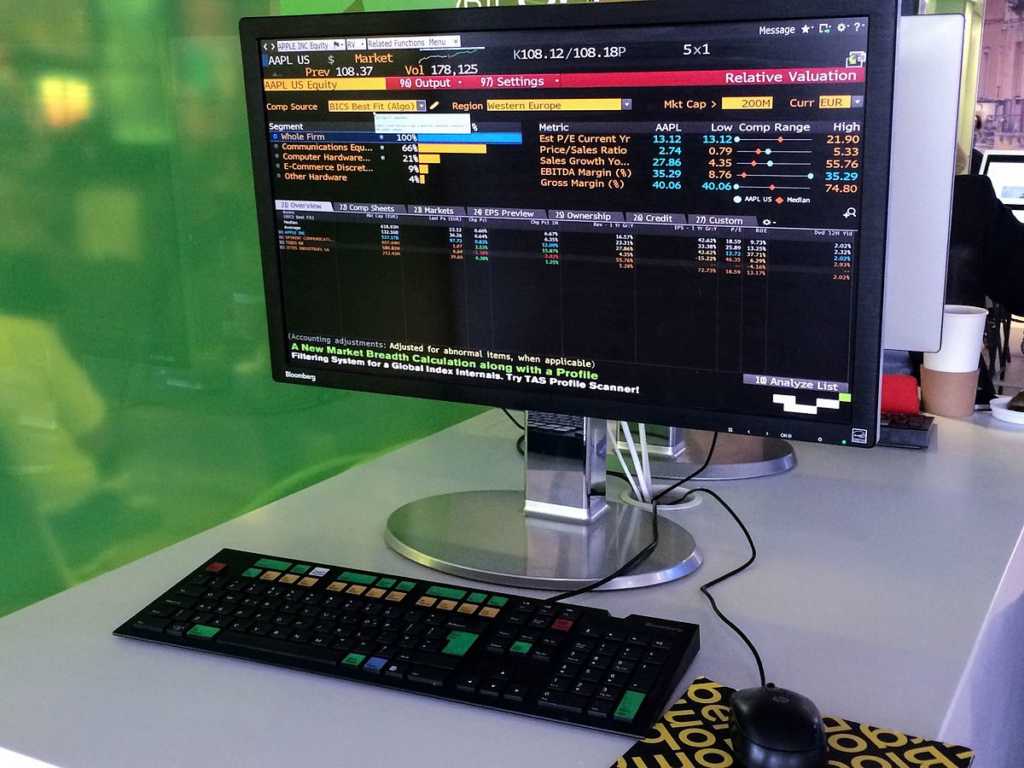

Hoveddatakilder for fundamental analyse

For å utføre grunnleggende analyser bruker investorer og finansanalytikere vanligvis slike datakilder som:

Nyheter og økonomiske analyser

Først av alt bør investorer bestemme hvilke hendelser og i hvilket marked de vil spore. Så i valutamarkedet vil alle viktige nyheter fra USA påvirke dollaren, og dermed valutakursen til nesten alle valutaer. På samme måte vil viktige hendelser i livet til Tesla-selskapet påvirke kursene på aksjer og andre verdipapirer på aksjemarkedet. Det samme gjelder aksjeindekser, så før man starter en fundamental analyse, bør en investor klart definere i hvilket av markedssegmentene han ønsker å investere. Etter det er det nødvendig å studere nøyaktig informasjonen knyttet til den bestemte sektoren som ble valgt av ham.

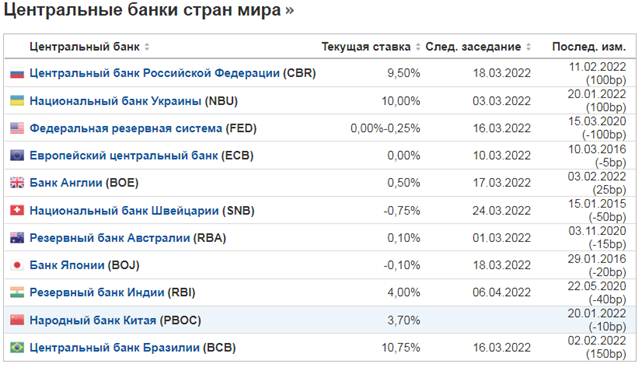

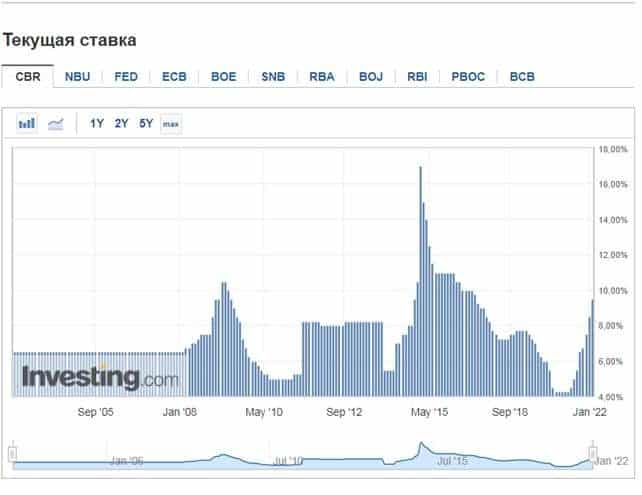

Kurser for sentralbanker i land

Når du utfører fundamental analyse, er det også nødvendig å fokusere på bulletinene til sentralbankene i landene, spesielt ECB og FRS innen pengepolitikk og renter på lån. Markeder reagerer svært dynamisk på nesten enhver endring i forventninger, og informasjon om endringer i renter eller pengepolitikk kan ha en svært sterk innvirkning på markedskonfigurasjonen. Dette gjelder spesielt for Fed (Federal Reserve System), som kontrollerer reservevalutaen, og noen av dens beslutninger gjenspeiles ikke bare i det amerikanske markedet, men også i nesten alle andre markeder.

Sentralbanker i de ledende landene i verden:

Dynamikken i endringer i gjeldende kurs til sentralbanken i Den russiske føderasjonen for den nåværende tiden

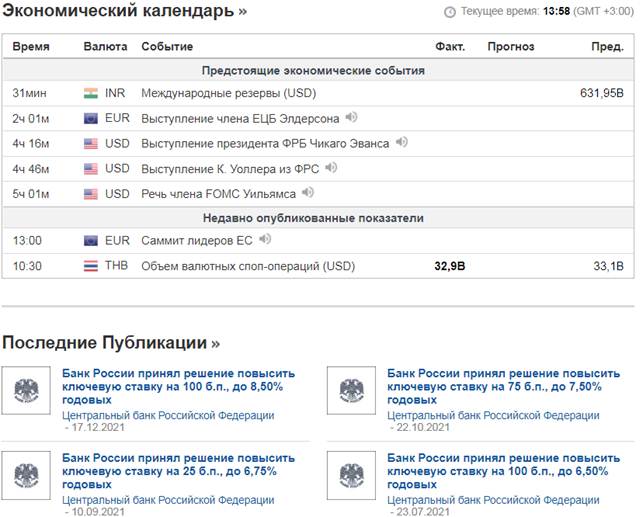

Økonomisk kalender

En av de viktigste kildene for å få det nødvendige for fundamental analyse er den økonomiske kalenderen. Det gjenspeiler i en visuell form nesten alle trendene i den moderne økonomien, og hvorfra du kan trekke nesten alle nødvendige data for analyse.

Rapporter fra selskaper om resultater av finansiell og økonomisk virksomhet

Å studere regnskaps- og regnskapsrapportene til selskaper lar deg bestemme parameterne knyttet til lønnsomheten til kapitalisering og andre parametere som er nødvendige for en omfattende grunnleggende analyse. Basert på dem kan det trekkes konklusjoner om utsiktene for utviklingen av selskapet, dets stabilitet (og følgelig stabiliteten til dets verdipapirer)

Indikatorer som tas i betraktning i fundamental analyse

Disse indikatorene inkluderer:

Makroøkonomiske indikatorer

De viktigste makroøkonomiske indikatorene som er under ikonet med tre stjerner i kalenderne er:

- beslutning om renten til sentralbanken;

- NFP (Non-Farm Payrolls)

- arbeidsledighet indeksen;

- konsumprisindeks;

- BNP (bruttonasjonalprodukt).

De mest populære indikatorene (multiplikatorer) som brukes til fundamental analyse

Fundamental analyse: aksjemultipler, hvordan finne undervurderte aksjer: https://youtu.be/PgMgKY2Y5U4

Ledende indikatorer

Denne typen indikatorer er nødvendig for å lage en kompetent prognose om mulige fremtidige endringer i landenes økonomier. Endringer i disse indikatorene indikerer mulige positive eller negative endringer, som på en eller annen måte vil påvirke alle (eller mange markedssektorer). Disse indikatorene gjør det mulig å forutsi, når man utfører en grunnleggende analyse, for eksempel en resesjon, og de er mye brukt i arbeidet til analytikere og ledere av sentralbankens sentrale organer for å bestemme utviklingsvektoren og justere pengepolitikken til sentralbanken. Praktisk talt lignende kriterier brukes av investorer for å bygge eller justere sine strategier i markedet. Disse typer indikatorer inkluderer:

- Volumet av mottak av staten. tillatelser til kapitalbygging. Jo flere tillatelser som gis, desto bedre er utsiktene for byggenæringen og andre relaterte næringer.

En økning i denne indikatoren indikerer utsiktene for en nedgang i arbeidsledigheten, forbedring av boliglånsvilkårene, etc.

- Forbrukertillitsindeksen viser innbyggernes vilje til å bruke pengene sine.

På grunnlag av dette bestemmes situasjonen for befolkningens sysselsetting og statens økonomi.

- Mengden av søknader om dagpenger. Indikatoren viser en økning (reduksjon) i arbeidsledigheten i en viss periode, noe som naturlig gjenspeiles i nivået på BNP, innkreving av skatter på kostnadene ved kjøp, og så videre.

hengende indikatorer

Disse indikatorene gjenspeiler endringene som allerede har funnet sted i landets økonomi og deres dynamikk over tid. Disse indikatorene inkluderer:

- Arbeidsledighetsprosent . Den angir det faktiske antallet arbeidsledige i landet på et gitt tidspunkt.

- Konsumprisindeksen . Viser dynamikken til endringer i kostnadene for forbrukerkurven i en viss tidsperiode

- Handelsbalanse . Forholdet mellom verdien av importerte og eksporterte varer i landet i en viss periode

Investorer bruker disse indikatorene i sin analyse for å bekrefte trendene som er godt etablert i markedet.

Samsvarende indikatorer

Denne typen indikator brukes når du utfører grunnleggende analyse for å få informasjon om den nåværende økonomiske tilstanden i landet, som lar investorer lage et detaljert diagram over gjeldende markedstrender. Blant dem:

- Gjennomsnittlig inntekt er en indikator på summen av alle inntekter til et individ, uavhengig av kilde.

- Detaljhandel – viser endringer i volumet av detaljomsetning av varer.

- BNP er verdien av alle varer og tjenester produsert i et land over en gitt tidsperiode.

Faktorene som nødvendigvis tas i betraktning og brukes i fundamental analyse inkluderer også force majeure («hendelser som er force majeure-omstendigheter og som ikke kan påvirkes på et gitt tidspunkt»). Disse inkluderer:

- Kriger, interne og eksterne militære konflikter.

- Menneskeskapte katastrofer og naturkatastrofer.

- Politisk ustabilitet, opptøyer, opptøyer, revolusjoner og andre force majeure-hendelser.

Eksempler

på force majeure inkluderer koronaviruspandemien. Noe som i løpet av 2019-2021 endret markedstilstanden betydelig. Så reiseselskapenes aksjer sank til nesten historiske lavpunkter på grunn av grensestenginger, og først nå har det vært en veldig liten økning. Samtidig har lagrene av farmasøytiske selskaper og selskaper som produserer personlig biologisk verneutstyr og medisinsk utstyr økt kraftig, og deres vekst fortsetter til tross for opphevelsen av

COVID-restriksjonene fra enkelte land.Fundamental analyse er basert på BNP, inflasjon og renter, disse tre økonomiske indikatorene kan som ingen andre påvirke markedet.Derfor, når du utfører en analyse, bør de gis spesiell, økt oppmerksomhet.

Thiruthani Hous

Varanbarappilly po

Veapur

680303

Thrussr

PAN card number

DSXPA6708R

Aadhar card numbe

628353681297