Análisis fundamental del mercado de valores: conceptos básicos, indicadores, herramientas, métodos de análisis fundamental de acciones de empresas, valores, mercados financieros Análisis fundamental: análisis fundamental, este término se refiere a la metodología para crear pronósticos del valor estimado del mercado (bolsa de valores) de empresas, que se basa en el análisis de sus indicadores. Los comerciantes utilizan este tipo de análisis para evaluar objetivamente el potencial de la empresa (incluido el valor de sus acciones). Como resultado del análisis, el comerciante puede evaluar las capacidades financieras de la empresa, tales como:

- los ingresos totales de la empresa;

- beneficio neto recibido por la empresa;

- el patrimonio neto total de la empresa;

- pasivos de la empresa, su deuda deudora y acreedora;

- la cantidad de dinero que fluye a través de la empresa;

- el monto de los dividendos pagados por la empresa;

- indicadores de desempeño de la empresa.

Ejemplo:

como ejemplo, considere la compra de electrodomésticos complejos, como un televisor. Uno de los compradores simplemente comprará el primer dispositivo que sea más o menos adecuado en términos de precio y diseño.

Otro considerará cuidadosamente varias opciones antes de realizar una compra. Seleccionará el modelo más conveniente y confiable, estudiará las opiniones de los clientes, comparará las especificaciones técnicas y solo después de un estudio detallado comenzará a comparar precios y buscará la combinación más ventajosa de precio y calidad. Tal elección en términos de parámetros será un análisis fundamental antes de comprar un televisor .

- Análisis fundamental de los mercados financieros: cómo funciona

- Análisis fundamental y técnico: las principales diferencias.

- Análisis fundamental: metas y objetivos

- Métodos utilizados en el análisis fundamental

- Método de comparación en el análisis fundamental de los mercados financieros

- Análisis estacional

- Métodos de análisis deductivos e inductivos.

- Técnica de correlación

- Técnica de agrupación y generalización

- Análisis fundamental – sistema y estructura

- Etapas del análisis fundamental

- Análisis de la situación económica

- Análisis de empresas y sectores individuales de la economía.

- Análisis del valor de las acciones y otros valores

- Principales fuentes de datos para el análisis fundamental

- Noticias y análisis financiero

- Tasas de los Bancos Centrales de los países

- Calendario económico

- Informes de empresas sobre los resultados de las actividades económicas y financieras

- Indicadores que se tienen en cuenta en el análisis fundamental

- Indicadores macroeconómicos

- Los indicadores más populares (multiplicadores) utilizados para el análisis fundamental

- Indicadores adelantados

- Indicadores de retraso

- Indicadores coincidentes

Análisis fundamental de los mercados financieros: cómo funciona

El análisis fundamental del mercado se basa principalmente en el hecho de que el valor real de los activos de una empresa puede diferir significativamente del valor de mercado.

En este caso, existe la posibilidad de que los mercados puedan desvalorizar, sobrevalorar o infravalorar los activos de las empresas en el corto plazo. Los seguidores del análisis fundamental están firmemente convencidos de que, a pesar de la evaluación incorrecta del valor de los activos, siempre vuelve al precio correcto (objetivo).

Ejemplo:

como ejemplo, considere el rendimiento de las acciones de Tesla. A pesar de la caída significativa, a corto plazo, y especulativa en el precio de las acciones asociada con el relleno de información y la escasez de microchips.

En el largo plazo, sus valores no solo devuelven su alto valor, sino que también muestran un crecimiento constante y la empresa aumenta constantemente su nivel de capitalización.Por lo tanto, el objetivo principal de aplicar el mecanismo de análisis fundamental es determinar el valor real de los activos y compararlo con el precio de mercado actual. Tal comparación permite al comerciante predecir con confianza el cambio en el valor de los activos y, por lo tanto, abre oportunidades financieras. Tal análisis es prácticamente inútil para inversiones a corto plazo, sin embargo, con inversiones a largo plazo, es él quien predecirá con mayor precisión el comportamiento de un activo en el mercado.

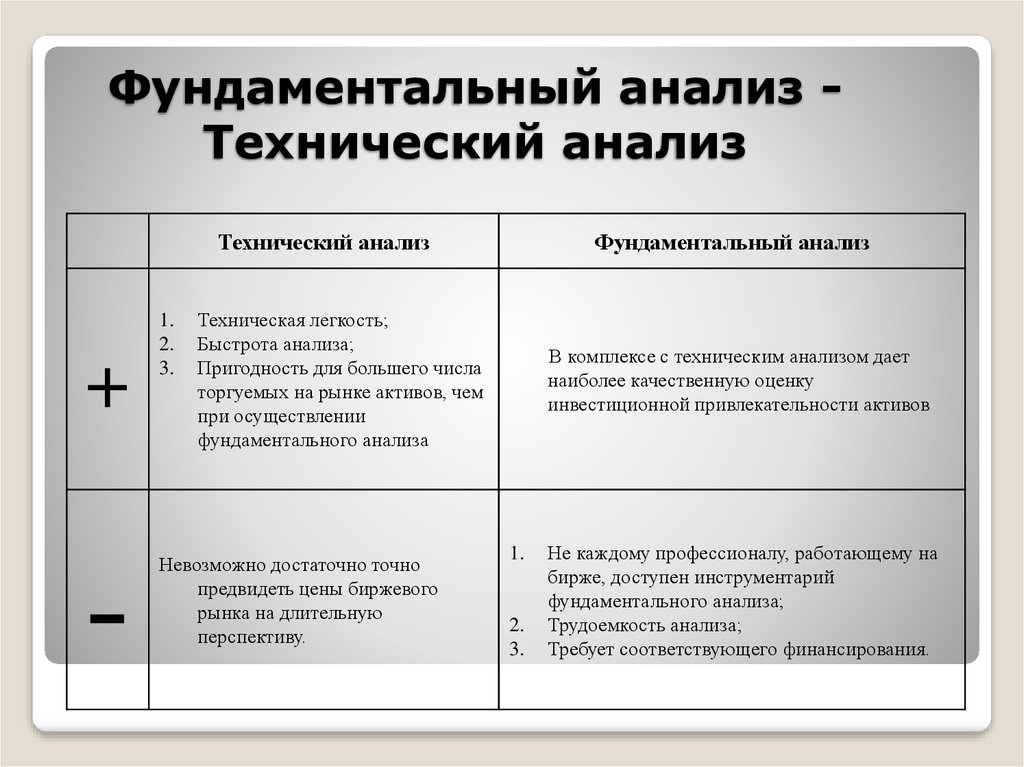

Análisis fundamental y técnico: las principales diferencias.

Las principales diferencias entre el análisis fenoménico y el técnico son los parámetros que se analizan. Entonces, si el análisis fundamental considera, en primer lugar, el estado interno de los activos y prácticamente no considera el estado del precio actual de los activos en el mercado. Ese análisis técnico, por el contrario, básicamente considera y analiza solo la dinámica de precios actual, lo que le permite usarlo con gran éxito al planificar inversiones a corto plazo.

Discutir sobre «cuál es mejor» análisis fundamental o técnico no es razonable. Cada uno de ellos se utiliza para determinar sus propios criterios, y si el análisis fundamental es prácticamente inútil para inversiones a corto plazo y ayuda mucho con inversiones a largo plazo, entonces el análisis técnico es todo lo contrario.

Ese análisis técnico está diseñado solo para trabajar con inversiones a corto plazo.

Análisis fundamental: metas y objetivos

Para utilizar con éxito el análisis de pronósticos en el campo de la inversión, es necesario, en primer lugar, determinar las metas y objetivos que se establecen durante el análisis. El propósito del análisis es preparar al inversionista para un posible cambio en el valor de los activos. Comprender las relaciones de causa y efecto que causan las fluctuaciones de precios, y tales causas suelen ser externas. Tales eventos incluyen:

- fenómenos geopolíticos, sociales y económicos;

- sentimiento general del mercado, perspectivas de desarrollo económico en relación con un país en particular;

- desastres naturales y provocados por el hombre, condiciones ambientales anormales, cuya ocurrencia causó daños económicos significativos;

- inestabilidad interna y externa (conflictos civiles, revoluciones, rebeliones, golpes de estado, guerras externas e internas en y alrededor del estado);

- eventos políticos internos (elecciones parlamentarias y presidenciales, referéndums, cambio de élites gobernantes, etc.);

- divulgación (publicación) de indicadores económicos para países o industrias relevantes.

Métodos utilizados en el análisis fundamental

Al realizar un análisis fundamental, se utilizan los siguientes métodos:

Método de comparación en el análisis fundamental de los mercados financieros

Este método se basa en una comparación de indicadores económicos que se publican y aún no se esperan. Cuanto más fuertes sean las diferencias entre estos indicadores, más violenta será la reacción de los jugadores en la bolsa. Y en consecuencia, esto puede conducir a un cierre o apertura masiva de transacciones en las direcciones más rentables, que obviamente se derivan de tales diferencias.

Análisis estacional

El factor de las fluctuaciones estacionales del mercado de valores afecta a los activos ubicados en él. Entonces, en el caso de las acciones, no solo son importantes los estados financieros y económicos trimestrales de la empresa, sino también la cantidad de acciones que se vendieron en el mercado en temporada o fuera de temporada. Las empresas que operan en diferentes sectores de la economía reciben diferentes ingresos en diferentes períodos de tiempo. Esto, en consecuencia, no puede sino afectar los pagos de dividendos, la

volatilidady liquidez de las acciones. Al mismo tiempo, la comparación de las cifras de ventas por empresas generalmente se realiza no solo por los indicadores del trimestre anterior, sino también por los indicadores del mismo trimestre del año pasado. Los organismos nacionales realizan un análisis similar sobre los indicadores macroeconómicos del país. Además, para trabajar con indicadores macroeconómicos, se utilizan los métodos de «eliminación de la estacionalidad», con su ayuda, se ajustan los datos. Esto le permite comprender claramente en qué se diferencian de la norma para este trimestre, mes o año. Además, existen períodos separados en las bolsas de valores durante los cuales, por regla general, hay un cierre masivo de ciertas posiciones por parte de los inversores (estos períodos incluyen la víspera de las vacaciones de Navidad). Dichos períodos se tienen necesariamente en cuenta al analizar los mercados de valores. De hecho, en un mercado de baja volatilidad, dicho cierre puede provocar un cambio muy brusco en las cotizaciones de valores. Por supuesto, el análisis estacional por sí solo no es suficiente para tomar una decisión de comprar o vender activos, pero es un elemento necesario cuando se realiza una investigación fundamental general. Este método se utiliza cuando se analiza no solo el mercado de valores. También es ampliamente utilizado cuando se toman decisiones sobre la compra y venta de activos en los mercados de divisas, materias primas y otros.

Como ejemplo, considere una situación en la que una estación lluviosa prolongada se prolongó repentinamente. Esto puede conducir a la pérdida de parte de la cosecha de las plantaciones de algodón, lo que reducirá la cantidad de bienes disponibles y, a su vez, provocará un aumento en los precios de los mismos. Por lo tanto, mediante el seguimiento de la estacionalidad y la realización de análisis, es posible predecir un cambio brusco en los precios de los futuros de algodón.

Métodos de análisis deductivos e inductivos.

Usando la inducción, el inversionista procesa los indicadores de varios indicadores y noticias, y en base a ellos construye suposiciones sobre posibles cambios de precios en los mercados. La deducción se utiliza principalmente para el comercio de tendencias y se incluye con mayor frecuencia en el análisis fundamental de las acciones. La esencia de este método es construir conclusiones, de lo general a lo particular. Esta es una técnica bastante complicada que puede dar resultados erróneos debido a la excesiva confianza de la persona que realizó el análisis en sus conclusiones. Sin embargo, la deducción puede ser invaluable en situaciones en las que, por ejemplo, es necesario comprender qué hacer con EURUSD en caso de aumento de las fluctuaciones en los mercados europeos.

Técnica de correlación

Esta técnica es una combinación formada en la intersección del análisis técnico y fundamental. Su esencia radica en el hecho de que, con el crecimiento de uno de los activos, el valor de otro activo asociado a él (o activos asociados) puede aumentar o disminuir. Hoy en día, los intercambios utilizan indicadores correspondientes para dar cuenta de la correlación, como Indcor-Correlation o OverLay Chart.

Técnica de agrupación y generalización

Esta técnica pertenece a los métodos complejos de nivel profesional y es utilizada principalmente por analistas. Consiste en desglosar los activos en grupos de acuerdo con su «comportamiento» en el mercado, y luego se calcula un índice generalizado sobre ellos. Esta técnica se utiliza para analizar los mercados por parte de los principales actores y empresas analíticas, pero los inversores experimentados pueden crear su propio indicador macroeconómico. Dichos indicadores, por ejemplo, incluyen el índice Dow Jones, compilado sobre la base del análisis fundamental de las 30 empresas más grandes clasificadas como «blue chips». Análisis fundamental del mercado (acciones de empresas, divisas, criptomonedas): qué es, conceptos básicos, multiplicadores, tipos y métodos de análisis: https://youtu.be/fa1xkn7OfZY

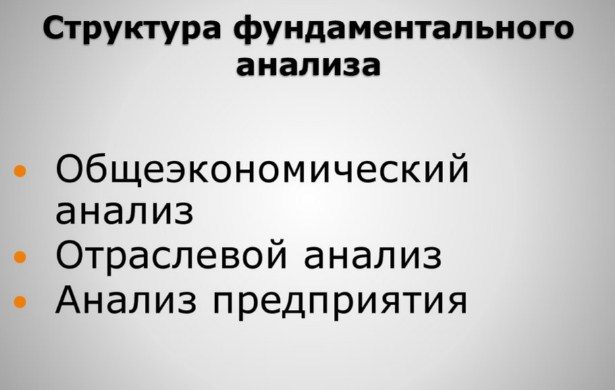

Análisis fundamental – sistema y estructura

Un comerciante, al tomar la decisión de invertir, primero debe responder una serie de preguntas:

- sobre qué activos planea negociar;

- qué monedas están incluidas en el par (si planea trabajar en los mercados de divisas);

- qué empresas están incluidas en el índice de valores correspondiente (al planificar operaciones en los mercados de valores);

- el plazo previsto para la conclusión de las transacciones?

Etapas del análisis fundamental

El análisis fundamental se puede dividir en varias etapas:

Análisis de la situación económica

Tal análisis generalmente comienza con una comprensión de la situación general en el mercado. Por ejemplo, tome el par de divisas EUR/USD. Siempre hay muchas noticias sobre los mercados de divisas europeos y americanos en todas las plataformas de información. Y mantener una fuerte volatilidad en los pares de divisas y acciones en estos mercados no es difícil. Además, este par es adecuado para casi todos los estilos de negociación, incluido

el swing y

el scalping .. Si un comerciante decide abrir una operación en EUR/USD, entonces, en primer lugar, debe prestar atención a las decisiones en el campo de la política monetaria que tomaron la Fed y el BCE. Los órganos de gobierno de ambas organizaciones se reúnen cada 6 semanas. En tales reuniones, deciden sobre los cambios en las tasas de interés y emiten sus juicios en diversas áreas de la economía. A partir de estas decisiones, y comparándolas con las anteriores, es posible sacar ciertas conclusiones y desarrollar previsiones analíticas en diversas áreas, que es lo que suelen hacer los analistas profesionales.

Análisis de empresas y sectores individuales de la economía.

Esta etapa del análisis fundamental del mercado de valores incluye el estudio de las actividades de las empresas elegidas por el inversionista. Para hacer esto, debe comenzar a monitorear de cerca las noticias y eventos corporativos en la industria donde la empresa realiza su negocio principal.

Para analizar el mercado de valores, en primer lugar, se utilizan índices como el Industrial Average,

S&P500 , Dow Jones, Nikkei225 y otros. Estos índices se forman sobre la base de las actividades de las empresas más grandes y estables que operan en una región en particular.

Al mismo tiempo, para determinar con mayor o menor precisión cuáles de las industrias son actualmente dominantes en el mercado, también es necesario monitorear y analizar el cambio en las tasas de los índices mismos. Antes de comenzar las operaciones comerciales, un comerciante debe consultar el calendario de dividendos, es fácil determinar el comienzo y el final de las temporadas de informes corporativos. El calendario de dividendos también publica una gran cantidad de datos que afectan el valor de los activos y la cotización de los índices.

Análisis del valor de las acciones y otros valores

Este aspecto del análisis fundamental del mercado de valores considera el desempeño financiero de la empresa, incluido el crecimiento (disminución) en los ingresos totales y operativos, etc. Si durante un largo período de tiempo, a pesar de factores externos, existe una tendencia hacia un crecimiento estable de la capitalización, esto significa una alta estabilidad y rentabilidad de las acciones de la empresa a largo plazo. A pesar de que en el corto plazo (día, semana, mes), el valor de las acciones de la empresa puede fluctuar tanto al alza como a la baja.

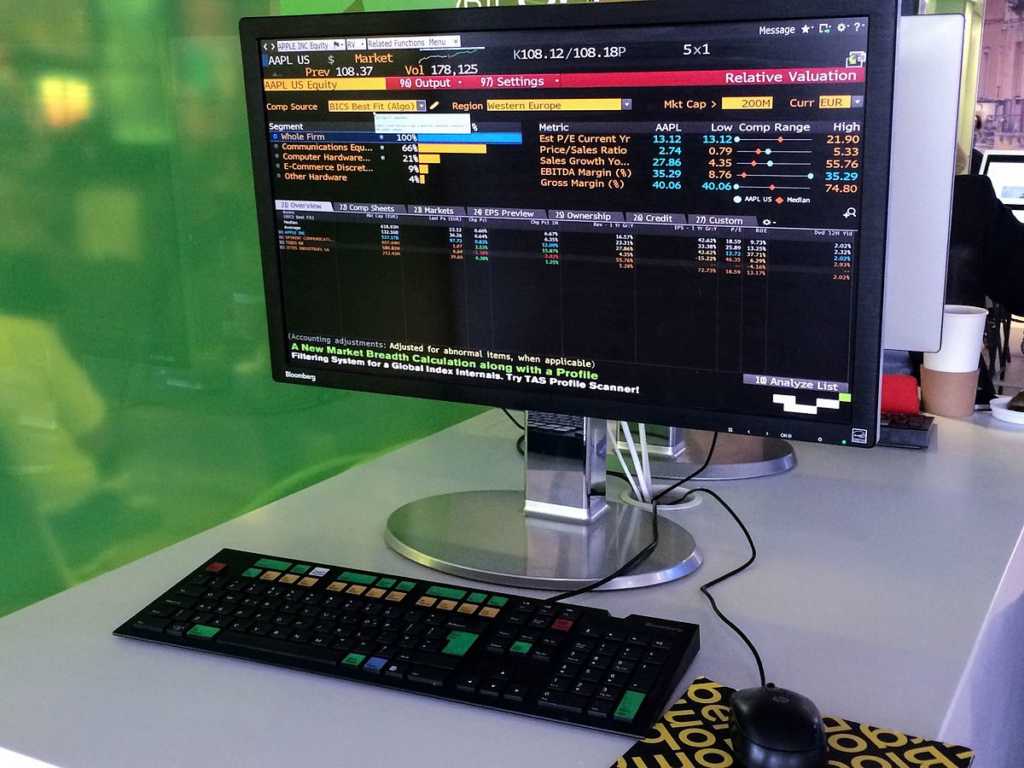

Principales fuentes de datos para el análisis fundamental

Para realizar un análisis fundamental, los inversores y los analistas financieros suelen utilizar fuentes de datos como:

Noticias y análisis financiero

En primer lugar, los inversores deben decidir qué eventos y en qué mercado seguirán. Entonces, en el mercado de divisas, cualquier noticia importante de los Estados Unidos afectará al dólar y, por lo tanto, al tipo de cambio de casi todas las monedas. De la misma manera, eventos importantes en la vida de la empresa Tesla afectarán las cotizaciones de las acciones y otros valores en el mercado de valores. Lo mismo se aplica a los índices bursátiles, por lo que antes de iniciar un análisis fundamental, un inversor debe definir claramente en cuál de los segmentos del mercado quiere invertir. Después de eso, es necesario estudiar exactamente la información relacionada con el sector particular que eligió.

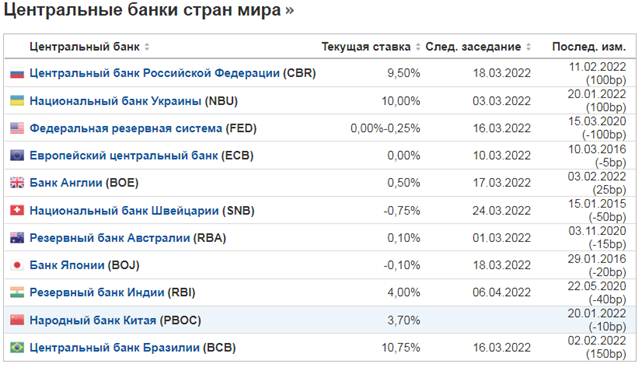

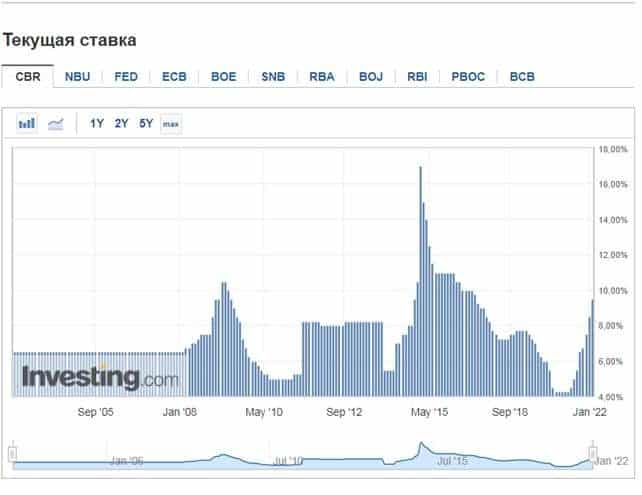

Tasas de los Bancos Centrales de los países

A la hora de realizar un análisis fundamental, también es necesario centrarse en los boletines de los Bancos Centrales de los países, especialmente el BCE y las FRS en el ámbito de la política monetaria y los tipos de interés de los préstamos. Los mercados reaccionan de manera muy dinámica a casi cualquier cambio en las expectativas, y la información sobre cambios en las tasas de interés o la política monetaria puede tener un impacto muy fuerte en la configuración del mercado. Esto es especialmente cierto en el caso de la Fed (Sistema de la Reserva Federal), que controla la moneda de reserva y cualquiera de sus decisiones se refleja no solo en el mercado estadounidense, sino también en casi todos los demás mercados.

Bancos centrales de los principales países del mundo:

Dinámica de cambios en la tasa actual del Banco Central de la Federación Rusa para el momento actual

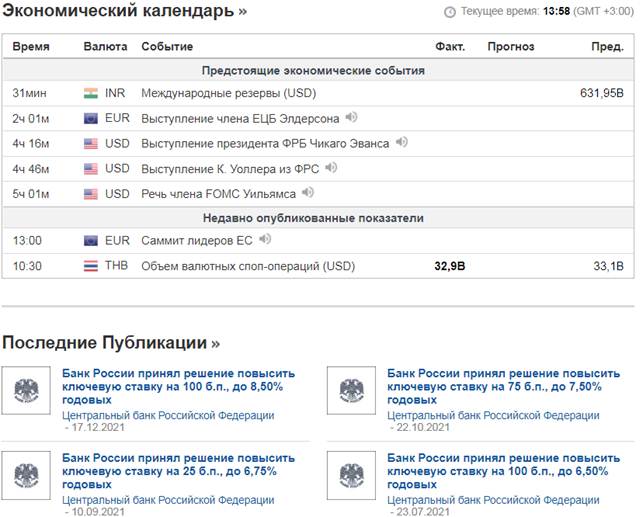

Calendario económico

Una de las fuentes más importantes para obtener los datos necesarios para el análisis fundamental es el Calendario Económico. Refleja de forma visual casi todas las tendencias de la economía moderna, y de la que se pueden extraer casi todos los datos necesarios para el análisis.

Informes de empresas sobre los resultados de las actividades económicas y financieras

Estudiar los informes de estados contables y financieros de las empresas le permite determinar sus parámetros relacionados con la rentabilidad de la capitalización y otros parámetros que son necesarios para un análisis fundamental integral. Sobre la base de ellos, se pueden sacar conclusiones sobre las perspectivas de desarrollo de la empresa, su estabilidad (y, en consecuencia, la estabilidad de sus valores)

Indicadores que se tienen en cuenta en el análisis fundamental

Estos indicadores incluyen:

Indicadores macroeconómicos

Los indicadores macroeconómicos más importantes que se encuentran bajo el ícono de tres estrellas en los calendarios son:

- decisión sobre la tasa de interés del Banco Central;

- NFP (nóminas no agrícolas)

- índice de desempleo;

- índice de precios al consumidor;

- PIB (Producto Interno Bruto).

Los indicadores más populares (multiplicadores) utilizados para el análisis fundamental

Análisis fundamental: múltiplos de acciones, cómo encontrar acciones infravaloradas: https://youtu.be/PgMgKY2Y5U4

Indicadores adelantados

Este tipo de indicadores son necesarios para hacer un pronóstico competente sobre posibles cambios futuros en las economías de los países. Los cambios en estos indicadores indican posibles cambios positivos o negativos, que, de una forma u otra, afectarán a todos (oa muchos sectores del mercado). Estos indicadores permiten predecir, al realizar un análisis fundamental, por ejemplo, una recesión, y son ampliamente utilizados en el trabajo de analistas y jefes de los órganos centrales del Banco Central para determinar el vector de desarrollo y ajustar la política monetaria de el Banco Central Los inversores utilizan criterios prácticamente similares para construir o ajustar sus estrategias en el mercado. Estos tipos de indicadores incluyen:

- El volumen de recibo del estado. permisos para la construcción de capital. Cuanto mayor sea el número de permisos emitidos, mejores serán las perspectivas para la industria de la construcción y otras industrias relacionadas.

Un aumento en este indicador indica las perspectivas de una disminución del desempleo, una mejora en las condiciones de los préstamos hipotecarios, etc.

- El Índice de Confianza del Consumidor muestra la disposición de los ciudadanos a gastar su dinero.

Sobre esta base, se determina la situación en el campo del empleo de la población y el estado de la economía del estado.

- El volumen de solicitudes de prestaciones por desempleo. El indicador muestra un aumento (disminución) del desempleo en un período determinado, que se refleja naturalmente en el nivel del PIB, la recaudación de impuestos sobre el costo de las compras, etc.

Indicadores de retraso

Estos indicadores reflejan los cambios que ya se han producido en la economía del país y su dinámica a lo largo del tiempo. Estos indicadores incluyen:

- Tasa de desempleo . Indica el número real de desempleados en el país en un momento dado.

- Índice de Precios al Consumidor . Mostrar la dinámica de los cambios en el costo de la canasta de consumo durante un cierto período de tiempo

- Balanza comercial . La relación del valor de los bienes importados y exportados en el país durante un cierto período de tiempo.

Los inversores utilizan estos indicadores en su análisis para confirmar las tendencias que están firmemente establecidas en el mercado.

Indicadores coincidentes

Este tipo de indicador se utiliza cuando se realiza un análisis fundamental para obtener información sobre el estado económico actual del país, lo que permite a los inversores crear un diagrama detallado de las tendencias actuales del mercado. Entre ellos:

- El ingreso promedio es un indicador de la suma de todos los ingresos de un individuo, independientemente de la fuente.

- Ventas minoristas: muestra los cambios en el volumen de ventas minoristas de bienes.

- El PIB es el valor de todos los bienes y servicios producidos en un país durante un período de tiempo determinado.

Los factores que necesariamente se tienen en cuenta y se utilizan en el análisis fundamental también incluyen la fuerza mayor («eventos que son circunstancias de fuerza mayor y sobre los que no se puede influir en un momento dado»). Éstos incluyen:

- Guerras, conflictos militares internos y externos.

- Desastres provocados por el hombre y desastres naturales.

- Inestabilidad política, disturbios, motines, revoluciones y otros eventos de fuerza mayor.

Ejemplo

Ejemplos de fuerza mayor incluyen la pandemia de coronavirus. Lo cual durante 2019-2021 cambió significativamente el estado del mercado. Entonces, las acciones de las compañías de viajes se hundieron a mínimos casi históricos debido al cierre de fronteras, y solo ahora ha habido un aumento muy leve. Al mismo tiempo, las acciones de las empresas farmacéuticas y las empresas que producen equipos de protección biológica personal y equipos médicos han aumentado considerablemente, y su crecimiento continúa a pesar del levantamiento de

las restricciones por el COVID en algunos países.El análisis fundamental se basa en el PIB, la inflación y las tasas de interés, estos tres indicadores económicos, como ningún otro, pueden afectar el mercado, por lo tanto, al realizar un análisis, se les debe prestar especial atención.

Thiruthani Hous

Varanbarappilly po

Veapur

680303

Thrussr

PAN card number

DSXPA6708R

Aadhar card numbe

628353681297