Fundamentálna analýza akciového trhu – základy, ukazovatele, nástroje, metódy fundamentálnej analýzy akcií spoločnosti, cenných papierov, finančných trhov Fundamentálna analýza – fundamentálna analýza, tento pojem označuje metodiku tvorby prognóz trhovej (burzovej) odhadovanej hodnoty spoločností , ktorá je založená na analýze jej ukazovateľov. Tento typ analýzy používajú obchodníci na objektívne posúdenie potenciálu podniku (vrátane hodnoty jeho akcií). Na základe analýzy môže obchodník zhodnotiť finančné možnosti spoločnosti, ako napríklad:

- celkový príjem spoločnosti;

- čistý zisk získaný spoločnosťou;

- celkový čistý majetok spoločnosti;

- záväzky spoločnosti, jej debetný a kreditný dlh;

- množstvo peňazí, ktoré preteká spoločnosťou;

- výška dividend vyplatených spoločnosťou;

- ukazovatele výkonnosti spoločnosti.

Príklad:

Ako príklad si predstavte nákup zložitých domácich spotrebičov, ako je televízor. Jeden z kupujúcich si jednoducho zakúpi prvé zariadenie, ktoré je cenovo a dizajnovo viac či menej vyhovujúce.

Ďalší pred kúpou dôkladne zváži niekoľko možností. Vyberie najpohodlnejší a najspoľahlivejší model, preštuduje si recenzie zákazníkov, porovná technické špecifikácie a až po podrobnom preštudovaní začne porovnávať ceny a hľadať najvýhodnejšiu kombináciu ceny a kvality. Takýto výber z hľadiska parametrov bude zásadným rozborom pred kúpou televízora .

- Fundamentálna analýza finančných trhov – ako to funguje

- Fundamentálna a technická analýza – hlavné rozdiely

- Fundamentálna analýza: ciele a zámery

- Metódy používané vo fundamentálnej analýze

- Porovnávacia metóda vo fundamentálnej analýze finančných trhov

- Sezónna analýza

- Deduktívne a induktívne metódy analýzy

- Korelačná technika

- Technika zoskupovania a zovšeobecňovania

- Fundamentálna analýza – systém a štruktúra

- Etapy fundamentálnej analýzy

- Analýza ekonomickej situácie

- Analýza podnikov a jednotlivých odvetví hospodárstva

- Analýza hodnoty akcií a iných cenných papierov

- Hlavné zdroje údajov pre fundamentálnu analýzu

- Správy a finančné analýzy

- Sadzby centrálnych bánk krajín

- Ekonomický kalendár

- Správy podnikov o výsledkoch finančnej a hospodárskej činnosti

- Ukazovatele, ktoré sa berú do úvahy pri fundamentálnej analýze

- Makroekonomické ukazovatele

- Najpopulárnejšie ukazovatele (multiplikátory) používané na fundamentálnu analýzu

- Vedúce ukazovatele

- zaostávajúce ukazovatele

- Zodpovedajúce ukazovatele

Fundamentálna analýza finančných trhov – ako to funguje

Fundamentálna analýza trhu vychádza predovšetkým zo skutočnosti, že reálna hodnota majetku podniku sa môže výrazne líšiť od trhovej hodnoty.

V tomto prípade existuje možnosť, že trhy môžu krátkodobo znehodnotiť – nadhodnotiť alebo podhodnotiť aktíva spoločností. Prívrženci fundamentálnej analýzy sú pevne presvedčení, že aj napriek nesprávnemu posúdeniu hodnoty aktív sa vždy vráti k správnej (objektívnej) cene.

Príklad:

Ako príklad zvážte výkonnosť akcií spoločnosti Tesla. Napriek výraznému, krátkodobému a špekulatívnemu poklesu ceny akcií spojenému s preplňovaním informácií a nedostatkom mikročipov.

Z dlhodobého hľadiska jej cenné papiere nielen vracajú vysokú hodnotu, ale aj stabilne rastú a spoločnosť neustále zvyšuje svoju kapitalizáciu.Preto je hlavným účelom aplikácie mechanizmu fundamentálnej analýzy určiť skutočnú hodnotu aktív a porovnať ju s aktuálnou trhovou cenou. Takéto porovnanie umožňuje obchodníkovi s istotou predpovedať zmenu hodnoty aktív a otvára tak finančné možnosti. Takáto analýza je pri krátkodobých investíciách prakticky zbytočná, avšak pri dlhodobých investíciách vám umožní čo najpresnejšie predpovedať správanie sa aktíva na trhu.

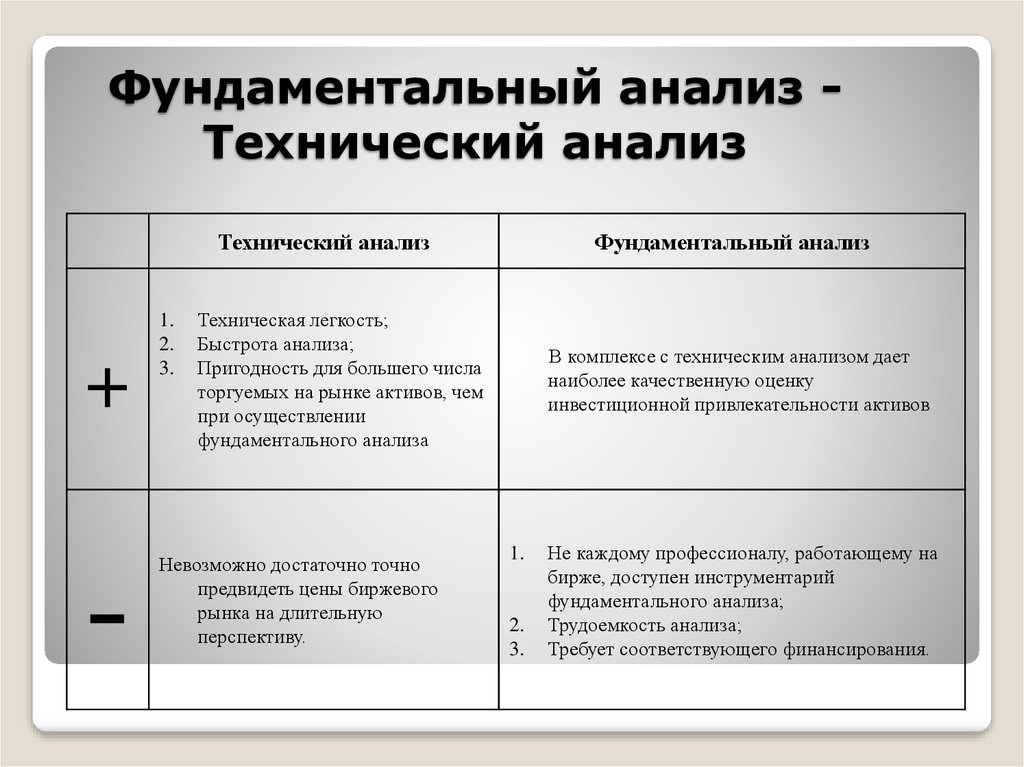

Fundamentálna a technická analýza – hlavné rozdiely

Hlavným rozdielom medzi fenomenálnou a technickou analýzou sú parametre, ktoré sa analyzujú. Ak teda fundamentálna analýza berie do úvahy predovšetkým vnútorný stav aktív a prakticky neberie do úvahy stav aktuálnej ceny aktív na trhu. Táto technická analýza naopak v zásade zohľadňuje a analyzuje len aktuálnu dynamiku cien, čo vám umožňuje s veľkým úspechom ju využiť pri plánovaní krátkodobých investícií.

Hádať sa o fundamentálnej alebo technickej analýze „čo je lepšie“ je nerozumné. Každý z nich sa používa na určenie vlastného kritéria a ak je fundamentálna analýza pri krátkodobých investíciách prakticky zbytočná a veľmi pomáha pri dlhodobých investíciách, tak technická analýza je opakom.

Táto technická analýza je navrhnutá len na prácu s krátkodobými investíciami.

Fundamentálna analýza: ciele a zámery

Pre úspešné využitie analýzy pre prognózy v oblasti investícií je potrebné v prvom rade určiť ciele a zámery, ktoré sú pri analýze stanovené. Účelom analýzy je pripraviť investora na možnú zmenu hodnoty aktív. Pochopenie vzťahov príčin a následkov, ktoré spôsobujú kolísanie cien, a takéto príčiny sú zvyčajne externé. Medzi takéto udalosti patria:

- geopolitické, sociálne a ekonomické javy;

- všeobecný trhový sentiment, vyhliadky na ekonomický rozvoj vo vzťahu ku konkrétnej krajine;

- prírodné a človekom spôsobené katastrofy, abnormálne environmentálne podmienky, ktorých výskyt spôsobil značné hospodárske škody;

- vnútorná a vonkajšia nestabilita (občianske konflikty, revolúcie, rebélie, prevraty, vonkajšie a vnútorné vojny v štáte a okolo neho);

- vnútropolitické dianie (parlamentné a prezidentské voľby, referendá, výmena vládnucich elít a pod.);

- zverejňovanie (zverejňovanie) ekonomických ukazovateľov za príslušné krajiny alebo odvetvia.

Metódy používané vo fundamentálnej analýze

Pri vykonávaní základnej analýzy sa používajú tieto metódy:

Porovnávacia metóda vo fundamentálnej analýze finančných trhov

Táto metóda je založená na porovnaní ekonomických ukazovateľov, ktoré sú zverejnené a zatiaľ sa očakávajú. Čím silnejšie budú rozdiely medzi týmito ukazovateľmi, tým prudkejšia bude reakcia hráčov na burze. A v súlade s tým to môže viesť k masívnemu uzatváraniu alebo otváraniu transakcií v najziskovejších smeroch, ktoré samozrejme vyplývajú z takýchto rozdielov.

Sezónna analýza

Faktor sezónnych výkyvov akciového trhu ovplyvňuje aktíva, ktoré sa na ňom nachádzajú. Takže v prípade akcií nie sú dôležité len štvrťročné finančné a ekonomické výkazy spoločnosti, ale aj počet akcií, ktoré sa na trhu predali v sezóne alebo mimo sezóny. Spoločnosti pôsobiace v rôznych odvetviach hospodárstva dostávajú v rôznych časových obdobiach rôzne príjmy. To teda nemôže ovplyvniť výplaty dividend,

volatilitua likvidita akcií. Zároveň sa porovnávanie ukazovateľov tržieb podľa firiem zvyčajne vykonáva nielen podľa ukazovateľov predchádzajúceho štvrťroka, ale aj podľa ukazovateľov rovnakého štvrťroka minulého roka. Podobnú analýzu robia národné agentúry o makroekonomických ukazovateľoch krajiny. Okrem toho sa na prácu s makroekonomickými ukazovateľmi používajú metódy „odstránenia sezónnosti“, pomocou ktorých sa údaje upravujú. To vám umožní jasne pochopiť, ako sa líšia od normy pre tento štvrťrok, mesiac, rok. Okrem toho existujú na burzách samostatné obdobia, počas ktorých zvyčajne dochádza k hromadnému uzatváraniu určitých pozícií investormi (medzi takéto obdobia patrí aj predvečer vianočných sviatkov). Takéto obdobia sa nevyhnutne berú do úvahy pri analýze akciových trhov. Na trhu s nízkou volatilitou môže takéto uzavretie skutočne viesť k veľmi prudkej zmene kotácií cenných papierov. Samozrejme, len sezónna analýza nestačí na rozhodnutie o kúpe alebo predaji aktív, ale je nevyhnutným prvkom pri vykonávaní všeobecného základného výskumu. Táto metóda sa používa pri analýze nielen akciového trhu. Široko sa využíva aj pri rozhodovaní o nákupe a predaji aktív na devízových, komoditných a iných trhoch.

Ako príklad si uveďme situáciu, keď sa predĺžené obdobie dažďov náhle pretiahlo. To môže viesť k strate časti úrody z bavlníkových plantáží, čo zníži množstvo dostupného tovaru a následne povedie k zvýšeniu jeho cien. Sledovaním sezónnosti a vykonaním analýzy je teda možné predpovedať prudkú zmenu cien futures na bavlnu.

Deduktívne a induktívne metódy analýzy

Investor pomocou indukcie spracováva ukazovatele rôznych ukazovateľov a správ a na ich základe buduje predpoklady o možných zmenách cien na trhoch. Odpočet sa používa hlavne pri trendovom obchodovaní a najčastejšie sa začleňuje do fundamentálnej analýzy akcií. Podstatou tejto metódy je vytvárať závery – od všeobecných po konkrétne. Ide o pomerne komplikovanú techniku, ktorá môže poskytnúť chybné výsledky v dôsledku nadmernej dôvery osoby, ktorá vykonala analýzu, vo svoje závery. Odpočet však môže byť neoceniteľný v situáciách, keď je napríklad potrebné pochopiť, čo robiť s EURUSD v prípade zvýšených výkyvov na európskych trhoch.

Korelačná technika

Táto technika je kombináciou vytvorenej na priesečníku technickej a fundamentálnej analýzy. Jeho podstata spočíva v tom, že s rastom jedného z aktív sa môže zvýšiť alebo znížiť hodnota iného aktíva s ním spojeného (alebo pridružených aktív). Dnes burzy používajú zodpovedajúce ukazovatele na zohľadnenie korelácie, ako je Indcor-Correlation alebo OverLay Chart.

Technika zoskupovania a zovšeobecňovania

Táto technika patrí ku komplexným technikám na profesionálnej úrovni a používajú ju najmä analytici. Spočíva v rozčlenení aktív do skupín v súlade s ich „správaním“ na trhu a následne sa na nich vypočíta zovšeobecnený index. Túto techniku používajú na analýzu trhov hlavní hráči a analytické spoločnosti, ale skúsení investori si môžu vytvoriť svoj vlastný makroekonomický ukazovateľ. Medzi takéto ukazovatele patrí napríklad index Dow Jones zostavený na základe fundamentálnej analýzy pre 30 najväčších spoločností klasifikovaných ako „blue chips“. Základná analýza trhu (akcie spoločností, meny, kryptomeny): čo to je, základy, multiplikátory, typy a metódy analýzy: https://youtu.be/fa1xkn7OfZY

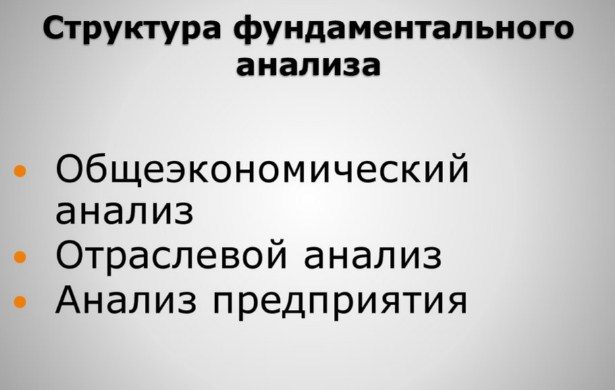

Fundamentálna analýza – systém a štruktúra

Obchodník, ktorý sa rozhoduje investovať, musí najprv zodpovedať niekoľko otázok:

- s akými aktívami plánuje obchodovať;

- aké meny sú zahrnuté v páre (ak plánuje pracovať na menových trhoch);

- ktoré spoločnosti sú zahrnuté do príslušného indexu cenných papierov (pri plánovaní operácií na akciových trhoch);

- plánovaný časový rámec na uzavretie transakcií?

Etapy fundamentálnej analýzy

Fundamentálnu analýzu možno rozdeliť do niekoľkých etáp:

Analýza ekonomickej situácie

Takáto analýza zvyčajne začína pochopením všeobecnej situácie na trhu. Vezmime si napríklad menový pár EUR/USD. Na všetkých informačných platformách je na európskom a americkom menovom trhu vždy pomerne veľa noviniek. A udržať silnú volatilitu menových párov a akcií na týchto trhoch nie je ťažké. Navyše je takýto pár vhodný pre takmer všetky obchodné štýly, vrátane

swingu a

skalpovania .. Ak sa obchodník rozhodne otvoriť obchod na EUR/USD, potom by mal v prvom rade venovať pozornosť rozhodnutiam v oblasti menovej politiky, ktoré prijali Fed a ECB. Riadiace orgány oboch týchto organizácií sa stretávajú každých 6 týždňov. Na takýchto stretnutiach rozhodujú o zmenách úrokových sadzieb a robia svoje úsudky v rôznych oblastiach ekonomiky. Na základe týchto rozhodnutí a ich porovnaním s predchádzajúcimi je možné vyvodiť určité závery a vypracovať analytické prognózy v rôznych oblastiach, čo často robia profesionálni analytici.

Analýza podnikov a jednotlivých odvetví hospodárstva

Táto fáza fundamentálnej analýzy akciového trhu zahŕňa štúdium aktivít spoločností vybraných investorom. Aby ste to dosiahli, musíte začať pozorne sledovať firemné novinky a udalosti v odvetví, kde spoločnosť vykonáva svoju hlavnú činnosť.

Na analýzu trhu s cennými papiermi sa v prvom rade používajú indexy, ako napríklad Industrial Average,

S&P500 , Dow Jones, Nikkei225 a ďalšie. Tieto indexy sú tvorené na základe aktivít najväčších a najstabilnejších spoločností, ktoré pôsobia v konkrétnom regióne.

Zároveň, aby bolo možné viac či menej presne určiť, ktoré z odvetví je teraz dominantné na trhu, je potrebné sledovať a analyzovať aj zmenu sadzieb samotných indexov. Pred začatím obchodných operácií musí obchodník skontrolovať dividendový kalendár, je ľahké určiť začiatok a koniec firemných reportovacích sezón. Dividendový kalendár tiež zverejňuje veľké množstvo údajov, ktoré ovplyvňujú hodnotu aktív a kotáciu indexov.

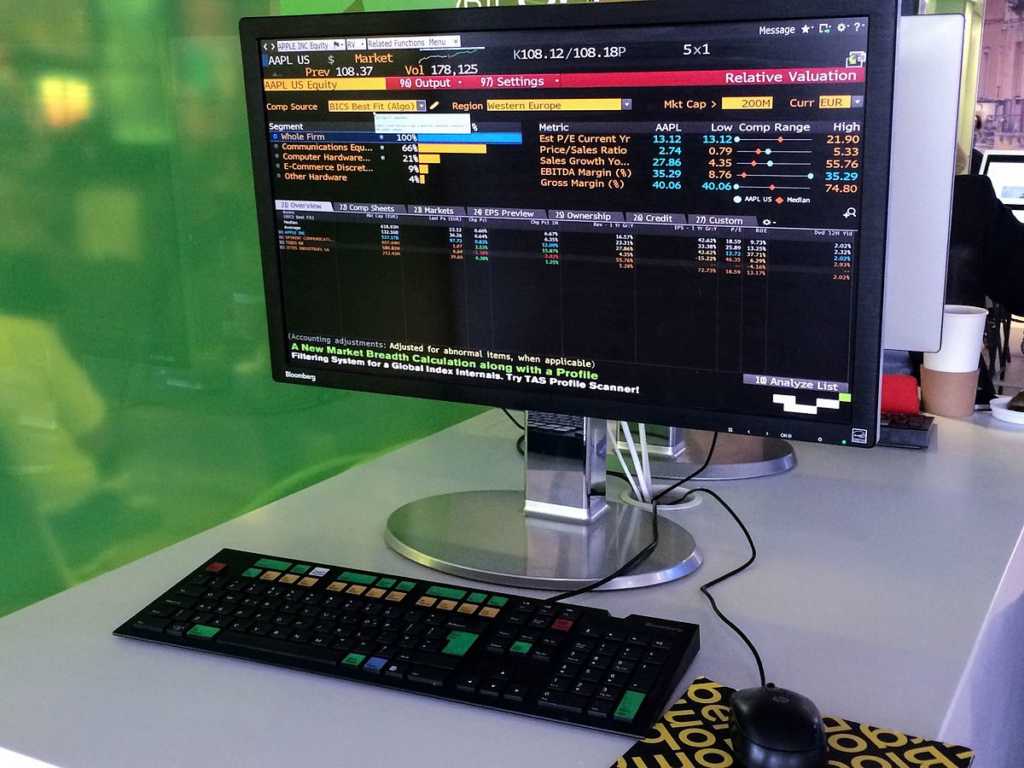

Analýza hodnoty akcií a iných cenných papierov

Tento aspekt fundamentálnej analýzy akciového trhu zohľadňuje finančnú výkonnosť spoločnosti vrátane rastu (poklesu) celkových a prevádzkových výnosov atď. Ak aj napriek vonkajším faktorom dlhodobo existuje tendencia k stabilnému rastu kapitalizácie, znamená to z dlhodobého hľadiska vysokú stabilitu a ziskovosť akcií spoločnosti. Napriek tomu, že v krátkodobom horizonte (deň, týždeň, mesiac) môže hodnota akcií spoločnosti kolísať smerom nahor aj nadol.

Hlavné zdroje údajov pre fundamentálnu analýzu

Na vykonanie fundamentálnej analýzy investori a finanční analytici zvyčajne používajú také zdroje údajov, ako sú:

Správy a finančné analýzy

V prvom rade by sa investori mali rozhodnúť, ktoré udalosti a na akom trhu budú sledovať. Takže na devízovom trhu akékoľvek významné správy zo Spojených štátov ovplyvnia dolár, a tým aj výmenný kurz takmer všetkých mien. Rovnako dôležité udalosti v živote spoločnosti Tesla ovplyvnia kotácie akcií a iných cenných papierov na burze. To isté platí aj pre akciové indexy, takže predtým, než sa pustí do fundamentálnej analýzy, by si mal investor jasne definovať, do ktorého zo segmentov trhu chce investovať. Potom je potrebné presne naštudovať informácie týkajúce sa konkrétneho odvetvia, ktoré si vybral.

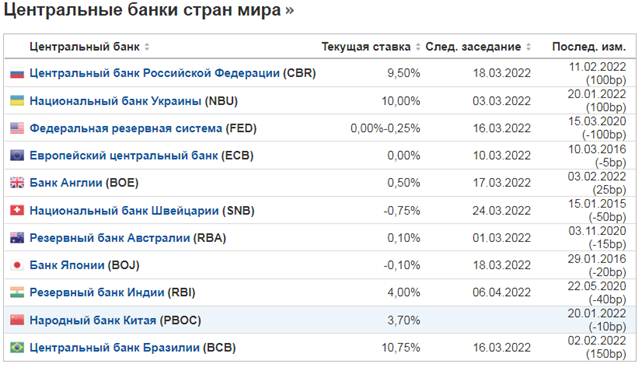

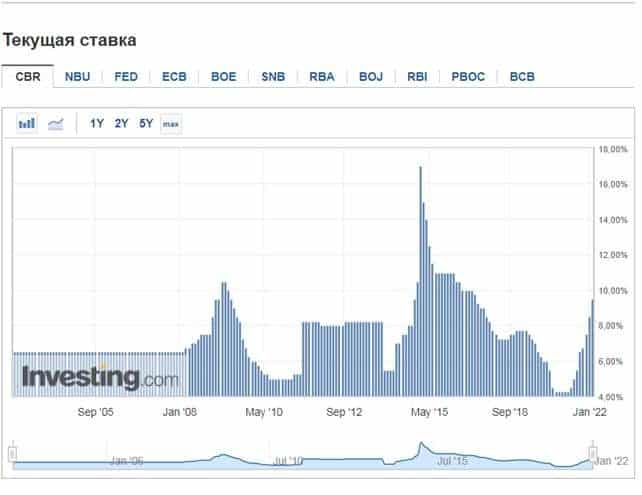

Sadzby centrálnych bánk krajín

Pri fundamentálnej analýze je potrebné zamerať sa aj na bulletiny centrálnych bánk krajín, najmä ECB a FRS v oblasti menovej politiky a úrokových sadzieb z úverov. Trhy reagujú veľmi dynamicky na takmer akúkoľvek zmenu očakávaní a informácie o zmenách úrokových sadzieb či menovej politiky môžu mať veľmi silný vplyv na konfiguráciu trhu. Platí to najmä pre FED (Federal Reserve System), ktorý kontroluje rezervnú menu a akékoľvek jeho rozhodnutia sa odrážajú nielen na americkom trhu, ale aj takmer na všetkých ostatných trhoch.

Centrálne banky popredných krajín sveta:

Dynamika zmien aktuálneho kurzu Centrálnej banky Ruskej federácie v súčasnosti

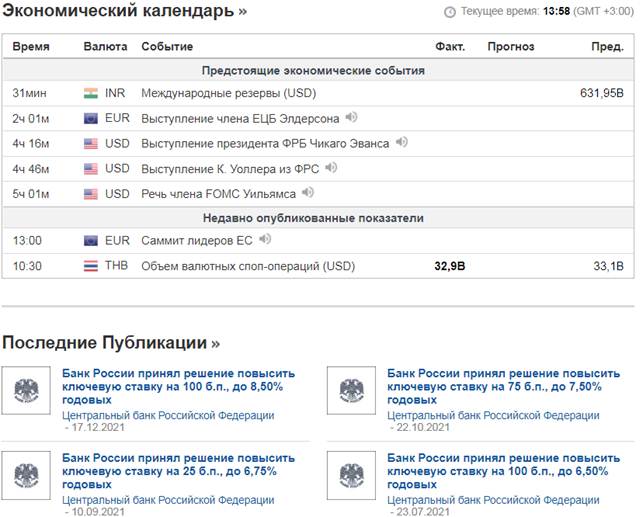

Ekonomický kalendár

Jedným z najdôležitejších zdrojov na získanie potrebných informácií pre fundamentálnu analýzu je Ekonomický kalendár. Vizuálnou formou odráža takmer všetky trendy modernej ekonomiky, z ktorej môžete čerpať takmer všetky potrebné údaje na analýzu.

Správy podnikov o výsledkoch finančnej a hospodárskej činnosti

Štúdium výkazov účtovných a účtovných závierok spoločností umožňuje určiť jej parametre súvisiace so ziskovosťou kapitalizácie a ďalšie parametre, ktoré sú potrebné pre komplexnú fundamentálnu analýzu. Na ich základe možno vyvodiť závery o vyhliadkach rozvoja spoločnosti, jej stabilite (a teda aj stabilite jej cenných papierov)

Ukazovatele, ktoré sa berú do úvahy pri fundamentálnej analýze

Tieto ukazovatele zahŕňajú:

Makroekonomické ukazovatele

Najdôležitejšie makroekonomické ukazovatele, ktoré sú v kalendároch pod ikonou troch hviezdičiek, sú:

- rozhodnutie o úrokovej sadzbe centrálnej banky;

- NFP (nepoľnohospodárske mzdy)

- index nezamestnanosti;

- index spotrebiteľských cien;

- HDP (hrubý domáci produkt).

Najpopulárnejšie ukazovatele (multiplikátory) používané na fundamentálnu analýzu

Fundamentálna analýza: násobky akcií, ako nájsť podhodnotené akcie: https://youtu.be/PgMgKY2Y5U4

Vedúce ukazovatele

Tieto typy ukazovateľov sú potrebné na vytvorenie kompetentnej prognózy možných budúcich zmien v ekonomikách krajín. Zmeny v týchto ukazovateľoch naznačujú možné pozitívne alebo negatívne zmeny, ktoré sa tak či onak dotknú všetkých (alebo mnohých sektorov trhu). Tieto ukazovatele umožňujú pri vykonávaní fundamentálnej analýzy predpovedať napríklad recesiu a sú široko používané v práci analytikov a vedúcich centrálnych orgánov centrálnej banky pri určovaní vektora vývoja a úprave menovej politiky centrálnej banky. Prakticky podobné kritériá používajú investori na budovanie alebo úpravu svojich stratégií na trhu. Medzi tieto typy ukazovateľov patria:

- Objem príjmu štátu. povolenia na investičnú výstavbu. Čím väčší počet vydaných povolení, tým lepšie vyhliadky pre stavebníctvo a ďalšie súvisiace odvetvia.

Nárast tohto ukazovateľa naznačuje vyhliadky na pokles nezamestnanosti, zlepšenie podmienok poskytovania hypotekárnych úverov atď.

- Index spotrebiteľskej dôvery ukazuje ochotu občanov míňať svoje peniaze.

Na jej základe sa zisťuje situácia v oblasti zamestnanosti obyvateľstva a stav ekonomiky štátu.

- Objem žiadostí o dávky v nezamestnanosti. Ukazovateľ ukazuje nárast (pokles) nezamestnanosti v určitom období, čo sa prirodzene prejavuje na úrovni HDP, výbere daní z nákladov na nákupy a pod.

zaostávajúce ukazovatele

Tieto ukazovatele odrážajú zmeny, ktoré sa už udiali v ekonomike krajiny a ich dynamiku v čase. Tieto ukazovatele zahŕňajú:

- Miera nezamestnanosti . Udáva skutočný počet nezamestnaných v krajine v danom čase.

- Index spotrebiteľských cien . Zobrazenie dynamiky zmien nákladov na spotrebný kôš za určité časové obdobie

- Obchodná bilancia . Pomer hodnoty dovezeného a vyvezeného tovaru v krajine za určité časové obdobie

Investori používajú tieto ukazovatele vo svojich analýzach na potvrdenie trendov, ktoré sú pevne zavedené na trhu.

Zodpovedajúce ukazovatele

Tento typ ukazovateľa sa používa pri vykonávaní fundamentálnej analýzy na získanie informácií o aktuálnom ekonomickom stave krajiny, čo umožňuje investorom vytvoriť si podrobný diagram aktuálnych trhových trendov. Medzi nimi:

- Priemerný príjem je ukazovateľom súčtu všetkých príjmov jednotlivca bez ohľadu na zdroj.

- Maloobchodné tržby – zobrazuje zmeny v objeme maloobchodného predaja tovaru.

- HDP je hodnota všetkých tovarov a služieb vyrobených v krajine za určité časové obdobie.

Faktory, ktoré sa nevyhnutne berú do úvahy a používajú vo fundamentálnej analýze, zahŕňajú aj vyššiu moc („udalosti, ktoré sú okolnosťami vyššej moci a ktoré nie je možné v danom čase ovplyvniť“). Tie obsahujú:

- Vojny, vnútorné a vonkajšie vojenské konflikty.

- Katastrofy spôsobené človekom a prírodné katastrofy.

- Politická nestabilita, nepokoje, nepokoje, revolúcie a iné udalosti vyššej moci.

Príklad

Príklady vyššej moci zahŕňajú pandémiu koronavírusu. Čo počas rokov 2019-2021 výrazne zmenilo stav na trhu. Akcie cestovných kancelárií teda padli takmer na historické minimá kvôli uzatvoreniu hraníc a až teraz došlo k veľmi miernemu nárastu. Zároveň prudko vzrástli akcie farmaceutických spoločností a spoločností vyrábajúcich osobné biologické ochranné prostriedky a zdravotnícke pomôcky a ich rast pokračuje aj napriek zrušeniu

obmedzení COVID niektorými krajinami.Fundamentálna analýza je založená na HDP, inflácii a úrokových sadzbách, tieto tri ekonomické ukazovatele ako žiadne iné nemôžu ovplyvniť trh, preto im treba pri analýze venovať osobitnú, zvýšenú pozornosť.

Thiruthani Hous

Varanbarappilly po

Veapur

680303

Thrussr

PAN card number

DSXPA6708R

Aadhar card numbe

628353681297