Fundamentalna analiza borznega trga – osnove, indikatorji, orodja, metode fundamentalne analize delnic podjetij, vrednostnih papirjev, finančnih trgov Fundamentalna analiza – fundamentalna analiza, ta izraz se nanaša na metodologijo za ustvarjanje napovedi tržne (borzne) ocenjene vrednosti podjetij , ki temelji na analizi njegovih kazalnikov. To vrsto analize uporabljajo trgovci, da bi objektivno ocenili potencial podjetja (vključno z vrednostjo njegovih delnic). Na podlagi analize lahko trgovec oceni finančne zmožnosti podjetja, kot so:

- skupni prihodek podjetja;

- čisti dobiček, ki ga prejme podjetje;

- skupna neto vrednost podjetja;

- obveznosti podjetja, njegov debetni in kreditni dolg;

- količino denarja, ki teče skozi podjetje;

- znesek dividend, ki jih izplača družba;

- kazalnike uspešnosti podjetja.

Primer:

kot primer razmislite o nakupu kompleksnih gospodinjskih aparatov, kot je TV. Eden od kupcev bo preprosto kupil prvo napravo, ki mu bo cenovno in oblikovno bolj ali manj primerna.

Drugi bo pred nakupom natančno pretehtal več možnosti. Izbral bo najbolj priročen in zanesljiv model, preučil ocene strank, primerjal tehnične specifikacije in šele po podrobni študiji bo začel primerjati cene in iskati najugodnejšo kombinacijo cene in kakovosti. Takšna izbira parametrov bo temeljna analiza pred nakupom televizorja .

- Fundamentalna analiza finančnih trgov – kako deluje

- Fundamentalna in tehnična analiza – glavne razlike

- Fundamentalna analiza: cilji in cilji

- Metode, uporabljene v temeljni analizi

- Primerjalna metoda v temeljni analizi finančnih trgov

- Sezonska analiza

- Deduktivne in induktivne metode analize

- Korelacijska tehnika

- Tehnika združevanja in posploševanja

- Fundamentalna analiza – sistem in struktura

- Faze temeljne analize

- Analiza gospodarske situacije

- Analiza podjetij in posameznih sektorjev gospodarstva

- Analiza vrednosti delnic in drugih vrednostnih papirjev

- Glavni viri podatkov za temeljno analizo

- Novice in finančna analitika

- Tečaji centralnih bank držav

- Gospodarski koledar

- Poročila podjetij o rezultatih finančne in gospodarske dejavnosti

- Indikatorji, ki se upoštevajo pri temeljni analizi

- Makroekonomski kazalci

- Najbolj priljubljeni indikatorji (množitelji), ki se uporabljajo za temeljno analizo

- Vodilni kazalniki

- zaostajajoči indikatorji

- Ujemanje indikatorjev

Fundamentalna analiza finančnih trgov – kako deluje

Temeljna tržna analiza temelji predvsem na dejstvu, da se realna vrednost sredstev podjetja lahko bistveno razlikuje od tržne vrednosti.

V tem primeru obstaja možnost, da trgi kratkoročno napačno ovrednotijo – prevrednotijo ali podcenijo sredstva podjetij. Privrženci fundamentalne analize so trdno prepričani, da se ta kljub napačni oceni vrednosti premoženja vedno vrne na pravilno (objektivno) ceno.

Primer:

kot primer upoštevajte uspešnost delnice Tesla. Kljub precejšnjemu, kratkoročno špekulativnemu padcu tečaja delnice, povezanemu s presipanjem z informacijami in pomanjkanjem mikročipov.

Dolgoročno gledano njeni vrednostni papirji ne vračajo samo svoje visoke vrednosti, ampak tudi stalno rastejo, družba pa nenehno povečuje svojo kapitalizacijo.Zato je glavni namen uporabe mehanizma temeljne analize določiti pravo vrednost sredstev in jo primerjati s trenutno tržno ceno. Takšna primerjava trgovcu omogoča samozavestno napovedovanje spremembe vrednosti sredstev in s tem odpira finančne priložnosti. Takšna analiza je pri kratkoročnih naložbah praktično neuporabna, pri dolgoročnih naložbah pa vam bo omogočila najnatančnejšo napoved obnašanja sredstva na trgu.

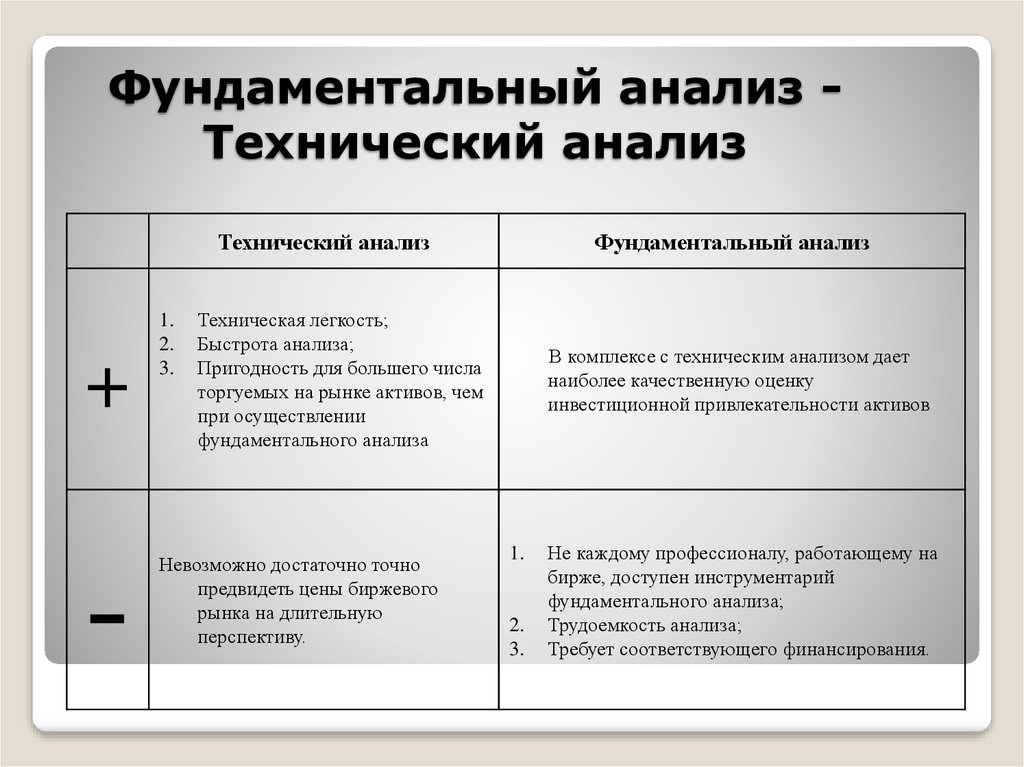

Fundamentalna in tehnična analiza – glavne razlike

Glavne razlike med fenomenalno in tehnično analizo so parametri, ki se analizirajo. Torej če fundamentalna analiza upošteva predvsem notranje stanje sredstev in praktično ne upošteva stanja trenutne cene sredstev na trgu. Ta tehnična analiza, nasprotno, v bistvu upošteva in analizira samo trenutno dinamiko cen, kar vam omogoča, da jo zelo uspešno uporabljate pri načrtovanju kratkoročnih naložb.

Prepiranje o tem, “katera je boljša” temeljna ali tehnična analiza, je nerazumno. Vsak od njih se uporablja za določanje svojih kriterijev in če je fundamentalna analiza pri kratkoročnih naložbah tako rekoč neuporabna, pri dolgoročnih naložbah pa zelo pomaga, je tehnična analiza ravno nasprotno.

Ta tehnična analiza je zasnovana samo za delo s kratkoročnimi naložbami.

Fundamentalna analiza: cilji in cilji

Za uspešno uporabo analize za napovedi na področju investicij je treba najprej določiti cilje in cilje, ki so zastavljeni med analizo. Namen analize je pripraviti vlagatelja na morebitno spremembo vrednosti sredstev. Razumevanje vzročno-posledičnih razmerij, ki povzročajo nihanje cen, ti vzroki pa so običajno zunanji. Takšni dogodki vključujejo:

- geopolitični, družbeni in ekonomski pojavi;

- splošno tržno razpoloženje, obeti za gospodarski razvoj v zvezi z določeno državo;

- naravne nesreče in nesreče, ki jih povzroči človek, nenormalne okoljske razmere, katerih pojav je povzročil znatno gospodarsko škodo;

- notranja in zunanja nestabilnost (državljanski konflikti, revolucije, upori, državni udari, zunanje in notranje vojne v in okoli države);

- notranjepolitično dogajanje (parlamentarne in predsedniške volitve, referendumi, menjava vladajočih elit itd.);

- razkritje (objava) ekonomskih kazalnikov za ustrezne države ali panoge.

Metode, uporabljene v temeljni analizi

Pri izvajanju temeljne analize se uporabljajo naslednje metode:

Primerjalna metoda v temeljni analizi finančnih trgov

Ta metoda temelji na primerjavi objavljenih in še pričakovanih ekonomskih kazalnikov. Večje kot so razlike med temi indikatorji, bolj burna bo reakcija igralcev na borzi. In v skladu s tem lahko to privede do množičnega zapiranja ali odpiranja transakcij v najbolj donosnih smereh, ki očitno izhajajo iz takšnih razlik.

Sezonska analiza

Dejavnik sezonskih nihanj borznega trga vpliva na sredstva, ki se na njem nahajajo. Pri delnicah torej niso pomembni samo četrtletni računovodski in ekonomski izkazi podjetja, ampak tudi število delnic, ki so bile prodane na trgu v sezoni ali izven sezone. Podjetja, ki delujejo v različnih sektorjih gospodarstva, prejemajo različne prihodke v različnih časovnih obdobjih. To torej ne more vplivati na izplačila dividend,

nestanovitnostin likvidnost delnic. Pri tem se primerjava kazalnikov prodaje po podjetjih praviloma izvaja ne samo s kazalniki prejšnjega četrtletja, ampak tudi s kazalniki istega četrtletja prejšnjega leta. Podobno analizo izvajajo nacionalne agencije o makroekonomskih kazalcih države. Poleg tega se za delo z makroekonomskimi kazalniki uporabljajo metode “odprave sezonskosti”, z njihovo pomočjo se podatki prilagodijo. To vam omogoča, da jasno razumete, kako se razlikujejo od norme za to četrtletje, mesec, leto. Poleg tega obstajajo na borzah ločena obdobja, med katerimi običajno pride do množičnega zapiranja določenih pozicij s strani vlagateljev (takšna obdobja vključujejo predvečer božičnih praznikov). Takšna obdobja se nujno upoštevajo pri analizi delniških trgov. Dejansko lahko na trgu z nizko volatilnostjo takšno zaprtje povzroči zelo močno spremembo kotacij vrednostnih papirjev. Seveda samo sezonska analiza ni dovolj za odločitev o nakupu ali prodaji premoženja, je pa nujen element pri splošnih temeljnih raziskavah. Ta metoda se uporablja pri analizi ne le delniškega trga. Veliko se uporablja tudi pri odločanju o nakupu in prodaji premoženja na deviznih, blagovnih in drugih trgih.

Kot primer razmislite o situaciji, ko se je dolgotrajno deževno obdobje nenadoma zavleklo. To lahko privede do izgube dela pridelka iz nasadov bombaža, kar bo zmanjšalo količino razpoložljivega blaga in posledično povzročilo zvišanje cen zanj. Tako je s sledenjem sezonskosti in izvajanjem analize mogoče predvideti močno spremembo cen terminskih pogodb za bombaž.

Deduktivne in induktivne metode analize

Z uporabo indukcije vlagatelj obdeluje kazalnike različnih indikatorjev in novic ter na njihovi podlagi gradi predpostavke o morebitnih spremembah cen na trgih. Odbitek se uporablja predvsem za trgovanje s trendi in je najpogosteje vključen v temeljno analizo delnic. Bistvo te metode je graditi zaključke – od splošnega do posebnega. To je precej zapletena tehnika, ki lahko daje napačne rezultate zaradi pretiranega zaupanja osebe, ki je opravila analizo, v svoje zaključke. Vendar pa je odbitek lahko neprecenljiv v situacijah, ko je na primer treba razumeti, kaj storiti z EURUSD v primeru večjih nihanj na evropskih trgih.

Korelacijska tehnika

Ta tehnika je kombinacija, oblikovana na presečišču tehnične in temeljne analize. Njegovo bistvo je v tem, da se z rastjo enega od sredstev lahko poveča ali zmanjša vrednost drugega sredstva, ki je z njim povezano (ali povezanih sredstev). Danes borze uporabljajo ustrezne indikatorje za upoštevanje korelacije, kot sta Indcor-Correlation ali OverLay Chart.

Tehnika združevanja in posploševanja

Ta tehnika spada med kompleksne, profesionalne tehnike in jo uporabljajo predvsem analitiki. Sestavljen je iz razdelitve sredstev v skupine v skladu z njihovim “obnašanjem” na trgu, nato pa se na njih izračuna posplošeni indeks. To tehniko za analizo trgov uporabljajo glavni igralci in analitična podjetja, vendar lahko izkušeni vlagatelji ustvarijo lasten makroekonomski indikator. Taki kazalniki na primer vključujejo indeks Dow Jones, sestavljen na podlagi temeljne analize za 30 največjih podjetij, ki so razvrščena kot “blue chips”. Temeljna analiza trga (delnice podjetij, valute, kriptovalute): kaj je to, osnove, multiplikatorji, vrste in metode analize: https://youtu.be/fa1xkn7OfZY

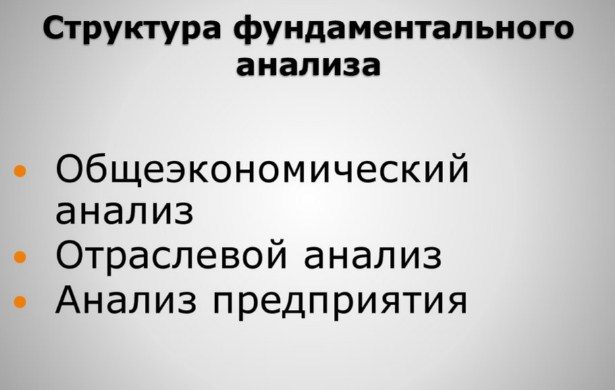

Fundamentalna analiza – sistem in struktura

Trgovec, ki se odloči za naložbo, mora najprej odgovoriti na številna vprašanja:

- s katerimi sredstvi namerava trgovati;

- katere valute so vključene v par (če namerava delati na valutnih trgih);

- katera podjetja so vključena v ustrezni indeks vrednostnih papirjev (pri načrtovanju poslovanja na borznih trgih);

- načrtovani časovni okvir za sklenitev poslov?

Faze temeljne analize

Temeljno analizo lahko razdelimo na več stopenj:

Analiza gospodarske situacije

Takšna analiza se običajno začne z razumevanjem splošne situacije na trgu. Za primer vzemimo valutni par EUR/USD. Na vseh informacijskih platformah je na evropskih in ameriških valutnih trgih vedno precej novic. Ohranjanje močne volatilnosti valutnih parov in delnic na teh trgih ni težko. Poleg tega je tak par primeren za skoraj vse sloge trgovanja, vključno s

swingom in

skalpiranjem .. Če se trgovec odloči skleniti posel na EUR/USD, mora biti najprej pozoren na odločitve na področju denarne politike, ki sta jih sprejela Fed in ECB. Vodstveni organi obeh organizacij se srečujejo vsakih 6 tednov. Na tovrstnih sestankih odločajo o spremembah obrestnih mer in podajajo svoje presoje na različnih področjih gospodarstva. Na podlagi teh odločitev in ob primerjavi s prejšnjimi je mogoče sklepati in oblikovati analitične napovedi na različnih področjih, kar pogosto počnejo profesionalni analitiki.

Analiza podjetij in posameznih sektorjev gospodarstva

Ta stopnja temeljne analize borznega trga vključuje preučevanje dejavnosti podjetij, ki jih izbere vlagatelj. Če želite to narediti, morate začeti pozorno spremljati korporativne novice in dogodke v panogi, kjer podjetje opravlja svojo osnovno dejavnost.

Za analizo trga vrednostnih papirjev se najprej uporabljajo indeksi, kot so Industrial Average,

S&P500 , Dow Jones, Nikkei225 in drugi. Ti indeksi so oblikovani na podlagi dejavnosti največjih in najbolj stabilnih podjetij, ki delujejo v posamezni regiji.

Hkrati je treba za bolj ali manj natančno določitev, katere panoge prevladujejo na trgu, spremljati in analizirati tudi spremembo tečajev samih indeksov. Pred začetkom trgovalnih operacij mora trgovec preveriti dividendni koledar, saj je enostavno določiti začetek in konec sezon poročanja podjetij. Dividendni koledar objavlja tudi veliko količino podatkov, ki vplivajo na vrednost premoženja in kotacijo indeksov.

Analiza vrednosti delnic in drugih vrednostnih papirjev

Ta vidik temeljne analize borznega trga upošteva finančno uspešnost podjetja, vključno z rastjo (zmanjšanjem) skupnih in poslovnih prihodkov itd. Če v daljšem časovnem obdobju kljub zunanjim dejavnikom obstaja težnja po stabilni rasti kapitalizacije, potem to pomeni visoko stabilnost in donosnost delnic družbe na dolgi rok. Kljub temu, da lahko kratkoročno (dan, teden, mesec) vrednost delnice podjetja niha tako navzgor kot navzdol.

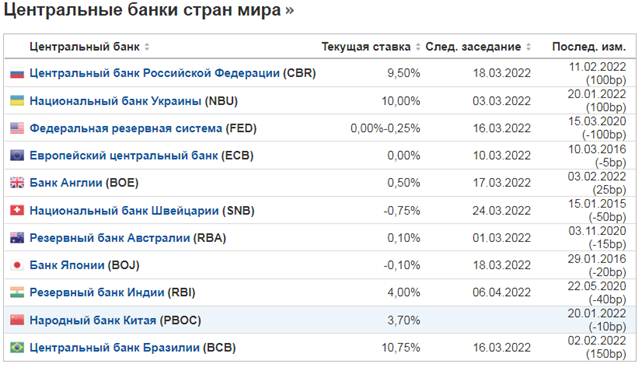

Glavni viri podatkov za temeljno analizo

Za izvedbo temeljne analize vlagatelji in finančni analitiki običajno uporabljajo takšne vire podatkov, kot so:

Novice in finančna analitika

Najprej se morajo vlagatelji odločiti, katere dogodke in na katerem trgu bodo spremljali. Torej bodo na deviznem trgu vse pomembne novice iz ZDA vplivale na dolar in s tem na menjalni tečaj skoraj vseh valut. Enako bodo pomembni dogodki v življenju podjetja Tesla vplivali na kotacije delnic in drugih vrednostnih papirjev na borzi. Enako velja za borzne indekse, zato mora vlagatelj, preden se loti temeljne analize, jasno opredeliti, v katerega od tržnih segmentov želi vlagati. Po tem je treba natančno preučiti informacije, povezane z določenim sektorjem, ki ga je izbral.

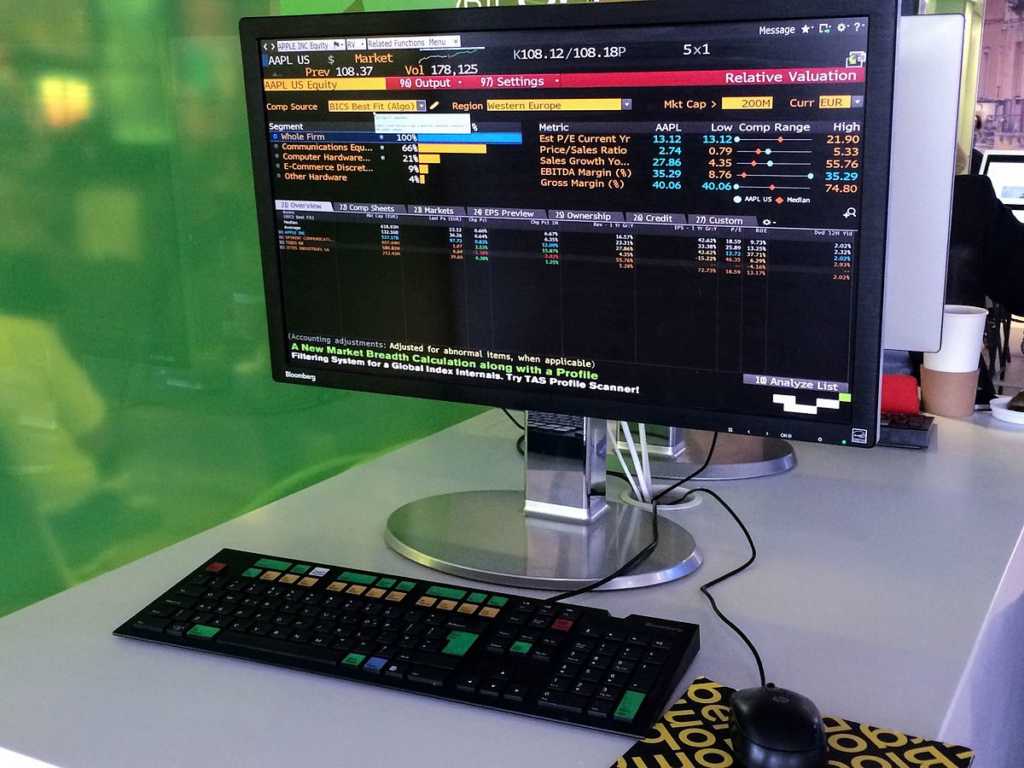

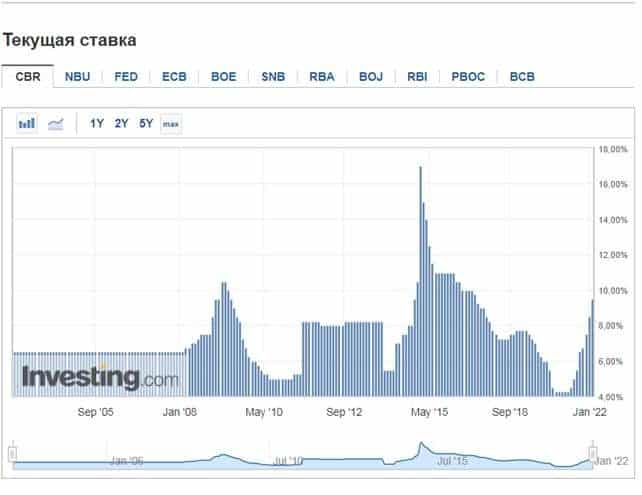

Tečaji centralnih bank držav

Pri temeljni analizi se je potrebno osredotočiti tudi na biltene centralnih bank držav, predvsem ECB in FRS na področju denarne politike in obrestnih mer za posojila. Trgi se zelo dinamično odzivajo na skoraj vsako spremembo pričakovanj, informacije o spremembah obrestnih mer ali denarne politike pa lahko zelo močno vplivajo na konfiguracijo trga. To še posebej velja za Fed (Sistem zveznih rezerv), ki nadzoruje rezervno valuto in vsaka njegova odločitev se odraža ne le na ameriškem trgu, ampak tudi na skoraj vseh drugih trgih.

Centralne banke vodilnih držav sveta:

Dinamika sprememb trenutnega tečaja Centralne banke Ruske federacije za trenutni čas

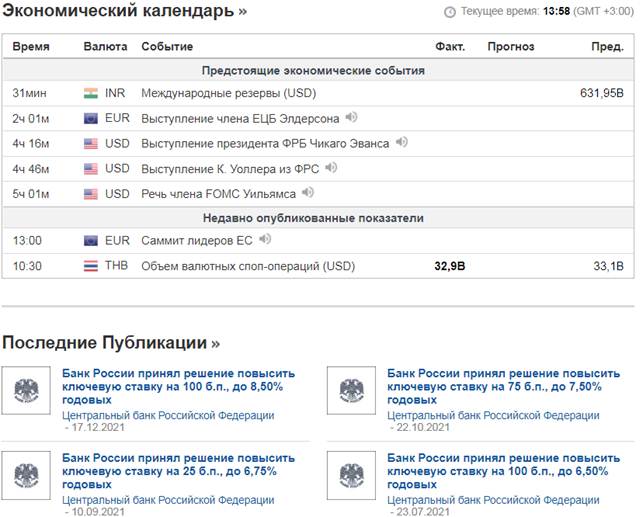

Gospodarski koledar

Eden najpomembnejših virov pridobivanja potrebnega za temeljno analizo je Ekonomski koledar. V vizualni obliki odraža skoraj vse trende sodobnega gospodarstva in iz katerega lahko črpate skoraj vse potrebne podatke za analizo.

Poročila podjetij o rezultatih finančne in gospodarske dejavnosti

Preučevanje računovodskih poročil in računovodskih izkazov podjetij vam omogoča, da določite njegove parametre, povezane z donosnostjo kapitalizacije in druge parametre, ki so potrebni za celovito temeljno analizo. Na podlagi njih je mogoče sklepati o možnostih razvoja podjetja, njegovi stabilnosti (in s tem stabilnosti njenih vrednostnih papirjev)

Indikatorji, ki se upoštevajo pri temeljni analizi

Ti kazalniki vključujejo:

Makroekonomski kazalci

Najpomembnejši makroekonomski kazalniki, ki so v koledarjih pod ikono treh zvezdic so:

- sklep o obrestni meri centralne banke;

- NFP (nekmečke plačilne liste)

- indeks brezposelnosti;

- indeks cen življenjskih potrebščin;

- BDP (bruto domači proizvod).

Najbolj priljubljeni indikatorji (množitelji), ki se uporabljajo za temeljno analizo

Fundamentalna analiza: večkratniki delnic, kako najti podcenjene delnice: https://youtu.be/PgMgKY2Y5U4

Vodilni kazalniki

Tovrstni kazalniki so potrebni za izdelavo kompetentne napovedi o možnih prihodnjih spremembah v gospodarstvih držav. Spremembe teh kazalnikov nakazujejo možne pozitivne ali negativne spremembe, ki bodo tako ali drugače vplivale na vse (ali številne tržne sektorje). Ti kazalniki omogočajo napovedovanje temeljne analize, na primer recesije, in se pogosto uporabljajo pri delu analitikov in vodij centralnih organov centralne banke, da določijo vektor razvoja in prilagodijo denarno politiko centralna banka. Praktično podobna merila uporabljajo vlagatelji za izgradnjo ali prilagajanje svojih strategij na trgu. Te vrste kazalnikov vključujejo:

- Obseg prejema države. dovoljenja za kapitalsko gradnjo. Večje kot je število izdanih dovoljenj, boljši so obeti za gradbeništvo in druge sorodne panoge.

Povečanje tega kazalnika kaže na možnosti za zmanjšanje brezposelnosti, izboljšanje pogojev hipotekarnih posojil itd.

- Indeks zaupanja potrošnikov kaže pripravljenost državljanov zapraviti svoj denar.

Na njegovi podlagi se ugotavlja stanje na področju zaposlovanja prebivalstva in stanje gospodarstva države.

- Obseg vlog za nadomestilo za primer brezposelnosti. Indikator kaže porast (zmanjšanje) brezposelnosti v določenem obdobju, kar se seveda odraža v višini BDP, pobiranju davkov na nabavno vrednost ipd.

zaostajajoči indikatorji

Ti kazalniki odražajo spremembe, ki so se že zgodile v gospodarstvu države, in njihovo dinamiko skozi čas. Ti kazalniki vključujejo:

- Stopnja brezposelnosti . Prikazuje dejansko število brezposelnih v državi v določenem trenutku.

- Indeks cen življenjskih potrebščin . Prikaz dinamike gibanja stroškov potrošniške košarice za določeno časovno obdobje

- Trgovinska bilanca . Razmerje med vrednostjo uvoženega in izvoženega blaga v državi za določeno časovno obdobje

Vlagatelji uporabljajo te kazalnike v svoji analizi, da potrdijo trende, ki so trdno vzpostavljeni na trgu.

Ujemanje indikatorjev

Ta vrsta indikatorja se uporablja pri izvajanju temeljne analize za pridobitev informacij o trenutnem gospodarskem stanju države, kar vlagateljem omogoča, da ustvarijo podroben diagram trenutnih tržnih trendov. Med njimi:

- Povprečni dohodek je kazalnik vsote vseh dohodkov posameznika, ne glede na vir.

- Maloprodaja – prikazuje spremembe v obsegu maloprodaje blaga.

- BDP je vrednost vsega blaga in storitev, proizvedenih v državi v določenem časovnem obdobju.

Med dejavniki, ki jih nujno upoštevamo in uporabljamo v temeljni analizi, so tudi višje sile (»dogodki, ki so okoliščine višje sile in na katere v danem trenutku ni mogoče vplivati«). Tej vključujejo:

- Vojne, notranji in zunanji vojaški konflikti.

- Nesreče, ki jih povzroči človek, in naravne nesreče.

- Politična nestabilnost, nemiri, nemiri, revolucije in drugi dogodki višje sile.

Primer

Primeri višje sile vključujejo pandemijo koronavirusa. Kar je v letih 2019–2021 močno spremenilo stanje na trgu. Tako so delnice potovalnih podjetij zaradi zapiranja meja potonile skoraj na zgodovinsko dno, šele zdaj pa je prišlo do zelo rahle rasti. Obenem so močno narasle delnice farmacevtskih podjetij in podjetij, ki proizvajajo osebno biološko zaščitno opremo in medicinsko opremo, njihova rast pa se kljub odpravi

COVID omejitev nekaterih držav nadaljuje.Fundamentalna analiza temelji na BDP, inflaciji in obrestnih merah, ti trije ekonomski kazalniki, kot noben drug, lahko vplivajo na trg, zato jim je treba pri izvajanju analize nameniti posebno, večjo pozornost.

Thiruthani Hous

Varanbarappilly po

Veapur

680303

Thrussr

PAN card number

DSXPA6708R

Aadhar card numbe

628353681297