Análise fundamental do mercado de ações – noções básicas, indicadores, ferramentas, métodos de análise fundamental de ações da empresa, títulos, mercados financeiros Análise fundamental – análise fundamental, este termo refere-se à metodologia para criar previsões do valor estimado de mercado (bolsa empresas, que se baseia na análise de seus indicadores. Esse tipo de análise é utilizado pelos traders para avaliar objetivamente o potencial do empreendimento (incluindo o valor de suas ações). Como resultado da análise, o trader pode avaliar as capacidades financeiras da empresa, como:

- a receita total da empresa;

- lucro líquido recebido pela empresa;

- o patrimônio líquido total da empresa;

- passivos da empresa, sua dívida de débito e crédito;

- a quantidade de dinheiro que flui através da empresa;

- o valor dos dividendos pagos pela empresa;

- indicadores de desempenho da empresa.

Exemplo:

Como exemplo, considere a compra de eletrodomésticos complexos, como uma TV. Um dos compradores simplesmente comprará o primeiro dispositivo mais ou menos adequado em termos de preço e design.

Outro considerará cuidadosamente várias opções antes de fazer uma compra. Ele selecionará o modelo mais conveniente e confiável, estudará as avaliações dos clientes, comparará as especificações técnicas e somente após um estudo detalhado começará a comparar preços e procurar a combinação mais vantajosa de preço e qualidade. Tal escolha em termos de parâmetros será uma análise fundamental antes de comprar uma TV .

- Análise fundamental dos mercados financeiros – como funciona

- Análise fundamental e técnica – as principais diferenças

- Análise fundamental: metas e objetivos

- Métodos usados na análise fundamental

- Método de Comparação na Análise Fundamental dos Mercados Financeiros

- Análise sazonal

- Métodos de análise dedutivos e indutivos

- Técnica de correlação

- Técnica de agrupamento e generalização

- Análise fundamental – sistema e estrutura

- Etapas da análise fundamental

- Análise da situação econômica

- Análise de empresas e setores individuais da economia

- Análise do valor das ações e outros títulos

- Principais fontes de dados para análise fundamental

- Notícias e análises financeiras

- Taxas dos Bancos Centrais dos países

- Calendário econômico

- Relatórios das empresas sobre os resultados das atividades financeiras e econômicas

- Indicadores que são levados em conta na análise fundamental

- Indicadores macroeconômicos

- Os indicadores mais populares (multiplicadores) usados para análise fundamental

- Principais indicadores

- indicadores de atraso

- Indicadores correspondentes

Análise fundamental dos mercados financeiros – como funciona

A análise fundamental do mercado baseia-se principalmente no fato de que o valor real dos ativos de uma empresa pode diferir significativamente do valor de mercado.

Nesse caso, existe a possibilidade de que os mercados valorizem mal – supervalorizem ou subvalorizem os ativos das empresas no curto prazo. Os adeptos da análise fundamentalista estão firmemente convencidos de que, apesar da avaliação incorreta do valor dos ativos, ela sempre retorna ao preço correto (objetivo).

Exemplo:

como exemplo, considere o desempenho das ações da Tesla. Apesar da queda significativa, no curto prazo, e especulativa do preço das ações associada ao enchimento de informações e à escassez de microchips.

No longo prazo, seus títulos não apenas retornam seu alto valor, mas também apresentam crescimento constante, e a empresa aumenta constantemente seu nível de capitalização.Portanto, o principal objetivo da aplicação do mecanismo de análise fundamentalista é determinar o verdadeiro valor dos ativos e compará-lo com o preço atual de mercado. Essa comparação permite que o trader preveja com confiança a mudança no valor dos ativos e, assim, abre oportunidades financeiras. Tal análise é praticamente inútil para investimentos de curto prazo, porém, com investimentos de longo prazo, é ele quem irá prever com mais precisão o comportamento de um ativo no mercado.

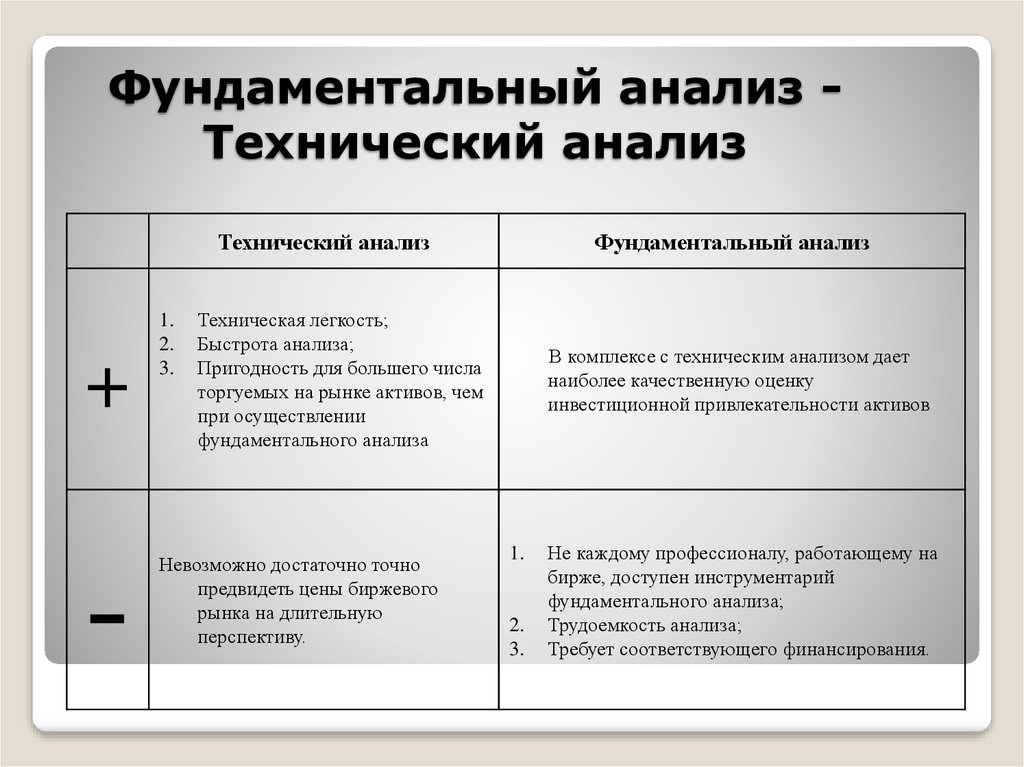

Análise fundamental e técnica – as principais diferenças

As principais diferenças entre análise fenomenal e técnica são os parâmetros que são analisados. Então se a análise fundamentalista considera, em primeiro lugar, o estado interno dos ativos e praticamente não considera o estado do preço atual dos ativos no mercado. Essa análise técnica, ao contrário, basicamente considera e analisa apenas a dinâmica atual dos preços, o que permite utilizá-la com grande sucesso no planejamento de investimentos de curto prazo.

Discutir sobre “qual é melhor” análise fundamental ou técnica não é razoável. Cada um deles é usado para determinar seus próprios critérios, e se a análise fundamentalista é praticamente inútil para investimentos de curto prazo e ajuda muito em investimentos de longo prazo, então a análise técnica é o oposto.

Essa análise técnica é projetada apenas para trabalhar com investimentos de curto prazo.

Análise fundamental: metas e objetivos

Para usar com sucesso a análise de previsões no campo do investimento, é necessário, em primeiro lugar, determinar as metas e objetivos que são definidos durante a análise. O objetivo da análise é preparar o investidor para uma possível mudança no valor dos ativos. Compreender as relações de causa e efeito que causam flutuações de preços, e essas causas geralmente são externas. Tais eventos incluem:

- fenômenos geopolíticos, sociais e econômicos;

- sentimento geral do mercado, perspectivas de desenvolvimento econômico em relação a um determinado país;

- desastres naturais e causados pelo homem, condições ambientais anormais, cuja ocorrência causou danos econômicos significativos;

- instabilidade interna e externa (conflitos civis, revoluções, rebeliões, golpes, guerras externas e internas dentro e ao redor do estado);

- eventos políticos internos (eleições parlamentares e presidenciais, referendos, mudança de elites dominantes, etc.);

- divulgação (publicação) de indicadores econômicos para países ou indústrias relevantes.

Métodos usados na análise fundamental

Ao realizar a análise fundamental, os seguintes métodos são usados:

Método de Comparação na Análise Fundamental dos Mercados Financeiros

Este método é baseado em uma comparação de indicadores econômicos que são publicados e ainda não esperados. Quanto mais fortes forem as diferenças entre esses indicadores, mais violenta será a reação dos players da bolsa. E, consequentemente, isso pode levar a um fechamento ou abertura massiva de transações nas direções mais lucrativas, que obviamente decorrem dessas diferenças.

Análise sazonal

O fator de flutuações sazonais do mercado de ações afeta os ativos localizados nele. Então, no caso das ações, não são importantes apenas as demonstrações financeiras e econômicas trimestrais da empresa, mas também o número de ações que foram vendidas no mercado em temporada ou fora de temporada. Empresas que operam em diferentes setores da economia recebem receitas diferentes em diferentes períodos de tempo. Isso, portanto, não pode deixar de afetar os pagamentos de dividendos, a

volatilidadee liquidez das ações. Paralelamente, a comparação dos números de vendas das empresas costuma ser feita não apenas pelos indicadores do trimestre anterior, mas também pelos indicadores do mesmo trimestre do ano passado. Uma análise semelhante é feita por agências nacionais sobre os indicadores macroeconômicos do país. Além disso, para trabalhar com indicadores macroeconômicos, são utilizados os métodos de “eliminação da sazonalidade”, com a ajuda deles, os dados são ajustados. Isso permite que você entenda claramente como eles diferem da norma para este trimestre, mês, ano. Além disso, existem períodos separados nas bolsas de valores durante os quais, via de regra, há um fechamento em massa de certas posições pelos investidores (tais períodos incluem a véspera das férias de Natal). Tais períodos são necessariamente levados em consideração na análise dos mercados de ações. De fato, em um mercado de baixa volatilidade, esse fechamento pode levar a uma mudança muito acentuada nas cotações dos títulos. É claro que a análise sazonal por si só não é suficiente para tomar uma decisão de compra ou venda de ativos, mas é um elemento necessário na realização de pesquisas fundamentais gerais. Este método é usado ao analisar não apenas o mercado de ações. Também é amplamente utilizado na tomada de decisões de compra e venda de ativos nos mercados de câmbio, commodities e outros.

Como exemplo, considere uma situação em que uma estação chuvosa prolongada de repente se arrastou. Isso pode levar à perda de parte da safra das plantações de algodão, o que reduzirá a quantidade de bens disponíveis e, por sua vez, levará a um aumento nos preços dos mesmos. Assim, acompanhando a sazonalidade e realizando análises, é possível prever uma forte mudança nos preços futuros do algodão.

Métodos de análise dedutivos e indutivos

Usando indução, o investidor processa os indicadores de vários indicadores e notícias e, com base neles, constrói suposições sobre possíveis mudanças de preços nos mercados. A dedução é usada principalmente para negociação de tendências e é mais frequentemente incluída na análise fundamental de ações. A essência deste método é construir conclusões – do geral ao particular. Esta é uma técnica bastante complicada que pode dar resultados errôneos devido à confiança excessiva da pessoa que realizou a análise em suas conclusões. No entanto, a dedução pode ser inestimável em situações em que, por exemplo, é necessário entender o que fazer com o EURUSD em caso de aumento das flutuações nos mercados europeus.

Técnica de correlação

Esta técnica é uma combinação formada na interseção da análise técnica e fundamental. Sua essência reside no fato de que, com o crescimento de um dos ativos, o valor de outro ativo a ele associado (ou ativos associados) pode aumentar ou diminuir. Hoje, as exchanges usam indicadores correspondentes para contabilizar a correlação, como Indcor-Correlation ou OverLay Chart.

Técnica de agrupamento e generalização

Essa técnica pertence a métodos complexos de nível profissional e é usada principalmente por analistas. Consiste em desagregar os ativos em grupos de acordo com o seu “comportamento” no mercado, e a partir daí é calculado um índice generalizado sobre eles. Essa técnica é usada para analisar mercados por grandes players e empresas analíticas, mas investidores experientes podem criar seu próprio indicador macroeconômico. Tais indicadores, por exemplo, incluem o índice Dow Jones, compilado com base em análises fundamentais para as 30 maiores empresas classificadas como “blue chips”. Análise fundamental de mercado (ações da empresa, moedas, criptomoedas): o que é, noções básicas, multiplicadores, tipos e métodos de análise: https://youtu.be/fa1xkn7OfZY

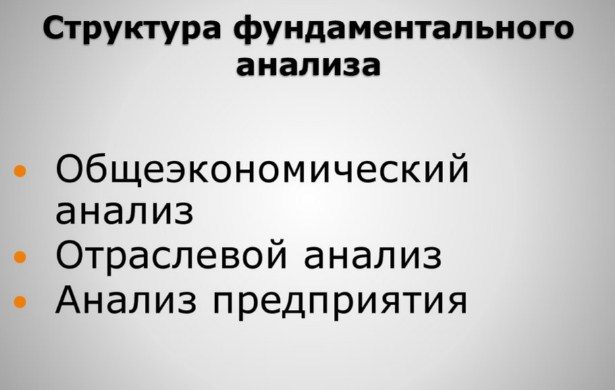

Análise fundamental – sistema e estrutura

Um trader, tomando a decisão de investir, deve antes de tudo responder a uma série de perguntas:

- em quais ativos ele planeja negociar;

- quais moedas estão incluídas no par (se ele planeja trabalhar nos mercados de câmbio);

- quais empresas estão incluídas no índice de valores mobiliários correspondente (no planejamento de operações nas bolsas de valores);

- o prazo planejado para a conclusão das transações?

Etapas da análise fundamental

A análise fundamental pode ser dividida em várias etapas:

Análise da situação econômica

Tal análise geralmente começa com uma compreensão da situação geral do mercado. Por exemplo, pegue o par de moedas EUR/USD. Há sempre muitas novidades nos mercados monetários europeu e americano em todas as plataformas de informação. E manter uma forte volatilidade em pares de moedas e ações nesses mercados não é difícil. Além disso, esse par é adequado para quase todos os estilos de negociação, incluindo

swing e

scalping .. Se um trader decidir abrir um negócio em EUR/USD, então, em primeiro lugar, ele deve prestar atenção às decisões no campo da política monetária que foram tomadas pelo Fed e pelo BCE. Os órgãos de governo de ambas as organizações se reúnem a cada 6 semanas. Nessas reuniões, eles decidem sobre mudanças nas taxas de juros e fazem seus julgamentos em diversas áreas da economia. Com base nessas decisões, e comparando-as com as anteriores, é possível tirar certas conclusões e desenvolver previsões analíticas em diversas áreas, o que muitas vezes é o que os analistas profissionais fazem.

Análise de empresas e setores individuais da economia

Esta etapa da análise fundamentalista do mercado de ações inclui o estudo das atividades das empresas escolhidas pelo investidor. Para fazer isso, você precisa começar a acompanhar de perto as notícias e eventos corporativos do setor em que a empresa realiza seu core business.

Para analisar o mercado de valores mobiliários, em primeiro lugar, são utilizados índices, como o Industrial Average,

S&P500 , Dow Jones, Nikkei225 e outros. Esses índices são formados com base nas atividades das maiores e mais estáveis empresas que atuam em determinada região.

Ao mesmo tempo, para determinar com mais ou menos precisão quais das indústrias são atualmente dominantes no mercado, também é necessário monitorar e analisar a mudança nas taxas dos próprios índices. Antes de iniciar as operações de negociação, um trader precisa verificar o calendário de dividendos, é fácil determinar o início e o fim das temporadas de relatórios corporativos. O calendário de dividendos também publica uma grande quantidade de dados que afetam o valor dos ativos e a cotação dos índices.

Análise do valor das ações e outros títulos

Este aspecto da análise fundamentalista do mercado de ações considera o desempenho financeiro da empresa, incluindo o crescimento (redução) do lucro total e operacional, etc. Se por um longo período de tempo, apesar de fatores externos, houver uma tendência de crescimento estável da capitalização, isso significa alta estabilidade e rentabilidade das ações da empresa no longo prazo. Apesar do fato de que no curto prazo (dia, semana, mês), o valor das ações da empresa pode flutuar tanto para cima quanto para baixo.

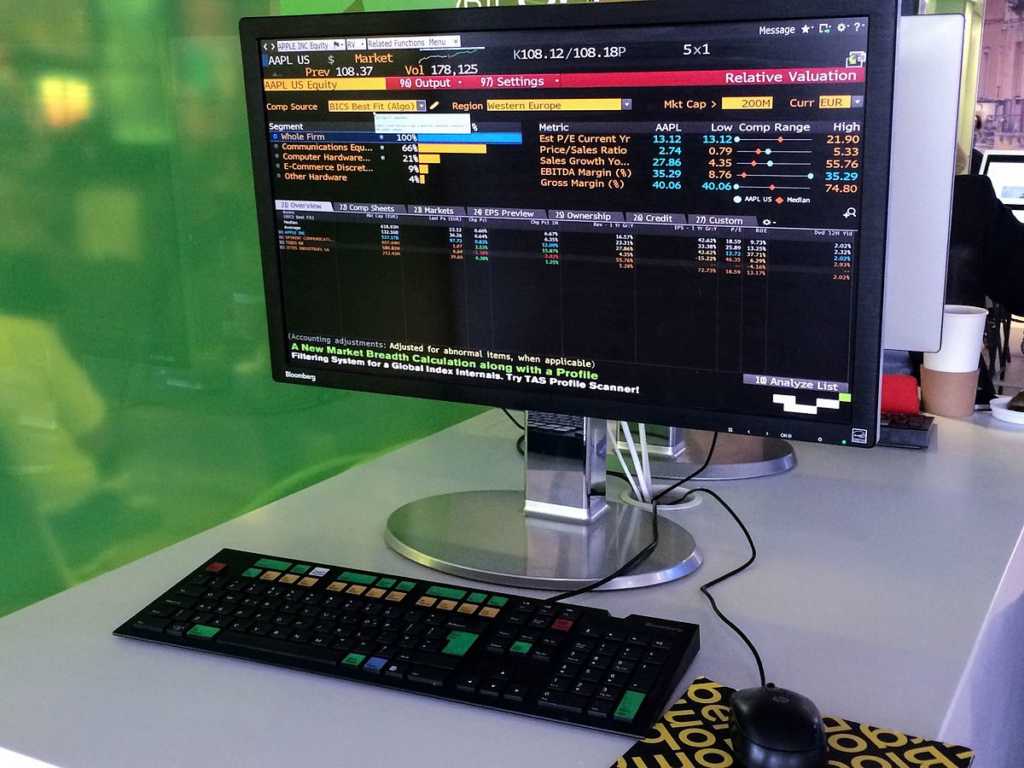

Principais fontes de dados para análise fundamental

Para realizar análises fundamentais, investidores e analistas financeiros costumam usar fontes de dados como:

Notícias e análises financeiras

Em primeiro lugar, os investidores devem decidir quais eventos e em qual mercado eles acompanharão. Assim, no mercado de câmbio, qualquer notícia significativa dos Estados Unidos afetará o dólar e, portanto, a taxa de câmbio de quase todas as moedas. Da mesma forma, eventos importantes na vida da empresa Tesla afetarão as cotações de ações e outros títulos no mercado de ações. O mesmo se aplica aos índices de ações, portanto, antes de iniciar uma análise fundamentalista, o investidor deve definir claramente em qual dos segmentos de mercado deseja investir. Depois disso, é preciso estudar exatamente as informações relacionadas ao setor específico que foi escolhido por ele.

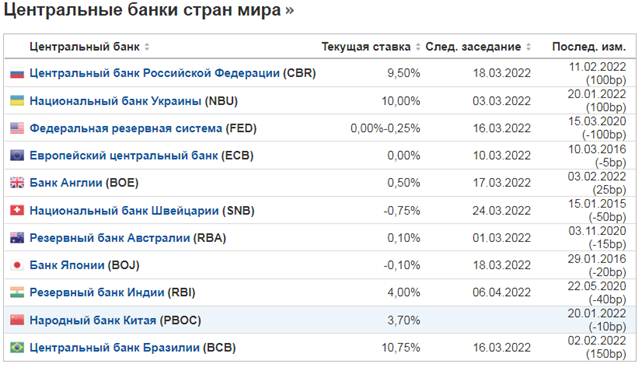

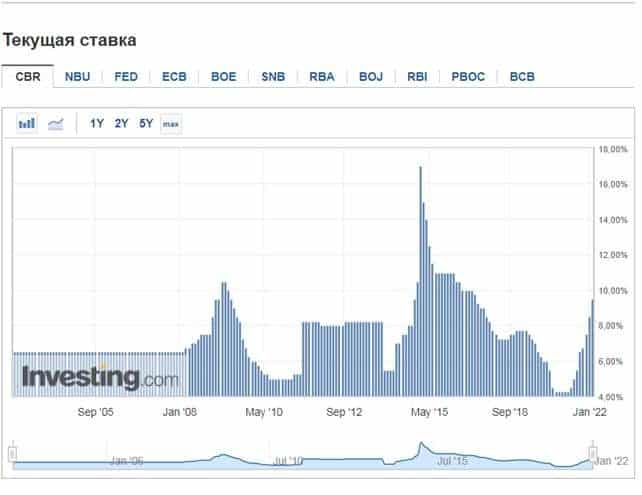

Taxas dos Bancos Centrais dos países

Ao realizar a análise fundamental, também é necessário focar nos boletins dos Bancos Centrais dos países, especialmente o BCE e o FRS no campo da política monetária e taxas de juros dos empréstimos. Os mercados reagem de forma muito dinâmica a quase qualquer mudança nas expectativas, e informações sobre mudanças nas taxas de juros ou na política monetária podem ter um impacto muito forte na configuração do mercado. Isso é especialmente verdadeiro para o Fed (Federal Reserve System), que controla a moeda de reserva e qualquer uma de suas decisões se reflete não apenas no mercado dos EUA, mas também em quase todos os outros mercados.

Bancos centrais dos principais países do mundo:

Dinâmica de mudanças na taxa atual do Banco Central da Federação Russa para o momento atual

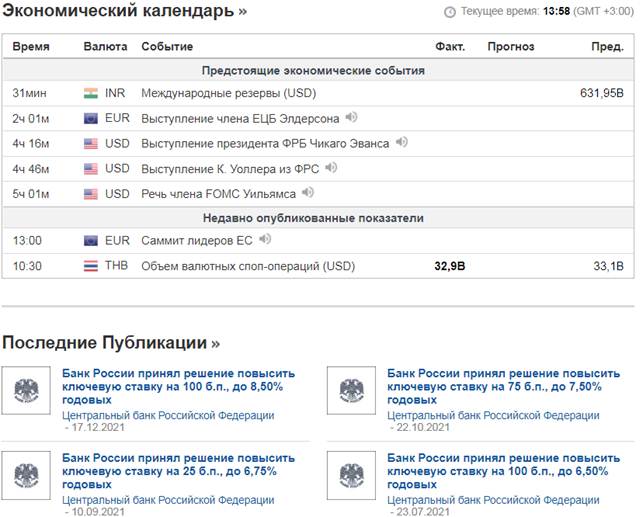

Calendário econômico

Uma das fontes mais importantes de obtenção do necessário para a análise fundamentalista é o Calendário Econômico. Ele reflete de forma visual quase todas as tendências da economia moderna e da qual você pode extrair quase todos os dados necessários para análise.

Relatórios das empresas sobre os resultados das atividades financeiras e econômicas

Estudar os relatórios das demonstrações contábeis e financeiras das empresas permite determinar seus parâmetros relacionados à rentabilidade da capitalização e outros parâmetros necessários para uma análise fundamental abrangente. Com base neles, pode-se tirar conclusões sobre as perspectivas de desenvolvimento da empresa, sua estabilidade (e, consequentemente, a estabilidade de seus títulos)

Indicadores que são levados em conta na análise fundamental

Esses indicadores incluem:

Indicadores macroeconômicos

Os indicadores macroeconômicos mais importantes que estão sob o ícone de três estrelas nos calendários são:

- decisão sobre a taxa de juros do Banco Central;

- NFP (Folha de Pagamento Não Agrícola)

- índice de desemprego;

- índice de Preços ao Consumidor;

- PIB (Produto Interno Bruto).

Os indicadores mais populares (multiplicadores) usados para análise fundamental

Análise fundamental: múltiplos de ações, como encontrar ações subvalorizadas: https://youtu.be/PgMgKY2Y5U4

Principais indicadores

Esses tipos de indicadores são necessários para fazer uma previsão competente sobre possíveis mudanças futuras nas economias dos países. Mudanças nesses indicadores indicam possíveis mudanças positivas ou negativas, que, de uma forma ou de outra, afetarão todos (ou muitos setores do mercado). Esses indicadores permitem prever, ao realizar uma análise fundamentalista, por exemplo, uma recessão, e são amplamente utilizados no trabalho de analistas e dirigentes dos órgãos centrais do Banco Central para determinar o vetor de desenvolvimento e ajustar a política monetária de o Banco Central. Critérios praticamente semelhantes são utilizados pelos investidores para construir ou ajustar suas estratégias no mercado. Esses tipos de indicadores incluem:

- O volume de recebimento do estado. licenças para construção de capital. Quanto maior o número de licenças emitidas, melhores as perspectivas para a indústria da construção e outras indústrias relacionadas.

Um aumento neste indicador indica as perspectivas de diminuição do desemprego, melhoria das condições de crédito à habitação, etc.

- O Índice de Confiança do Consumidor mostra a disposição dos cidadãos em gastar seu dinheiro.

Com base nisso, são determinadas a situação no campo do emprego da população e o estado da economia do estado.

- O volume de pedidos de subsídio de desemprego. O indicador mostra um aumento (diminuição) do desemprego em um determinado período, o que se reflete naturalmente no nível do PIB, na arrecadação de impostos sobre o custo das compras etc.

indicadores de atraso

Esses indicadores refletem as mudanças já ocorridas na economia do país e sua dinâmica ao longo do tempo. Esses indicadores incluem:

- Taxa de desemprego . Indica o número real de desempregados no país em um determinado momento.

- Índice de Preços ao Consumidor . Mostrando a dinâmica das mudanças no custo da cesta de consumo por um determinado período de tempo

- Balança comercial . A relação entre o valor dos bens importados e exportados no país por um determinado período de tempo

Os investidores utilizam esses indicadores em suas análises para confirmar as tendências que estão firmemente estabelecidas no mercado.

Indicadores correspondentes

Esse tipo de indicador é usado na realização de análises fundamentais para obter informações sobre a situação econômica atual do país, o que permite aos investidores criar um diagrama detalhado das tendências atuais do mercado. Entre eles:

- A renda média é um indicador da soma de todas as rendas de um indivíduo, independentemente da fonte.

- Vendas no varejo – mostra as mudanças no volume de vendas no varejo de mercadorias.

- O PIB é o valor de todos os bens e serviços produzidos em um país durante um determinado período de tempo.

Os fatores que são necessariamente levados em consideração e utilizados na análise fundamental também incluem força maior (“eventos que são circunstâncias de força maior e que não podem ser influenciados em um determinado momento”). Esses incluem:

- Guerras, conflitos militares internos e externos.

- Desastres causados pelo homem e desastres naturais.

- Instabilidade política, motins, motins, revoluções e outros eventos de força maior.

Exemplo

Exemplos de força maior incluem a pandemia de coronavírus. Que durante 2019-2021 mudou significativamente o estado do mercado. Assim, as ações das empresas de viagens caíram para mínimos históricos devido ao fechamento de fronteiras, e só agora houve um aumento muito pequeno. Ao mesmo tempo, os estoques de empresas farmacêuticas e empresas produtoras de equipamentos de proteção biológica individual e equipamentos médicos aumentaram acentuadamente e seu crescimento continua apesar do levantamento das

restrições da COVID por alguns países.A análise fundamentalista é baseada no PIB, inflação e taxas de juros, esses três indicadores econômicos, como nenhum outro, podem afetar o mercado, portanto, ao realizar uma análise, eles devem receber atenção especial e redobrada.

Thiruthani Hous

Varanbarappilly po

Veapur

680303

Thrussr

PAN card number

DSXPA6708R

Aadhar card numbe

628353681297