Фундаментальний аналіз фондового ринку, – основи, показники, інструменти, методи фундаментального аналізу акцій компанії, цінних паперів, фінансових ринків. Такий вид аналізу використовується трейдерами у тому, щоб об’єктивно оцінити потенціал підприємства (зокрема вартості його акцій). В результаті аналізу трейдер може оцінити фінансові можливості компанії, такі як:

- загальна виручка підприємства;

- чистий прибуток, отриманий компанією;

- загальна чиста вартість компанії;

- зобов’язань компанії, її дебетова та кредитова заборгованість;

- обсяг коштів, що проходять через організацію;

- обсяг дивідендів, що виплачуються компанією;

- виробничі показники підприємства.

Приклад:

Як приклад можна розглянути випадок придбання складної побутової техніки, наприклад, телевізора. Один з покупців просто придбає перший-ліпший апарат більш-менш підходящий за ціною та дизайном.

Інший, перш ніж зробити покупку, уважно розгляне кілька можливих варіантів. Підбере найбільш зручну та надійну модель, вивчить відгуки покупців, порівняє технічні характеристики і лише після детального вивчення почне порівнювати ціни та шукати найвигідніше поєднання ціна-якість. Такий вибір за параметрами і буде фундаментальним аналізом перед покупкою телевізора .

- Фундаментальний аналіз фінансових ринків – як він працює

- Фундаментальний та технічний аналіз – основні відмінності

- Фундаментальний аналіз: цілі та завдання

- Методи, що застосовуються під час фундаментального аналізу

- Метод порівняння у фундаментальному аналізі фінансових ринків

- Аналіз сезонних коливань

- Дедуктивна та індуктивна методики аналізу

- Методика кореляції

- Методика угруповання та узагальнення

- Фундаментальний аналіз – система та структура

- Етапи фундаментального аналізу

- Аналіз економічної ситуації

- Аналіз підприємств та окремих галузей економіки

- Аналіз вартості акцій та інших цінних паперів

- Основні джерела даних щодо фундаментального аналізу

- Новини та фінансова аналітика

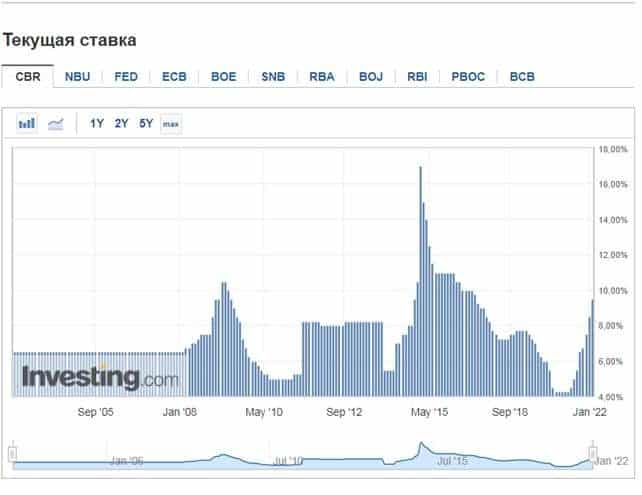

- Ставки Центральних Банків країн

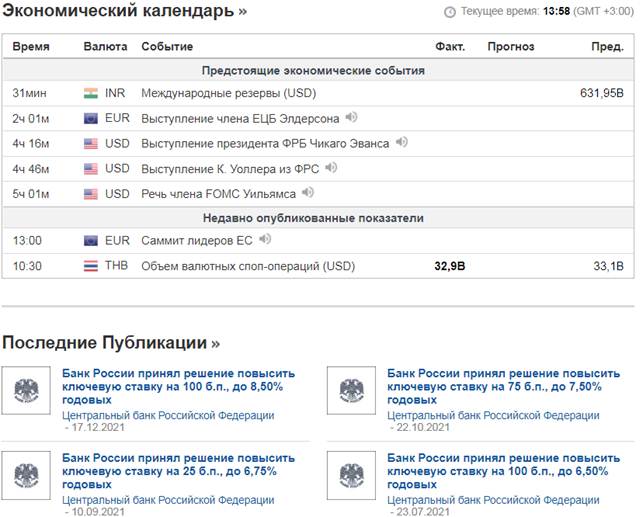

- Економічний календар

- Звіти компаній про результати фінансової та господарської діяльності

- Показники, які враховуються при фундаментальному аналізі

- Макроекономічні показники

- Найбільш популярні показники (мультиплікатори), що застосовуються для проведення фундаментального аналізу

- Індикатори випереджальні

- Індикатори, що запізнюються

- Збігаються індикатори

Фундаментальний аналіз фінансових ринків – як він працює

Фундаментальний аналіз ринку ґрунтується, насамперед на тому, що реальна вартість активів компаній може значно відрізняється від ринкової.

У такому разі існує ймовірність того, що ринки можуть неправильно оцінювати – переоцінювати чи недооцінювати активи компаній у короткостроковій перспективі. Прихильники фундаментального аналізу твердо впевнені, що, незважаючи на неправильну оцінку вартості активів, вона завжди повертається до правильної (об’єктивної) ціни.

Приклад:

Як приклад можна розглянути динаміку акцій Tesla. Незважаючи на значні, у короткій перспективі, спекулятивне зниження курсу акцій пов’язане з інформаційними вкиданнями та дефіцитом мікрочіпів.

У довгостроковій перспективі її цінні папери як повертає свою високу вартість, а й демонструють стійке зростання, а компанія постійно підвищує свій рівень капіталізації.Тому основною метою застосування механізму фундаментального аналізу є визначення справжньої вартості активів та порівняння його з поточною ціною на ринку. Таке порівняння дає можливість трейдеру впевнено передбачати зміну вартості активів і цим відкриває фінансові можливості. Такий аналіз практично марний для короткострокових вкладень, проте при довгострокових інвестиціях саме він дозволить найточніше спрогнозувати поведінку того чи іншого активу на ринку.

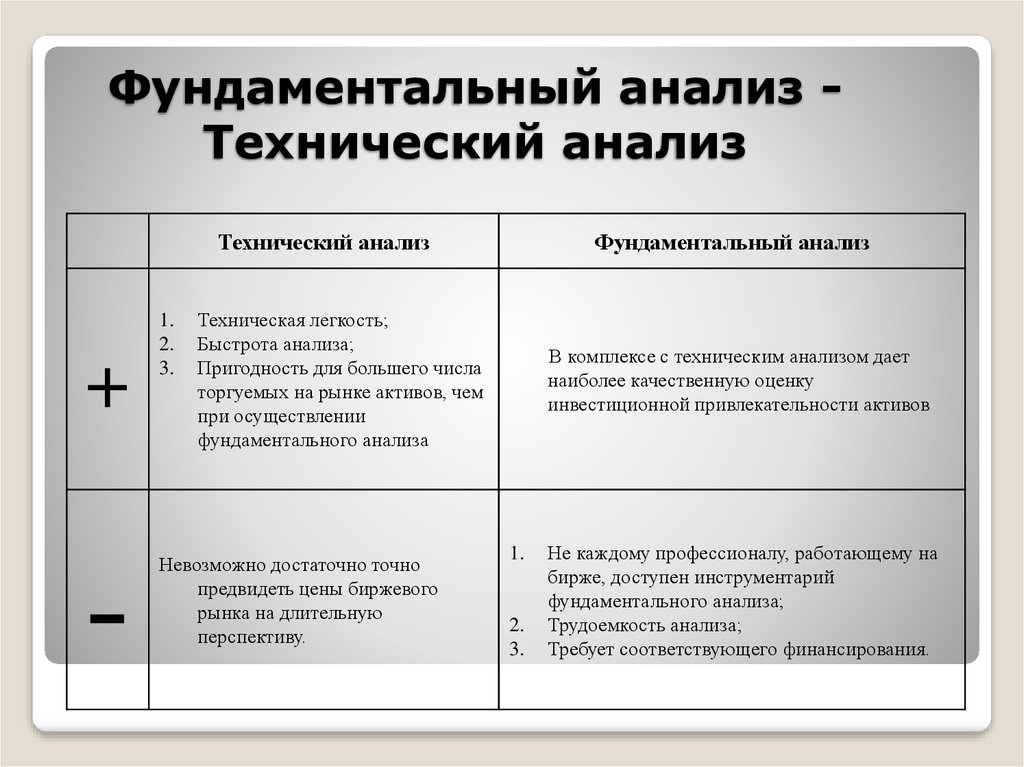

Фундаментальний та технічний аналіз – основні відмінності

Основними відмінностями між феноменальним та технічним аналізом є параметри, що аналізуються. Тож якщо фундаментальний аналіз розглядає, передусім, внутрішній стан активів і мало розглядає стан поточної ціни активів над ринком. То технічний аналіз, навпаки, в основному розглядає та аналізує якраз поточну динаміку цін, що дозволяє з великим успіхом використовувати його при плануванні короткострокових вкладень.

Сперечатись у тому, «що краще» фундаментальний чи технічний аналіз нерозумно. Кожен їх застосовується визначення своїх критеріїв і якщо фундаментальний аналіз практично марний при короткострокових вкладеннях і дуже допомагає при довгострокових, то технічний – навпаки.

То технічний аналіз призначений саме для роботи з короткостроковими інвестиціями.

Фундаментальний аналіз: цілі та завдання

Щоб успішно використовувати аналіз для прогнозів у галузі інвестування необхідно, перш за все, визначитися з цілями та завданнями, які ставляться при проведенні аналізу. Метою аналізу є підготовка інвестора до можливої зміни вартості активів. Розуміння причинно-наслідкових зв’язків, через які відбувається коливання цін, такі причини, зазвичай, носять зовнішній характер. До таких подій можна віднести:

- геополітичні, соціальні та економічні явища;

- загальні настрої над ринком, перспективи економічного розвитку щодо конкретної країни;

- природні та техногенні катастрофи, аномальні умови довкілля, виникнення яких спричинило значний економічний збиток;

- внутрішня та зовнішня нестабільність (громадянські конфлікти, революції, заколоти, перевороти, зовнішні та внутрішні війни у державі та навколо нього);

- внутрішньополітичні події (вибори парламенту, президента, референдуми, зміна правлячих еліт тощо);

- оприлюднення (публікація) економічних показників за відповідними країнами чи галузями.

Методи, що застосовуються під час фундаментального аналізу

Під час проведення фундаментального аналізу застосовуються такі методы:

Метод порівняння у фундаментальному аналізі фінансових ринків

Цей метод заснований на порівнянні економічних показників, які опубліковані і ще очікувані. Чим сильніша відмінність між даними показниками, тим бурхливішою буде реакція гравців на біржі. І відповідно це може призвести до масового закриття або відкриття угод у найбільш вигідних напрямках, які, очевидно, випливають через такі відмінності.

Аналіз сезонних коливань

Фактор сезонних коливань ринку впливає на активи, розташовані на ньому. Так у випадку з акціями, значення має не лише поквартальна фінансово-економічна звітність компанії, але й кількість акцій, які були, продані на ринку в сезон або не сезон. Підприємства, що у різних секторах економіки, отримують різну виручку у різні періоди часу. Це відповідно не може не впливати на виплати дивідендів,

волатильністьта ліквідність акцій. При цьому порівняння показників продажу по компаніях зазвичай проводиться не лише за показниками минулого кварталу, а й за показниками аналогічного кварталу минулого року. Аналогічний аналіз проводиться національними агентствами та за макроекономічними показниками країни. З іншого боку для роботи з макроекономічними показниками застосовується методики «усунення сезонності», з допомогою здійснюється коригування даних. Це дозволяє чітко розуміти, наскільки вони відрізняються від норми цього кварталу, місяця, року. До того ж на біржах існують окремі періоди в період, перед якими зазвичай, відбувається масове закриття інвесторами певних позицій (до таких періодів можна віднести переддень різдвяних канікул). Такі періоди обов’язково враховуються під час аналізу фондових ринків. Адже на низьковолатильному ринку таке закриття може призвести до різкої зміни котирувань цінних паперів. Звичайно, для прийняття рішення про купівлю або продаж активів одного сезонного аналізу недостатньо, але є необхідним елементом при проведенні загального фундаментального дослідження. Цей метод застосовується під час проведення аналізу як фондового ринку. Він також широко застосовується при прийнятті рішень про купівлю-продаж активів на валютному, сировинному та інших ринках.

Як приклад можна розглянути ситуацію, коли тривалий сезон дощів раптово затягнувся. Це може призвести до втрати частини врожаю з бавовняних плантацій, що зменшить обсяг доступного товару і призведе до зростання цін на нього. Таким чином, відстежуючи сезонність та проводячи аналіз, можна спрогнозувати різку зміну цін на бавовняні ф’ючерси.

Дедуктивна та індуктивна методики аналізу

Застосовуючи індукцію інвестор, обробляє показники всіляких індикаторів та новин, і на їх основі будує припущення про можливі зміни ціни на ринках. Дедукція застосовується, переважно, для торгових операцій із трендам і найчастіше входить у фундаментальний аналіз акцій. Суть цього методу полягає у побудові висновків – від загальних до приватних. Це досить складна методика, яка може дати помилкові результати через надмірну впевненість людини, яка проводила аналіз, у своїх висновках. Проте дедукція може бути неоціненною у ситуаціях, коли, наприклад, необхідно зрозуміти, що робити з EURUSD при посилених коливаннях на Європейських ринках.

Методика кореляції

Ця методика є комбінацією, утвореною на перетині технічного і фундаментального аналізів. Суть її полягає в тому, що при зростанні одного з активів вартість іншого пов’язаного з ним активу (або пов’язаних активів) може як зростати, так і зменшаться. Сьогодні на біржах для обліку кореляції використовують відповідні індикатори, такі як Indcor-Correlation або OverLay Chart

Методика угруповання та узагальнення

Ця методика відноситься до складних, методик професійного рівня і використовують її здебільшого фахівці-аналітики. Вона полягає у розбивці активів на групи відповідно до їхньої «поведінки» на ринку, а після цього за ними розраховується узагальнений індекс. За цією методикою проводиться аналіз ринків великими гравцями та аналітичними компаніями, проте досвідчені інвестори можуть скласти свій макроекономічний індикатор. До таких індикаторів, наприклад, відноситься індекс Dow Jones, зібраний на основі фундаментального аналізу за 30 найбільшими компаніями віднесеними до категорії «блакитні фішки». Фундаментальний аналіз ринку (акцій компанії, валют, криптовалют): що це таке, основи, мультиплікатори, види та методи аналізу: https://youtu.be/fa1xkn7OfZY

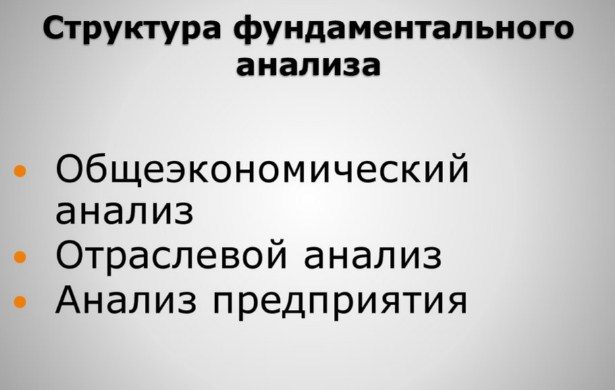

Фундаментальний аналіз – система та структура

Трейдер, приймаючи рішення про інвестування, повинен, перш за все, відповісти на низку запитань:

- на яких активах він планує робити торгові операції;

- які валюти входять у пару (якщо він планує працювати на валютних ринках);

- які підприємства входять у відповідний індекс цінних паперів (при плануванні операцій на фондових ринках);

- плановані терміни під час укладання угод?

Етапи фундаментального аналізу

Фундаментальний аналіз можна розбити на кілька етапів:

Аналіз економічної ситуації

Такий аналіз зазвичай починається з розуміння загальної ситуації над ринком. Наприклад, можна взяти валютну пару EUR/USD. За Європейським та Американським валютними ринками новин завжди досить багато на всіх інформаційних майданчиках. І підтримувати сильну волатильність щодо валютних пар та акцій на цих ринках не складно. Тим більше, що така пара підходить практично для всіх стилів торгівлі, включаючи

swing та

скальпінг.. Якщо трейдер вирішив відкрити угоду з EUR/USD, то йому, перш за все, слід звернути увагу на рішення в галузі монетарної політики, прийняті ФРС та ЄЦБ. Керівні органи обох цих організацій проводять свої засідання кожні 6 тижнів. На таких засіданнях вони приймають рішення про зміну відсоткових ставок та виносять свої міркування у різних сферах економіки. На підставі цих рішень, і порівнявши їх з попередніми, можна зробити певні висновки та розробити аналітичні прогнози у різних сферах, чим часто й займаються професійні аналітики.

Аналіз підприємств та окремих галузей економіки

Даний етап фундаментального аналізу фондового ринку включає вивчення діяльності обраних інвестором компаній. Для цього необхідно почати уважно відстежувати корпоративні новини та події у галузі, де компанія проводить свою основну діяльність.

Для аналізу ринку цінних паперів, перш за все, використовуються індекси, такі як Industrial Average,

S&P500 , Dow Jones, Nikkei225 та інші. Ці індекси формуються на підставі діяльності найбільших та найбільш стабільних компаній, які ведуть свою діяльність конкретному у регіоні.

При цьому, щоб більш-менш точно визначити, які з галузей зараз є домінуючими на ринку, необхідно відстежувати та аналізувати також зміну курсів самих індексів. Перед початком торгівельних операцій трейдеру потрібно перевірити календар дивідендів, по ньому легко визначити початок і кінець сезонів корпоративної звітності. У календарі дивідендів також публікується великий масив даних, які впливають на вартість активів та котирування індексів.

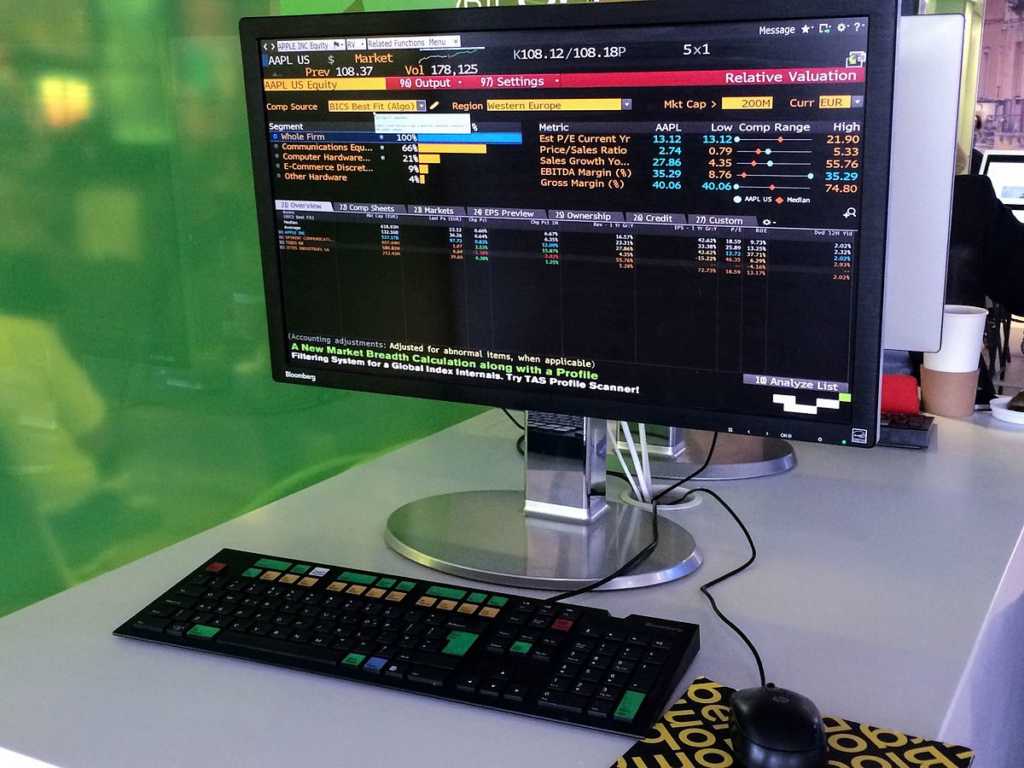

Аналіз вартості акцій та інших цінних паперів

Цей аспект фундаментального аналізу ринку розглядає фінансові показники компанії, зокрема зростання (зниження) загального та операційного доходу тощо. Якщо протягом тривалого часу, незважаючи на зовнішні фактори, спостерігається тенденція до стабільного зростання капіталізації, це означає високу стабільність і дохідність акцій компанії в довгостроковій перспективі. Незважаючи на те, що в короткостроковій перспективі (день тиждень, місяць) вартість акцій компанії може коливатись як у бік збільшення, так і у бік зменшення ціни.

Основні джерела даних щодо фундаментального аналізу

Для проведення фундаментального аналізу інвесторами та фінансовими аналітиками зазвичай використовуються такі джерела отримання даних як:

Новини та фінансова аналітика

Насамперед, інвесторам слід визначитися, які саме події та на якому ринку він відстежуватиме. Так на валютному ринку будь-які значущі новини зі США впливатимуть на курс долара, а отже, і на курсові показники практично всіх валют. Так само важливі події в житті компанії Тесла позначаться на котирування акцій та інших цінних паперів на фондовому ринку. Те саме стосується і біржових індексів, тому перш ніж приступати до фундаментального аналізу інвестору слід, чітко визначиться, в якому саме сегменті ринку він хоче здійснювати інвестиції. Після чого слід вивчати інформацію пов’язану саме з тим сектором, який був ним обраний.

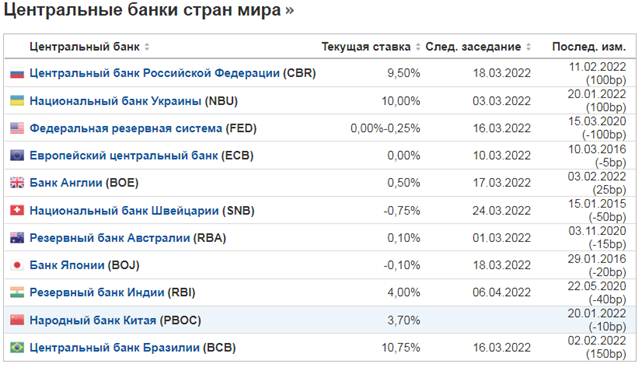

Ставки Центральних Банків країн

При проведенні фундаментального аналізу необхідно орієнтуватися також на бюлетені ЦБ країн, особливо на ЄЦБ та ФРС у галузі монетарної політики та відсоткових ставок за кредитами. Ринки дуже динамічно реагують на будь-яку зміну в очікуваннях, і інформація про зміну відсоткових ставок або монетарної політики може, дуже сильно, позначиться на конфігурації ринку. Особливо це стосується ФРС (Федеральної резервної системи), яка контролює резервну валюту та будь-які її рішення відбиваються не тільки на ринку США, але й практично на всіх інших ринках.

Центральні банки провідних країн світу:

Динаміка змін поточної ставки ЦБ РФ на поточний час

Економічний календар

Однією з найважливіших джерел отримання необхідної фундаментального аналізу є Економічний календар. У ньому відбиваються у наочній формі майже всі тенденції сучасної економіки, і з якого можна почерпнути практично всі необхідні дані для проведення аналізу.

Звіти компаній про результати фінансової та господарської діяльності

Вивчення звітів бухгалтерських та фінансових звітів компаній дозволяє визначити її параметри, пов’язані з прибутковістю капіталізацією та іншими параметрами, які необхідні для всебічного фундаментального аналізу. На їх підставі можна зробити висновки про перспективи розвитку компанії, її стабільність (а відповідно і стабільність її цінних паперів)

Показники, які враховуються при фундаментальному аналізі

До таких показників можна віднести:

Макроекономічні показники

Найважливішими макроекономічними показниками, які у календарях стоять під значком із трьох зірок відносяться:

- рішення щодо процентної ставки ЦП;

- NFP (Non-Farm Payrolls)

- індекс безробіття;

- Індекс споживчих цін;

- ВВП (валовий внутрішній продукт).

Найбільш популярні показники (мультиплікатори), що застосовуються для проведення фундаментального аналізу

Фундаментальний аналіз: мультиплікатори акцій, як знайти недооцінені акції: https://youtu.be/PgMgKY2Y5U4

Індикатори випереджальні

Ці типи показників потрібні для того, щоб скласти грамотний прогноз щодо можливих майбутніх змін в економіці країн. Зміни у цих індикаторах вказують на можливі позитивні чи негативні зміни, які так чи інакше торкнуться всіх (або багатьох секторів ринку). Ці індикатори дозволяють передбачити, під час проведення фундаментального аналізу, наприклад рецесію і вони використовуються у роботі аналітиками і керівниками центральних органів ЦП визначення вектора розвитку та коригування кредитно-грошової політики за Центральний банк. Практично аналогічні критерії використовують інвестори для побудови чи коригування своїх стратегій над ринком. До індикаторів такого типу відносяться:

- Обсяг отримання держ. дозволів для проведення капітального будівництва. Чим більше дозволів видано, тим краще перспективи будівельної галузі та інших, пов’язані з нею, їй виробництва.

Зростання цього індикатора свідчить про перспективи зниження безробіття, поліпшення умов іпотечного кредитування тощо.

- Індекс довіри споживачів показує готовність громадян витрачати свої гроші.

На його підставі визначаються ситуація у сфері зайнятості населення та стан економіки держави.

- Обсяг заявок на отримання допомоги з безробіття. Індикатор показує зростання (зменшення) безробіття у певний період, що природно відбивається лише на рівні ВВП, збирання податків вартості покупок та інше.

Індикатори, що запізнюються

Ці індикатори відображають зміни в економіці країни та їх динаміку протягом певного часу. До таких індикаторів можна віднести:

- Рівень безробіття . Він свідчить про фактичне кількість безробітних країни зараз.

- Індекс споживчих цін . Показуючи динаміку зміни вартості споживчого кошика за певний період часу

- Баланс торгівлі . Співвідношення вартості імпортних та експортних товарів у країні за певний відрізок часу

Інвестори використовують дані індикатори при аналізі на підтвердження тенденцій стійко сформованих над ринком.

Збігаються індикатори

Цей тип індикаторів використовується при проведенні фундаментального аналізу для отримання інформації про поточний економічний стан країни, що дозволяє інвесторам створити детальну схему тенденцій, що діють на ринку. Серед них:

- Середній дохід – показник суми всіх доходів фізичної особи незалежно від джерела.

- Обсяг роздрібного продажу – показує зміни обсягу роздрібної реалізації товарів.

- ВВП – вартісне висловлювання всіх товарів та послуг, вироблених у державі за певний період.

До факторів, які обов’язково враховуються та використовуються при фундаментальному аналізі відносяться також форс-мажори («події, які є обставинами непереборної сили і на які неможливо вплинути в даний момент часу»). До них відносяться:

- Війни, внутрішні та зовнішні військові конфлікти.

- Техногенні катастрофи та стихійні лиха.

- Політична нестабільність, бунти, заколоти, революції та інші події непереборної сили.

Приклад

До прикладів форс-мажорних причин можна віднести пандемію коронавірусу. Яка протягом 2019-2021 років значно змінила стан ринку. Так акції туристичних компаній просіли майже до історичного мінімуму у зв’язку з перекриттям кордонів, і лише зараз намітилося дуже незначне їхнє зростання. У той же час акції фармацевтичних компаній і компаній, що виробляють засоби індивідуального біологічного захисту та медичного обладнання, різко пішли вгору, і їх зростання триває, незважаючи на скасування деякими країнами

COVID обмежень.Основою фундаментального аналізу є ВВП, інфляція та відсоткові ставки ці три економічні показники, як ніякі інші можуть впливати на ринок Тому при проведенні аналізу саме на них слід звертати особливу, підвищену увагу.

Thiruthani Hous

Varanbarappilly po

Veapur

680303

Thrussr

PAN card number

DSXPA6708R

Aadhar card numbe

628353681297