Analisi fondamentale del mercato azionario – nozioni di base, indicatori, strumenti, metodi di analisi fondamentale di azioni societarie, titoli, mercati finanziari Analisi fondamentale – analisi fondamentale, con questo termine si intende la metodologia per creare previsioni di mercato (borsa) valore stimato di aziende, che si basa sull’analisi dei suoi indicatori. Questo tipo di analisi viene utilizzato dai trader per valutare oggettivamente il potenziale dell’impresa (compreso il valore delle sue azioni). Come risultato dell’analisi, il trader può valutare le capacità finanziarie dell’azienda, come ad esempio:

- le entrate totali dell’azienda;

- utile netto percepito dalla società;

- il patrimonio netto totale della società;

- le passività della società, i suoi debiti e crediti;

- la quantità di denaro che scorre attraverso l’azienda;

- l’importo dei dividendi pagati dalla società;

- indicatori di performance aziendali.

Esempio:

ad esempio, si consideri l’acquisto di elettrodomestici complessi, come un televisore. Uno degli acquirenti acquisterà semplicemente il primo dispositivo più o meno adatto in termini di prezzo e design.

Un altro valuterà attentamente diverse opzioni prima di effettuare un acquisto. Sceglierà il modello più conveniente e affidabile, studierà le recensioni dei clienti, confronterà le specifiche tecniche e solo dopo uno studio dettagliato inizierà a confrontare i prezzi e cercare la combinazione più vantaggiosa di prezzo e qualità. Tale scelta in termini di parametri sarà un’analisi fondamentale prima di acquistare un televisore .

- Analisi fondamentale dei mercati finanziari: come funziona

- Analisi fondamentale e tecnica: le principali differenze

- Analisi fondamentale: scopi e obiettivi

- Metodi utilizzati nell’analisi fondamentale

- Metodo di confronto nell’analisi fondamentale dei mercati finanziari

- Analisi Stagionale

- Metodi di analisi deduttivi e induttivi

- Tecnica di correlazione

- Tecnica di raggruppamento e generalizzazione

- Analisi fondamentale – sistema e struttura

- Fasi dell’analisi fondamentale

- Analisi della situazione economica

- Analisi delle imprese e dei singoli settori dell’economia

- Analisi del valore di azioni e altri titoli

- Principali fonti di dati per l’analisi fondamentale

- Notizie e analisi finanziarie

- Tassi delle banche centrali dei paesi

- Calendario economico

- Relazioni delle imprese sui risultati delle attività finanziarie ed economiche

- Indicatori presi in considerazione nell’analisi fondamentale

- Indicatori macroeconomici

- Gli indicatori più diffusi (moltiplicatori) utilizzati per l’analisi fondamentale

- Indicatori principali

- indicatori di ritardo

- Indicatori di corrispondenza

Analisi fondamentale dei mercati finanziari: come funziona

L’analisi fondamentale del mercato si basa principalmente sul fatto che il valore reale degli asset di un’azienda può differire significativamente dal valore di mercato.

In questo caso, esiste la possibilità che i mercati possano svalutare – sopravvalutare o sottovalutare gli asset delle società nel breve termine. Gli aderenti all’analisi fondamentale sono fermamente convinti che, nonostante l’errata valutazione del valore degli asset, si ritorni sempre al prezzo (oggettivo) corretto.

Esempio:

ad esempio, considera la performance delle azioni Tesla. Nonostante il calo significativo, nel breve termine, e speculativo del prezzo delle azioni associato all’information stuffing e alla carenza di microchip.

A lungo termine, i suoi titoli non solo restituiscono il loro alto valore, ma mostrano anche una crescita costante e l’azienda aumenta costantemente il proprio livello di capitalizzazione.Pertanto, lo scopo principale dell’applicazione del meccanismo di analisi fondamentale è determinare il valore reale degli asset e confrontarlo con il prezzo corrente di mercato. Tale confronto consente al trader di prevedere con sicurezza la variazione del valore degli asset e quindi apre opportunità finanziarie. Tale analisi è praticamente inutile per gli investimenti a breve termine, tuttavia, con gli investimenti a lungo termine, è lui a prevedere con maggiore precisione il comportamento di un asset sul mercato.

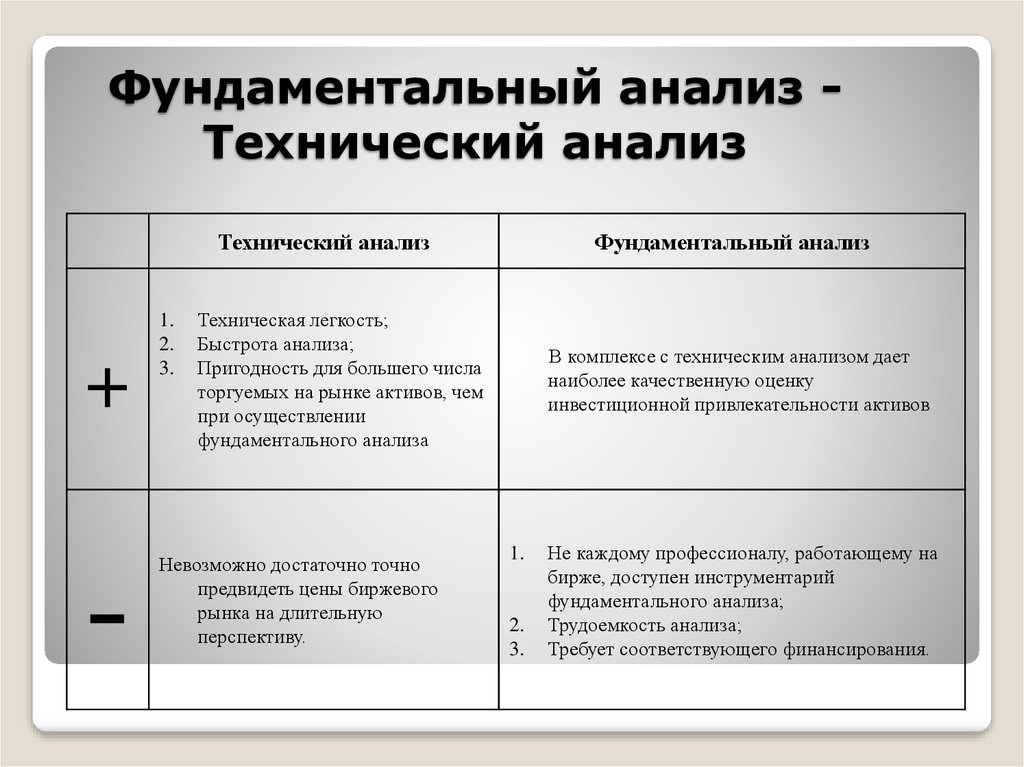

Analisi fondamentale e tecnica: le principali differenze

Le principali differenze tra analisi fenomenica e tecnica sono i parametri che vengono analizzati. Quindi se l’analisi fondamentale considera, prima di tutto, lo stato interno degli asset e praticamente non considera lo stato del prezzo corrente degli asset sul mercato. Quell’analisi tecnica, al contrario, sostanzialmente considera e analizza solo l’attuale dinamica dei prezzi, il che consente di utilizzarla con grande successo nella pianificazione di investimenti a breve termine.

Discutere su “quale è meglio” analisi fondamentale o tecnica è irragionevole. Ognuno di essi viene utilizzato per determinare i propri criteri e se l’analisi fondamentale è praticamente inutile per gli investimenti a breve termine e aiuta molto con gli investimenti a lungo termine, l’analisi tecnica è l’opposto.

Quell’analisi tecnica è progettata solo per funzionare con investimenti a breve termine.

Analisi fondamentale: scopi e obiettivi

Per utilizzare con successo l’analisi per le previsioni nel campo degli investimenti, è necessario, prima di tutto, determinare gli obiettivi e gli obiettivi che vengono fissati durante l’analisi. Lo scopo dell’analisi è quello di preparare l’investitore a una possibile variazione del valore delle attività. Comprendere le relazioni di causa ed effetto che causano le fluttuazioni dei prezzi e tali cause sono generalmente esterne. Tali eventi includono:

- fenomeni geopolitici, sociali ed economici;

- sentiment generale del mercato, prospettive di sviluppo economico in relazione a un determinato paese;

- disastri naturali e provocati dall’uomo, condizioni ambientali anormali, il cui verificarsi ha causato ingenti danni economici;

- instabilità interna ed esterna (conflitti civili, rivoluzioni, ribellioni, colpi di stato, guerre esterne ed interne dentro e intorno allo Stato);

- eventi politici interni (elezioni parlamentari e presidenziali, referendum, cambio di élite al potere, ecc.);

- divulgazione (pubblicazione) di indicatori economici per paesi o industrie rilevanti.

Metodi utilizzati nell’analisi fondamentale

Quando si esegue l’analisi fondamentale, vengono utilizzati i seguenti metodi:

Metodo di confronto nell’analisi fondamentale dei mercati finanziari

Questo metodo si basa su un confronto di indicatori economici pubblicati e ancora da prevedere. Più forti sono le differenze tra questi indicatori, più violenta sarà la reazione dei giocatori in borsa. E di conseguenza, questo può portare a una massiccia chiusura o apertura di transazioni nelle direzioni più redditizie, che ovviamente derivano da tali differenze.

Analisi Stagionale

Il fattore delle fluttuazioni stagionali del mercato azionario influisce sugli asset che si trovano su di esso. Nel caso delle azioni, quindi, non solo i rendiconti finanziari ed economici trimestrali della società sono importanti, ma anche il numero di azioni che sono state vendute sul mercato in stagione o fuori stagione. Le aziende che operano in diversi settori dell’economia ricevono entrate diverse in diversi periodi di tempo. Questo, di conseguenza, non può che influenzare il pagamento dei dividendi, la

volatilitàe liquidità delle azioni. Allo stesso tempo, il confronto dei dati di vendita delle aziende viene solitamente effettuato non solo dagli indicatori del trimestre precedente, ma anche dagli indicatori dello stesso trimestre dell’anno scorso. Un’analoga analisi viene effettuata dalle agenzie nazionali sugli indicatori macroeconomici del Paese. Inoltre, per lavorare con gli indicatori macroeconomici, vengono utilizzati i metodi di “eliminazione della stagionalità”, con il loro aiuto, i dati vengono adeguati. Ciò consente di comprendere chiaramente in che modo differiscono dalla norma per questo trimestre, mese, anno. Inoltre, ci sono periodi separati in borsa durante i quali, di regola, c’è una chiusura di massa di alcune posizioni da parte degli investitori (tra questi periodi è inclusa la vigilia delle vacanze di Natale). Tali periodi sono necessariamente presi in considerazione quando si analizzano i mercati azionari. In effetti, in un mercato a bassa volatilità, tale chiusura può portare a un cambiamento molto marcato nelle quotazioni dei titoli. Naturalmente, l’analisi stagionale da sola non è sufficiente per prendere una decisione di acquistare o vendere asset, ma è un elemento necessario quando si conduce una ricerca fondamentale generale. Questo metodo viene utilizzato quando si analizza non solo il mercato azionario. È anche ampiamente utilizzato quando si prendono decisioni sull’acquisto e la vendita di attività nei mercati dei cambi, delle materie prime e di altri mercati.

Ad esempio, considera una situazione in cui una prolungata stagione delle piogge si è improvvisamente trascinata. Ciò può portare alla perdita di parte del raccolto delle piantagioni di cotone, il che ridurrà la quantità di beni disponibili e, a sua volta, comporterà un aumento dei prezzi. Pertanto, monitorando la stagionalità e conducendo analisi, è possibile prevedere una forte variazione dei prezzi dei futures sul cotone.

Metodi di analisi deduttivi e induttivi

Utilizzando l’induzione, l’investitore elabora gli indicatori di vari indicatori e notizie e sulla base di essi costruisce ipotesi su possibili variazioni di prezzo nei mercati. La deduzione viene utilizzata principalmente per il trading di tendenza ed è spesso inclusa nell’analisi fondamentale delle azioni. L’essenza di questo metodo è trarre conclusioni, dal generale al particolare. Questa è una tecnica piuttosto complicata che può dare risultati errati a causa dell’eccessiva fiducia della persona che ha condotto l’analisi nelle proprie conclusioni. Tuttavia, la detrazione può essere preziosa in situazioni in cui, ad esempio, è necessario capire cosa fare con EURUSD in caso di maggiori fluttuazioni dei mercati europei.

Tecnica di correlazione

Questa tecnica è una combinazione formata all’intersezione tra analisi tecnica e fondamentale. La sua essenza sta nel fatto che, con la crescita di uno degli asset, il valore di un altro asset ad esso associato (o asset associati) può aumentare o diminuire. Oggi, gli scambi utilizzano indicatori corrispondenti per tenere conto della correlazione, come Indcor-Correlation o OverLay Chart.

Tecnica di raggruppamento e generalizzazione

Questa tecnica appartiene a metodi complessi di livello professionale ed è utilizzata principalmente dagli analisti. Consiste nella scomposizione delle attività in gruppi in base al loro “comportamento” nel mercato, quindi su di esse viene calcolato un indice generalizzato. Questa tecnica viene utilizzata per analizzare i mercati dai principali attori e società analitiche, ma gli investitori esperti possono creare il proprio indicatore macroeconomico. Tali indicatori, ad esempio, includono l’indice Dow Jones, compilato sulla base dell’analisi fondamentale per le 30 maggiori società classificate come “blue chip”. Analisi di mercato fondamentali (azioni aziendali, valute, criptovalute): cos’è, nozioni di base, moltiplicatori, tipologie e metodi di analisi: https://youtu.be/fa1xkn7OfZY

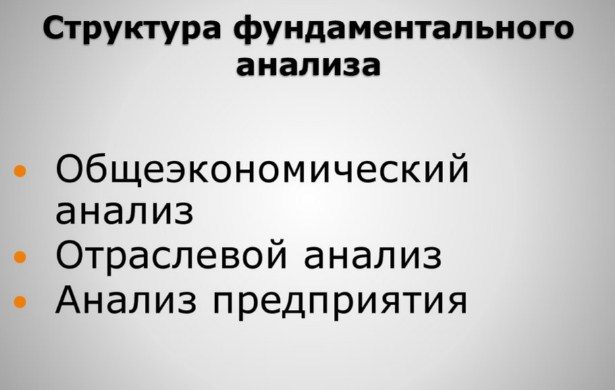

Analisi fondamentale – sistema e struttura

Un trader, decidendo di investire, deve prima di tutto rispondere a una serie di domande:

- su quali asset intende negoziare;

- quali valute sono incluse nella coppia (se ha intenzione di lavorare nei mercati valutari);

- quali società sono incluse nel corrispondente indice di titoli (quando si pianificano operazioni sui mercati azionari);

- la tempistica prevista per la conclusione delle operazioni?

Fasi dell’analisi fondamentale

L’analisi fondamentale può essere suddivisa in più fasi:

Analisi della situazione economica

Tale analisi di solito inizia con una comprensione della situazione generale del mercato. Ad esempio, prendi la coppia di valute EUR/USD. Ci sono sempre molte notizie sui mercati valutari europei e americani su tutte le piattaforme informative. E mantenere una forte volatilità delle coppie di valute e delle azioni in questi mercati non è difficile. Inoltre, una coppia del genere è adatta a quasi tutti gli stili di trading, inclusi

swing e

scalping .. Se un trader decide di aprire un’operazione su EUR/USD, allora, prima di tutto, dovrebbe prestare attenzione alle decisioni nel campo della politica monetaria che sono state prese dalla Fed e dalla BCE. Gli organi direttivi di entrambe queste organizzazioni si incontrano ogni 6 settimane. In tali riunioni, decidono sulle variazioni dei tassi di interesse ed esprimono i loro giudizi in varie aree dell’economia. Sulla base di queste decisioni, e confrontandole con le precedenti, è possibile trarre alcune conclusioni e sviluppare previsioni analitiche in vari ambiti, come spesso fanno gli analisti professionisti.

Analisi delle imprese e dei singoli settori dell’economia

Questa fase dell’analisi fondamentale del mercato azionario comprende lo studio delle attività delle società scelte dall’investitore. Per fare ciò, è necessario iniziare a monitorare da vicino le notizie e gli eventi aziendali nel settore in cui l’azienda svolge il proprio core business.

Per analizzare il mercato dei titoli si utilizzano innanzitutto indici, come l’Industrial Average,

S&P500 , Dow Jones, Nikkei225 e altri. Questi indici sono formati sulla base delle attività delle società più grandi e stabili che operano in una determinata regione.

Allo stesso tempo, al fine di determinare più o meno accuratamente quali tra i settori attualmente dominanti sul mercato, è anche necessario monitorare e analizzare la variazione dei tassi degli indici stessi. Prima di iniziare le operazioni di trading, un trader deve controllare il calendario dei dividendi, è facile determinare l’inizio e la fine delle stagioni dei report aziendali. Il calendario dei dividendi pubblica anche una grande quantità di dati che influiscono sul valore degli asset e sulla quotazione degli indici.

Analisi del valore di azioni e altri titoli

Questo aspetto dell’analisi fondamentale del mercato azionario considera la performance finanziaria della società, inclusa la crescita (diminuzione) del reddito totale e operativo, ecc. Se nel lungo periodo, nonostante fattori esterni, si registra una tendenza verso una crescita stabile della capitalizzazione, ciò significa un’elevata stabilità e redditività delle azioni della società nel lungo periodo. Nonostante il fatto che nel breve termine (giorno, settimana, mese), il valore delle azioni della società possa oscillare sia al rialzo che al ribasso.

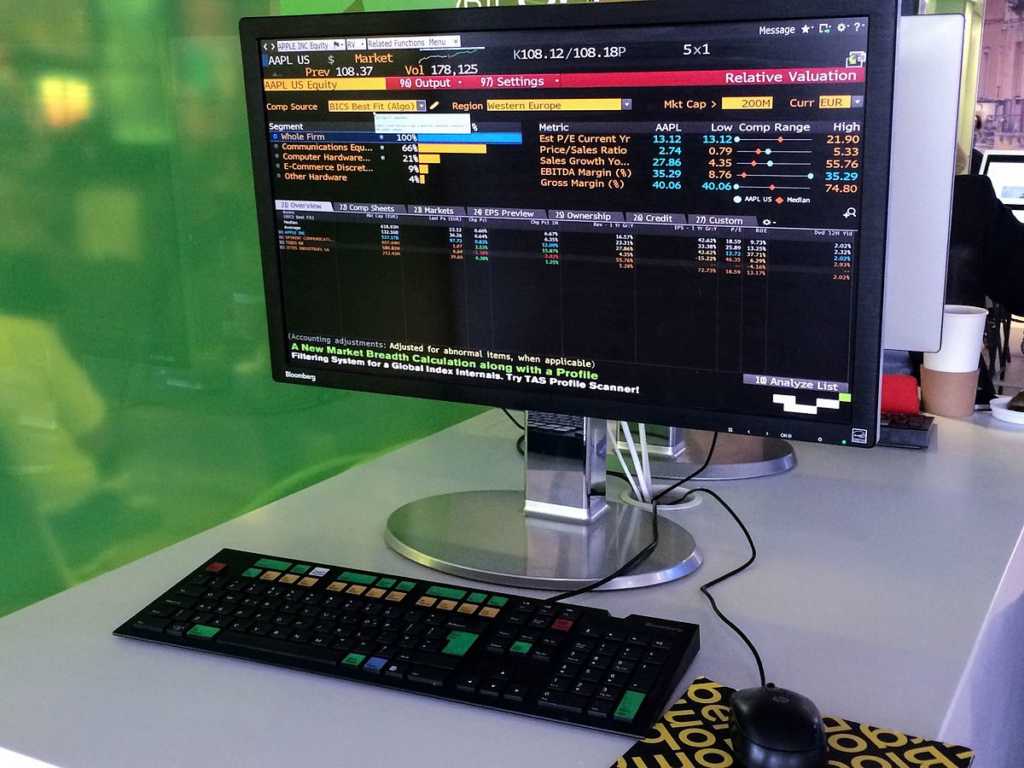

Principali fonti di dati per l’analisi fondamentale

Per condurre l’analisi fondamentale, gli investitori e gli analisti finanziari utilizzano solitamente fonti di dati come:

Notizie e analisi finanziarie

Prima di tutto, gli investitori dovrebbero decidere quali eventi e in quale mercato seguire. Quindi, nel mercato dei cambi, qualsiasi notizia significativa dagli Stati Uniti influenzerà il dollaro, e quindi il tasso di cambio di quasi tutte le valute. Allo stesso modo, eventi importanti nella vita della società Tesla influenzeranno le quotazioni di azioni e altri titoli in borsa. Lo stesso vale per gli indici azionari, quindi prima di iniziare un’analisi fondamentale, un investitore dovrebbe definire chiaramente in quale dei segmenti di mercato vuole investire. Dopodiché, è necessario studiare esattamente le informazioni relative al particolare settore che è stato scelto da lui.

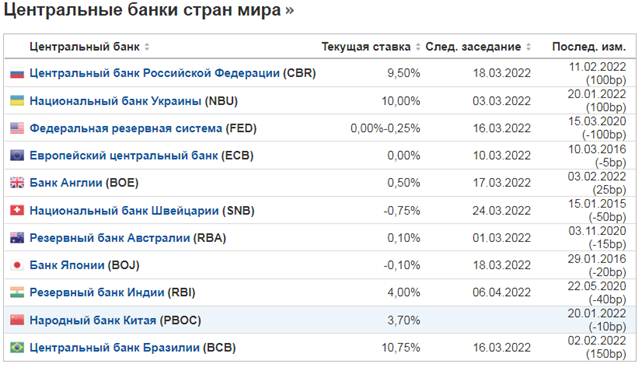

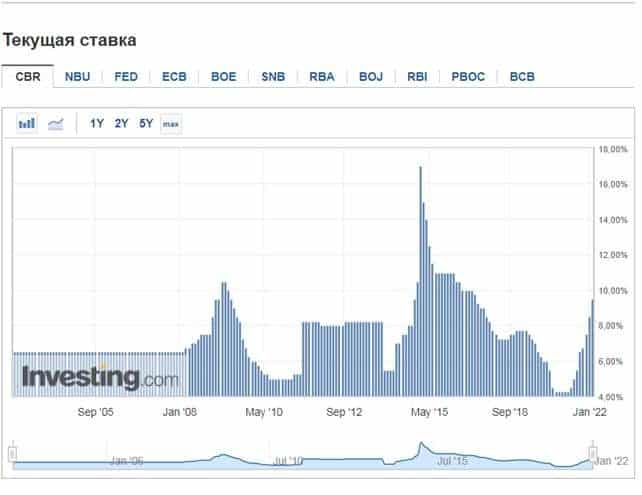

Tassi delle banche centrali dei paesi

Nell’effettuare l’analisi fondamentale, è inoltre necessario concentrarsi sui bollettini delle Banche Centrali dei paesi, in particolare della BCE e degli FRS nel campo della politica monetaria e dei tassi di interesse sui prestiti. I mercati reagiscono in modo molto dinamico a quasi ogni cambiamento delle aspettative e le informazioni sulle variazioni dei tassi di interesse o della politica monetaria possono avere un impatto molto forte sulla configurazione del mercato. Ciò è particolarmente vero per la Fed (Federal Reserve System), che controlla la valuta di riserva e tutte le sue decisioni si riflettono non solo nel mercato statunitense, ma anche in quasi tutti gli altri mercati.

Banche centrali dei principali paesi del mondo:

dinamica delle variazioni del tasso attuale della Banca centrale della Federazione Russa per l’ora attuale

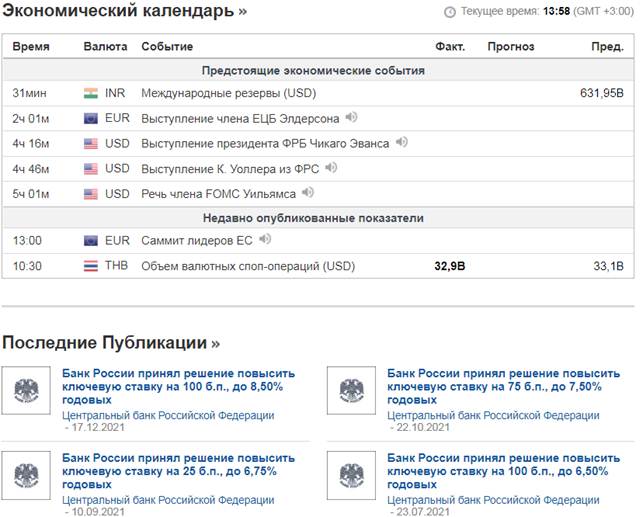

Calendario economico

Una delle fonti più importanti per ottenere il necessario per l’analisi fondamentale è il Calendario Economico. Riflette in forma visiva quasi tutte le tendenze dell’economia moderna e da cui puoi trarre quasi tutti i dati necessari per l’analisi.

Relazioni delle imprese sui risultati delle attività finanziarie ed economiche

Lo studio delle relazioni contabili e dei rendiconti finanziari delle società consente di determinarne i parametri relativi alla redditività della capitalizzazione e altri parametri necessari per un’analisi fondamentale completa. Sulla base di essi, si possono trarre conclusioni sulle prospettive di sviluppo dell’azienda, sulla sua stabilità (e, di conseguenza, sulla stabilità dei suoi titoli)

Indicatori presi in considerazione nell’analisi fondamentale

Questi indicatori includono:

Indicatori macroeconomici

Gli indicatori macroeconomici più importanti che si trovano sotto l’icona delle tre stelle nei calendari sono:

- decisione sul tasso di interesse della Banca Centrale;

- PFN (buste paga non agricole)

- indice di disoccupazione;

- Indice dei prezzi al consumo;

- PIL (prodotto interno lordo).

Gli indicatori più diffusi (moltiplicatori) utilizzati per l’analisi fondamentale

Analisi fondamentale: multipli azionari, come trovare titoli sottovalutati: https://youtu.be/PgMgKY2Y5U4

Indicatori principali

Questi tipi di indicatori sono necessari per fare una previsione competente sui possibili cambiamenti futuri nelle economie dei paesi. I cambiamenti di questi indicatori indicano possibili cambiamenti positivi o negativi che, in un modo o nell’altro, influenzeranno tutti (o molti settori di mercato). Questi indicatori consentono di prevedere, nell’effettuare un’analisi fondamentale, ad esempio, una recessione, e sono ampiamente utilizzati nel lavoro di analisti e capi degli organi centrali della Banca Centrale per determinare il vettore di sviluppo e adeguare la politica monetaria di la Banca Centrale. Criteri praticamente simili vengono utilizzati dagli investitori per costruire o adattare le proprie strategie sul mercato. Questi tipi di indicatori includono:

- Il volume di ricezione dello stato. permessi per la costruzione di capitali. Maggiore è il numero di permessi rilasciati, migliori sono le prospettive per il settore edile e altri settori collegati.

Un aumento di questo indicatore indica le prospettive di diminuzione della disoccupazione, miglioramento delle condizioni di prestito ipotecario, ecc.

- L’indice di fiducia dei consumatori mostra la disponibilità dei cittadini a spendere i propri soldi.

Sulla sua base, viene determinata la situazione nel campo dell’occupazione della popolazione e lo stato dell’economia dello stato.

- Il volume delle domande di indennità di disoccupazione. L’indicatore mostra un aumento (decremento) della disoccupazione in un determinato periodo, che si riflette naturalmente nel livello del PIL, nella riscossione delle tasse sul costo degli acquisti, e così via.

indicatori di ritardo

Questi indicatori riflettono i cambiamenti già avvenuti nell’economia del Paese e le loro dinamiche nel tempo. Questi indicatori includono:

- Tasso di disoccupazione . Indica il numero effettivo di disoccupati nel paese in un dato momento.

- Indice dei prezzi al consumo . Mostrare la dinamica delle variazioni del costo del paniere dei consumatori per un certo periodo di tempo

- Bilancia commerciale . Il rapporto tra il valore delle merci importate ed esportate nel paese per un certo periodo di tempo

Gli investitori utilizzano questi indicatori nelle loro analisi per confermare le tendenze che sono saldamente stabilite nel mercato.

Indicatori di corrispondenza

Questo tipo di indicatore viene utilizzato durante lo svolgimento dell’analisi fondamentale per ottenere informazioni sull’attuale stato economico del paese, che consente agli investitori di creare un diagramma dettagliato delle attuali tendenze del mercato. Tra loro:

- Il reddito medio è un indicatore della somma di tutti i redditi di un individuo, indipendentemente dalla fonte.

- Vendite al dettaglio: mostra le variazioni del volume delle vendite al dettaglio di beni.

- Il PIL è il valore di tutti i beni e servizi prodotti in un paese in un determinato periodo di tempo.

I fattori che sono necessariamente presi in considerazione e utilizzati nell’analisi fondamentale includono anche la forza maggiore (“eventi che sono circostanze di forza maggiore e che non possono essere influenzati in un dato momento”). Questi includono:

- Guerre, conflitti militari interni ed esterni.

- Disastri causati dall’uomo e disastri naturali.

- Instabilità politica, rivolte, rivolte, rivoluzioni e altri eventi di forza maggiore.

Esempio

Esempi di forza maggiore includono la pandemia di coronavirus. Che nel corso del 2019-2021 ha cambiato significativamente lo stato del mercato. Quindi le azioni delle compagnie di viaggio sono scese ai minimi storici a causa della chiusura delle frontiere, e solo ora si è registrato un lievissimo aumento. Allo stesso tempo, le azioni di aziende farmaceutiche e società che producono dispositivi di protezione biologica personale e apparecchiature mediche sono aumentate notevolmente e la loro crescita continua nonostante l’abolizione delle

restrizioni COVID da parte di alcuni paesi.L’analisi fondamentale si basa su PIL, inflazione e tassi di interesse, questi tre indicatori economici, come nessun altro, possono influenzare il mercato, pertanto, nell’effettuare un’analisi, dovrebbero essere prestati particolare e maggiore attenzione.

Thiruthani Hous

Varanbarappilly po

Veapur

680303

Thrussr

PAN card number

DSXPA6708R

Aadhar card numbe

628353681297