A tőzsde fundamentális elemzése – vállalati részvények, értékpapírok, pénzügyi piacok fundamentális elemzésének alapjai, mutatói, eszközei, módszerei Fundamentális elemzés – fundamentális elemzés, ez a kifejezés a piaci (tőzsdei) becsült értékének előrejelzésének módszertanára vonatkozik. mutatóinak elemzésén alapul. Ezt a fajta elemzést a kereskedők használják annak érdekében, hogy objektíven felmérjék a vállalkozásban rejlő lehetőségeket (beleértve a részvények értékét is). Az elemzés eredményeként a kereskedő felmérheti a cég pénzügyi lehetőségeit, mint pl.

- a társaság teljes bevétele;

- a társaság által kapott nettó nyereség;

- a társaság teljes nettó vagyona;

- a társaság kötelezettségei, terhelési és hiteltartozásai;

- a vállalaton keresztül áramló pénz mennyisége;

- a társaság által fizetett osztalék összege;

- vállalati teljesítménymutatók.

Példa:

Példaként vegye fontolóra összetett háztartási készülékek, például TV vásárlását. Az egyik vásárló egyszerűen megvásárolja az első olyan készüléket, amelyik többé-kevésbé megfelelő árban és kialakításban.

Egy másik gondosan mérlegel több lehetőséget a vásárlás előtt. Kiválasztja a legkényelmesebb és legmegbízhatóbb modellt, tanulmányozza a vásárlói véleményeket, összehasonlítja a műszaki specifikációkat, és csak részletes tanulmányozás után kezdi meg az árak összehasonlítását, és keresi az ár és a minőség legelőnyösebb kombinációját. A paraméterek ilyen választása alapvető elemzést jelent a TV vásárlása előtt .

- A pénzügyi piacok fundamentális elemzése – hogyan működik

- Alapvető és technikai elemzés – a fő különbségek

- Fundamentális elemzés: célok és célkitűzések

- A fundamentális elemzésben használt módszerek

- Összehasonlítási módszer a pénzügyi piacok fundamentális elemzésében

- Szezonális elemzés

- Deduktív és induktív elemzési módszerek

- Korrelációs technika

- Csoportosítási és általánosítási technika

- Fundamentális elemzés – rendszer és szerkezet

- A fundamentális elemzés szakaszai

- A gazdasági helyzet elemzése

- Vállalatok és a gazdaság egyes ágazatainak elemzése

- Részvények és egyéb értékpapírok értékének elemzése

- A fundamentális elemzés főbb adatforrásai

- Hírek és pénzügyi elemzések

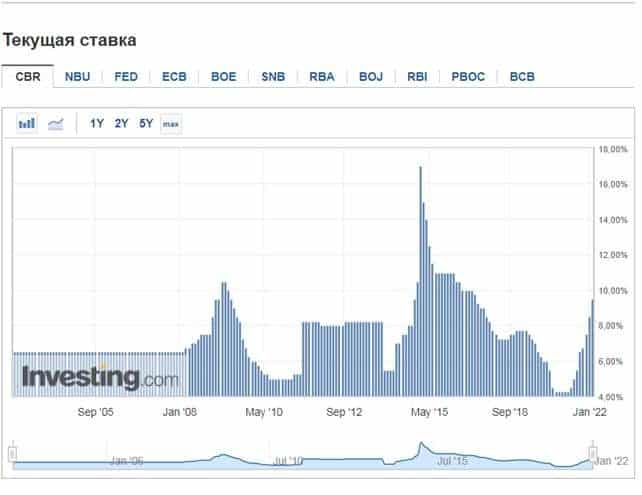

- Az országok központi bankjainak árfolyamai

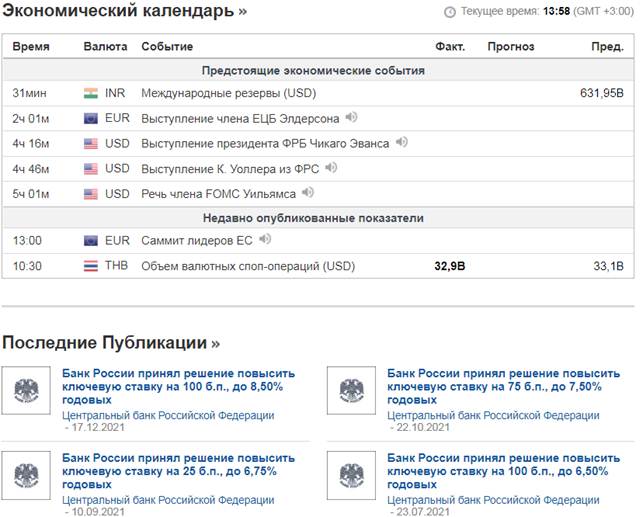

- Gazdasági naptár

- Cégek beszámolói a pénzügyi-gazdasági tevékenységük eredményéről

- A fundamentális elemzés során figyelembe vett mutatók

- Makrogazdasági mutatók

- A fundamentális elemzéshez használt legnépszerűbb mutatók (szorzók).

- Vezető mutatók

- elmaradott mutatók

- Egyező mutatók

A pénzügyi piacok fundamentális elemzése – hogyan működik

A fundamentális piacelemzés elsősorban azon alapul, hogy egy vállalat eszközeinek valós értéke jelentősen eltérhet a piaci értéktől.

Ebben az esetben fennáll annak a lehetősége, hogy a piacok rövid távon rosszul – túl- vagy alulértékelik – a vállalatok eszközeit. A fundamentális elemzés hívei szilárdan meg vannak győződve arról, hogy az eszközök hibás értékbecslése ellenére mindig visszatér a helyes (objektív) árhoz.

Példa:

Példaként vegye figyelembe a Tesla részvények teljesítményét. Annak ellenére, hogy a részvények árfolyama rövid távon jelentős és spekulatív jellegű, az információtömeget és a mikrochipek hiányát okozza.

Hosszú távon értékpapírjai nemcsak magas értéküket adják vissza, hanem folyamatos növekedést is mutatnak, és a társaság folyamatosan növeli kapitalizációját.Ezért a fundamentális elemzési mechanizmus alkalmazásának fő célja az eszközök valódi értékének meghatározása és összehasonlítása az aktuális piaci árral. Egy ilyen összehasonlítás lehetővé teszi a kereskedő számára, hogy magabiztosan előre jelezze az eszközök értékének változását, és ezáltal pénzügyi lehetőségek nyílnak meg. Egy ilyen elemzés gyakorlatilag használhatatlan a rövid távú befektetéseknél, de a hosszú távú befektetéseknél ő fogja a legpontosabban megjósolni egy eszköz piaci viselkedését.

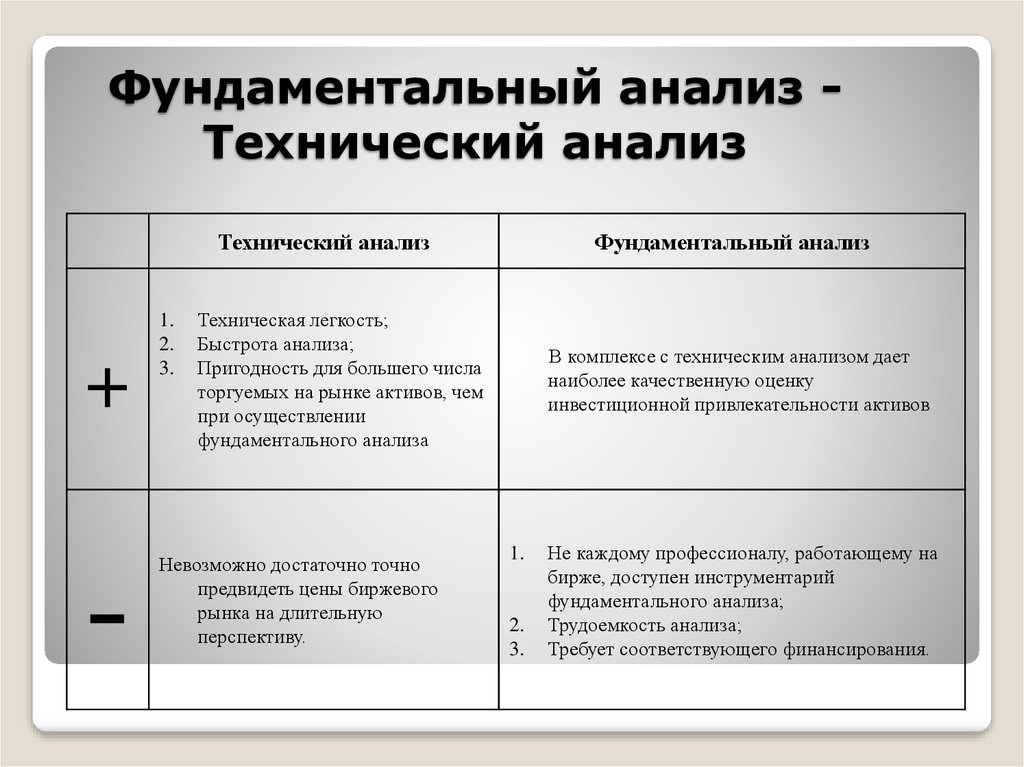

Alapvető és technikai elemzés – a fő különbségek

A fő különbségek a fenomenális és a technikai elemzés között az elemzett paraméterek. Tehát ha a fundamentális elemzés mindenekelőtt az eszközök belső állapotát veszi figyelembe, és gyakorlatilag nem veszi figyelembe az eszközök jelenlegi piaci árának állapotát. Ez a technikai elemzés ezzel szemben alapvetően csak az aktuális árdinamikát veszi figyelembe és elemzi, ami lehetővé teszi, hogy azt nagy sikerrel tudja felhasználni a rövid távú befektetések tervezésekor.

A „melyik a jobb” alapvető vagy technikai elemzésről vitatkozni ésszerűtlen. Mindegyik a saját kritériumainak meghatározására szolgál, és ha a fundamentális elemzés gyakorlatilag használhatatlan a rövid távú befektetéseknél, és sokat segít a hosszú távú befektetéseknél, akkor a technikai elemzés ennek az ellenkezője.

Ezt a technikai elemzést csak rövid távú befektetésekre tervezték.

Fundamentális elemzés: célok és célkitűzések

Ahhoz, hogy az elemzést sikeresen felhasználhassuk a beruházási terület előrejelzésére, mindenekelőtt meg kell határozni az elemzés során kitűzött célokat és célkitűzéseket. Az elemzés célja, hogy felkészítse a befektetőt az eszközök értékének esetleges változására. Az áringadozást okozó ok-okozati összefüggések megértése, és az ilyen okok általában külsőek. Ilyen események a következők:

- geopolitikai, társadalmi és gazdasági jelenségek;

- általános piaci hangulat, gazdasági fejlődési kilátások egy adott országgal kapcsolatban;

- természeti és ember okozta katasztrófák, rendellenes környezeti feltételek, amelyek bekövetkezése jelentős gazdasági kárt okozott;

- belső és külső instabilitás (polgári konfliktusok, forradalmak, lázadások, puccsok, külső és belső háborúk az államban és környékén);

- belpolitikai események (parlament- és elnökválasztás, népszavazás, uralkodó elitváltás stb.);

- az érintett országok vagy iparágak gazdasági mutatóinak közzététele (közzététele).

A fundamentális elemzésben használt módszerek

Az alapelemzés során a következő módszereket alkalmazzák:

Összehasonlítási módszer a pénzügyi piacok fundamentális elemzésében

Ez a módszer a közzétett és még várható gazdasági mutatók összehasonlításán alapul. Minél erősebbek a különbségek ezen mutatók között, annál hevesebb lesz a tőzsdei szereplők reakciója. És ennek megfelelően ez a tranzakciók tömeges lezárásához vagy nyitásához vezethet a legjövedelmezőbb irányba, ami nyilvánvalóan az ilyen különbségekből következik.

Szezonális elemzés

A tőzsde szezonális ingadozásának tényezője befolyásolja a rajta elhelyezkedő eszközöket. A részvények esetében tehát nem csak a társaság negyedéves pénzügyi-gazdasági kimutatásai a fontosak, hanem az is, hogy szezonban vagy szezonon kívül hány részvényt adtak el a piacon. A gazdaság különböző ágazataiban működő vállalatok különböző időszakokban eltérő bevételhez jutnak. Ez ennek megfelelően nem érintheti az osztalékfizetést, a

volatilitástés a részvények likviditása. Ugyanakkor az értékesítési adatok vállalatokonkénti összehasonlítása általában nemcsak az előző negyedév, hanem az előző év azonos negyedévének mutatói alapján is történik. Hasonló elemzést végeznek a nemzeti ügynökségek az ország makrogazdasági mutatóiról. Ezenkívül a makrogazdasági mutatókkal való munkához a “szezonalitás kiküszöbölésének” módszereit használják, és ezek segítségével korrigálják az adatokat. Ez lehetővé teszi, hogy világosan megértse, miben térnek el az adott negyedévre, hónapra, évre vonatkozó normáktól. Ezenkívül a tőzsdéken vannak külön időszakok, amelyek során általában bizonyos pozíciókat tömegesen zárnak be a befektetők (ilyen időszakok közé tartozik a karácsonyi ünnepek előestéje). Az ilyen időszakokat szükségszerűen figyelembe kell venni a részvénypiacok elemzésekor. Valójában egy alacsony volatilitású piacon egy ilyen bezárás az értékpapír-jegyzések nagyon éles változásához vezethet. Természetesen a szezonális elemzés önmagában nem elegendő az eszközök vételére vagy eladására vonatkozó döntés meghozatalához, de az általános alapkutatások elvégzésekor elengedhetetlen elem. Ezt a módszert nem csak a tőzsde elemzésekor alkalmazzák. Széles körben használják a deviza-, áru- és egyéb piacokon az eszközök vásárlásával és eladásával kapcsolatos döntések meghozatalakor is.

Példaként vegyünk egy olyan helyzetet, amikor egy elhúzódó esős évszak hirtelen elhúzódott. Ez a termés egy részének elvesztéséhez vezethet a gyapotültetvényekről, ami csökkenti a rendelkezésre álló áru mennyiségét, és ennek következtében az árak növekedéséhez vezet. Így a szezonalitás nyomon követésével és elemzések elvégzésével megjósolható a határidős pamutügyletek árának éles változása.

Deduktív és induktív elemzési módszerek

A befektető az indukció segítségével feldolgozza a különböző mutatók, hírek mutatóit, és ezek alapján feltételezéseket alkot a piacok lehetséges árváltozásairól. A levonást főként trendkereskedésre használják, és leggyakrabban a részvények fundamentális elemzésében szerepel. Ennek a módszernek a lényege, hogy következtetéseket vonjon le – az általánostól a konkrétig. Ez egy meglehetősen bonyolult technika, amely hibás eredményeket adhat az elemzést végző személy következtetéseibe vetett túlzott bizalma miatt. A levonás azonban felbecsülhetetlen értékű lehet olyan helyzetekben, amikor például meg kell érteni, mit kell tenni az EURUSD-val az európai piacok fokozott ingadozása esetén.

Korrelációs technika

Ez a technika a technikai és az alapelemzés metszéspontjában kialakult kombináció. Lényege abban rejlik, hogy az egyik vagyontárgy növekedésével a hozzá tartozó másik vagyon (vagy kapcsolódó eszközök) értéke növekedhet vagy csökkenhet. Ma a tőzsdék megfelelő mutatókat használnak a korreláció számbavételére, mint például az Indcor-Correlation vagy az OverLay Chart.

Csoportosítási és általánosítási technika

Ez a technika a komplex, professzionális szintű módszerek közé tartozik, és főleg elemzők használják. Ez abból áll, hogy az eszközöket a piaci „viselkedésüknek” megfelelően csoportokra bontják, majd általánosított indexet számítanak rájuk. Ezt a technikát a főbb szereplők és elemző cégek piacok elemzésére használják, de a tapasztalt befektetők saját makrogazdasági mutatót is létrehozhatnak. Ilyen mutatók közé tartozik például a Dow Jones index, amelyet fundamentális elemzés alapján állítottak össze a 30 legnagyobb “blue chip” kategóriába sorolt vállalatra. Fundamentális piacelemzés (cégrészvények, valuták, kriptovaluták): mi ez, alapok, szorzók, elemzési típusok és módszerek: https://youtu.be/fa1xkn7OfZY

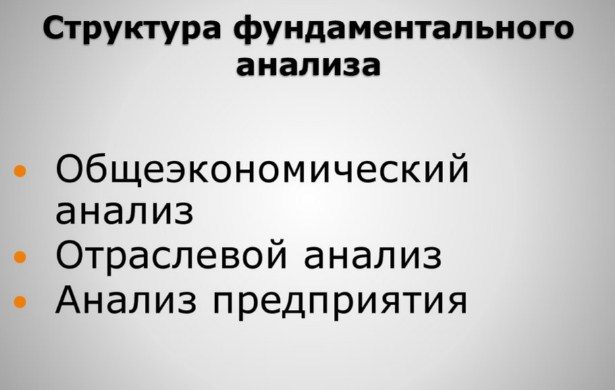

Fundamentális elemzés – rendszer és szerkezet

A befektetési döntés meghozatalakor a kereskedőnek mindenekelőtt számos kérdésre kell válaszolnia:

- mely eszközökkel kíván kereskedni;

- milyen valuták szerepelnek a párban (ha azt tervezi, hogy a valutapiacokon fog dolgozni);

- mely vállalatok szerepelnek a megfelelő értékpapír-indexben (a tőzsdei műveletek tervezésekor);

- a tranzakciók megkötésének tervezett időkerete?

A fundamentális elemzés szakaszai

A fundamentális elemzés több szakaszra osztható:

A gazdasági helyzet elemzése

Az ilyen elemzés általában a piac általános helyzetének megértésével kezdődik. Vegyük például az EUR/USD devizapárt. Az európai és amerikai valutapiacokról mindig elég sok hír jelenik meg minden információs platformon. És ezeken a piacokon nem nehéz fenntartani az erős volatilitást a devizapárokban és a részvényekben. Sőt, egy ilyen pár szinte minden kereskedési stílushoz alkalmas, beleértve a

swinget és

a scalpingot is.. Ha egy kereskedő úgy dönt, hogy EUR/USD ügyletet nyit, akkor mindenekelőtt a monetáris politika területén a Fed és az EKB által hozott döntésekre kell figyelnie. Mindkét szervezet vezető testülete 6 hetente ülésezik. Az ilyen találkozókon döntenek a kamatláb változásáról, és meghozzák ítéleteiket a gazdaság különböző területein. Ezen döntések alapján és a korábbiakkal összevetve lehetõség nyílik bizonyos következtetések levonására, elemzõ elõrejelzések kidolgozására a különbözõ területeken, amit gyakran a hivatásos elemzõk is megtesznek.

Vállalatok és a gazdaság egyes ágazatainak elemzése

A tőzsde fundamentális elemzésének ezen szakasza magában foglalja a befektető által választott cégek tevékenységének tanulmányozását. Ehhez el kell kezdeni szorosan figyelemmel kísérni a vállalati híreket és eseményeket abban az iparágban, ahol a cég alaptevékenységét végzi.

Az értékpapírpiac elemzéséhez mindenekelőtt olyan indexeket használnak, mint az ipari átlag, az

S&P500 , a Dow Jones, a Nikkei225 és mások. Ezeket az indexeket az adott régióban működő legnagyobb és legstabilabb vállalatok tevékenysége alapján alakítják ki.

Ugyanakkor ahhoz, hogy többé-kevésbé pontosan meg lehessen határozni, hogy az iparágak közül mely iparágak dominálnak jelenleg a piacon, maguknak az indexeknek a rátáinak változását is figyelemmel kell kísérni, elemezni. A kereskedés megkezdése előtt a kereskedőnek ellenőriznie kell az osztaléknaptárt, így könnyen meghatározható a vállalati jelentési szezon kezdete és vége. Az osztaléknaptár az eszközök értékét és az indexek jegyzését is nagy mennyiségű adatot közöl.

Részvények és egyéb értékpapírok értékének elemzése

A tőzsde fundamentális elemzésének ez a szempontja a vállalat pénzügyi teljesítményét veszi figyelembe, beleértve a teljes és működési bevétel növekedését (csökkenését) stb. Ha hosszú távon a külső tényezők ellenére a kapitalizáció stabil növekedése irányul, akkor ez hosszú távon a társaság részvényeinek magas stabilitását és jövedelmezőségét jelenti. Annak ellenére, hogy rövid távon (nap, hét, hónap) a társaság részvényeinek értéke felfelé és lefelé is ingadozhat.

A fundamentális elemzés főbb adatforrásai

A fundamentális elemzés elvégzéséhez a befektetők és pénzügyi elemzők általában olyan adatforrásokat használnak, mint:

Hírek és pénzügyi elemzések

Mindenekelőtt a befektetőknek el kell dönteniük, hogy mely eseményeket és melyik piacon követik nyomon. A devizapiacon tehát az Egyesült Államokból érkező minden jelentős hír hatással lesz a dollárra, így szinte az összes valuta árfolyamára. Ugyanígy a Tesla cég életében bekövetkezett fontos események hatással lesznek a részvények és egyéb értékpapírok tőzsdei jegyzéseire. Ugyanez vonatkozik a részvényindexekre is, tehát a fundamentális elemzés megkezdése előtt a befektetőnek egyértelműen meg kell határoznia, hogy a piaci szegmensek közül melyikbe kíván befektetni. Ezt követően pontosan meg kell vizsgálni az általa kiválasztott ágazathoz kapcsolódó információkat.

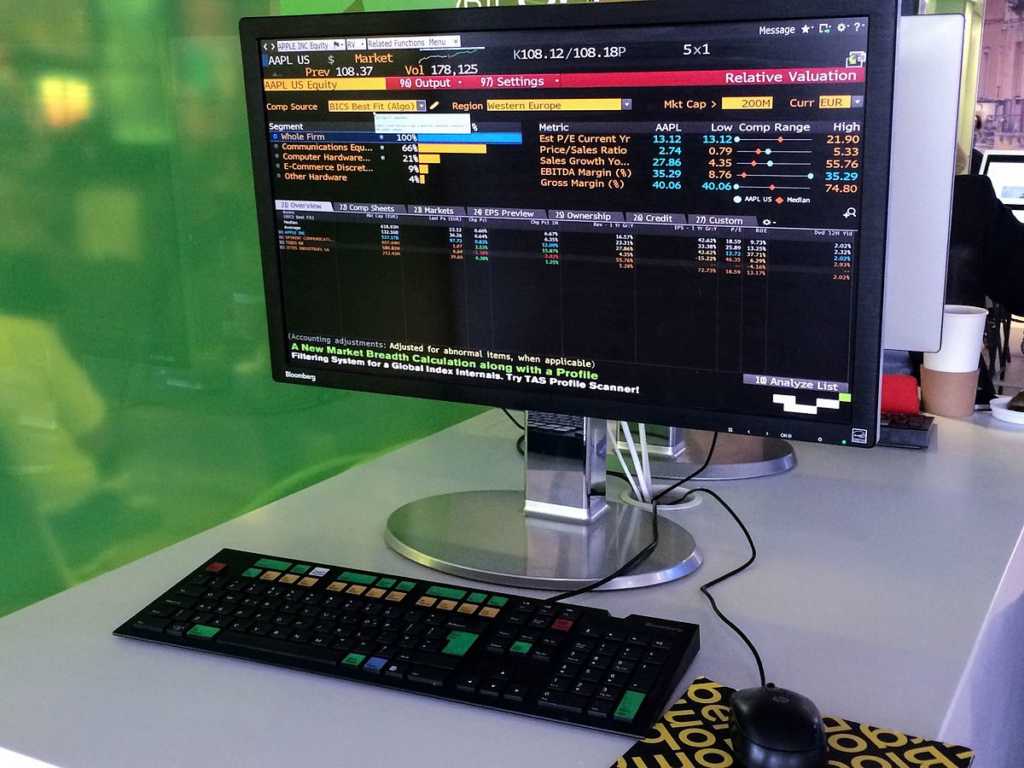

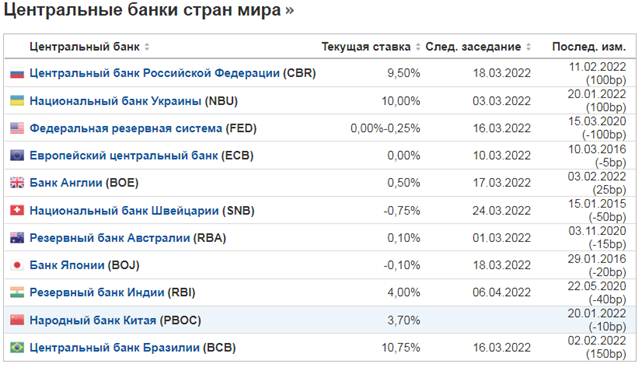

Az országok központi bankjainak árfolyamai

A fundamentális elemzések során figyelembe kell venni az országok jegybankjainak, különösen az EKB-nak és az FRS-nek a monetáris politika és a hitelek kamataival kapcsolatos közleményeit is. A piacok nagyon dinamikusan reagálnak a várakozások szinte minden változására, és a kamatlábak vagy a monetáris politika változásaira vonatkozó információk nagyon erős hatással lehetnek a piac konfigurációjára. Ez különösen igaz a Fed-re (Federal Reserve System), amely a tartalékvalutát irányítja, és bármely döntése nemcsak az amerikai piacon, hanem szinte minden más piacon is megjelenik.

A világ vezető országainak központi bankjai:

Az Orosz Föderáció Központi Bankja aktuális árfolyamának változásának dinamikája a jelenlegi időben

Gazdasági naptár

A fundamentális elemzéshez szükséges anyagok megszerzésének egyik legfontosabb forrása a Gazdasági Kalendárium. Vizuális formában tükrözi a modern gazdaság szinte minden irányzatát, és ebből szinte minden elemzéshez szükséges adat levonható.

Cégek beszámolói a pénzügyi-gazdasági tevékenységük eredményéről

A vállalatok számviteli és pénzügyi kimutatásainak tanulmányozása lehetővé teszi a kapitalizáció jövedelmezőségével kapcsolatos paraméterek és egyéb olyan paraméterek meghatározását, amelyek az átfogó fundamentális elemzéshez szükségesek. Ezek alapján következtetések vonhatók le a vállalat fejlődési kilátásairól, stabilitásáról (és ennek megfelelően értékpapírjainak stabilitásáról)

A fundamentális elemzés során figyelembe vett mutatók

Ezek a mutatók a következők:

Makrogazdasági mutatók

A legfontosabb makrogazdasági mutatók, amelyek a naptárak három csillag ikonja alatt szerepelnek:

- határozat a jegybanki kamatról;

- NFP (nem mezőgazdasági bérszámfejtés)

- munkanélküliségi index;

- fogyasztói árindex;

- GDP (bruttó hazai termék).

A fundamentális elemzéshez használt legnépszerűbb mutatók (szorzók).

Fundamentális elemzés: részvény többszörösei, alulértékelt részvények megtalálása: https://youtu.be/PgMgKY2Y5U4

Vezető mutatók

Az ilyen típusú mutatókra azért van szükség, hogy kompetens előrejelzést készítsünk az országok gazdaságának jövőbeni lehetséges változásairól. Ezen mutatók változása lehetséges pozitív vagy negatív változásokat jelez, amelyek így vagy úgy minden (vagy sok piaci szektorra) hatással lesznek. Ezek a mutatók lehetővé teszik egy fundamentális elemzés, például a recesszió előrejelzését, és széles körben használják az elemzők és a jegybank központi szerveinek vezetőinek munkájában a fejlődés vektorának meghatározására és a monetáris politika kiigazítására. a Központi Bank. Gyakorlatilag hasonló kritériumokat alkalmaznak a befektetők stratégiájuk felépítéséhez vagy kiigazításához a piacon. Az ilyen típusú mutatók a következők:

- Az állami átvétel mennyisége. beruházási engedélyek. Minél nagyobb a kiadott engedélyek száma, annál jobbak a kilátások az építőiparnak és más kapcsolódó iparágaknak.

Ennek a mutatónak a növekedése jelzi a munkanélküliség csökkenésének, a jelzáloghitelezési feltételek javulásának stb.

- A fogyasztói bizalmi index az állampolgárok pénzköltési hajlandóságát mutatja.

Ennek alapján határozzák meg a lakosság foglalkoztatásának helyzetét és az állam gazdaságának helyzetét.

- A munkanélküli segély iránti kérelmek mennyisége. A mutató a munkanélküliség növekedését (csökkenését) mutatja egy adott időszakban, ami természetesen megmutatkozik a GDP szintjében, a beszerzési költségekre beszedett adókban stb.

elmaradott mutatók

Ezek a mutatók az ország gazdaságában már lezajlott változásokat és azok időbeli dinamikáját tükrözik. Ezek a mutatók a következők:

- Munkanélküliségi ráta . Azt jelzi, hogy egy adott időpontban mennyi munkanélküli van az országban.

- Fogyasztói árindex . A fogyasztói kosár költségének változásának dinamikájának bemutatása egy bizonyos ideig

- Kereskedelmi mérleg . A behozott és exportált áruk értékének aránya az országban egy bizonyos ideig

A befektetők ezeket a mutatókat használják elemzéseik során, hogy megerősítsék a piacon szilárdan kialakult trendeket.

Egyező mutatók

Ezt a fajta mutatót az ország jelenlegi gazdasági helyzetéről szóló alapelemzés során használják, amely lehetővé teszi a befektetők számára, hogy részletes diagramot készítsenek az aktuális piaci trendekről. Közöttük:

- Az átlagjövedelem az egyén összes jövedelmének összegét jelzi, függetlenül a forrástól.

- Kiskereskedelmi értékesítés – mutatja az áruk kiskereskedelmi értékesítésének volumenének változásait.

- A GDP az adott időszakban egy országban előállított összes áru és szolgáltatás értéke.

A fundamentális elemzés során szükségszerűen figyelembe vett és felhasznált tényezők közé tartozik a vis maior („vis maior körülménynek minősülő, adott időpontban nem befolyásolható események”). Ezek tartalmazzák:

- Háborúk, belső és külső katonai konfliktusok.

- Ember okozta katasztrófák és természeti katasztrófák.

- Politikai instabilitás, zavargások, zavargások, forradalmak és egyéb vis maior események.

Példa

A vis maior példái közé tartozik a koronavírus-járvány. Ami 2019-2021 folyamán jelentősen megváltoztatta a piac helyzetét. Szinte történelmi mélypontra süllyedtek tehát az utazási cégek részvényei a határzárak miatt, és csak most következett be nagyon kis emelkedés. Ezzel párhuzamosan a gyógyszergyárak, valamint az egyéni biológiai védőeszközöket és orvosi felszereléseket gyártó cégek készletei meredeken emelkedtek, növekedésük annak ellenére is folytatódik, hogy

egyes országok feloldották a COVID-korlátozásokat.A fundamentális elemzés a GDP, az infláció és a kamatlábakon alapul, ez a három gazdasági mutató – semmi máshoz hasonlóan – nem tudja befolyásolni a piacot, ezért az elemzés során kiemelt figyelmet kell fordítani rájuk.

Thiruthani Hous

Varanbarappilly po

Veapur

680303

Thrussr

PAN card number

DSXPA6708R

Aadhar card numbe

628353681297