Fundamental analyse af aktiemarkedet – grundlæggende, indikatorer, værktøjer, metoder til fundamental analyse af virksomhedens aktier, værdipapirer, finansielle markeder Fundamental analyse – fundamental analyse, dette udtryk refererer til metoden til at skabe prognoser for markedet (børsen) estimeret værdi af virksomheder, som er baseret på analysen af dets indikatorer. Denne type analyse bruges af handlende til objektivt at vurdere virksomhedens potentiale (inklusive værdien af dens aktier). Som et resultat af analysen kan den erhvervsdrivende evaluere virksomhedens økonomiske muligheder, såsom:

- virksomhedens samlede omsætning;

- nettooverskud modtaget af virksomheden;

- virksomhedens samlede nettoformue;

- virksomhedens forpligtelser, dets debet- og kreditgæld;

- mængden af penge, der strømmer gennem virksomheden;

- størrelsen af udbytte betalt af selskabet;

- virksomhedens præstationsindikatorer.

Eksempel:

Overvej som eksempel køb af komplekse husholdningsapparater, såsom et tv. En af køberne vil blot købe den første enhed, der er mere eller mindre egnet i forhold til pris og design.

En anden vil nøje overveje flere muligheder, før de foretager et køb. Han vil vælge den mest bekvemme og pålidelige model, studere kundeanmeldelser, sammenligne tekniske specifikationer, og først efter en detaljeret undersøgelse vil han begynde at sammenligne priser og lede efter den mest fordelagtige kombination af pris og kvalitet. Et sådant valg med hensyn til parametre vil være en grundlæggende analyse, før du køber et tv .

- Fundamental analyse af finansielle markeder – hvordan det fungerer

- Fundamental og teknisk analyse – de vigtigste forskelle

- Fundamental analyse: mål og mål

- Metoder anvendt i fundamental analyse

- Sammenligningsmetode i Fundamental Analysis of Financial Markets

- Sæsonanalyse

- Deduktive og induktive analysemetoder

- Korrelationsteknik

- Grupperings- og generaliseringsteknik

- Fundamental analyse – system og struktur

- Stadier af fundamental analyse

- Analyse af den økonomiske situation

- Analyse af virksomheder og enkelte sektorer af økonomien

- Analyse af værdien af aktier og andre værdipapirer

- Vigtigste datakilder til fundamental analyse

- Nyheder og økonomiske analyser

- Kurser for landes centralbanker

- Økonomisk kalender

- Rapporter fra virksomheder om resultaterne af finansielle og økonomiske aktiviteter

- Indikatorer, der tages i betragtning i fundamental analyse

- Makroøkonomiske indikatorer

- De mest populære indikatorer (multiplikatorer), der bruges til fundamental analyse

- Førende indikatorer

- haltende indikatorer

- Matchende indikatorer

Fundamental analyse af finansielle markeder – hvordan det fungerer

Fundamental markedsanalyse bygger primært på, at den reelle værdi af en virksomheds aktiver kan afvige væsentligt fra markedsværdien.

I dette tilfælde er der mulighed for, at markederne kan misvurdere – over- eller undervurdere virksomheders aktiver på kort sigt. Tilhængere af fundamental analyse er fast overbevist om, at på trods af den forkerte vurdering af aktivernes værdi, vender den altid tilbage til den korrekte (objektive) pris.

Eksempel:

Som et eksempel kan du overveje Tesla-aktiens ydeevne. På trods af det betydelige, på kort sigte, og spekulative fald i aktiekursen forbundet med informationsfyld og mangel på mikrochips.

På lang sigt giver dets værdipapirer ikke kun deres høje værdi tilbage, men viser også en stabil vækst, og virksomheden øger konstant sit kapitaliseringsniveau.Derfor er hovedformålet med at anvende den grundlæggende analysemekanisme at bestemme den sande værdi af aktiverne og sammenligne den med den aktuelle markedspris. En sådan sammenligning gør det muligt for den erhvervsdrivende at forudsige ændringen i værdien af aktiverne og dermed åbne op for økonomiske muligheder. En sådan analyse er praktisk talt ubrugelig for kortsigtede investeringer, men med langsigtede investeringer er det ham, der mest præcist vil forudsige et aktivs adfærd på markedet.

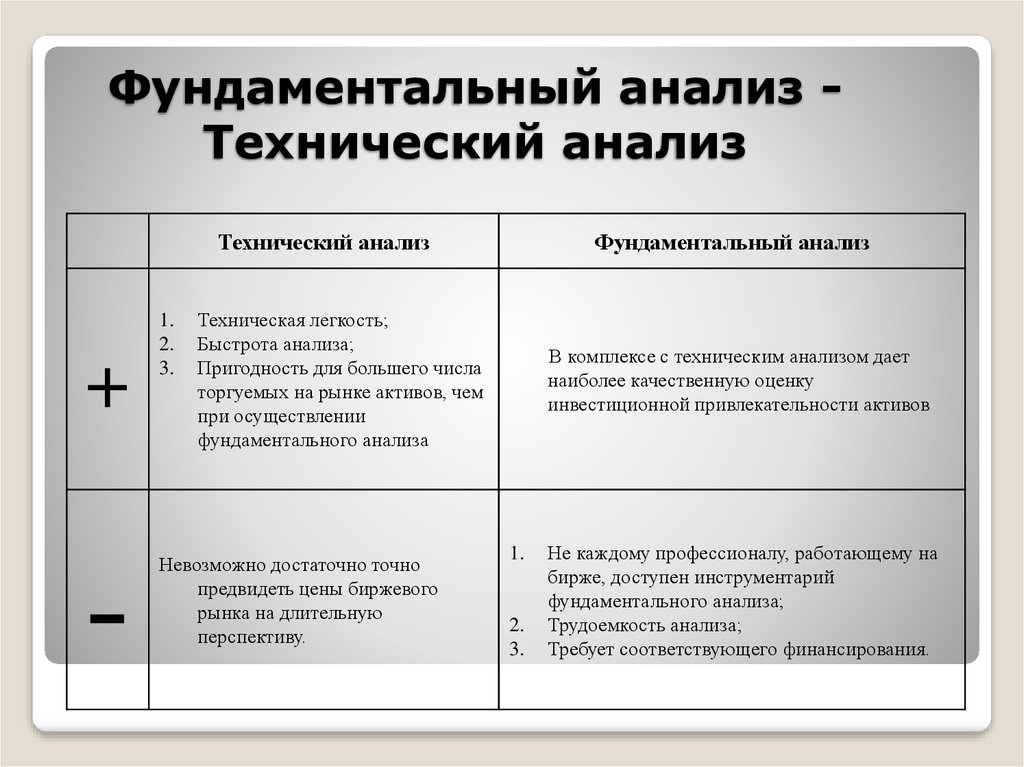

Fundamental og teknisk analyse – de vigtigste forskelle

De vigtigste forskelle mellem fænomenal og teknisk analyse er de parametre, der analyseres. Så hvis fundamental analyse overvejer først og fremmest den interne tilstand af aktiver og praktisk talt ikke overvejer tilstanden af den aktuelle pris på aktiver på markedet. Den tekniske analyse, tværtimod, overvejer og analyserer dybest set netop den aktuelle prisdynamik, hvilket giver dig mulighed for at bruge den med stor succes, når du planlægger kortsigtede investeringer.

At skændes om “hvilken er bedre” fundamental eller teknisk analyse er urimelig. Hver af dem bruges til at bestemme sine egne kriterier, og hvis fundamental analyse praktisk talt er ubrugelig for kortsigtede investeringer og hjælper meget med langsigtede investeringer, så er teknisk analyse det modsatte.

Den tekniske analyse er designet til kun at fungere med kortsigtede investeringer.

Fundamental analyse: mål og mål

For at kunne bruge analysen til prognoser på investeringsområdet med succes, er det først og fremmest nødvendigt at bestemme de mål og målsætninger, der opstilles under analysen. Formålet med analysen er at forberede investoren på en eventuel ændring i værdien af aktiverne. Forstå årsag-og-virkning-sammenhængene, der forårsager prisudsving, og sådanne årsager er normalt eksterne. Sådanne begivenheder omfatter:

- geopolitiske, sociale og økonomiske fænomener;

- generel markedsstemning, udsigter til økonomisk udvikling i forhold til et bestemt land;

- naturkatastrofer og menneskeskabte katastrofer, unormale miljøforhold, hvis forekomst forårsagede betydelig økonomisk skade;

- intern og ekstern ustabilitet (borgerlige konflikter, revolutioner, oprør, kup, eksterne og interne krige i og omkring staten);

- interne politiske begivenheder (parlaments- og præsidentvalg, folkeafstemninger, ændring af regerende eliter osv.);

- offentliggørelse (offentliggørelse) af økonomiske indikatorer for relevante lande eller brancher.

Metoder anvendt i fundamental analyse

Ved udførelse af fundamental analyse anvendes følgende metoder:

Sammenligningsmetode i Fundamental Analysis of Financial Markets

Denne metode er baseret på en sammenligning af økonomiske indikatorer, der er offentliggjort og endnu ikke forventes. Jo stærkere forskellene mellem disse indikatorer er, desto voldsommere vil reaktionen fra spillerne på børsen være. Og følgelig kan dette føre til en massiv lukning eller åbning af transaktioner i de mest profitable retninger, hvilket naturligvis følger af sådanne forskelle.

Sæsonanalyse

Faktoren for sæsonudsving på aktiemarkedet påvirker de aktiver, der er placeret på det. Så i tilfælde af aktier er ikke kun de kvartalsvise finansielle og økonomiske opgørelser for virksomheden vigtige, men også antallet af aktier, der blev solgt på markedet i sæson eller uden for sæsonen. Virksomheder, der opererer i forskellige sektorer af økonomien, modtager forskellige indtægter i forskellige perioder. Dette kan derfor ikke andet end at påvirke udbyttebetalinger,

volatilitetog aktiernes likviditet. Samtidig udføres sammenligning af salgstal for virksomheder normalt ikke kun af indikatorerne for det foregående kvartal, men også af indikatorerne for samme kvartal sidste år. En lignende analyse foretages af nationale agenturer på landets makroøkonomiske indikatorer. Derudover bruges metoderne til at “eliminere sæsonbestemte” for at arbejde med makroøkonomiske indikatorer, med deres hjælp justeres data. Dette giver dig mulighed for tydeligt at forstå, hvordan de adskiller sig fra normen for dette kvartal, måned, år. Derudover er der særskilte perioder på børserne, hvor der som regel er en masselukning af visse positioner fra investorernes side (sådanne perioder omfatter tærsklen til juleferien). Sådanne perioder tages nødvendigvis i betragtning, når aktiemarkederne analyseres. På et marked med lav volatilitet kan en sådan lukning faktisk føre til en meget skarp ændring i værdipapirkurserne. Sæsonanalyse alene er selvfølgelig ikke nok til at træffe en beslutning om at købe eller sælge aktiver, men det er et nødvendigt element, når man udfører generel fundamental forskning. Denne metode bruges, når man analyserer ikke kun aktiemarkedet. Det er også meget brugt, når der træffes beslutninger om køb og salg af aktiver på valuta-, råvare- og andre markeder.

Som et eksempel kan du overveje en situation, hvor en længere regnsæson pludselig trak ud. Dette kan føre til tab af en del af afgrøden fra bomuldsplantagerne, hvilket vil reducere mængden af tilgængelige varer og igen føre til en stigning i priserne på det. Ved at spore sæsonudsving og foretage analyser er det således muligt at forudsige en kraftig ændring i priserne på bomuldsfutures.

Deduktive og induktive analysemetoder

Ved hjælp af induktion bearbejder investoren indikatorerne for forskellige indikatorer og nyheder og opbygger på baggrund heraf antagelser om mulige kursændringer på markederne. Fradrag bruges hovedsageligt til trendhandel og indgår oftest i den fundamentale analyse af aktier. Essensen af denne metode er at bygge konklusioner – fra generelt til særligt. Dette er en ret kompliceret teknik, der kan give fejlagtige resultater på grund af den overdrevne tillid hos den person, der udførte analysen i deres konklusioner. Dog kan fradrag være uvurderligt i situationer, hvor det for eksempel er nødvendigt at forstå, hvad man skal gøre med EURUSD i tilfælde af øgede udsving på europæiske markeder.

Korrelationsteknik

Denne teknik er en kombination dannet i skæringspunktet mellem teknisk og fundamental analyse. Dens essens ligger i det faktum, at med væksten af et af aktiverne kan værdien af et andet aktiv forbundet med det (eller tilknyttede aktiver) enten stige eller falde. I dag bruger børser tilsvarende indikatorer til at redegøre for korrelation, såsom Indcor-Correlation eller OverLay Chart.

Grupperings- og generaliseringsteknik

Denne teknik hører til komplekse metoder på professionelt niveau og bruges hovedsageligt af analytikere. Det består i at opdele aktiver i grupper i overensstemmelse med deres “adfærd” på markedet, og derefter beregnes et generaliseret indeks på dem. Denne teknik bruges til at analysere markeder af store aktører og analytiske virksomheder, men erfarne investorer kan skabe deres egen makroøkonomiske indikator. Sådanne indikatorer omfatter for eksempel Dow Jones-indekset, der er udarbejdet på grundlag af fundamentale analyser for de 30 største virksomheder, der er klassificeret som “blue chips”. Grundlæggende markedsanalyse (virksomhedsaktier, valutaer, kryptovalutaer): hvad er det, grundlæggende, multiplikatorer, typer og analysemetoder: https://youtu.be/fa1xkn7OfZY

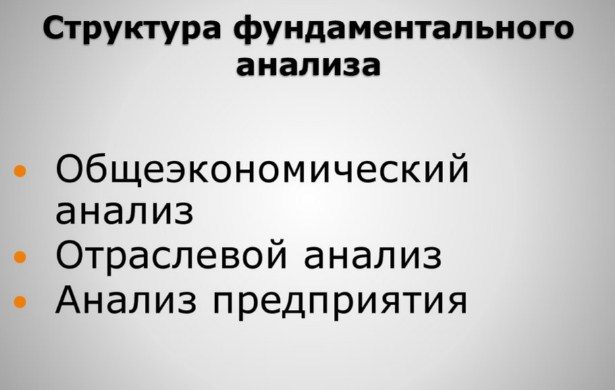

Fundamental analyse – system og struktur

En erhvervsdrivende, der træffer en beslutning om at investere, skal først og fremmest besvare en række spørgsmål:

- med hvilke aktiver han planlægger at handle;

- hvilke valutaer er inkluderet i parret (hvis han planlægger at arbejde på valutamarkederne);

- hvilke selskaber, der indgår i det tilsvarende værdipapirindeks (ved planlægning af operationer på aktiemarkederne);

- den planlagte tidsramme for indgåelse af transaktioner?

Stadier af fundamental analyse

Fundamental analyse kan opdeles i flere faser:

Analyse af den økonomiske situation

En sådan analyse begynder normalt med en forståelse af den generelle situation på markedet. Tag for eksempel valutaparret EUR/USD. Der er altid ret mange nyheder på de europæiske og amerikanske valutamarkeder på alle informationsplatforme. Og det er ikke svært at opretholde stærk volatilitet i valutapar og aktier på disse markeder. Desuden er et sådant par velegnet til næsten alle handelsstile, inklusive

swing og

skalpering .. Hvis en erhvervsdrivende beslutter sig for at åbne en handel på EUR/USD, skal han først og fremmest være opmærksom på de beslutninger inden for pengepolitik, som blev truffet af Fed og ECB. Begge disse organisationers styrende organer mødes hver 6. uge. På sådanne møder træffer de beslutning om ændringer i rentesatserne og foretager deres vurderinger på forskellige områder af økonomien. På baggrund af disse beslutninger, og ved at sammenligne dem med de tidligere, er det muligt at drage visse konklusioner og udvikle analytiske prognoser på forskellige områder, hvilket ofte er det professionelle analytikere gør.

Analyse af virksomheder og enkelte sektorer af økonomien

Denne fase af den grundlæggende analyse af aktiemarkedet omfatter undersøgelsen af aktiviteterne i de virksomheder, som investoren har valgt. For at gøre dette skal du begynde at overvåge virksomhedsnyheder og begivenheder i den branche, hvor virksomheden driver sin kerneforretning.

For at analysere værdipapirmarkedet bruges først og fremmest indekser, såsom Industrial Average,

S&P500 , Dow Jones, Nikkei225 og andre. Disse indekser er dannet på grundlag af aktiviteterne i de største og mest stabile virksomheder, der opererer i en bestemt region.

Samtidig er det, for mere eller mindre præcist at afgøre, hvilke af brancherne der er dominerende på markedet i øjeblikket, også nødvendigt at overvåge og analysere ændringerne i selve indeksernes rater. Før du starter handelsoperationer, skal en erhvervsdrivende tjekke udbyttekalenderen, det er nemt at bestemme begyndelsen og slutningen af virksomhedens rapporteringssæsoner. Udbyttekalenderen udgiver også en stor mængde data, der påvirker værdien af aktiver og indekskurserne.

Analyse af værdien af aktier og andre værdipapirer

Dette aspekt af den grundlæggende analyse af aktiemarkedet overvejer virksomhedens økonomiske resultater, herunder væksten (faldet) i den samlede og driftsindtjening mv. Hvis der over en længere periode på trods af eksterne faktorer er en tendens til en stabil vækst i kapitaliseringen, så betyder det høj stabilitet og rentabilitet af virksomhedens aktier på lang sigt. På trods af, at værdien af selskabets aktier på kort sigt (dag, uge, måned) kan svinge både opad og nedad.

Vigtigste datakilder til fundamental analyse

For at udføre fundamental analyse bruger investorer og finansanalytikere normalt sådanne datakilder som:

Nyheder og økonomiske analyser

Først og fremmest bør investorerne beslutte, hvilke begivenheder og på hvilket marked de vil spore. Så på valutamarkedet vil enhver væsentlig nyhed fra USA påvirke dollaren og dermed kursen på næsten alle valutaer. På samme måde vil vigtige begivenheder i Tesla-virksomhedens liv påvirke kurserne på aktier og andre værdipapirer på aktiemarkedet. Det samme gælder aktieindekser, så inden man starter en fundamental analyse, bør en investor klart definere, hvilket af markedssegmenterne han ønsker at investere i. Derefter er det nødvendigt at studere nøjagtigt de oplysninger, der er relateret til den særlige sektor, der blev valgt af ham.

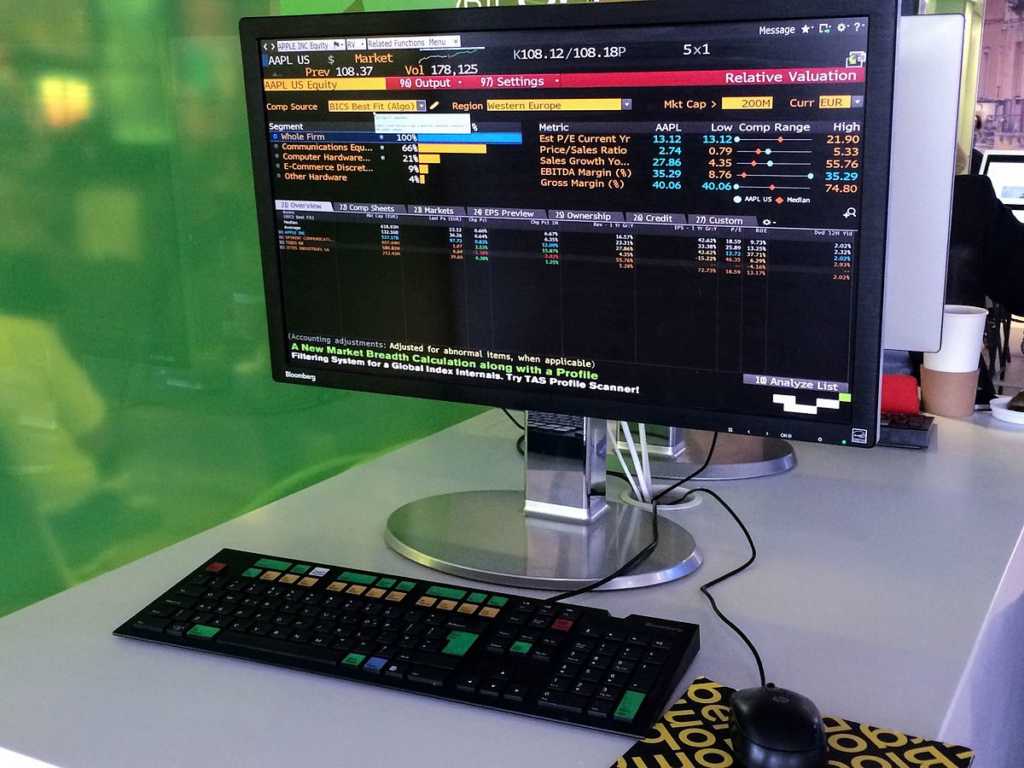

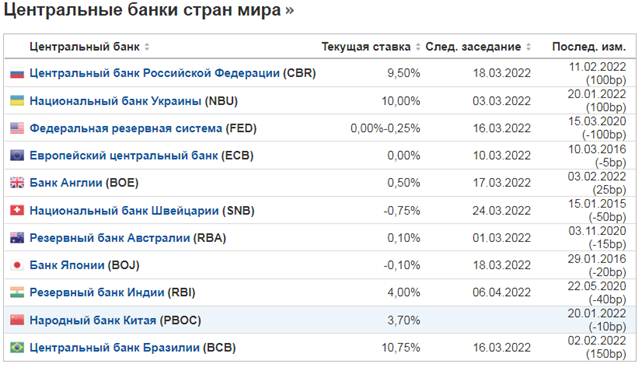

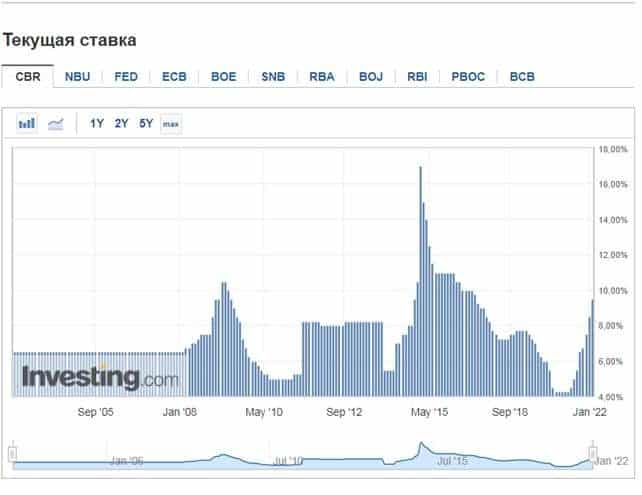

Kurser for landes centralbanker

Når man udfører fundamentale analyser, er det også nødvendigt at fokusere på bulletinerne fra landes centralbanker, især ECB og FRS inden for pengepolitik og renter på lån. Markederne reagerer meget dynamisk på næsten enhver ændring i forventningerne, og information om ændringer i renter eller pengepolitik kan have en meget stærk indflydelse på markedskonfigurationen. Dette gælder især Fed (Federal Reserve System), som kontrollerer reservevalutaen, og enhver af dens beslutninger afspejles ikke kun på det amerikanske marked, men også på næsten alle andre markeder.

Centralbanker i de førende lande i verden:

Dynamikken af ændringer i den nuværende kurs for Den Russiske Føderations centralbank for det nuværende tidspunkt

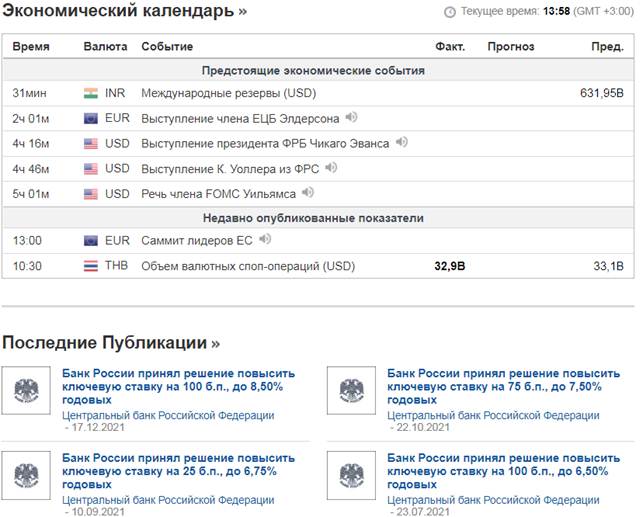

Økonomisk kalender

En af de vigtigste kilder til at opnå den nødvendige grundlæggende analyse er den økonomiske kalender. Det afspejler i en visuel form næsten alle tendenserne i den moderne økonomi, og hvorfra du kan trække næsten alle de nødvendige data til analyse.

Rapporter fra virksomheder om resultaterne af finansielle og økonomiske aktiviteter

At studere rapporterne om regnskaber og regnskaber for virksomheder giver dig mulighed for at bestemme dets parametre relateret til rentabiliteten af kapitalisering og andre parametre, der er nødvendige for en omfattende grundlæggende analyse. Baseret på dem kan der drages konklusioner om udsigterne for virksomhedens udvikling, dens stabilitet (og følgelig stabiliteten af dens værdipapirer)

Indikatorer, der tages i betragtning i fundamental analyse

Disse indikatorer omfatter:

Makroøkonomiske indikatorer

De vigtigste makroøkonomiske indikatorer, der er under ikonet med tre stjerner i kalenderne, er:

- beslutning om centralbankens rentesats;

- NFP (Non-Farm Payrolls)

- arbejdsløshedsindeks;

- forbrugerprisindekset;

- BNP (bruttonationalprodukt).

De mest populære indikatorer (multiplikatorer), der bruges til fundamental analyse

Fundamental analyse: aktiemultipler, hvordan man finder undervurderede aktier: https://youtu.be/PgMgKY2Y5U4

Førende indikatorer

Disse typer af indikatorer er nødvendige for at kunne lave en kompetent prognose om mulige fremtidige ændringer i landes økonomier. Ændringer i disse indikatorer indikerer mulige positive eller negative ændringer, som på den ene eller anden måde vil påvirke alle (eller mange markedssektorer). Disse indikatorer gør det muligt at forudsige, når man udfører en grundlæggende analyse, for eksempel en recession, og de bruges i vid udstrækning i arbejdet hos analytikere og chefer for centralbankens centrale organer for at bestemme udviklingsvektoren og justere pengepolitikken. centralbanken. Praktisk talt lignende kriterier bruges af investorer til at opbygge eller justere deres strategier på markedet. Disse typer indikatorer omfatter:

- Mængden af modtagelse af staten. tilladelser til kapitalbyggeri. Jo flere tilladelser der udstedes, jo bedre udsigter er der for byggebranchen og andre beslægtede brancher.

En stigning i denne indikator indikerer udsigterne til et fald i arbejdsløsheden, forbedring af realkreditbetingelserne mv.

- Forbrugertillidsindekset viser borgernes vilje til at bruge deres penge.

På dets grundlag bestemmes situationen inden for beskæftigelsesområdet for befolkningen og statens økonomi.

- Mængden af ansøgninger om dagpenge. Indikatoren viser en stigning (fald) i arbejdsløsheden i en vis periode, hvilket naturligvis afspejles i niveauet for BNP, opkrævning af skatter på indkøbsomkostninger og så videre.

haltende indikatorer

Disse indikatorer afspejler de ændringer, der allerede har fundet sted i landets økonomi og deres dynamik over tid. Disse indikatorer omfatter:

- Arbejdsløshedsprocent . Det angiver det faktiske antal arbejdsløse i landet på et givet tidspunkt.

- Forbrugerprisindeks . Viser dynamikken i ændringer i prisen på forbrugerkurven i en vis periode

- Handelsbalance . Forholdet mellem værdien af importerede og eksporterede varer i landet i en vis periode

Investorer bruger disse indikatorer i deres analyse til at bekræfte de tendenser, der er solidt etableret på markedet.

Matchende indikatorer

Denne type indikator bruges, når der udføres fundamental analyse for at få oplysninger om landets aktuelle økonomiske tilstand, hvilket giver investorer mulighed for at oprette et detaljeret diagram over aktuelle markedstendenser. Blandt dem:

- Gennemsnitsindkomst er en indikator for summen af alle indkomster for en person, uanset kilden.

- Detailsalg – viser ændringer i mængden af detailsalg af varer.

- BNP er værdien af alle varer og tjenester produceret i et land over en given periode.

De faktorer, der nødvendigvis tages i betragtning og anvendes i fundamental analyse, omfatter også force majeure (“hændelser, der er force majeure-forhold, og som ikke kan påvirkes på et givet tidspunkt”). Disse omfatter:

- Krige, interne og eksterne militære konflikter.

- Menneskeskabte katastrofer og naturkatastrofer.

- Politisk ustabilitet, optøjer, optøjer, revolutioner og andre force majeure-begivenheder.

Eksempler

på force majeure omfatter coronavirus-pandemien. Hvilket i løbet af 2019-2021 ændrede markedstilstanden markant. Så rejseselskabernes aktier sank til nærmest historiske lavpunkter på grund af grænselukninger, og først nu er der sket en meget lille stigning. Samtidig er lagrene af medicinalvirksomheder og virksomheder, der producerer personligt biologisk beskyttelsesudstyr og medicinsk udstyr, steget kraftigt, og deres vækst fortsætter på trods af ophævelsen af

COVID-restriktioner i nogle lande.Fundamental analyse er baseret på BNP, inflation og renter, disse tre økonomiske indikatorer kan som ingen andre påvirke markedet.Derfor bør de, når de udfører en analyse, have særlig øget opmærksomhed.

Thiruthani Hous

Varanbarappilly po

Veapur

680303

Thrussr

PAN card number

DSXPA6708R

Aadhar card numbe

628353681297