معاملات سوئینگ چیست و اصول اولیه آن، استراتژی های معاملاتی، معاملات سوئینگ در معاملات. هدف از تجارت برای همه تکنیک ها یکسان است – خرید ارزان و فروش گران. تفاوت ها فقط در رویکرد تحلیل بازار، نقاط ورود و خروج است. هنگام معامله در روز، موقعیت هایی ایجاد می شود که یک معامله گر در همان ابتدای یک روند نوظهور وارد می شود. با توجه به شرایط معاملات روزانه، معاملات باید یک شبه بسته شوند، حتی اگر معامله گر انتظار دارد حرکت ادامه یابد. در معاملات نوسانی، تا زمانی که روند ادامه داشته باشد، موقعیت ها حفظ می شوند. هر معامله گر می تواند مجموعه ای از شاخص ها و قوانین خود را برای ورود و خروج از بازار داشته باشد. و همه اینها همچنان معاملات نوسانی خواهد بود. این اصطلاح به معنای یک استراتژی خاص نیست، بلکه یک رویکرد به بازار است.

دی تریدرتکانه های کوچکی را می گیرد که حتی در نمودار روزانه قابل مشاهده نیستند. سرمایه گذار مناطق وسیعی را علیه او تحرک می کند. معامله گر نوسان – در وسط است، تکانه هایی با طول متوسط می گیرد، 3-5 روز در موقعیت است. تجارت با کمک تحلیل تکنیکال انجام می شود، تحلیل بنیادی عملاً مورد استفاده قرار نمی گیرد.

- اصول معاملات نوسانی

- استراتژی های معاملاتی نوسانی

- ورود به بازار و بستن معاملات

- مدیریت ریسک

- استراتژیهای معاملاتی نوسانی واقعی

- میانگین های متحرک

- معامله بدون اندیکاتور

- توصیه های معاملاتی نوسانی – نکات کاری از حرفه ای ها

- مزایا و معایب معاملات نوسانی

- خطرات، مشکلات یک معامله گر نوسان

- معاملات سوئینگ برای چه کسی است؟

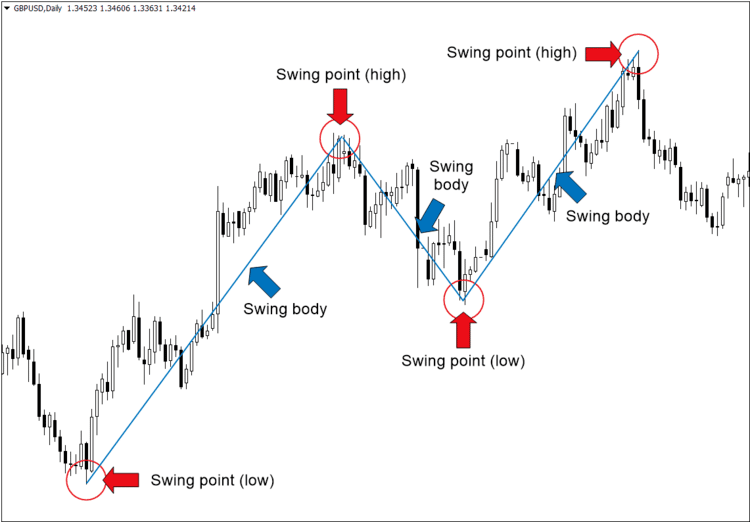

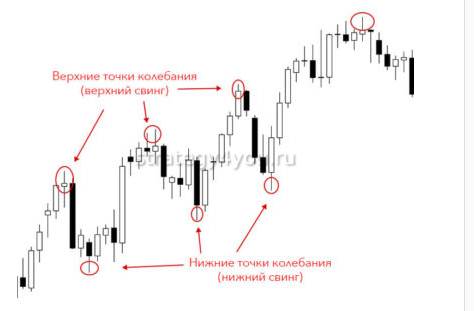

اصول معاملات نوسانی

این استراتژی معاملاتی گسترده شده است. صرف وقت در ترمینال به اندازه تجارت روزانه نیازی ندارد. با رویکرد صحیح، ریسک کمتری نسبت به سرمایه گذاری دارد و درآمد بیشتری به همراه دارد. بخش هایی از بازار وجود دارد که قیمت در نمودار روزانه به سمتی حرکت می کند. سرمایه گذار از رشد مظنه ها درآمدی دریافت نمی کند – قیمت در نزدیکی نقطه ورودی او نوسان می کند. یک معامله گر نوسانی در این مدت می تواند چندین بار معاملات طولانی یا کوتاه سودآور انجام دهد. بازه زمانی کاری تاجر نوسان 4 ساعت یا روزانه است. برای ورود دقیق، او به ساعت یا m15 تغییر می کند. ورود صحیح به یک موقعیت با یک کاهش کوچک مشخص می شود – یک معامله گر نوسانی حد ضرر بیش از 2٪ از حرکت دارایی را تعیین می کند و آن را به منطقه سودآور در پشت بازار منتقل می کند. معامله تا رسیدن به هدف یا شکسته شدن روند انجام می شود.

استراتژی های معاملاتی نوسانی

هدف اصلی معاملات نوسانی، گرفتن یک موج، یک “نوسان” است. برای انجام این کار، یک معامله گر باید یک استراتژی معاملاتی داشته باشد – یک چک لیست برای ورود به یک موقعیت، نگه داشتن آن و خروج از آن. زرادخانه یک معامله گر ممکن است شامل موارد زیر باشد:

- تجزیه و تحلیل موج – بنیانگذاران معتقدند که بازار چرخه ای است و امواج جایگزین یکدیگر می شوند.

- سطوح حمایت و مقاومت – معامله گر تصمیم می گیرد با توجه به واکنش بازار به سطوح، یک موقعیت را وارد کند، نگه دارد و ببندد.

- الگوهای گرافیکی – یک معامله گر به الگوهای معکوس (سر، شانه ها، تاپ های دوتایی یا سه گانه) و الگوهای ادامه روند ( مثلث ، پرچم ) توجه می کند.

- حجم – به خصوص نزدیک به سطوح مهم؛

- اندیکاتورها – میانگین متحرک، باندهای بولینگر، نوسانگرها.

- تحلیل بازار در بازه های زمانی مختلف

- حجم در یک روند در حال رشد است.

- وقتی حجم کم می شود، بازار با اینرسی حرکت می کند، به این معنی که به زودی جهت حرکت قیمت تغییر خواهد کرد.

- حجم در امواج اصلاحی کاهش می یابد.

- اگر عدم اطمینان در بازار وجود دارد، باید به یک بازه زمانی بالاتر بروید، جایی که روند قابل مشاهده خواهد بود.

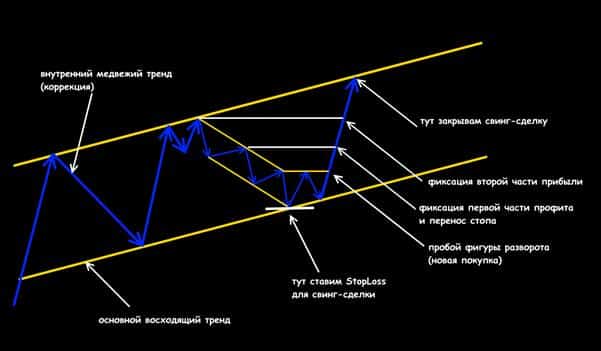

ورود به بازار و بستن معاملات

استراتژی های معاملاتی نوسانی در حال ترند هستند. پس از تشکیل یک سیگنال – تقاطع میانگین های متحرک، تشکیل یک الگوی معکوس، بازگشت از پایین کانال – معامله گر یک بلند یا کوتاه باز می کند. یک معامله گر نباید پوزیشن های خود را باز کند اگر اطمینانی در برگشت وجود ندارد. تأیید اضافی مورد نیاز است، سیگنال نشانگرها، شکست مقاومت و تبدیل آن به پشتیبانی و غیره. اگر نمودار به وضوح یک روند ثابت را در یک بازه زمانی بالاتر نشان دهد، یک سود دریافتی را در مقاومت یا حمایت تعیین می کند. در موارد دیگر برداشت سود تعیین نشده است. حرکت توقف ضرر به دنبال حرکت قیمت. شما می توانید با اکسترموم ها یا میانگین های متحرک دنبال کنید. خروج از بازار در لحظه شکست روند انجام می شود. اگر حرکت ضربه ای تا پایان روز شکل نگرفته باشد، معامله به صورت دستی بسته می شود.

مدیریت ریسک

حجم موقعیت به استاپ لاس بستگی دارد. معامله گر از قبل سطحی را تعیین می کند که با ضرر از بازار خارج شود. در سیگنال های ضعیف، او بیش از 0.5٪ از انبار را در معرض خطر قرار نمی دهد، در سیگنال های متوسط - 1-2٪، در سیگنال های قوی می تواند تا 5-7٪ از انبار را به خطر بیندازد. برداشت سود باید حداقل 3 برابر توقف باشد. در شرایط مبهم، زمانی که معامله گر از ادامه حرکت مطمئن نیست، نیمی از پوزیشن را می بندد. بقیه با یک توقف بسته می شود که در منطقه سودآور است. یک معامله گر نمی تواند توقف کوتاهی داشته باشد، او باید در مقابل حرکات قابل توجهی مقاومت کند. این استفاده از اهرم را محدود می کند.

سرمایه قابل توجهی برای کسب سود ملموس به روبل مورد نیاز است. یک معامله گر می تواند 50-100٪ از سپرده را در سال به دست آورد، اما اگر سرمایه فقط 20-30 هزار روبل باشد، زندگی او را تغییر نمی دهد.

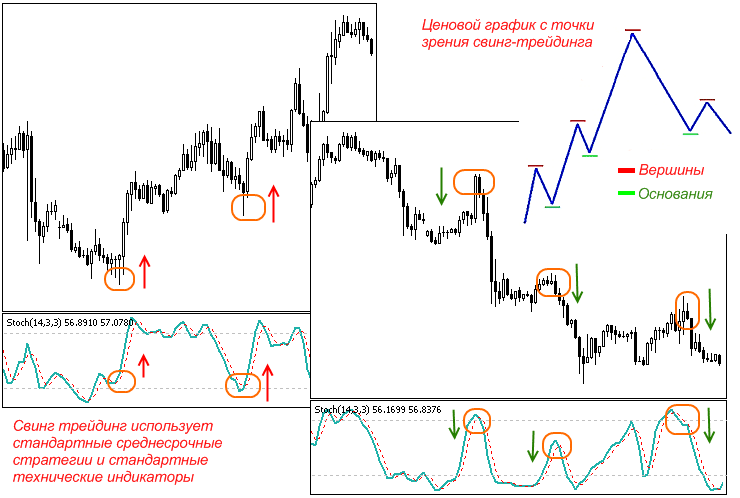

استراتژیهای معاملاتی نوسانی واقعی

بازه زمانی اصلی کار روزانه و هفتگی است، برای شفاف سازی ورودی، می توانید به تایم فریم های کوچکتر تغییر دهید.

میانگین های متحرک

برای تجزیه و تحلیل، از مجموعه ای از میانگین های متحرک با دوره کوچک و طولانی -13، 41، 90، 200 استفاده می شود. MA نمایی استفاده می شود – در محاسبات، شمع های اخیر وزن بیشتری دارند، در دوره های طولانی، مقادیر اولیه عملاً ندارند. بر مقدار اندیکاتور تاثیر می گذارد. طرح کار به شرح زیر است:

- موقعیت حرکات را ارزیابی کنید اگر آنها متقاطع شوند و شبیه یک توپ باشند، معاملات باز نمی شود. ما منتظریم تا میانگینهای متحرک به ترتیب درستی قرار گیرند – میانگینهای کوتاه نسبت به بلندمدت برای یک معامله طولانی.

- ما منتظر هستیم تا قیمت به منطقه بین میانگین های متحرک بیاید.

- به یک بازه زمانی کوچکتر بروید و منتظر پایان اصلاح باشید، هر سیگنالی انجام خواهد شد.

- ما منتظر تایید هستیم اصلاح در یک دوره کوچکتر مانند یک روند به نظر می رسد. سیگنال شکستن آن، شکست مقاومت/حمایت و آزمایش سطح یا خط روند است.

- پس از ورود به موقعیت فوراً توقف کنید. حرکت قیمت بیش از 2٪ نیست. اگر هدف شهودی باشد، میتوانید برداشت کنید. یا یک توقف عقب استفاده می شود.

- ما منتظر فسخ هستیم، معامله با توقف یا برداشت بسته خواهد شد.

معامله بدون اندیکاتور

بسیاری از معامله گران تجارت را بر روی نمودار تمیز تبلیغ می کنند. طرح کار به شرح زیر است:

- ما تجزیه و تحلیل دارایی را با نمودار روزانه یا هفتگی شروع می کنیم، کانال های قیمت را ایجاد می کنیم. باید یک روند قوی در بازه زمانی بالاتر وجود داشته باشد.

- حرکات اصلاحی را پیدا کنید و سطوح فیبوناچی را بسازید.

- در لحظه لمس سطح و ریباند، به دوره کوتاهتر، 1 ساعت یا m30 تغییر می کنیم.

- ما به دنبال تأیید برگشت در یک دوره کوچکتر هستیم – یک ساعت، m30 یا m15. این توقف را کوتاه می کند.

- سود بر روی خط روند مخالف تنظیم می شود. اگر قیمت کانال را در جهت معامله شکست، عرض کانال را کنار بگذارید و سود برداشت را حرکت دهید.

- حرکت توقف ضرر با بازار؛

- اگر قیمت بیش از 23 درصد به عقب برگشت یا از یک سطح مهم جهش کرد، نیمی از موقعیت را ببندید.

توصیه های معاملاتی نوسانی – نکات کاری از حرفه ای ها

یک معامله گر هنگام کار با این سیستم باید قوانین زیر را به خاطر بسپارد:

- بازگشت می تواند برای 3 یا 5 یا بیشتر شمع طول بکشد. شما نباید به آن توجه کنید. اگر این روند برای بیش از 8-12 شمع ادامه یابد، احتمال عقب نشینی بسیار زیاد است.

- عصبی نباشید و بدون دلیل موجه معامله را زودتر ببندید.

- باید با تاریخ کار کرد، عمق حداقل 3-5 سال است.

- رویکرد باید جامع باشد، تنها بر یک شاخص تمرکز نکنید.

- جدا از سایر سیگنالهای شاخص و زمینه بازار، میانگینهای متحرک اطلاعات مفیدی ارائه نمیدهند.

- توصیه می شود از سیگنال هایی که قبل از اخبار مهم یا جمعه بعد از ساعت 17 ظاهر می شوند صرف نظر کنید.

معاملات نوسانی، نحوه معامله در میان مدت: https://youtu.be/Bh3qWGVu8xM

مزایا و معایب معاملات نوسانی

مانند هر استراتژی دیگری، استراتژی معاملاتی نوسانی مزایا و معایب خود را دارد. مزایای:

- یک معامله گر می تواند در هر بازاری پول دربیاورد – فرقی نمی کند که بازار در حال افزایش، نزول یا صاف باشد.

- زمان کم و استرس عاطفی؛

- در صورت استفاده صحیح، می تواند سود خوبی به ارمغان بیاورد – 50-100٪ سپرده در سال.

معایب :

- یک معامله گر در فواصل زمانی زیاد معامله می کند، معاملات نادر است، او نمی تواند اهرم بزرگی بگیرد. بنابراین سرمایه باید زیاد باشد.

- نیاز به دانش خوب تحلیل تکنیکال، تعریف صحیح فاز بازار و حرکت روند دارد.

خطرات، مشکلات یک معامله گر نوسان

معاملات نوسانی یک استراتژی کم ریسک است. معامله در بازه های زمانی بزرگ انجام می شود، بنابراین معامله گر تحت تاثیر نویز قیمت قرار نمی گیرد. این موقعیت برای چند روز حفظ می شود – خطر شکاف قابل توجه بیش از 5٪ در برابر معامله در حال افزایش است. با توجه به داده های تاریخی، چنین شکاف های قیمتی عمدتاً در طول روند رخ می دهد، بنابراین احتمال کسب سریع پول زیاد بیشتر از از دست دادن مقدار زیادی است. در غیر این صورت، همه چیز به توانایی معامله گر برای تعیین روند، حفظ موقعیت سودآور و بسته شدن بر اساس سیگنال، بدون توجه به نتیجه مالی بستگی دارد. معامله را می توان هم در مثبت و هم در منفی بسته کرد.

معاملات سوئینگ برای چه کسی است؟

یک استراتژی معاملاتی نوسانی در دستان درست می تواند سودهای بزرگی را با زمان و تلاش کم به ارمغان بیاورد. اما در عین حال، ویژگی های خاصی از معامله گر مورد نیاز است:

- صبر – باید چند روز صبر کنید.

- حفظ آرامش در همه شرایط – زمانی که قیمت به عقب باز می گردد، معامله گر ممکن است از ضرر بزرگتر بترسد و موقعیت را زودتر ببندد. در این صورت قیمت به سطح لغو نمی رسد.

- لازم است هر روز 2-3 ساعت نمودارها را تجزیه و تحلیل کنید و در همان زمان معامله نکنید.

- نتایج معاملات را می توان تنها پس از مدت زمان طولانی – حداقل 3 ماه – ارزیابی کرد.

معاملات نوسانی یک استراتژی است که شایسته توجه است. این استراتژی برای افرادی مناسب نیست که می خواهند هر روز سود ببرند، نمی توانند ضرر کنند و نگران کوچکترین حرکت قیمت در برابر موقعیت هستند.

juda ajoyib gap yoq. Lekin aynan qanday aksiyalar yoki criptoaktivlarni qidirish mumkin bu savdo turi uchun ? volumega yoki kompaniya aksiyalar floatiga>?