Analyse fondamentale du marché boursier – bases, indicateurs, outils, méthodes d’analyse fondamentale des actions de sociétés, des titres, des marchés financiers Analyse fondamentale – analyse fondamentale, ce terme fait référence à la méthodologie de création de prévisions de la valeur estimée du marché (bourse) de entreprises, qui s’appuie sur l’analyse de ses indicateurs. Ce type d’analyse est utilisé par les commerçants afin d’évaluer objectivement le potentiel de l’entreprise (y compris la valeur de ses actions). À la suite de l’analyse, le commerçant peut évaluer les capacités financières de l’entreprise, telles que :

- le chiffre d’affaires total de l’entreprise ;

- bénéfice net reçu par la société ;

- la valeur nette totale de l’entreprise ;

- passif de la société, sa dette débitrice et créditrice ;

- le montant d’argent circulant dans l’entreprise ;

- le montant des dividendes versés par la société ;

- indicateurs de performance de l’entreprise.

Exemple :

Prenons l’exemple de l’achat d’appareils électroménagers complexes, comme un téléviseur. L’un des acheteurs achètera simplement le premier appareil plus ou moins adapté en termes de prix et de design.

Un autre examinera attentivement plusieurs options avant de faire un achat. Il sélectionnera le modèle le plus pratique et le plus fiable, étudiera les avis des clients, comparera les spécifications techniques et ce n’est qu’après une étude détaillée qu’il commencera à comparer les prix et à rechercher la combinaison la plus avantageuse de prix et de qualité. Un tel choix en termes de paramètres fera l’objet d’une analyse fondamentale avant l’achat d’un téléviseur .

- Analyse fondamentale des marchés financiers – comment ça marche

- Analyse fondamentale et technique – les principales différences

- Analyse fondamentale : buts et objectifs

- Méthodes utilisées en analyse fondamentale

- Méthode de comparaison dans l’analyse fondamentale des marchés financiers

- Analyse saisonnière

- Méthodes d’analyse déductive et inductive

- Technique de corrélation

- Technique de regroupement et de généralisation

- Analyse fondamentale – système et structure

- Étapes de l’analyse fondamentale

- Analyse de la situation économique

- Analyse des entreprises et des secteurs individuels de l’économie

- Analyse de la valeur des actions et autres titres

- Principales sources de données pour l’analyse fondamentale

- Actualités et analyses financières

- Taux des banques centrales des pays

- Calendrier économique

- Rapports des entreprises sur les résultats des activités financières et économiques

- Indicateurs pris en compte dans l’analyse fondamentale

- Indicateurs macroéconomiques

- Les indicateurs les plus populaires (multiplicateurs) utilisés pour l’analyse fondamentale

- Les principaux indicateurs

- indicateurs retardés

- Indicateurs correspondants

Analyse fondamentale des marchés financiers – comment ça marche

L’analyse fondamentale du marché repose principalement sur le fait que la valeur réelle des actifs d’une entreprise peut différer sensiblement de la valeur de marché.

Dans ce cas, il est possible que les marchés sous-évaluent – surévaluent ou sous-évaluent les actifs des entreprises à court terme. Les adeptes de l’analyse fondamentale sont fermement convaincus que, malgré l’évaluation incorrecte de la valeur des actifs, celle-ci revient toujours au prix (objectif) correct.

Exemple :

à titre d’exemple, considérons la performance de l’action Tesla. Malgré la baisse importante, à court terme, et spéculative du cours de l’action associée au bourrage d’informations et à la pénurie de micropuces.

À long terme, ses titres retournent non seulement leur valeur élevée, mais affichent également une croissance régulière, et l’entreprise augmente constamment son niveau de capitalisation.Par conséquent, l’objectif principal de l’application du mécanisme d’analyse fondamentale est de déterminer la valeur réelle des actifs et de la comparer avec le prix actuel du marché. Une telle comparaison permet au trader de prédire en toute confiance l’évolution de la valeur des actifs et ouvre ainsi des opportunités financières. Une telle analyse est pratiquement inutile pour les investissements à court terme, cependant, avec des investissements à long terme, c’est lui qui prédira le plus précisément le comportement d’un actif sur le marché.

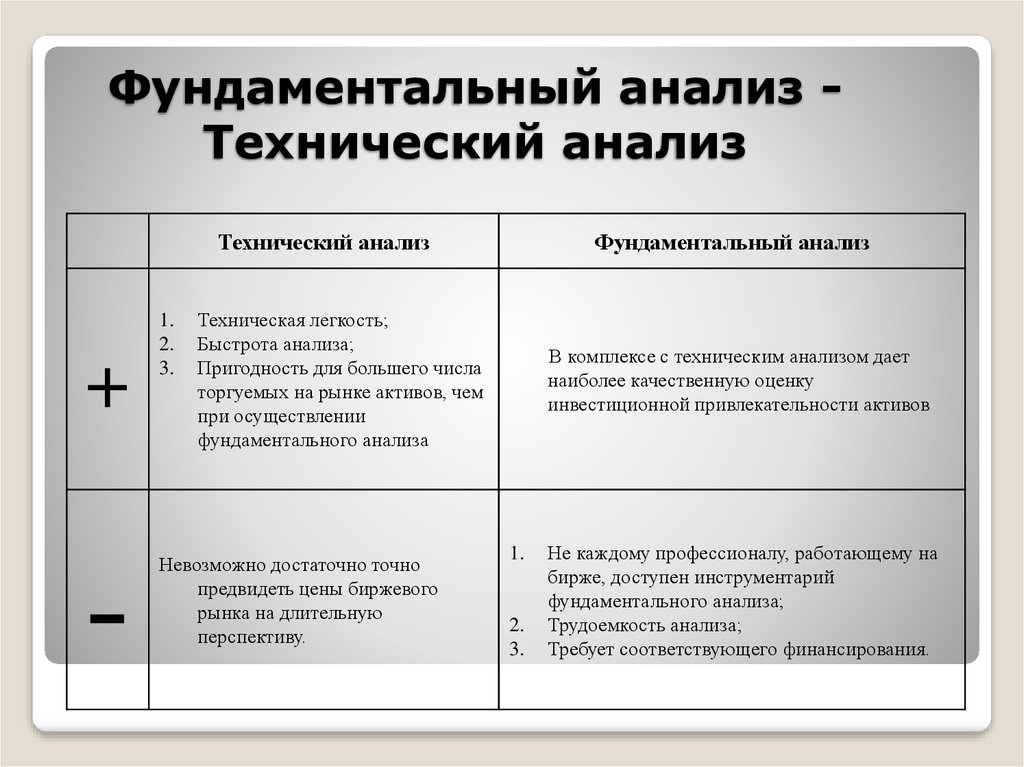

Analyse fondamentale et technique – les principales différences

Les principales différences entre l’analyse phénoménale et l’analyse technique sont les paramètres analysés. Donc, si l’analyse fondamentale considère, tout d’abord, l’état interne des actifs et ne considère pratiquement pas l’état du prix actuel des actifs sur le marché. Cette analyse technique, au contraire, considère et analyse essentiellement la dynamique actuelle des prix, ce qui vous permet de l’utiliser avec beaucoup de succès lors de la planification d’investissements à court terme.

Argumenter sur « quelle est la meilleure » analyse fondamentale ou technique est déraisonnable. Chacun d’eux sert à déterminer ses propres critères, et si l’analyse fondamentale est pratiquement inutile pour les investissements à court terme et aide beaucoup pour les investissements à long terme, alors l’analyse technique est à l’opposé.

Cette analyse technique est conçue uniquement pour fonctionner avec des investissements à court terme.

Analyse fondamentale : buts et objectifs

Afin d’utiliser avec succès l’analyse pour les prévisions dans le domaine de l’investissement, il est nécessaire, tout d’abord, de déterminer les buts et objectifs qui sont fixés lors de l’analyse. L’objectif de l’analyse est de préparer l’investisseur à une éventuelle variation de la valeur des actifs. Comprendre les relations de cause à effet qui causent les fluctuations de prix, et ces causes sont généralement externes. Ces événements comprennent :

- phénomènes géopolitiques, sociaux et économiques ;

- sentiment général du marché, perspectives de développement économique par rapport à un pays en particulier ;

- les catastrophes naturelles et causées par l’homme, les conditions environnementales anormales, dont la survenance a causé des dommages économiques importants ;

- instabilité interne et externe (conflits civils, révolutions, rébellions, coups d’État, guerres externes et internes dans et autour de l’État) ;

- les événements politiques internes (élections parlementaires et présidentielles, référendums, changement des élites dirigeantes, etc.) ;

- divulgation (publication) d’indicateurs économiques pour les pays ou les industries concernés.

Méthodes utilisées en analyse fondamentale

Lors de la réalisation d’une analyse fondamentale, les méthodes suivantes sont utilisées:

Méthode de comparaison dans l’analyse fondamentale des marchés financiers

Cette méthode repose sur une comparaison d’indicateurs économiques publiés et non encore attendus. Plus les écarts entre ces indicateurs seront forts, plus la réaction des acteurs boursiers sera violente. Et par conséquent, cela peut conduire à une fermeture ou une ouverture massive de transactions dans les directions les plus rentables, qui découlent évidemment de telles différences.

Analyse saisonnière

Le facteur des fluctuations saisonnières du marché boursier affecte les actifs qui y sont situés. Ainsi, dans le cas des actions, non seulement les états financiers et économiques trimestriels de l’entreprise sont importants, mais aussi le nombre d’actions qui ont été vendues sur le marché en saison ou hors saison. Les entreprises opérant dans différents secteurs de l’économie reçoivent des revenus différents à différentes périodes. Cela ne peut donc qu’affecter les versements de dividendes, la

volatilitéet la liquidité des actions. Dans le même temps, la comparaison des chiffres de vente par entreprise est généralement effectuée non seulement par les indicateurs du trimestre précédent, mais également par les indicateurs du même trimestre de l’année dernière. Une analyse similaire est effectuée par les agences nationales sur les indicateurs macroéconomiques du pays. De plus, pour travailler avec des indicateurs macroéconomiques, les méthodes d ‘«élimination de la saisonnalité» sont utilisées, avec leur aide, les données sont ajustées. Cela vous permet de comprendre clairement en quoi ils diffèrent de la norme pour ce trimestre, mois, année. De plus, il existe des périodes distinctes sur les bourses au cours desquelles, en règle générale, il y a une fermeture massive de certaines positions par les investisseurs (ces périodes incluent la veille des vacances de Noël). Ces périodes sont nécessairement prises en compte dans l’analyse des marchés boursiers. En effet, dans un marché à faible volatilité, une telle fermeture peut entraîner une très forte variation des cotations des titres. Bien sûr, l’analyse saisonnière ne suffit pas à elle seule à prendre une décision d’achat ou de vente d’actifs, mais c’est un élément nécessaire dans la conduite d’une recherche fondamentale générale. Cette méthode est utilisée lors de l’analyse non seulement du marché boursier. Il est également largement utilisé pour prendre des décisions sur l’achat et la vente d’actifs sur les marchés des changes, des matières premières et autres.

À titre d’exemple, considérons une situation où une saison des pluies prolongée s’éternise soudainement. Cela peut entraîner la perte d’une partie de la récolte des plantations de coton, ce qui réduira la quantité de biens disponibles et entraînera à son tour une augmentation de leurs prix. Ainsi, en suivant la saisonnalité et en effectuant des analyses, il est possible de prévoir une forte variation des prix des contrats à terme sur le coton.

Méthodes d’analyse déductive et inductive

En utilisant l’induction, l’investisseur traite les indicateurs de divers indicateurs et nouvelles, et sur leur base construit des hypothèses sur les changements de prix possibles sur les marchés. La déduction est principalement utilisée pour le trading de tendance et est le plus souvent incluse dans l’analyse fondamentale des actions. L’essence de cette méthode est de tirer des conclusions – du général au particulier. Il s’agit d’une technique assez compliquée qui peut donner des résultats erronés en raison de la confiance excessive de la personne qui a effectué l’analyse dans ses conclusions. Cependant, la déduction peut être inestimable dans des situations où, par exemple, il est nécessaire de comprendre quoi faire avec l’EURUSD en cas de fluctuations accrues sur les marchés européens.

Technique de corrélation

Cette technique est une combinaison formée à l’intersection de l’analyse technique et fondamentale. Son essence réside dans le fait que, avec la croissance de l’un des actifs, la valeur d’un autre actif qui lui est associé (ou des actifs associés) peut augmenter ou diminuer. Aujourd’hui, les échanges utilisent des indicateurs correspondants pour tenir compte de la corrélation, tels que Indcor-Correlation ou OverLay Chart.

Technique de regroupement et de généralisation

Cette technique appartient aux méthodes complexes de niveau professionnel et est principalement utilisée par les analystes. Elle consiste à décomposer les actifs en groupes en fonction de leur « comportement » sur le marché, puis un indice généralisé est calculé sur eux. Cette technique est utilisée pour analyser les marchés par les principaux acteurs et sociétés d’analyse, mais les investisseurs expérimentés peuvent créer leur propre indicateur macroéconomique. De tels indicateurs incluent, par exemple, l’indice Dow Jones, compilé sur la base d’une analyse fondamentale pour les 30 plus grandes entreprises classées comme « blue chips ». Analyse fondamentale du marché (actions d’entreprise, devises, crypto-monnaies) : qu’est-ce que c’est, bases, multiplicateurs, types et méthodes d’analyse : https://youtu.be/fa1xkn7OfZY

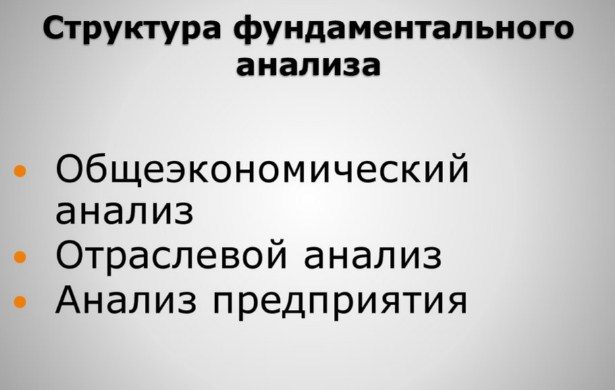

Analyse fondamentale – système et structure

Un trader, prenant la décision d’investir, doit tout d’abord répondre à un certain nombre de questions :

- sur quels actifs il envisage de trader ;

- quelles devises sont incluses dans la paire (s’il envisage de travailler sur les marchés des devises);

- quelles sociétés sont incluses dans l’indice de titres correspondant (lors de la planification d’opérations sur les marchés boursiers);

- le délai prévu pour la conclusion des transactions ?

Étapes de l’analyse fondamentale

L’analyse fondamentale peut être divisée en plusieurs étapes :

Analyse de la situation économique

Une telle analyse commence généralement par une compréhension de la situation générale du marché. Prenons par exemple la paire de devises EUR/USD. Il y a toujours beaucoup de nouvelles sur les marchés des devises européens et américains sur toutes les plateformes d’information. Et maintenir une forte volatilité des paires de devises et des actions sur ces marchés n’est pas difficile. De plus, une telle paire convient à presque tous les styles de trading, y compris

le swing et

le scalping .. Si un trader décide d’ouvrir une transaction sur l’EUR/USD, alors, tout d’abord, il doit prêter attention aux décisions dans le domaine de la politique monétaire qui ont été prises par la Fed et la BCE. Les organes directeurs de ces deux organisations se réunissent toutes les 6 semaines. Lors de ces réunions, ils décident des modifications des taux d’intérêt et portent leurs jugements dans divers domaines de l’économie. Sur la base de ces décisions, et en les comparant aux précédentes, il est possible de tirer certaines conclusions et de développer des prévisions analytiques dans divers domaines, ce que font souvent les analystes professionnels.

Analyse des entreprises et des secteurs individuels de l’économie

Cette étape de l’analyse fondamentale du marché boursier comprend l’étude des activités des entreprises choisies par l’investisseur. Pour ce faire, vous devez commencer à suivre de près les actualités et les événements de l’entreprise dans le secteur où l’entreprise exerce son activité principale.

Pour analyser le marché des valeurs mobilières, tout d’abord, des indices sont utilisés, tels que l’Industrial Average,

S&P500 , Dow Jones, Nikkei225 et autres. Ces indices sont formés sur la base des activités des entreprises les plus importantes et les plus stables opérant dans une région donnée.

Dans le même temps, afin de déterminer plus ou moins précisément lesquelles des industries sont actuellement dominantes sur le marché, il est également nécessaire de surveiller et d’analyser l’évolution des taux des indices eux-mêmes. Avant de commencer les opérations de trading, un trader doit vérifier le calendrier des dividendes, il est facile de déterminer le début et la fin des saisons de reporting des entreprises. Le calendrier des dividendes publie également une grande quantité de données qui affectent la valeur des actifs et la cotation des indices.

Analyse de la valeur des actions et autres titres

Cet aspect de l’analyse fondamentale du marché boursier considère la performance financière de l’entreprise, y compris la croissance (diminution) du résultat total et d’exploitation, etc. Si sur une longue période, malgré des facteurs externes, il y a une tendance à une croissance stable de la capitalisation, cela signifie une stabilité et une rentabilité élevées des actions de la société à long terme. Malgré le fait qu’à court terme (jour, semaine, mois), la valeur des actions de la société peut fluctuer à la hausse comme à la baisse.

Principales sources de données pour l’analyse fondamentale

Pour effectuer une analyse fondamentale, les investisseurs et les analystes financiers utilisent généralement des sources de données telles que :

Actualités et analyses financières

Tout d’abord, les investisseurs doivent décider quels événements et sur quel marché ils suivront. Ainsi, sur le marché des changes, toute nouvelle importante en provenance des États-Unis affectera le dollar, et donc le taux de change de presque toutes les devises. De la même manière, des événements importants dans la vie de l’entreprise Tesla affecteront les cotations des actions et autres titres en bourse. Il en va de même pour les indices boursiers, donc avant de commencer une analyse fondamentale, un investisseur doit clairement définir dans lequel des segments de marché il souhaite investir. Après cela, il est nécessaire d’étudier exactement les informations relatives au secteur particulier qu’il a choisi.

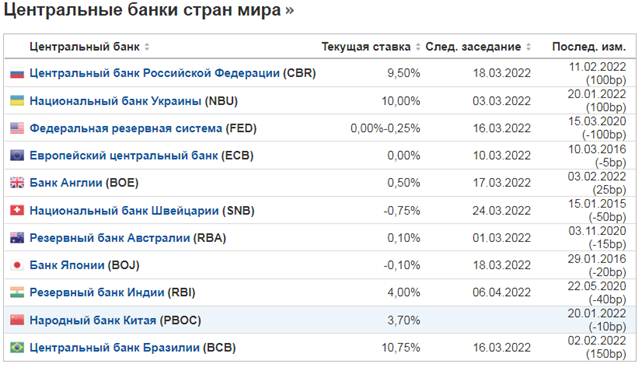

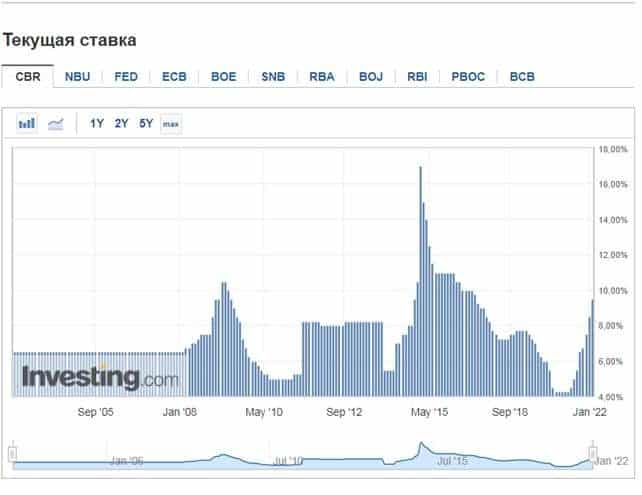

Taux des banques centrales des pays

Lors de la conduite d’une analyse fondamentale, il est également nécessaire de se concentrer sur les bulletins des banques centrales des pays, en particulier la BCE et le FRS dans le domaine de la politique monétaire et des taux d’intérêt sur les prêts. Les marchés réagissent de manière très dynamique à presque tout changement des anticipations, et les informations sur les changements de taux d’intérêt ou de politique monétaire peuvent avoir un impact très fort sur la configuration du marché. Cela est particulièrement vrai de la Fed (Federal Reserve System), qui contrôle la monnaie de réserve et chacune de ses décisions se reflète non seulement sur le marché américain, mais aussi sur presque tous les autres marchés.

Banques centrales des principaux pays du monde:

dynamique des variations du taux actuel de la Banque centrale de la Fédération de Russie à l’heure actuelle

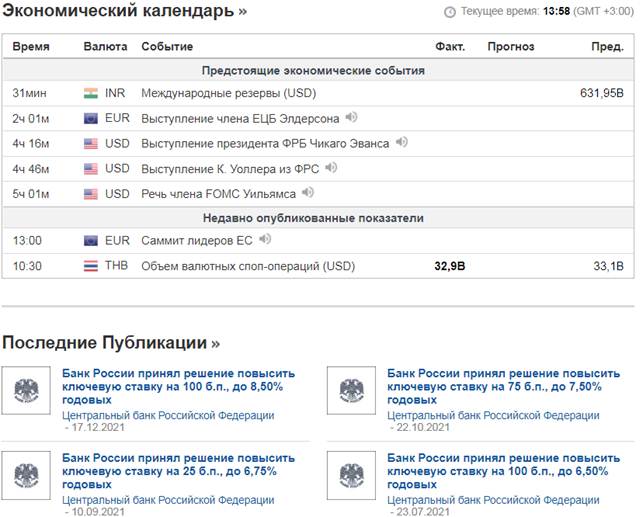

Calendrier économique

L’une des sources les plus importantes pour obtenir les éléments nécessaires à l’analyse fondamentale est le calendrier économique. Il reflète sous une forme visuelle presque toutes les tendances de l’économie moderne, et à partir de laquelle vous pouvez tirer presque toutes les données nécessaires à l’analyse.

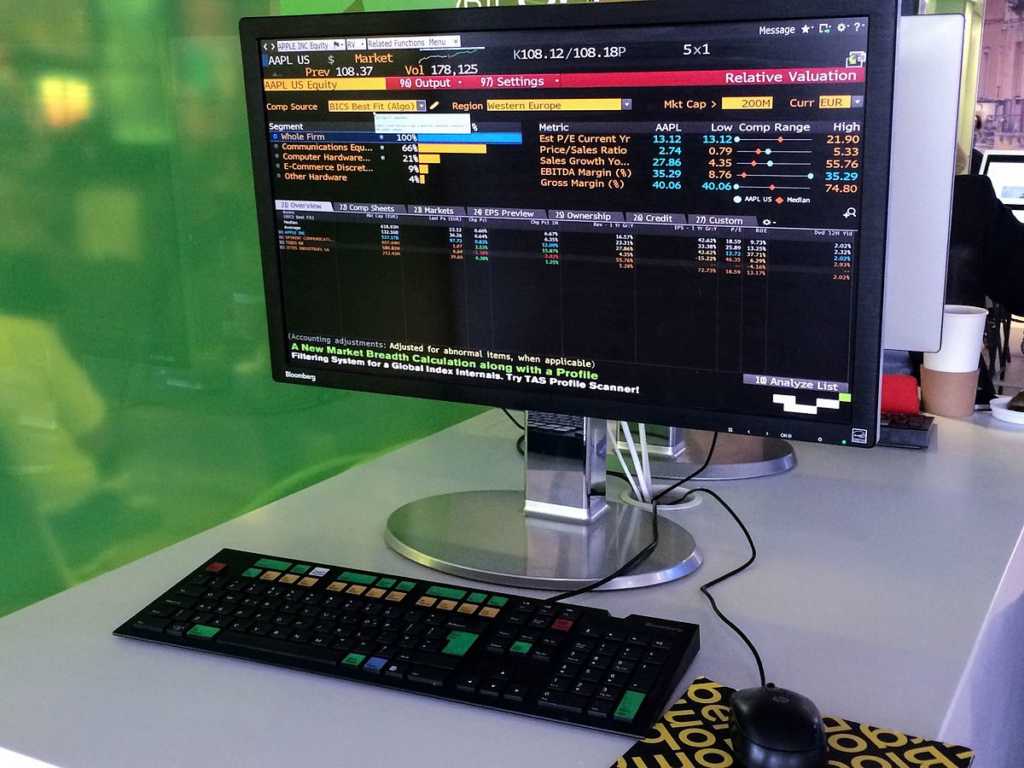

Rapports des entreprises sur les résultats des activités financières et économiques

L’étude des rapports d’états comptables et financiers des entreprises vous permet de déterminer ses paramètres liés à la rentabilité de la capitalisation et d’autres paramètres nécessaires à une analyse fondamentale complète. Sur leur base, des conclusions peuvent être tirées sur les perspectives de développement de l’entreprise, sa stabilité (et, par conséquent, la stabilité de ses titres)

Indicateurs pris en compte dans l’analyse fondamentale

Ces indicateurs comprennent :

Indicateurs macroéconomiques

Les indicateurs macroéconomiques les plus importants qui se trouvent sous l’icône des trois étoiles dans les calendriers sont :

- décision sur le taux d’intérêt de la Banque centrale ;

- NFP (Paie non agricole)

- indice de chômage;

- indice des prix à la consommation;

- PIB (Produit Intérieur Brut).

Les indicateurs les plus populaires (multiplicateurs) utilisés pour l’analyse fondamentale

Analyse fondamentale : multiples boursiers, comment trouver des actions sous-évaluées : https://youtu.be/PgMgKY2Y5U4

Les principaux indicateurs

Ces types d’indicateurs sont nécessaires pour faire une prévision compétente sur les changements futurs possibles dans les économies des pays. L’évolution de ces indicateurs indique d’éventuelles évolutions positives ou négatives, qui, d’une manière ou d’une autre, affecteront tous (ou plusieurs secteurs du marché). Ces indicateurs permettent de prédire, lors d’une analyse fondamentale, par exemple, une récession, et ils sont largement utilisés dans les travaux des analystes et responsables des organes centraux de la Banque centrale pour déterminer le vecteur de développement et ajuster la politique monétaire des la Banque centrale. Des critères pratiquement similaires sont utilisés par les investisseurs pour construire ou ajuster leurs stratégies sur le marché. Ces types d’indicateurs comprennent :

- Le volume de réception de l’état. permis de construction d’immobilisations. Plus le nombre de permis délivrés est élevé, meilleures sont les perspectives pour l’industrie de la construction et les autres industries connexes.

Une augmentation de cet indicateur indique les perspectives de baisse du chômage, d’amélioration des conditions de crédit immobilier, etc.

- L’indice de confiance des consommateurs montre la volonté des citoyens de dépenser leur argent.

Sur sa base, la situation dans le domaine de l’emploi de la population et l’état de l’économie de l’État sont déterminés.

- Le volume des demandes d’allocations chômage. L’indicateur montre une augmentation (diminution) du chômage au cours d’une certaine période, ce qui se reflète naturellement dans le niveau du PIB, la perception des taxes sur le coût des achats, etc.

indicateurs retardés

Ces indicateurs reflètent les changements déjà intervenus dans l’économie du pays et leur dynamique dans le temps. Ces indicateurs comprennent :

- Taux de chômage . Il indique le nombre réel de chômeurs dans le pays à un moment donné.

- Indice des prix à la consommation . Montrer la dynamique de l’évolution du coût du panier de consommation pendant une certaine période de temps

- Balance commerciale . Le rapport de la valeur des marchandises importées et exportées dans le pays pendant une certaine période de temps

Les investisseurs utilisent ces indicateurs dans leur analyse pour confirmer les tendances solidement établies sur le marché.

Indicateurs correspondants

Ce type d’indicateur est utilisé lors de la réalisation d’une analyse fondamentale pour obtenir des informations sur l’état économique actuel du pays, ce qui permet aux investisseurs de créer un diagramme détaillé des tendances actuelles du marché. Parmi eux:

- Le revenu moyen est un indicateur de la somme de tous les revenus d’un individu, quelle qu’en soit la source.

- Ventes au détail – montre les changements dans le volume des ventes au détail de biens.

- Le PIB est la valeur de tous les biens et services produits dans un pays sur une période donnée.

Les facteurs qui sont nécessairement pris en compte et utilisés dans l’analyse fondamentale incluent également la force majeure (« événements qui sont des circonstances de force majeure et qui ne peuvent pas être influencés à un moment donné »). Ceux-ci inclus:

- Guerres, conflits militaires internes et externes.

- Catastrophes d’origine humaine et catastrophes naturelles.

- Instabilité politique, émeutes, émeutes, révolutions et autres événements de force majeure.

Exemple

Des exemples de force majeure incluent la pandémie de coronavirus. Ce qui, au cours de la période 2019-2021, a considérablement modifié l’état du marché. Ainsi, les actions des agences de voyage ont chuté à des niveaux presque historiques en raison de la fermeture des frontières, et ce n’est que maintenant qu’il y a eu une très légère augmentation. Dans le même temps, les stocks des sociétés pharmaceutiques et des sociétés productrices d’équipements de protection biologique individuelle et d’équipements médicaux ont fortement augmenté, et leur croissance se poursuit malgré la levée des

restrictions COVID par certains pays.L’analyse fondamentale est basée sur le PIB, l’inflation et les taux d’intérêt, ces trois indicateurs économiques, comme aucun autre, peuvent affecter le marché.Par conséquent, lors de la réalisation d’une analyse, ils doivent faire l’objet d’une attention particulière et accrue.

Thiruthani Hous

Varanbarappilly po

Veapur

680303

Thrussr

PAN card number

DSXPA6708R

Aadhar card numbe

628353681297