Fundamentele analyse van de aandelenmarkt – basisprincipes, indicatoren, tools, methoden voor fundamentele analyse van bedrijfsaandelen, effecten, financiële markten Fundamentele analyse – fundamentele analyse, deze term verwijst naar de methodologie voor het maken van prognoses van de markt (beurs) geschatte waarde van ondernemingen, die is gebaseerd op de analyse van haar indicatoren. Dit type analyse wordt door handelaren gebruikt om het potentieel van de onderneming (inclusief de waarde van haar aandelen) objectief te beoordelen. Als resultaat van de analyse kan de handelaar de financiële mogelijkheden van het bedrijf evalueren, zoals:

- de totale omzet van het bedrijf;

- door het bedrijf ontvangen nettowinst;

- het totale vermogen van het bedrijf;

- passiva van de onderneming, haar debet- en creditschulden;

- de hoeveelheid geld die door het bedrijf stroomt;

- het bedrag van de door de vennootschap uitgekeerde dividenden;

- prestatie-indicatoren van het bedrijf.

Voorbeeld:

Denk bijvoorbeeld aan de aanschaf van complexe huishoudelijke apparaten, zoals een tv. Een van de kopers koopt gewoon het eerste toestel dat qua prijs en design min of meer geschikt is.

Een ander zal verschillende opties zorgvuldig overwegen voordat hij een aankoop doet. Hij zal het meest geschikte en betrouwbare model selecteren, klantbeoordelingen bestuderen, technische specificaties vergelijken, en pas na een gedetailleerde studie zal hij beginnen met het vergelijken van prijzen en op zoek gaan naar de voordeligste combinatie van prijs en kwaliteit. Een dergelijke keuze in termen van parameters zal een fundamentele analyse zijn voordat u een tv koopt .

- Fundamentele analyse van financiële markten – hoe het werkt

- Fundamentele en technische analyse – de belangrijkste verschillen

- Fundamentele analyse: doelen en doelstellingen

- Methoden die worden gebruikt in fundamentele analyse

- Vergelijkingsmethode in fundamentele analyse van financiële markten

- Seizoensanalyse

- Deductieve en inductieve analysemethoden

- Correlatie techniek

- Groeperings- en generalisatietechniek

- Fundamentele analyse – systeem en structuur

- Stadia van fundamentele analyse

- Analyse van de economische situatie

- Analyse van bedrijven en afzonderlijke sectoren van de economie

- Analyse van de waarde van aandelen en andere effecten

- Belangrijkste gegevensbronnen voor fundamentele analyse

- Nieuws en financiële analyses

- Tarieven van centrale banken van landen

- Economische kalender

- Verslagen van ondernemingen over de resultaten van financiële en economische activiteiten

- Indicatoren waarmee rekening wordt gehouden bij fundamentele analyse

- Macro-economische indicatoren

- De meest populaire indicatoren (multiplicatoren) die worden gebruikt voor fundamentele analyse

- Voorlopende indicatoren

- achterblijvende indicatoren

- Overeenkomende indicatoren

Fundamentele analyse van financiële markten – hoe het werkt

Fundamentele marktanalyse is voornamelijk gebaseerd op het feit dat de reële waarde van de activa van een bedrijf aanzienlijk kan verschillen van de marktwaarde.

In dit geval bestaat de mogelijkheid dat de markten op korte termijn de activa van bedrijven overwaarderen of onderwaarderen. Aanhangers van fundamentele analyse zijn er vast van overtuigd dat het, ondanks een verkeerde inschatting van de waarde van activa, altijd terugkeert naar de juiste (objectieve) prijs.

Voorbeeld:

overweeg als voorbeeld de prestaties van Tesla-aandelen. Ondanks de forse, op korte termijn, speculatieve koersdaling die gepaard gaat met informatievulling en een tekort aan microchips.

Op de lange termijn geven de effecten niet alleen hun hoge waarde terug, maar laten ze ook een gestage groei zien, en het bedrijf verhoogt voortdurend haar kapitalisatieniveau.Daarom is het belangrijkste doel van het toepassen van het fundamentele analysemechanisme om de werkelijke waarde van activa te bepalen en deze te vergelijken met de huidige marktprijs. Een dergelijke vergelijking stelt de handelaar in staat om met vertrouwen de verandering in de waarde van activa te voorspellen en opent zo financiële kansen. Een dergelijke analyse is praktisch nutteloos voor kortetermijninvesteringen, maar bij langetermijninvesteringen is hij degene die het gedrag van een actief op de markt het meest nauwkeurig kan voorspellen.

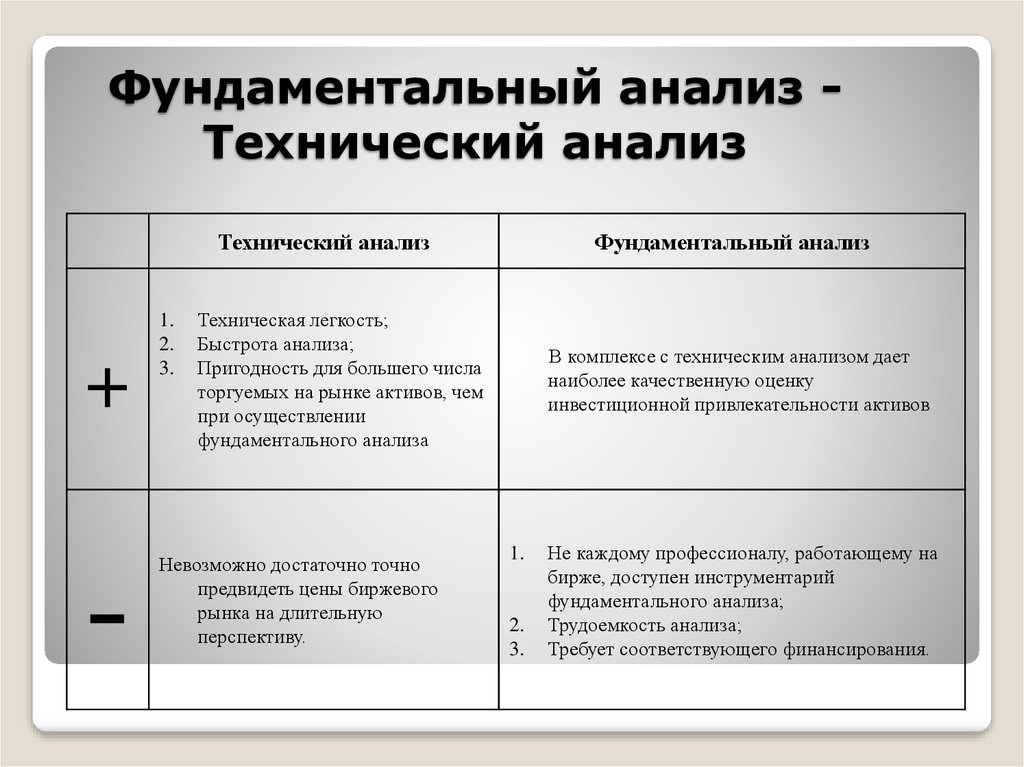

Fundamentele en technische analyse – de belangrijkste verschillen

De belangrijkste verschillen tussen fenomenale en technische analyse zijn de parameters die worden geanalyseerd. Dus als fundamentele analyse in de eerste plaats rekening houdt met de interne staat van activa en praktisch geen rekening houdt met de huidige prijs van activa op de markt. Die technische analyse daarentegen beschouwt en analyseert in feite alleen de huidige prijsdynamiek, waardoor u deze met groot succes kunt gebruiken bij het plannen van kortetermijninvesteringen.

Ruzie maken over “wat is beter” fundamentele of technische analyse is onredelijk. Elk van hen wordt gebruikt om zijn eigen criteria te bepalen, en als fundamentele analyse praktisch nutteloos is voor kortetermijninvesteringen en veel helpt bij langetermijninvesteringen, dan is technische analyse het tegenovergestelde.

Die technische analyse is alleen bedoeld om te werken met kortetermijninvesteringen.

Fundamentele analyse: doelen en doelstellingen

Om de analyse succesvol te kunnen gebruiken voor prognoses op het gebied van investeringen, is het allereerst noodzakelijk om de doelen en doelstellingen te bepalen die tijdens de analyse worden gesteld. Het doel van de analyse is om de belegger voor te bereiden op een mogelijke verandering in de waarde van activa. Inzicht in de oorzaak-en-gevolgrelaties die prijsschommelingen veroorzaken, en dergelijke oorzaken zijn meestal extern. Dergelijke evenementen zijn onder meer:

- geopolitieke, sociale en economische fenomenen;

- algemeen marktsentiment, vooruitzichten voor economische ontwikkeling met betrekking tot een bepaald land;

- natuurrampen en door de mens veroorzaakte rampen, abnormale milieuomstandigheden waarvan het optreden aanzienlijke economische schade heeft veroorzaakt;

- interne en externe instabiliteit (burgerconflicten, revoluties, opstanden, staatsgrepen, externe en interne oorlogen in en rond de staat);

- interne politieke gebeurtenissen (parlements- en presidentsverkiezingen, referenda, verandering van heersende elites, enz.);

- openbaarmaking (publicatie) van economische indicatoren voor relevante landen of industrieën.

Methoden die worden gebruikt in fundamentele analyse

Bij het uitvoeren van fundamentele analyse worden de volgende methoden gebruikt:

Vergelijkingsmethode in fundamentele analyse van financiële markten

Deze methode is gebaseerd op een vergelijking van gepubliceerde en nog te verwachten economische indicatoren. Hoe sterker de verschillen tussen deze indicatoren, hoe heftiger de reactie van de spelers op de beurs zal zijn. En dienovereenkomstig kan dit leiden tot een massale sluiting of opening van transacties in de meest winstgevende richtingen, die duidelijk voortvloeien uit dergelijke verschillen.

Seizoensanalyse

De factor van seizoensschommelingen van de aandelenmarkt beïnvloedt de activa die erop staan. Bij aandelen zijn dus niet alleen de financiële en economische kwartaalstaten van de onderneming van belang, maar ook het aantal aandelen dat in het seizoen of buiten het seizoen op de markt is verkocht. Bedrijven die in verschillende sectoren van de economie actief zijn, ontvangen verschillende inkomsten in verschillende tijdsperioden. Dit kan dan ook niet anders dan dividendbetalingen,

volatiliteiten liquiditeit van aandelen. Tegelijkertijd wordt de vergelijking van verkoopcijfers door bedrijven meestal niet alleen uitgevoerd door de indicatoren van het voorgaande kwartaal, maar ook door de indicatoren van hetzelfde kwartaal van het afgelopen jaar. Een soortgelijke analyse wordt uitgevoerd door nationale agentschappen op de macro-economische indicatoren van het land. Om met macro-economische indicatoren te werken, worden bovendien de methoden voor het “elimineren van seizoensinvloeden” gebruikt, met hun hulp worden gegevens aangepast. Dit stelt u in staat om duidelijk te begrijpen hoe ze verschillen van de norm voor dit kwartaal, maand, jaar. Daarnaast zijn er op de beurzen aparte periodes waarin in de regel bepaalde posities massaal worden afgesloten door beleggers (onder andere de vooravond van de kerstvakantie). Dergelijke perioden worden noodzakelijkerwijs in aanmerking genomen bij het analyseren van aandelenmarkten. In een markt met lage volatiliteit kan een dergelijke sluiting inderdaad leiden tot een zeer scherpe verandering in de koersen van effecten. Natuurlijk is seizoensanalyse alleen niet voldoende om een beslissing te nemen om activa te kopen of te verkopen, maar het is een noodzakelijk element bij het uitvoeren van algemeen fundamenteel onderzoek. Deze methode wordt gebruikt bij het analyseren van niet alleen de aandelenmarkt. Het wordt ook veel gebruikt bij het nemen van beslissingen over de aan- en verkoop van activa op de valuta-, grondstoffen- en andere markten.

Neem als voorbeeld een situatie waarin een langdurig regenseizoen plotseling aansleepte. Dit kan leiden tot het verlies van een deel van de oogst van de katoenplantages, waardoor de hoeveelheid beschikbare goederen zal verminderen en op zijn beurt de prijzen ervoor zullen stijgen. Door seizoensinvloeden te volgen en analyses uit te voeren, is het dus mogelijk om een scherpe prijsverandering voor katoenfutures te voorspellen.

Deductieve en inductieve analysemethoden

Met behulp van inductie verwerkt de belegger de indicatoren van verschillende indicatoren en nieuws en bouwt op basis daarvan veronderstellingen op over mogelijke prijsveranderingen op de markten. Aftrek wordt voornamelijk gebruikt voor trendhandel en wordt meestal opgenomen in de fundamentele analyse van aandelen. De essentie van deze methode is om conclusies te trekken – van algemeen naar bijzonder. Dit is een nogal gecompliceerde techniek die foutieve resultaten kan opleveren vanwege het buitensporige vertrouwen van de persoon die de analyse heeft uitgevoerd in hun conclusies. Aftrek kan echter van onschatbare waarde zijn in situaties waarin het bijvoorbeeld nodig is om te begrijpen wat te doen met EURUSD in geval van grotere schommelingen op de Europese markten.

Correlatie techniek

Deze techniek is een combinatie die gevormd wordt op het snijvlak van technische en fundamentele analyse. De essentie ervan ligt in het feit dat, met de groei van een van de activa, de waarde van een ander actief dat ermee verbonden is (of geassocieerde activa) kan stijgen of dalen. Tegenwoordig gebruiken beurzen overeenkomstige indicatoren om rekening te houden met correlatie, zoals Indcor-Correlation of OverLay Chart.

Groeperings- en generalisatietechniek

Deze techniek behoort tot complexe, professionele methoden en wordt voornamelijk gebruikt door analisten. Het bestaat uit het opsplitsen van activa in groepen in overeenstemming met hun “gedrag” in de markt, en daarna wordt er een algemene index op berekend. Deze techniek wordt gebruikt om markten te analyseren door grote spelers en analytische bedrijven, maar ervaren beleggers kunnen hun eigen macro-economische indicator creëren. Dergelijke indicatoren omvatten bijvoorbeeld de Dow Jones-index, samengesteld op basis van fundamentele analyse voor de 30 grootste bedrijven die geclassificeerd zijn als “blue chips”. Fundamentele marktanalyse (bedrijfsaandelen, valuta, cryptocurrencies): wat is het, basisprincipes, vermenigvuldigers, typen en analysemethoden: https://youtu.be/fa1xkn7OfZY

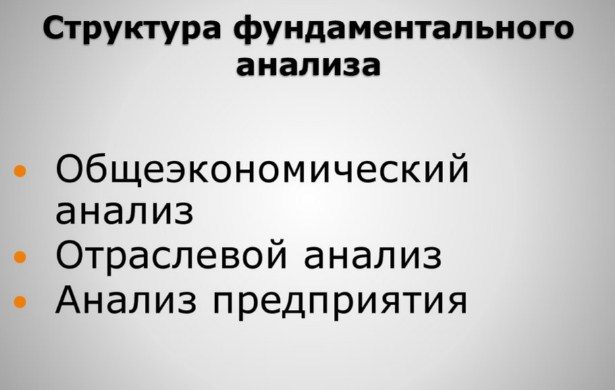

Fundamentele analyse – systeem en structuur

Een handelaar die een beslissing neemt om te investeren, moet eerst een aantal vragen beantwoorden:

- op welke activa hij van plan is te handelen;

- welke valuta’s zijn opgenomen in het paar (als hij van plan is om op de valutamarkten te werken);

- welke bedrijven zijn opgenomen in de overeenkomstige effectenindex (bij het plannen van operaties op de aandelenmarkten);

- het geplande tijdsbestek voor het sluiten van transacties?

Stadia van fundamentele analyse

Fundamentele analyse kan worden onderverdeeld in verschillende fasen:

Analyse van de economische situatie

Een dergelijke analyse begint meestal met inzicht in de algemene situatie in de markt. Neem bijvoorbeeld het EUR/USD-valutapaar. Op alle informatieplatforms is altijd behoorlijk wat nieuws te vinden op de Europese en Amerikaanse valutamarkten. En het handhaven van een sterke volatiliteit in valutaparen en aandelen in deze markten is niet moeilijk. Bovendien is zo’n paar geschikt voor bijna alle handelsstijlen, inclusief

swing en

scalperen .. Als een handelaar besluit een deal te openen op EUR/USD, dan moet hij in de eerste plaats aandacht besteden aan de beslissingen op het gebied van monetair beleid die zijn genomen door de Fed en de ECB. De bestuursorganen van beide organisaties komen elke 6 weken bij elkaar. Tijdens dergelijke vergaderingen beslissen ze over veranderingen in de rentetarieven en vellen ze hun oordeel over verschillende gebieden van de economie. Op basis van deze beslissingen, en ze te vergelijken met de vorige, is het mogelijk om bepaalde conclusies te trekken en analytische voorspellingen te ontwikkelen op verschillende gebieden, wat vaak is wat professionele analisten doen.

Analyse van bedrijven en afzonderlijke sectoren van de economie

Deze fase van de fundamentele analyse van de aandelenmarkt omvat de studie van de activiteiten van de bedrijven die door de belegger zijn gekozen. Om dit te doen, moet u bedrijfsnieuws en evenementen in de branche waar het bedrijf zijn kernactiviteiten uitvoert nauwlettend in de gaten houden.

Om de effectenmarkt te analyseren, worden allereerst indices gebruikt, zoals de Industrial Average,

S&P500 , Dow Jones, Nikkei225 en andere. Deze indexen worden gevormd op basis van de activiteiten van de grootste en meest stabiele bedrijven die in een bepaalde regio actief zijn.

Tegelijkertijd is het, om min of meer nauwkeurig te bepalen welke van de industrieën momenteel dominant op de markt zijn, ook nodig om de verandering in de koersen van de indices zelf te volgen en te analyseren. Alvorens met handelsactiviteiten te beginnen, moet een handelaar de dividendkalender controleren, het is gemakkelijk om het begin en einde van de bedrijfsrapportageseizoenen te bepalen. De dividendkalender publiceert ook een grote hoeveelheid gegevens die van invloed zijn op de waarde van activa en de koers van indices.

Analyse van de waarde van aandelen en andere effecten

Dit aspect van de fundamentele analyse van de aandelenmarkt houdt rekening met de financiële prestaties van het bedrijf, inclusief de groei (daling) van het totaal en het bedrijfsresultaat, enz. Als er over een lange periode, ondanks externe factoren, een trend is naar een stabiele groei van de kapitalisatie, dan betekent dit een hoge stabiliteit en winstgevendheid van de aandelen van de onderneming op lange termijn. Ondanks dat op korte termijn (dag, week, maand) de waarde van de aandelen van de vennootschap zowel naar boven als naar beneden kan fluctueren.

Belangrijkste gegevensbronnen voor fundamentele analyse

Om fundamentele analyses uit te voeren, gebruiken beleggers en financiële analisten gewoonlijk gegevensbronnen als:

Nieuws en financiële analyses

Allereerst moeten beleggers beslissen welke gebeurtenissen en in welke markt ze zullen volgen. Dus op de valutamarkt zal elk belangrijk nieuws uit de Verenigde Staten de dollar beïnvloeden, en daarmee de wisselkoers van bijna alle valuta’s. Op dezelfde manier zullen belangrijke gebeurtenissen in het leven van het Tesla-bedrijf de koersen van aandelen en andere effecten op de aandelenmarkt beïnvloeden. Hetzelfde geldt voor aandelenindices, dus voordat een belegger een fundamentele analyse start, moet hij duidelijk definiëren in welk van de marktsegmenten hij wil beleggen. Daarna is het noodzakelijk om precies de informatie te bestuderen met betrekking tot de specifieke sector die door hem is gekozen.

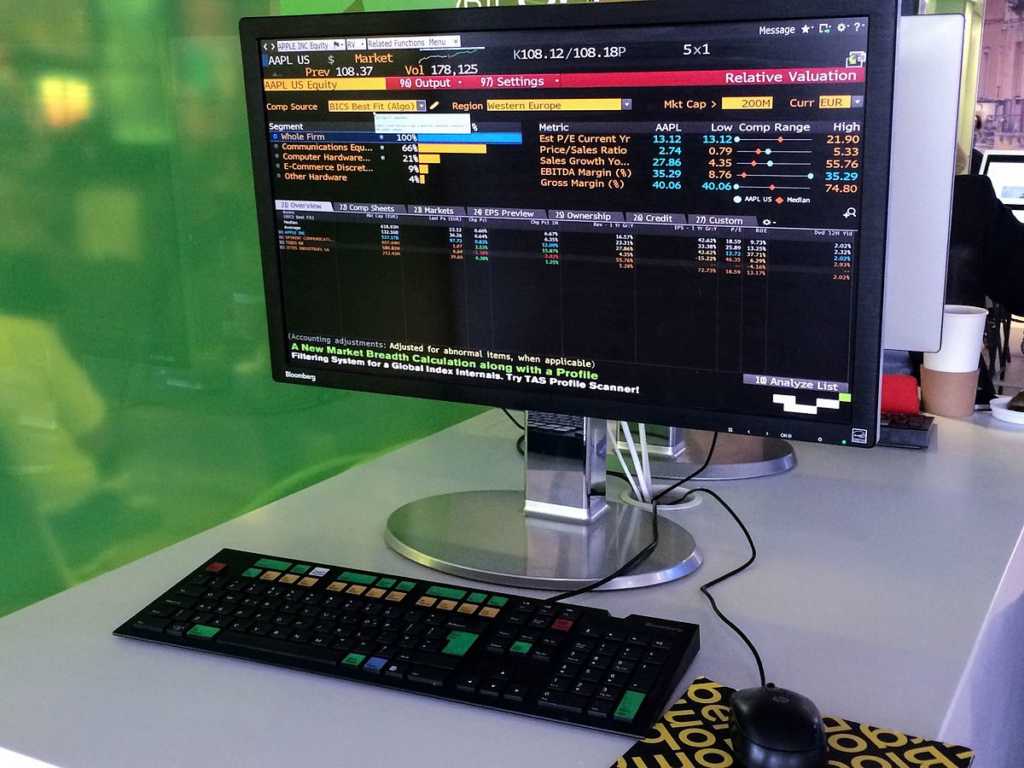

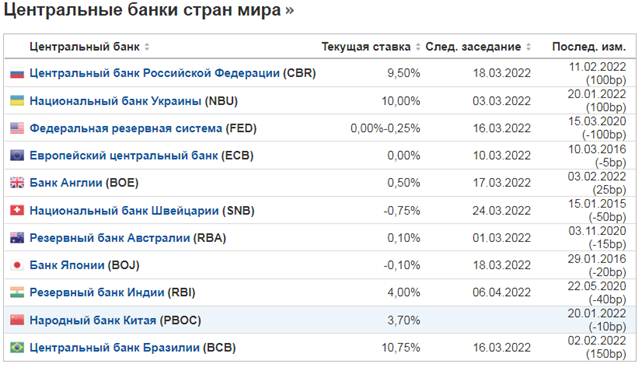

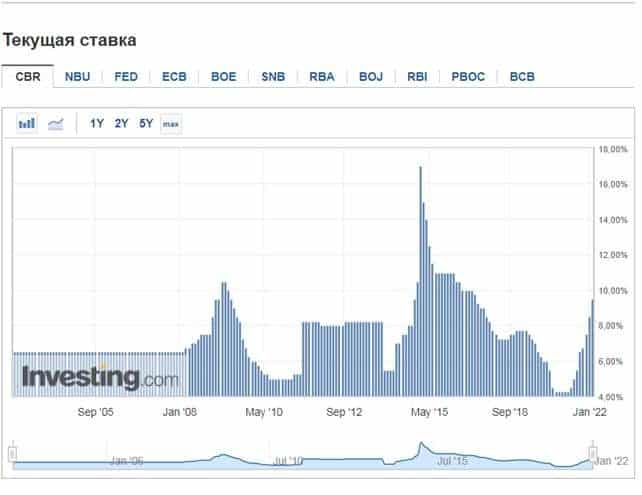

Tarieven van centrale banken van landen

Bij het uitvoeren van fundamentele analyses is het ook noodzakelijk om te focussen op de bulletins van de centrale banken van landen, met name de ECB en de FRS op het gebied van monetair beleid en rentetarieven op leningen. Markten reageren zeer dynamisch op bijna elke verandering in verwachtingen, en informatie over veranderingen in rentetarieven of monetair beleid kan een zeer sterke invloed hebben op de marktconfiguratie. Dit geldt met name voor de Fed (Federal Reserve System), die de reservevaluta controleert en al haar beslissingen worden niet alleen weerspiegeld op de Amerikaanse markt, maar ook op bijna alle andere markten.

Centrale banken van de leidende landen van de wereld:

dynamiek van veranderingen in de huidige koers van de Centrale Bank van de Russische Federatie voor de huidige tijd

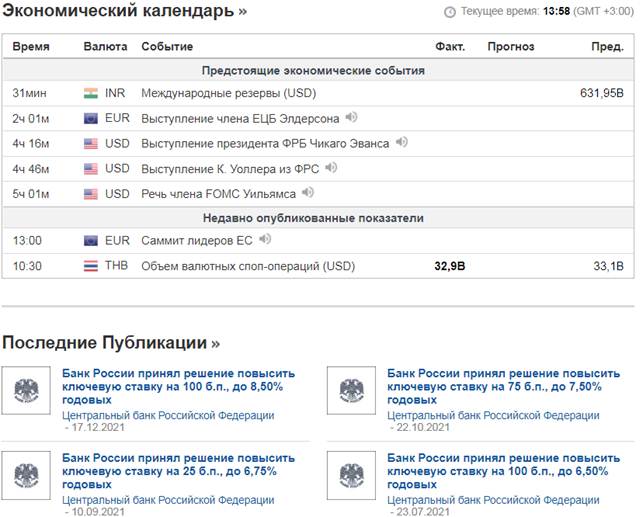

Economische kalender

Een van de belangrijkste bronnen voor het verkrijgen van de noodzakelijke fundamentele analyse is de economische kalender. Het weerspiegelt in visuele vorm bijna alle trends van de moderne economie en waaruit u bijna alle benodigde gegevens voor analyse kunt halen.

Verslagen van ondernemingen over de resultaten van financiële en economische activiteiten

Door de rapporten van boekhoudkundige en financiële overzichten van bedrijven te bestuderen, kunt u de parameters bepalen met betrekking tot de winstgevendheid van kapitalisatie en andere parameters die nodig zijn voor een uitgebreide fundamentele analyse. Op basis daarvan kunnen conclusies worden getrokken over de vooruitzichten voor de ontwikkeling van de onderneming, haar stabiliteit (en daarmee de stabiliteit van haar effecten)

Indicatoren waarmee rekening wordt gehouden bij fundamentele analyse

Deze indicatoren omvatten:

Macro-economische indicatoren

De belangrijkste macro-economische indicatoren die in de kalenders onder het icoon van drie sterren staan zijn:

- besluit over de rente van de Centrale Bank;

- NFP (niet-agrarische loonlijsten)

- werkloosheidsindex;

- consumentenprijsindex;

- BBP (Bruto Binnenlands Product).

De meest populaire indicatoren (multiplicatoren) die worden gebruikt voor fundamentele analyse

Fundamentele analyse: aandelenmultiples, hoe ondergewaardeerde aandelen te vinden: https://youtu.be/PgMgKY2Y5U4

Voorlopende indicatoren

Dit soort indicatoren zijn nodig om een competente voorspelling te kunnen doen over mogelijke toekomstige veranderingen in de economieën van landen. Veranderingen in deze indicatoren duiden op mogelijke positieve of negatieve veranderingen die op de een of andere manier alle (of veel marktsectoren) zullen raken. Deze indicatoren maken het mogelijk om bij het uitvoeren van een fundamentele analyse, bijvoorbeeld een recessie, te voorspellen, en ze worden veel gebruikt in het werk van analisten en hoofden van de centrale organen van de Centrale Bank om de ontwikkelingsvector te bepalen en het monetaire beleid van de Centrale Bank. Vrijwel vergelijkbare criteria worden door beleggers gebruikt om hun strategieën in de markt op te bouwen of aan te passen. Dit soort indicatoren zijn onder meer:

- Het volume van de ontvangst van de staat. vergunningen voor de bouw van kapitaal. Hoe groter het aantal afgegeven vergunningen, hoe beter de vooruitzichten voor de bouw en aanverwante bedrijfstakken.

Een stijging van deze indicator geeft de vooruitzichten aan voor een daling van de werkloosheid, verbetering van de hypotheekvoorwaarden, enz.

- De Consumer Confidence Index toont de bereidheid van burgers om hun geld uit te geven.

Op basis hiervan worden de situatie op het gebied van werkgelegenheid van de bevolking en de staat van de economie van de staat bepaald.

- Het aantal aanvragen voor een WW-uitkering. De indicator laat een stijging (daling) van de werkloosheid zien in een bepaalde periode, wat natuurlijk tot uiting komt in het niveau van het BBP, de inning van belastingen op de aankoopkosten, enzovoort.

achterblijvende indicatoren

Deze indicatoren weerspiegelen de veranderingen die al hebben plaatsgevonden in de economie van het land en hun dynamiek in de loop van de tijd. Deze indicatoren omvatten:

- Werkloosheidscijfer . Het geeft het werkelijke aantal werklozen in het land op een bepaald moment aan.

- Consumentenprijsindex . De dynamiek van veranderingen in de kosten van het consumentenmandje gedurende een bepaalde periode weergeven

- Handelsbalans . De verhouding tussen de waarde van geïmporteerde en geëxporteerde goederen in het land gedurende een bepaalde periode

Beleggers gebruiken deze indicatoren in hun analyse om de trends te bevestigen die stevig verankerd zijn in de markt.

Overeenkomende indicatoren

Dit type indicator wordt gebruikt bij het uitvoeren van fundamentele analyses om informatie te verkrijgen over de huidige economische toestand van het land, waardoor beleggers een gedetailleerd diagram van de huidige markttendensen kunnen maken. Onder hen:

- Het gemiddelde inkomen is een indicator van de som van alle inkomens van een individu, ongeacht de bron.

- Detailhandelsverkopen – toont veranderingen in het volume van de detailhandelsverkopen van goederen.

- Het BBP is de waarde van alle goederen en diensten die in een land over een bepaalde periode worden geproduceerd.

De factoren die noodzakelijkerwijs in aanmerking worden genomen en worden gebruikt in fundamentele analyse, omvatten ook overmacht (“gebeurtenissen die overmacht zijn en die op een bepaald moment niet kunnen worden beïnvloed”). Waaronder:

- Oorlogen, interne en externe militaire conflicten.

- Door de mens veroorzaakte rampen en natuurrampen.

- Politieke instabiliteit, rellen, rellen, revoluties en andere gevallen van overmacht.

Voorbeeld

Voorbeelden van overmacht zijn de pandemie van het coronavirus. Wat in 2019-2021 de marktsituatie aanzienlijk veranderde. Zo zakten de aandelen van reisorganisaties door grenssluitingen tot bijna historische dieptepunten, en pas nu is er sprake van een zeer lichte stijging. Tegelijkertijd zijn de voorraden van farmaceutische bedrijven en bedrijven die persoonlijke biologische beschermingsmiddelen en medische apparatuur produceren sterk gestegen, en hun groei zet door ondanks de opheffing van de

COVID-beperkingen door sommige landen.Fundamentele analyse is gebaseerd op BBP, inflatie en rentetarieven, deze drie economische indicatoren kunnen als geen ander de markt beïnvloeden, daarom moeten ze bij het uitvoeren van een analyse speciale, meer aandacht krijgen.

Thiruthani Hous

Varanbarappilly po

Veapur

680303

Thrussr

PAN card number

DSXPA6708R

Aadhar card numbe

628353681297