Fondu tirgus fundamentālā analīze – uzņēmumu akciju, vērtspapīru, finanšu tirgu fundamentālās analīzes pamati, rādītāji, instrumenti, metodes Fundamentālā analīze – fundamentālā analīze, šis termins attiecas uz uzņēmumu tirgus (biržas) paredzamās vērtības prognožu veidošanas metodoloģiju. , kas balstās uz tā rādītāju analīzi. Šāda veida analīzi izmanto tirgotāji, lai objektīvi novērtētu uzņēmuma potenciālu (ieskaitot tā akciju vērtību). Analīzes rezultātā tirgotājs var novērtēt uzņēmuma finansiālās iespējas, piemēram:

- uzņēmuma kopējie ieņēmumi;

- uzņēmuma saņemtā tīrā peļņa;

- uzņēmuma kopējā tīrā vērtība;

- uzņēmuma saistības, tā debeta un kredīta parāds;

- naudas daudzums, kas plūst caur uzņēmumu;

- uzņēmuma izmaksāto dividenžu summa;

- uzņēmuma darbības rādītāji.

Piemērs:

kā piemēru apsveriet sarežģītas sadzīves tehnikas, piemēram, televizora, iegādi. Kāds no pircējiem vienkārši iegādāsies pirmo, cenas un dizaina ziņā vairāk vai mazāk piemērotu ierīci.

Cits pirms pirkuma rūpīgi apsvērs vairākas iespējas. Viņš izvēlēsies ērtāko un uzticamāko modeli, izpētīs klientu atsauksmes, salīdzinās tehniskās specifikācijas un tikai pēc detalizētas izpētes sāks salīdzināt cenas un meklēt izdevīgāko cenas un kvalitātes kombināciju. Šāda izvēle parametru ziņā būs fundamentāla analīze pirms televizora iegādes .

- Finanšu tirgu fundamentālā analīze – kā tā darbojas

- Fundamentālā un tehniskā analīze – galvenās atšķirības

- Fundamentālā analīze: mērķi un uzdevumi

- Fundamentālajā analīzē izmantotās metodes

- Salīdzināšanas metode finanšu tirgu fundamentālajā analīzē

- Sezonas analīze

- Deduktīvās un induktīvās analīzes metodes

- Korelācijas tehnika

- Grupēšanas un vispārināšanas tehnika

- Fundamentālā analīze – sistēma un struktūra

- Fundamentālās analīzes posmi

- Ekonomiskās situācijas analīze

- Uzņēmumu un atsevišķu tautsaimniecības nozaru analīze

- Akciju un citu vērtspapīru vērtības analīze

- Galvenie datu avoti fundamentālai analīzei

- Ziņas un finanšu analītika

- Valstu centrālo banku likmes

- Ekonomiskais kalendārs

- Uzņēmumu pārskati par finansiālās un saimnieciskās darbības rezultātiem

- Rādītāji, kas tiek ņemti vērā fundamentālajā analīzē

- Makroekonomiskie rādītāji

- Populārākie fundamentālajai analīzei izmantotie rādītāji (reizinātāji).

- Vadošie rādītāji

- atpaliekošie rādītāji

- Atbilstošie rādītāji

Finanšu tirgu fundamentālā analīze – kā tā darbojas

Tirgus fundamentālā analīze galvenokārt balstās uz to, ka uzņēmuma aktīvu reālā vērtība var būtiski atšķirties no tirgus vērtības.

Šādā gadījumā pastāv iespēja, ka tirgi īstermiņā var nepareizi novērtēt – pārvērtēt vai nenovērtēt uzņēmumu aktīvus. Fundamentālās analīzes piekritēji ir stingri pārliecināti, ka, neskatoties uz nepareizu aktīvu vērtības novērtējumu, tā vienmēr atgriežas pie pareizās (objektīvās) cenas.

Piemērs.

Piemēram, apsveriet Tesla akciju veiktspēju. Neskatoties uz ievērojamo, īstermiņa un spekulatīvo akciju cenas kritumu, kas saistīts ar informācijas pildīšanu un mikroshēmu trūkumu.

Ilgtermiņā tā vērtspapīri ne tikai atgriež savu augsto vērtību, bet arī uzrāda stabilu izaugsmi, un uzņēmums pastāvīgi palielina savu kapitalizācijas līmeni.Tāpēc fundamentālās analīzes mehānisma piemērošanas galvenais mērķis ir noteikt aktīvu patieso vērtību un salīdzināt to ar pašreizējo tirgus cenu. Šāds salīdzinājums ļauj tirgotājam droši prognozēt aktīvu vērtības izmaiņas un tādējādi paver finanšu iespējas. Šāda analīze ir praktiski bezjēdzīga īstermiņa ieguldījumiem, taču ar ilgtermiņa ieguldījumiem tā ļaus visprecīzāk prognozēt aktīva uzvedību tirgū.

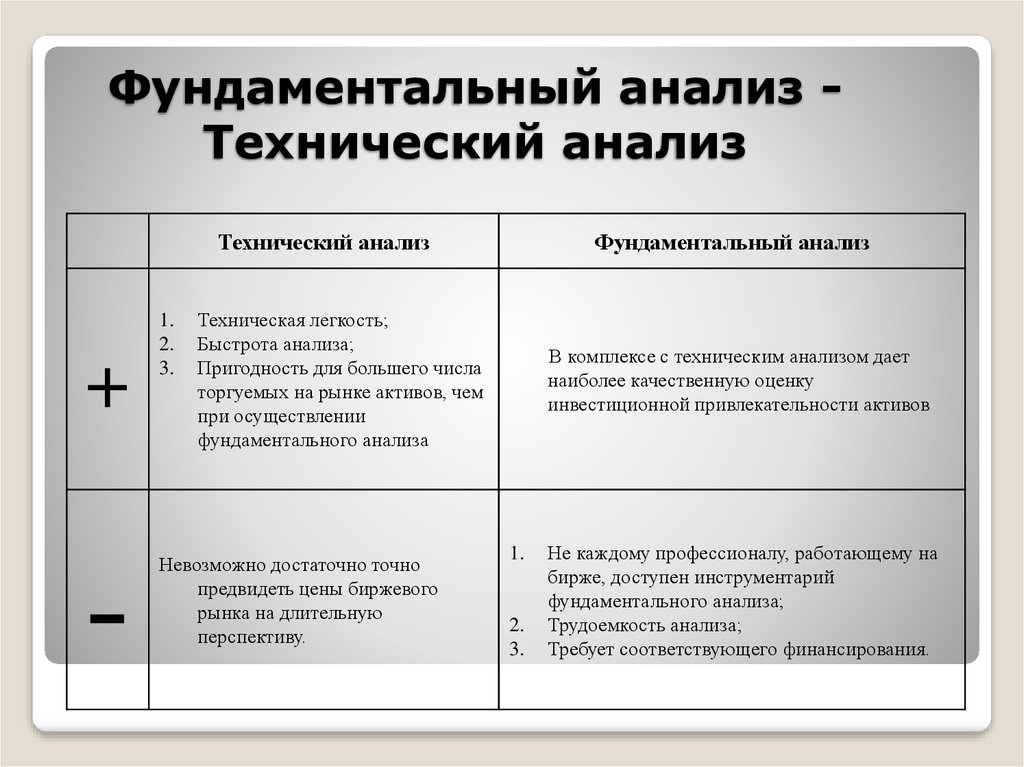

Fundamentālā un tehniskā analīze – galvenās atšķirības

Galvenās atšķirības starp fenomenālo un tehnisko analīzi ir analizējamie parametri. Tātad, ja fundamentālā analīze ņem vērā, pirmkārt, aktīvu iekšējo stāvokli un praktiski neņem vērā aktīvu pašreizējās cenas stāvokli tirgū. Tieši otrādi, šī tehniskā analīze pamatā ņem vērā un analizē tikai pašreizējo cenu dinamiku, kas ļauj to lieliski izmantot, plānojot īstermiņa investīcijas.

Strīdēties par to, “kura ir labāka” fundamentālo vai tehnisko analīzi, nav saprātīgi. Katrs no tiem tiek izmantots, lai noteiktu savus kritērijus, un, ja fundamentālā analīze ir praktiski bezjēdzīga īstermiņa investīcijām un ļoti palīdz ilgtermiņa ieguldījumiem, tad tehniskā analīze ir pretēja.

Šī tehniskā analīze ir paredzēta tikai darbam ar īstermiņa ieguldījumiem.

Fundamentālā analīze: mērķi un uzdevumi

Lai veiksmīgi izmantotu analīzi prognozēm investīciju jomā, pirmkārt, ir jānosaka analīzes gaitā izvirzītie mērķi un uzdevumi. Analīzes mērķis ir sagatavot investoru iespējamām aktīvu vērtības izmaiņām. Izpratne par cēloņu un seku attiecībām, kas izraisa cenu svārstības, un šādi cēloņi parasti ir ārēji. Šādi pasākumi ietver:

- ģeopolitiskās, sociālās un ekonomiskās parādības;

- vispārējais tirgus noskaņojums, ekonomiskās attīstības perspektīvas saistībā ar konkrēto valsti;

- dabas un cilvēka izraisītas katastrofas, neparasti vides apstākļi, kuru iestāšanās radījusi būtisku ekonomisku kaitējumu;

- iekšējā un ārējā nestabilitāte (pilsoniski konflikti, revolūcijas, sacelšanās, apvērsumi, ārējie un iekšējie kari valstī un ap to);

- iekšpolitiskie notikumi (parlamenta un prezidenta vēlēšanas, referendumi, valdošās elites maiņa u.c.);

- attiecīgo valstu vai nozaru ekonomisko rādītāju atklāšana (publicēšana).

Fundamentālajā analīzē izmantotās metodes

Veicot fundamentālo analīzi, tiek izmantotas šādas metodes:

Salīdzināšanas metode finanšu tirgu fundamentālajā analīzē

Šīs metodes pamatā ir publicēto un vēl gaidāmo ekonomisko rādītāju salīdzinājums. Jo spēcīgākas būs atšķirības starp šiem rādītājiem, jo vardarbīgāka būs biržas spēlētāju reakcija. Un attiecīgi tas var novest pie masveida darījumu slēgšanas vai atvēršanas ienesīgākajos virzienos, kas acīmredzami izriet no šādām atšķirībām.

Sezonas analīze

Akciju tirgus sezonālo svārstību faktors ietekmē tajā esošos aktīvus. Tātad akciju gadījumā ir svarīgi ne tikai uzņēmuma ceturkšņa finanšu un ekonomikas pārskati, bet arī akciju skaits, kas tika pārdotas tirgū sezonā vai ārpus sezonas. Uzņēmumi, kas darbojas dažādās tautsaimniecības nozarēs, dažādos laika periodos saņem dažādus ieņēmumus. Tas attiecīgi nevar neietekmēt dividenžu maksājumus,

nepastāvībuun akciju likviditāte. Tajā pašā laikā pārdošanas rādītāju salīdzināšana pa uzņēmumiem parasti tiek veikta ne tikai pēc iepriekšējā ceturkšņa, bet arī pēc pagājušā gada tā paša ceturkšņa rādītājiem. Līdzīgu analīzi par valsts makroekonomiskajiem rādītājiem veic nacionālās aģentūras. Turklāt darbam ar makroekonomiskajiem rādītājiem tiek izmantotas “sezonalitātes likvidēšanas” metodes, ar to palīdzību tiek koriģēti dati. Tas ļauj skaidri saprast, kā tie atšķiras no šī ceturkšņa, mēneša, gada normas. Turklāt biržās ir atsevišķi periodi, kuros parasti investori masveidā slēdz atsevišķas pozīcijas (šādos periodos ietilpst Ziemassvētku brīvdienu priekšvakars). Šādi periodi obligāti tiek ņemti vērā, analizējot akciju tirgus. Patiešām, tirgū ar zemu svārstīgumu šāda slēgšana var izraisīt ļoti straujas vērtspapīru kotējumu izmaiņas. Protams, ar sezonālo analīzi vien nepietiek, lai pieņemtu lēmumu par aktīvu pirkšanu vai pārdošanu, bet tas ir nepieciešams elements, veicot vispārīgus fundamentālos pētījumus. Šo metodi izmanto, analizējot ne tikai akciju tirgu. To plaši izmanto arī, pieņemot lēmumus par aktīvu pirkšanu un pārdošanu ārvalstu valūtas, preču un citos tirgos.

Piemēram, apsveriet situāciju, kad ilgstoša lietus sezona pēkšņi ievilkās. Tas var novest pie kokvilnas plantāciju ražas daļas zuduma, kas samazinās pieejamo preču daudzumu un savukārt izraisīs to cenu pieaugumu. Tādējādi, izsekojot sezonalitātei un veicot analīzi, var prognozēt krasas kokvilnas fjūčeru cenu izmaiņas.

Deduktīvās un induktīvās analīzes metodes

Izmantojot indukciju, investors apstrādā dažādu rādītāju un jaunumu rādītājus un uz to pamata veido pieņēmumus par iespējamām cenu izmaiņām tirgos. Atskaitījumu galvenokārt izmanto tendenču tirdzniecībai, un to visbiežāk iekļauj akciju fundamentālajā analīzē. Šīs metodes būtība ir izdarīt secinājumus – no vispārīgiem uz konkrētiem. Tas ir diezgan sarežģīts paņēmiens, kas var dot kļūdainus rezultātus, jo persona, kas veica analīzi, ir pārāk uzticīga saviem secinājumiem. Taču atskaitīšana var būt nenovērtējama situācijās, kad, piemēram, ir jāsaprot, ko darīt ar EURUSD palielinātu svārstību gadījumā Eiropas tirgos.

Korelācijas tehnika

Šī tehnika ir kombinācija, kas veidojas tehniskās un fundamentālās analīzes krustpunktā. Tās būtība ir tāda, ka, pieaugot vienam no aktīviem, cita ar to saistītā aktīva (vai saistīto aktīvu) vērtība var pieaugt vai samazināties. Mūsdienās biržas izmanto atbilstošus rādītājus, lai ņemtu vērā korelāciju, piemēram, Indcor-Correlation vai OverLay Chart.

Grupēšanas un vispārināšanas tehnika

Šī metode pieder pie sarežģītām, profesionāla līmeņa metodēm, un to galvenokārt izmanto analītiķi. Tas sastāv no aktīvu sadalīšanas grupās atbilstoši to “uzvedībai” tirgū, un pēc tam tiem tiek aprēķināts vispārināts indekss. Šo paņēmienu izmanto, lai analizētu tirgus lielākie spēlētāji un analītiskie uzņēmumi, bet pieredzējuši investori var izveidot savu makroekonomisko rādītāju. Šādi rādītāji ietver, piemēram, Dow Jones indeksu, kas apkopots, pamatojoties uz fundamentālo analīzi 30 lielākajiem uzņēmumiem, kas klasificēti kā “zilie čipi”. Fundamentālā tirgus analīze (uzņēmuma akcijas, valūtas, kriptovalūtas): kas tas ir, pamati, reizinātāji, analīzes veidi un metodes: https://youtu.be/fa1xkn7OfZY

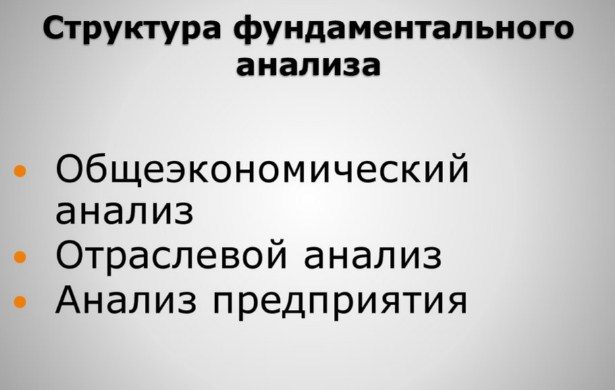

Fundamentālā analīze – sistēma un struktūra

Tirgotājam, pieņemot lēmumu par ieguldījumu, vispirms ir jāatbild uz vairākiem jautājumiem:

- ar kādiem aktīviem viņš plāno tirgoties;

- kādas valūtas ir iekļautas pārī (ja viņš plāno strādāt valūtu tirgos);

- kuri uzņēmumi ir iekļauti attiecīgajā vērtspapīru indeksā (plānojot darbību akciju tirgos);

- plānoto darījumu noslēgšanas termiņu?

Fundamentālās analīzes posmi

Fundamentālo analīzi var iedalīt vairākos posmos:

Ekonomiskās situācijas analīze

Šāda analīze parasti sākas ar izpratni par vispārējo situāciju tirgū. Piemēram, ņemiet valūtu pāri EUR/USD. Visās informācijas platformās vienmēr ir diezgan daudz jaunumu par Eiropas un Amerikas valūtu tirgiem. Un uzturēt spēcīgu nepastāvību valūtu pāros un akcijās šajos tirgos nav grūti. Turklāt šāds pāris ir piemērots gandrīz visiem tirdzniecības stiliem, ieskaitot

šūpošanos un

skalpingu .. Ja tirgotājs nolemj slēgt darījumu par EUR/USD, tad, pirmkārt, viņam vajadzētu pievērst uzmanību lēmumiem monetārās politikas jomā, ko pieņēma Fed un ECB. Abu šo organizāciju pārvaldes institūcijas tiekas ik pēc 6 nedēļām. Šādās sanāksmēs viņi lemj par procentu likmju izmaiņām un izsaka savus spriedumus dažādās tautsaimniecības jomās. Pamatojoties uz šiem lēmumiem un salīdzinot tos ar iepriekšējiem, var izdarīt noteiktus secinājumus un izstrādāt analītiskas prognozes dažādās jomās, ko nereti arī dara profesionāli analītiķi.

Uzņēmumu un atsevišķu tautsaimniecības nozaru analīze

Šis fondu tirgus fundamentālās analīzes posms ietver investora izvēlēto uzņēmumu darbības izpēti. Lai to izdarītu, jāsāk cieši uzraudzīt korporatīvās ziņas un notikumus nozarē, kurā uzņēmums veic savu pamatdarbību.

Vērtspapīru tirgus analīzei, pirmkārt, tiek izmantoti indeksi, piemēram, Industrial Average,

S&P500 , Dow Jones, Nikkei225 un citi. Šie indeksi tiek veidoti, pamatojoties uz lielāko un stabilāko uzņēmumu darbību, kas darbojas konkrētajā reģionā.

Tajā pašā laikā, lai vairāk vai mazāk precīzi noteiktu, kuras no nozarēm šobrīd ir dominējošās tirgū, ir jāuzrauga un jāanalizē arī pašu indeksu likmju izmaiņas. Pirms tirdzniecības operāciju uzsākšanas tirgotājam ir jāpārbauda dividenžu kalendārs, ir viegli noteikt korporatīvo pārskatu sezonas sākumu un beigas. Dividenžu kalendārā tiek publicēts arī liels datu apjoms, kas ietekmē aktīvu vērtību un indeksu kotējumu.

Akciju un citu vērtspapīru vērtības analīze

Šis fondu tirgus fundamentālās analīzes aspekts ņem vērā uzņēmuma finansiālos rādītājus, tai skaitā kopējo un pamatdarbības ienākumu pieaugumu (samazinājumu) utt. Ja ilgākā laika periodā, neskatoties uz ārējiem faktoriem, ir tendence uz stabilu kapitalizācijas pieaugumu, tad tas nozīmē augstu uzņēmuma akciju stabilitāti un ienesīgumu ilgtermiņā. Neskatoties uz to, ka īstermiņā (diena, nedēļa, mēnesis) uzņēmuma akciju vērtība var svārstīties gan uz augšu, gan uz leju.

Galvenie datu avoti fundamentālai analīzei

Lai veiktu fundamentālo analīzi, investori un finanšu analītiķi parasti izmanto tādus datu avotus kā:

Ziņas un finanšu analītika

Pirmkārt, investoriem būtu jāizlemj, kuriem notikumiem un kurā tirgū viņi sekos. Tātad valūtas tirgū jebkuras nozīmīgas ziņas no ASV ietekmēs dolāru un līdz ar to arī gandrīz visu valūtu kursu. Tādā pašā veidā svarīgi notikumi Tesla uzņēmuma dzīvē ietekmēs akciju un citu vērtspapīru kotācijas akciju tirgū. Tas pats attiecas uz akciju indeksiem, tāpēc pirms fundamentālās analīzes veikšanas investoram skaidri jādefinē, kurā no tirgus segmentiem viņš vēlas investēt. Pēc tam ir jāizpēta tieši tā informācija, kas saistīta ar konkrēto nozari, kuru viņš izvēlējās.

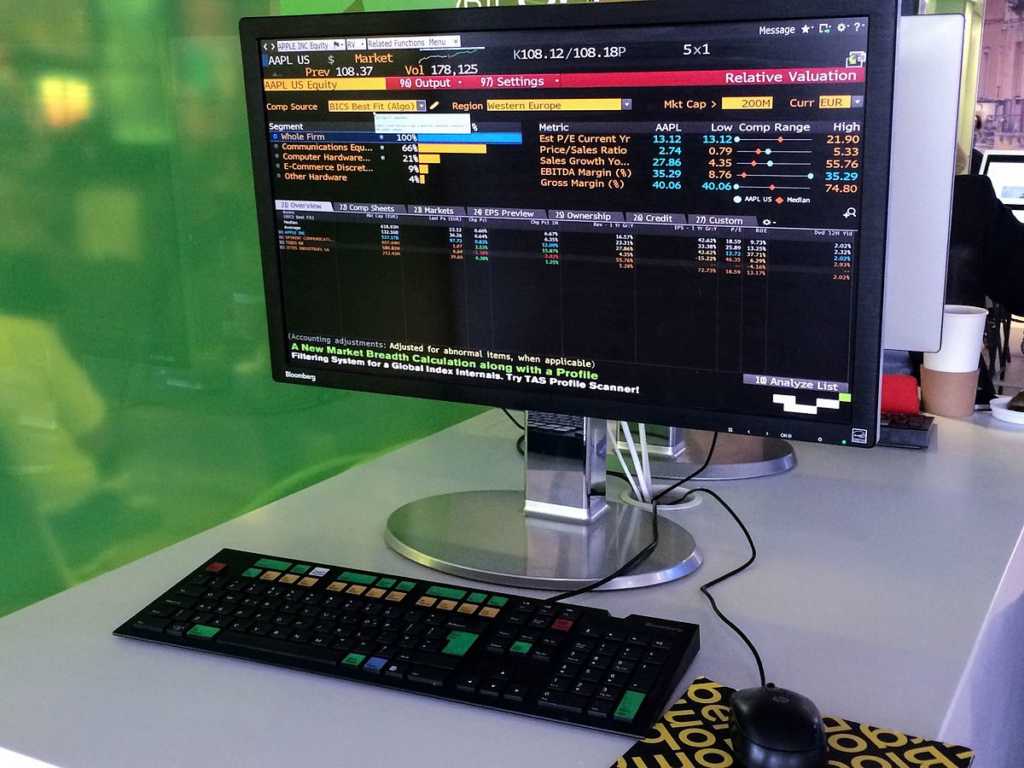

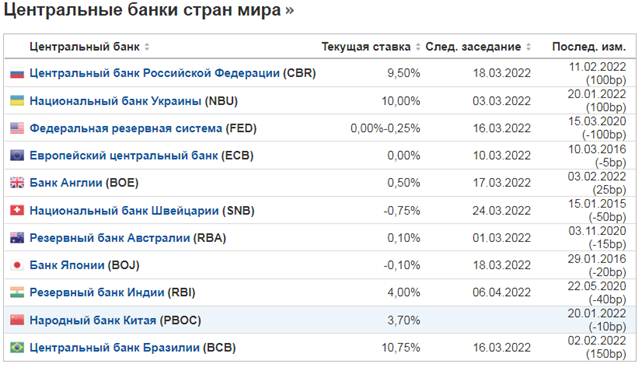

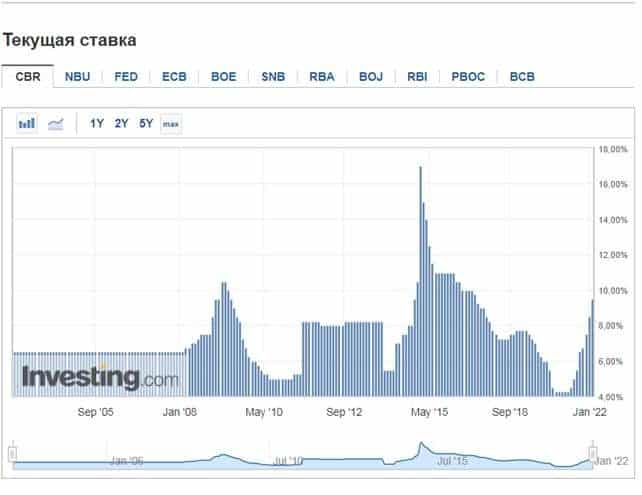

Valstu centrālo banku likmes

Veicot fundamentālo analīzi, jākoncentrējas arī uz valstu centrālo banku, īpaši ECB un FRS, biļeteniem monetārās politikas un kredītu procentu likmju jomā. Tirgi ļoti dinamiski reaģē uz gandrīz visām gaidu izmaiņām, un informācija par izmaiņām procentu likmēs vai monetārajā politikā var ļoti spēcīgi ietekmēt tirgus konfigurāciju. Īpaši tas attiecas uz Fed (Federal Reserve System), kas kontrolē rezerves valūtu un jebkurš tās lēmums tiek atspoguļots ne tikai ASV tirgū, bet arī gandrīz visos citos tirgos.

Pasaules vadošo valstu

centrālās bankas: Krievijas Federācijas Centrālās bankas pašreizējā kursa izmaiņu dinamika pašlaik

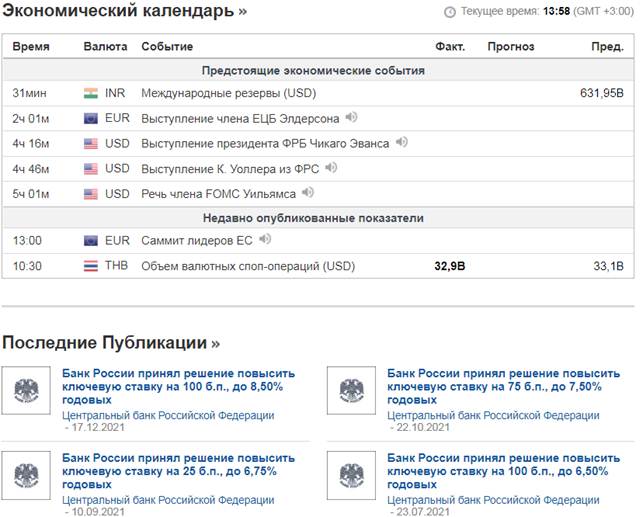

Ekonomiskais kalendārs

Viens no svarīgākajiem avotiem fundamentālajai analīzei nepieciešamā iegūšanai ir Ekonomikas kalendārs. Tas vizuālā veidā atspoguļo gandrīz visas mūsdienu ekonomikas tendences, un no tā jūs varat iegūt gandrīz visus analīzei nepieciešamos datus.

Uzņēmumu pārskati par finansiālās un saimnieciskās darbības rezultātiem

Uzņēmumu grāmatvedības un finanšu pārskatu pārskatu izpēte ļauj noteikt tā parametrus, kas saistīti ar kapitalizācijas rentabilitāti un citus parametrus, kas nepieciešami visaptverošai fundamentālai analīzei. Pamatojoties uz tiem, var izdarīt secinājumus par uzņēmuma attīstības perspektīvām, tā stabilitāti (un attiecīgi arī tā vērtspapīru stabilitāti)

Rādītāji, kas tiek ņemti vērā fundamentālajā analīzē

Šie rādītāji ietver:

Makroekonomiskie rādītāji

Svarīgākie makroekonomiskie rādītāji, kas kalendāros atrodas zem trīs zvaigžņu ikonas, ir:

- lēmums par Centrālās bankas procentu likmi;

- NFP (ar lauksaimniecību nesaistītas algas)

- bezdarba indekss;

- patēriņa cenu indekss;

- IKP (iekšzemes kopprodukts).

Populārākie fundamentālajai analīzei izmantotie rādītāji (reizinātāji).

Fundamentālā analīze: akciju reizinātāji, kā atrast nenovērtētas akcijas: https://youtu.be/PgMgKY2Y5U4

Vadošie rādītāji

Šāda veida rādītāji ir nepieciešami, lai varētu kompetenti prognozēt iespējamās nākotnes izmaiņas valstu ekonomikā. Izmaiņas šajos rādītājos liecina par iespējamām pozitīvām vai negatīvām izmaiņām, kas tā vai citādi skars visus (vai daudzus tirgus sektorus). Šie rādītāji ļauj prognozēt, veicot fundamentālu analīzi, piemēram, recesiju, un tos plaši izmanto analītiķu un centrālās bankas centrālo iestāžu vadītāju darbā, lai noteiktu attīstības vektoru un koriģētu monetāro politiku. Centrālā banka. Praktiski līdzīgus kritērijus investori izmanto, lai izveidotu vai pielāgotu savas stratēģijas tirgū. Šāda veida rādītāji ietver:

- Valsts saņemšanas apjoms. atļaujas kapitāla celtniecībai. Jo lielāks izsniegto atļauju skaits, jo labākas perspektīvas būvniecības nozarei un citām saistītajām nozarēm.

Šī rādītāja pieaugums liecina par bezdarba samazināšanās perspektīvām, hipotekārās kreditēšanas nosacījumu uzlabošanos utt.

- Patērētāju pārliecības indekss parāda iedzīvotāju vēlmi tērēt savu naudu.

Uz tā pamata tiek noteikta situācija iedzīvotāju nodarbinātības jomā un valsts ekonomikas stāvoklis.

- Pieteikumu apjoms bezdarbnieka pabalsta saņemšanai. Rādītājs parāda bezdarba pieaugumu (samazināšanos) noteiktā laika posmā, kas dabiski atspoguļojas IKP līmenī, nodokļu iekasēšanā no iepirkumu izmaksām u.c.

atpaliekošie rādītāji

Šie rādītāji atspoguļo jau notikušās izmaiņas valsts ekonomikā un to dinamiku laika gaitā. Šie rādītāji ietver:

- Bezdarba līmenis . Tas norāda faktisko bezdarbnieku skaitu valstī noteiktā laikā.

- Patēriņa cenu indekss . Parādot patēriņa groza izmaksu izmaiņu dinamiku noteiktā laika periodā

- Tirdzniecības bilance . Importēto un eksportēto preču vērtības attiecība valstī noteiktā laika periodā

Investori izmanto šos rādītājus savā analīzē, lai apstiprinātu tendences, kas ir stingri nostiprinājušās tirgū.

Atbilstošie rādītāji

Šāda veida indikators tiek izmantots, veicot fundamentālo analīzi, lai iegūtu informāciju par pašreizējo valsts ekonomisko stāvokli, kas ļauj investoriem izveidot detalizētu pašreizējo tirgus tendenču diagrammu. Starp viņiem:

- Vidējie ienākumi ir visu indivīda ienākumu summas rādītājs neatkarīgi no avota.

- Mazumtirdzniecība – parāda preču mazumtirdzniecības apjoma izmaiņas.

- IKP ir visu valstī saražoto preču un pakalpojumu vērtība noteiktā laika periodā.

Faktori, kas obligāti tiek ņemti vērā un izmantoti fundamentālajā analīzē, ietver arī nepārvaramas varas (“notikumi, kas ir nepārvaramas varas apstākļi un kurus konkrētajā brīdī nevar ietekmēt”). Tie ietver:

- Kari, iekšējie un ārējie militārie konflikti.

- Cilvēka izraisītas katastrofas un dabas katastrofas.

- Politiskā nestabilitāte, nemieri, nemieri, revolūcijas un citi nepārvaramas varas notikumi.

Piemērs

Nepārvaramas varas piemēri ir koronavīrusa pandēmija. Kas laika posmā no 2019. līdz 2021. gadam būtiski mainīja tirgus stāvokli. Tātad tūrisma kompāniju akcijas robežu slēgšanas dēļ noslīdēja gandrīz līdz vēsturiski zemākajam līmenim, un tikai tagad ir vērojams pavisam neliels pieaugums. Vienlaikus strauji pieaugušas farmācijas uzņēmumu un uzņēmumu, kas ražo individuālos bioloģiskos aizsardzības līdzekļus un medicīnisko aprīkojumu, akcijas, un to izaugsme turpinās, neskatoties uz to

, ka atsevišķas valstis ir atcēlušas Covid ierobežojumus.Fundamentālās analīzes pamatā ir IKP, inflācija un procentu likmes, šie trīs ekonomiskie rādītāji kā neviens cits nevar ietekmēt tirgu, tāpēc, veicot analīzi, tiem jāpievērš īpaša, pastiprināta uzmanība.

Thiruthani Hous

Varanbarappilly po

Veapur

680303

Thrussr

PAN card number

DSXPA6708R

Aadhar card numbe

628353681297