Формы и виды инвестиций: классификация, выбор инструмента, реальные прямые инвестиции, финансовые портфельные, спекулятивные, выбор инструмента инвестиций.

В частые кризисные периоды обыватели сталкиваются с нехваткой и обесцениванием денег, потерей немногочисленных источников дохода, быстрым вымыванием накоплений при их наличии.

А люди, сознательно формирующие свои доходы из нескольких источников, сталкиваются с обнулением отдельных из них.

Профессионалы всегда, а в кризис особенно, непрерывно и гибко мониторят рынок, на основе широкого анализа прогнозируют и выбирают эффективные способы инвестиций и накопления доходов.

- Суть и механизмы, предпосылки инвестирования

- Классификации видов инвестирования

- Формы инвестирования

- Распространенные виды и формы инвестиций

- Депозиты в банках

- Акции

- Облигации

- Недвижимость

- Паевые инвестиционные фонды

- Биржевые фонды

- Криптовалюты

- Золото

- Сложные проценты

- Наличная валюта

- Сроки инвестиций

- Долгосрочные инвестиции

- Среднесрочные инвестиции

- Краткосрочные инвестции

Суть и механизмы, предпосылки инвестирования

Инвестициями считаются вложения денежных средств, ценных бумаг, имущества, имущественных и других прав в предпринимательские и бизнес объекты для получения дохода или дивидендов.

Целями инвестиций являются:

- Создание второй зарплаты или пенсии, дополнительного и основного дохода для жизни, семьи и путешествий.

- Обезопасить доходы и накопления от инфляции и финансовых рисков.

- Правильное управление деньгами для создания капитала и перехода в состояние финансовой свободы.

Уровень сегодняшней доходности населения отражен на фото:

Основными предпосылками безопасного инвестирования являются процессы постоянной ежегодной инфляции (обесценивания денег), ее резкие скачки в кризисы, и регулярные колебания рынка между различными направлениями финансирования, с соответственными экономическими рисками.

Например, цены на отдельные категории товаров в России за первое полугодие 2022г. выросли на 30-40%. Инфляция в США достигла 8,6% — рекордных за 40 последних лет.

Добавляется рост безработицы и банковские задолженности – более одного триллиона рублей просроченных долгов россиян банкам.

Именно в такие периоды особенно остро возникает необходимость разобраться, что делать со своими деньгами и разными активами.

К активам физических лиц и компаний относится собственное ценное имущество и денежные средства в разных формах: дома и квартиры, транспорт и оборудование, материальные ресурсы и драгоценные металлы, вклады в банках, различное авторское право и патенты.

Задача инвесторов в кризис – создавать активы, которые будут покрывать инфляцию.

К видам эффективных инвестиционных активов относят:

- Акции и облигации надежных компаний. Фондовый рынок.

- Недвижимость.

- Драгоценные металлы. В первую очередь, золото.

- Криптовалюты.

- Инвестиции в бизнес.

- Инвестиции в свое образование: чтобы получить навыки и умения, которые приносят доход.

- Биржевой и фондовый трейдинг.

Инвестирование – это вложения и активы, которые помогут защитить средства и получать дополнительный доход. Тогда кризис становится ресурсом и возможностью, помогающим получать доход и дивиденды. Средством умножать свои активы, а не проблемой.

Важно не только, как и куда правильно инвестировать, но и как эффективно управлять своим капиталом.

Капитал инвестиционный – это материальные, интеллектуальные и финансовые средства. В классическом понимании капитал – все материальные ценности, включая средства производства. В инвестиционном понимании средствами производства благ являются инвестиционные инструменты.

Для эффективного управления капиталом остро стоит вопрос финансовой грамотности. Зная о прибыльности инвестиций, не разбираясь в них грамотно, многие влезают в мошеннические схемы и финансовые пирамиды, где ключевым словом всегда является «инвестирование». В течение года россияне «подарили» финансовым мошенникам 13,5 миллиарда рублей.

В пользу грамотности и анализа финансовых ситуаций играет сегодняшняя ситуация с валютами.

Десятилетиями работавшая стратегия «сидеть на долларах и евро» перестала работать, эти вложения обесценились в разы за два месяца. В отличие от президента Байдена, прочившего цену доллара за двести рублей, инвестиционный миллиардер из США Рей Далио называет наличные мусором, и не рекомендует хранить сбережения в наличных, особенно в кризисные периоды.

Кто такой Рэй Далио, биография, стиль и основные принципы инвестирования

Учитывая перечисленные факторы, возникает необходимость определить работающие сегодня виды и формы инвестирования, а также эффективные формы управления инвестициями.

Классификации видов инвестирования

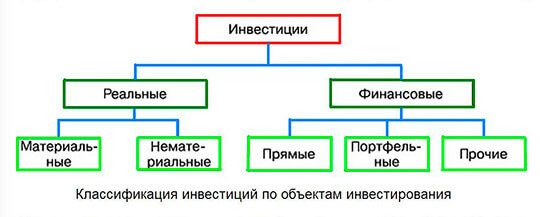

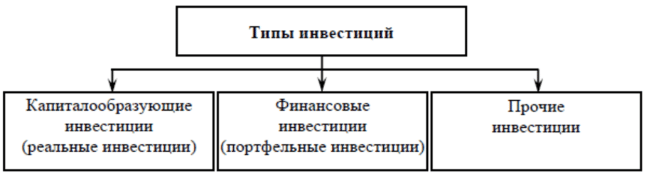

Существует несколько теоретических классификаций видов инвестирования.

По категориям объектов инвестиции бывают:

- Реальные прямые вложения на большой срок материальных и нематериальных активов в виде основных и оборотных капиталов, а также интеллектуальной собственности. Так создаются основные фонды предприятий. Они направлены на расширение, совершенствование и обновление производства с отложенной прибылью.

- Финансовые портфельные вложения приводят к непосредственному получению доходов. Это инвестиции в виде фьючерсов и ценных бумаг, в виде акций, облигаций и долговых обязательств. Также инвестиции в бизнес, финансовые проекты и лизинг. Доход от таких объектов вложения составляют регулярные дивиденды и рост цены в случае их продажи.

- Спекулятивные – инвестиции в валюты и виды драгоценных металлов.

По способу участия инвесторов в процессах различаются тоже прямые и косвенные:

- Прямое участие инвестора в выборе объекта, вклад в его уставный фонд, и участие в управлении объектом инвестиций.

- Косвенное участие в инвестициях через посредников – инвестиционные фонды, брокеров, финансовых консультантов.

Важной является классификация инвестиций по срокам вложения активов:

- Долгосрочные вложения длительностью больше пяти лет.

- Среднесрочные вклады от года до пяти.

- Краткосрочные инвестиции сроком меньше года.

Еще один важный показатель инвестиций – это уровень их доходов:

- Высокодоходными считаются инвестиции, доход от которых превышает среднюю доходность по инвестиционному рынку.

- Средне доходными являются инвестиции, сравнимые со средней доходностью инвестиций по рынку.

- Низко доходными называют вложения, приносящие доход ниже рыночного.

- К бездоходным инвестициям без планируемой прибыли относят социальные, экологические и благотворительные программы.

Важным определением инвестиций для инвестора является их классификация по тому, какой у них инвестиционный риск:

- Безрисковые инвестиции со стопроцентной гарантией извлечения дохода. К ним можно отнести вклады в государственных банках и в облигации государственных займов.

- К низко рисковым инвестициям относят те, у которых риск потерь ниже, чем средний по рынку.

- Средне рисковыми являются инвестиции, сравнимые по риску с остальными на рынке.

- Высоко рисковыми считаются такие инвестиции, у которых степень риска кратно выше среднего рыночного риска. К ним относятся инвестиции спекулятивных проектов с максимально возможным доходом.

Не менее важной характеристикой инвестиции является ее ликвидность:

- Высоколиквидная инвестиция имеет инструменты, легко и быстро конвертируемые в денежный эквивалент без потерь в рыночной цене.

- Средне ликвидная инвестиция относится к объектам, которые могут конвертироваться от 30 дней до полугода, без значительной потери в цене.

- Низко ликвидная инвестиция может конвертироваться в деньги позднее, чем через шесть месяцев. Обычно это малоизвестные или незавершенные объекты.

- Неликвидная инвестиция – такая, которая самостоятельно не конвертируется, а только в составе общего объекта.

По способу применения вкладываемых активов инвестиция может быть:

- Первичная инвестиция – новое вложение активов.

- Реинвестиция – это повторный вклад активов, полученных от доходов первичной инвестиции. Грамотными реинвестициями инвесторы добиваются кратного увеличения доходов за короткое время.

- Дезинвестиция – это извлечение размещенных раньше инвестиций, без повторного их использования.

По форме собственности инвестиции бывают частными от компаний и физических лиц, и государственными, а также смешанными из этих двух форм. Эти же формы могут быть иностранными, а инвестиции несколькими государствами называются совместными.

Существует отдельный вид инвестирования – аннуитет, доход от которого планируется на равномерные временные промежутки. Примеры – страховой и пенсионный фонд.

Большинство таких классификаций применяется для терминологии и характеристик при рассмотрении инвестиционных портфелей – совокупности инструментов инвестора и видов инвестиций, которые охватывают разные экономические сферы или отрасли хозяйствования.

Формы инвестирования

Существующие формы являются различным выражением видов инвестирования.

Они, например, отражают интересы и мотивы инвестиций:

- Меркантильными формами считаются вклады для получения максимальной прибыли, без социальных и других аспектов.

- Некоммерческими являются инвестиции социальные.

- Ассоциированные инвестиции преследуют стратегические цели инвесторов.

Также классифицируют вещественные формы капиталов инвестирования:

- Денежное выражение формы в банковских депозитах и ценных бумагах.

- К материальным формам относятся виды недвижимых и движимых активов.

- Формы имущественных и интеллектуальных прав:

- Интеллектуальные права авторства, ноу-хау, патентные права.

- Право использования ресурсов природы – воды, земли, газа и нефти, ископаемых.

- Форма финансовых прав.

Существуют формы государственных инвестиций:

- Предоставление льготных кредитов и налоговых льгот.

- Прямых государственных бюджетных вложений.

- Формы инвестиций от государственных компаний.

- Формой государственного или фондового вложения являются аннуитет и рента.

В итоге, формы инвестиций детализируют виды инвестиций в конкретных проявлениях.

Распространенные виды и формы инвестиций

Существует много видов инвестиций, и в каждом виде необходимо выбирать надежные объекты инвестирования. Инвестировать необходимо, имея навыки инвестирования, профессиональных консультантов, и ориентироваться в текущих ситуациях.

При этом важно диверсифицировать вклады в разных портфелях, потому что эффективность разных инвестиций меняется со временем.

Примеры самых доходных инвестиций в разные годы:

- 2001 год – высокая доходность вкладов по недвижимости.

- 2014 год – доходность по золоту и американским акциям.

- 2020 год – высокая доходность в Биткоине и в новостройках.

Депозиты в банках

Такие инвестиции в российских банках безрисковые, с государственной гарантией вклада. Но ставка депозита не всегда покрывает инфляцию. Это надежный способ сберечь деньги. Наиболее эффективные срочные вклады.

Акции

Сейчас это один из самых стабильно доходных видов инвестиций, но с высоким уровнем экспертности.

Следует выбирать акции надежных компаний с перспективами роста до 30% в год и более. У ОЗОНа рост за два года 100%. Большие приросты у акций Полюс Золото, акций Яндекса, Apple. А по иностранным акциям брокерские счета на биржах были временно заморожены.

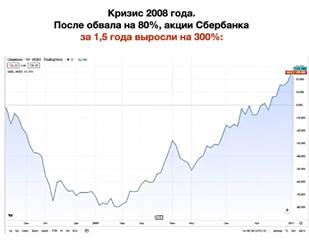

Нужно помнить, кризис – время возможностей, а инвестиции – инструмент сохранения и приумножения денег. Вот пример роста акций Сбербанка в кризис 2008 года:

Рост акций Газпрома и Норникеля в 2014 году:

В 2020 году Газпром и Норникель тоже имели рост акций:

Рост акций российских компаний весной показан на фото:

Ярким примером стабильного роста акций является Google, у которого с 2004 года акции выросли в цене в 20 раз.

Облигации

Облигации надежных крупных эмитентов имеют более высокие выплаты, но с риском. Надежнее облигации государственного займа. Они безрисковые, но с малым доходом.

По облигациям инвестор становится заемщиком компании или государства на определенный срок и на определенную программу. Это долгосрочные вложения, по истечении срока возвращается вложенная сумма и проценты по вкладу. Это надежный вклад, но на уровне покрытия инфляции.

Недвижимость

Считается, что сюда нужно вкладываться в периоды устойчивого экономического развития, потому что в кризисы недвижимость падает в ликвидности. Так было в 2008 году. Но в 2001-м и 2020-м году в России был стабильный рост доходов по вкладам.

Паевые инвестиционные фонды

ПИФы собирают пулы участников пассивных инвестиций в различные ценные бумаги, здесь важно делать правильный выбор, и контролировать инвестиции, учитывая тенденции рынка. Дивиденды получаются в процентах по доле пая.

Что такое биржевые паевые инвестиционные фонды, инвестиции в БПИФ

Биржевые фонды

Эти фонды ETF подходят для новичков, и предлагают портфели инвестиций с учетом рыночных индексов. Это краткосрочные инвестиции с высоким риском, и с вероятностью высокого дохода, когда цены меняются в течение дня. Уменьшать риск можно, выбирая широкие индексы.

Криптовалюты

Эти краткосрочные инвестиции имеют высокие риски с большой доходностью. Инвестирование денег в крипто доллары приносят доход вклада 15%.

Стоит помнить, что в последние годы Биткоин рос по 200% в год. В отдельных странах работают терминалы по переводу криптовалют в кэш.

В крипто трейдинге инвесторы могут зарабатывать до 10% в день.

Золото

Можно покупать слитки, а можно покупать золото биржевых фондов.

Рост стоимости золота меняется в разные годы, но это один самых стабильных видов вложений в истории надежных сбережений.

Золото почти всегда не дает высокой доходности, но является гарантированной страховкой.

Сложные проценты

Их часто называют секретом стремительного обогащения. Сложный процент – это доход от реинвестиции по прибыли от первичной инвестиции. У банков для этого существует термин «капитализация».

По-другому это называют эффективными и композиционными процентами, или процентами на проценты, а также нормой доходности с учетом реинвестирования и с учетом капитализации.

Важно, что сложные проценты считаются в определенные сроки не от первичной суммы, а от накоплений на определенный срок.

Получается, образованный доход добавляется к исходной сумме, и тоже генерирует дополнительный доход. Пример показан на фото:

Наличная валюта

Долгое время это был способ, как хранения сбережений, так и доходности. Сейчас этот способ приобрел высокий риск убытков. Но остается игра с валютными курсами на биржах, и тоже с высоким риском. Об этом говорил Рэй Далио:

Сроки инвестиций

Для разных сроков инвестиций существуют свои объемы инвестиций, и разный уровень доходности:

| № | Критерий оценки | Долгосрочная инвестиция | Среднесрочная инвестиция | Краткосрочная инвестиция |

| 1 | Окупаемость | От 1 года до 5 лет и более | До года | Дни и месяцы |

| 2 | Уровень доходности | Средний | Средний | Высокий |

| 3 | Риск | Минимальный | Средний | Высокий |

| 4 | Порог входа | Нужны большие капиталы | Средний | Малый |

| 5 | Плюсы | Надежность и стабильность | Относительная надежность и стабильность | Высокий и быстрый доход |

| 6 | Минусы | Большой срок и порог входа, средний доход | Медленная окупаемость | Большие риски |

Долгосрочные инвестиции

Такие инвестиции рассчитаны на большие сроки, с инвестиционными программами до 25 лет.

К ним относятся:

- Работа с акциями и облигациями надежных ликвидных компаний. Открытие брокерского счета.

- Вложения в производство.

- Строительство жилья, приобретение недвижимости для перепродажи и аренды.

- Приобретения техники и оборудования.

- Золото на хранение.

- Драгоценности, монеты.

- Инвестиции собственного образования.

Среднесрочные инвестиции

Пример таких вкладов – банковские депозиты, вклады в золото, биржевые фонды и ПИФ.

Краткосрочные инвестции

К ним относятся вложения в МФО, ПИФы, биржевые пакеты, криптовалютные и валютные операции.

Способов и форм инвестирования много, и каждый работает эффективно в определенных условиях.

Для правильного их использования необходимо повышать инвестиционное образование, практиковать диверсификацию инвестиционного портфеля с разными сроками вложений и доходностью, практиковать активное управление инвестициями. При этом наметить долгосрочный горизонт планирования инвестиций до 10-25 лет.

Если вам понравилась статья, то подписывайтесь на мой телеграм канал.