Forme și tipuri de investiții: clasificare, alegere instrument, investiție reală directă, portofoliu financiar, speculativ, alegere instrument de investiție. În perioadele frecvente de criză, oamenii obișnuiți se confruntă cu o penurie și o depreciere a banilor, cu pierderea câtorva surse de venit și cu spălarea rapidă a economiilor, dacă există. Iar oamenii care își formează în mod conștient veniturile din mai multe surse se confruntă cu reducerea la zero a unora dintre ele. Profesionistii intotdeauna, si mai ales in timpul unei crize, monitorizeaza continuu si flexibil piata, prezic si aleg modalitati eficiente de investitie si acumulare de venituri pe baza unei analize ample.

- Esența și mecanismele, premisele investiției

- Clasificări ale tipurilor de investiții

- Forme de investitie

- Tipuri și forme comune de investiții

- depozituri bancare

- Stoc

- Obligațiuni

- Imobiliare

- Fonduri comune

- Fonduri tranzacționate la bursă

- Criptomonede

- Aur

- Interes compus

- moneda numerar

- Momentul investiției

- Investiție pe termen lung

- Investiții pe termen mediu

- Investitii pe termen scurt

Esența și mecanismele, premisele investiției

Investițiile sunt considerate a fi investiții de numerar, valori mobiliare, proprietăți, proprietăți și alte drepturi în obiecte antreprenoriale și de afaceri pentru a primi venituri sau dividende. Obiectivele de investitie sunt:

- Crearea unui al doilea salariu sau pensie, venit suplimentar și de bază pe viață, familie și deplasare.

- Asigurați venituri și economii din cauza inflației și a riscurilor financiare.

- Gestionarea corectă a banilor pentru a crea capital și a trece într-o stare de libertate financiară.

Nivelul venitului de astăzi al populației este reflectat în fotografie:

- Acțiuni și obligațiuni ale unor companii de încredere. Bursa de valori.

- Imobiliare.

- Metale pretioase. În primul rând, aurul.

- Criptomonede.

- Investiții în afaceri.

- Investește în educația ta: pentru a dobândi abilități și abilități care generează venituri.

- Bursa și tranzacționarea acțiunilor.

Investițiile sunt investiții și active care vor ajuta la protejarea fondurilor și vor primi venituri suplimentare. Atunci criza devine o resursă și o oportunitate de a ajuta la generarea de venituri și dividende. Un mijloc de a-ți multiplica bunurile, nu o problemă. Este important nu numai cum și unde să investești corect, ci și cum să-ți gestionezi eficient capitalul.

Capitalul investițional este mijloace materiale, intelectuale și financiare. În sensul clasic, capitalul reprezintă toate valorile materiale, inclusiv mijloacele de producție. În înțelegerea investițiilor, mijloacele de producere a bunurilor sunt instrumente de investiții.

Pentru un management eficient al capitalului, problema alfabetizării financiare este acută. Știind profitabilitatea investițiilor, fără a le înțelege în mod competent, mulți oameni intră în scheme frauduloase și piramide financiare, unde cuvântul cheie este întotdeauna „investiție”. Pe parcursul anului, rușii „au dat” 13,5 miliarde de ruble escrocilor financiari. Situația actuală cu valutele joacă în favoarea alfabetizării și analizei situațiilor financiare. Strategia veche de zeci de ani de „a sta pe dolari și euro” a încetat să funcționeze, aceste investiții s-au depreciat de mai multe ori în două luni. Spre deosebire de președintele Biden, care a prezis prețul unui dolar pentru două sute de ruble, miliardarul american de investiții Ray Dalio numește cash gunoi și nu recomandă păstrarea economiilor în numerar, mai ales în perioade de criză. https://articles.opexflow.com/trading-training/ray-dalio.

Clasificări ale tipurilor de investiții

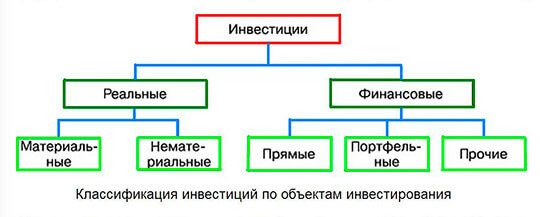

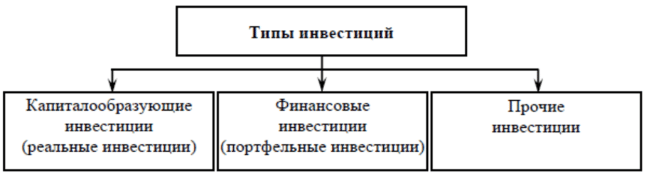

Există mai multe clasificări teoretice ale tipurilor de investiții. Pe categorii de obiecte de investiții sunt:

- Investiții directe reale pe termen lung de active corporale și necorporale sub formă de capital fix și de rulment, precum și proprietate intelectuală. Așa sunt create mijloacele fixe ale întreprinderilor. Acestea au ca scop extinderea, îmbunătățirea și actualizarea producției cu profituri amânate.

- Investițiile financiare de portofoliu conduc la obținerea directă a veniturilor. Acestea sunt investiții sub formă de futures și titluri de valoare, sub formă de acțiuni, obligațiuni și obligații de creanță. De asemenea, investiții în afaceri, proiecte financiare și leasing. Veniturile din astfel de obiecte de investiții sunt constituite din dividende regulate și creșteri de preț în cazul vânzării acestora.

- Speculative – investiții în valute și tipuri de metale prețioase.

- Participarea directă a investitorului la selecția obiectului, contribuția la capitalul său autorizat și participarea la gestionarea obiectului de investiție.

- Participarea indirectă la investiții prin intermediari – fonduri de investiții, brokeri, consultanți financiari.

Importantă este clasificarea investițiilor în funcție de condițiile de investire a activelor:

- Investiții pe termen lung cu o durată mai mare de cinci ani.

- Depozite pe termen mediu de la unu la cinci ani.

- Investiții pe termen scurt pe o perioadă mai mică de un an.

Un alt indicator important al investițiilor este nivelul veniturilor acestora:

- Investițiile sunt considerate foarte profitabile, veniturile din care depășesc randamentul mediu pe piața de investiții.

- Rentabilitatea medie sunt investiții care sunt comparabile cu rentabilitatea medie a investițiilor de pe piață.

- Investițiile cu randament scăzut sunt investiții care aduc venituri sub nivelul pieței.

- Investițiile non -profit fără profit planificat includ programe sociale, de mediu și caritabile.

O definiție importantă a unei investiții pentru un investitor este de a le clasifica în funcție de riscul lor de investiție:

- Investiție fără riscuri cu un venit garantat 100%. Acestea includ depozite în bănci de stat și obligațiuni guvernamentale.

- Investițiile cu risc scăzut sunt acelea al căror risc de pierdere este mai mic decât media pieței .

- Investițiile cu risc mediu sunt acelea care sunt comparabile ca risc cu altele de pe piață.

- Investițiile cu risc ridicat sunt acelea al căror grad de risc este un multiplu al riscului mediu de piață. Acestea includ investiții în proiecte speculative cu cele mai mari venituri posibile.

O caracteristică la fel de importantă a unei investiții este lichiditatea acesteia:

- O investiție foarte lichidă are instrumente care pot fi ușor și rapid convertite în numerar, fără pierderi în prețul pieței.

- Investiția lichidă medie se referă la obiecte care pot fi convertite de la 30 de zile la șase luni, fără o pierdere semnificativă de preț.

- O investiție cu lichiditate scăzută poate fi convertită în numerar în mai puțin de șase luni. De obicei, acestea sunt obiecte puțin cunoscute sau neterminate.

- O investiție nelichidă este una care nu este convertibilă de la sine, ci doar ca parte a unui obiect comun.

După metoda de utilizare a activelor investite, o investiție poate fi:

- Investiția primară este o nouă investiție de active.

- Reinvestirea este investiția repetată a activelor primite din venitul investiției inițiale. Cu o reinvestire competentă, investitorii obțin o creștere multiplă a veniturilor într-un timp scurt.

- Dezinvestirea este extragerea investitiilor plasate anterior, fara a le reutiliza.

După forma de proprietate, investițiile sunt private de la companii și persoane fizice și de stat, precum și mixte dintre aceste două forme. Aceleași forme pot fi străine, iar investițiile mai multor state se numesc comune. Există un tip separat de investiție – o anuitate, venitul din care este planificat pentru intervale de timp uniforme. Exemple sunt asigurările și fondurile de pensii. Cele mai multe dintre aceste clasificări sunt folosite pentru terminologie și caracteristici atunci când se iau în considerare portofoliile de investiții – un set de instrumente pentru investitori și tipuri de investiții care acoperă diferite sfere economice sau sectoare de afaceri.

Forme de investitie

Formele existente sunt expresii diferite ale tipurilor de investiții. De exemplu, ele reflectă interesele și motivele investițiilor:

- Formele comerciale sunt considerate a fi depozite pentru profit maxim, fără aspecte sociale și de altă natură.

- Investițiile sociale sunt necomerciale .

- Investițiile asociate urmăresc obiectivele strategice ale investitorilor.

Formele materiale ale capitalului investițional sunt, de asemenea, clasificate:

- Exprimarea monetară a formei în depozite bancare și titluri de valoare.

- Formele materiale includ tipuri de bunuri imobile și mobile.

- Forme de proprietate și drepturi intelectuale :

- Drepturi intelectuale de autor, know-how, drepturi de brevet.

- Dreptul de a folosi resursele naturale – apă, pământ, gaze și petrol, minerale.

- Formular de drepturi financiare .

Există forme de investiții publice:

- Oferirea de împrumuturi preferențiale și stimulente fiscale.

- Investiții directe la bugetul guvernului.

- Forme de investiții din partea companiilor de stat.

- Forma de investiții de stat sau de acțiuni sunt renta și chirie.

Ca urmare, formele de investiții detaliază tipurile de investiții în manifestări specifice.

Tipuri și forme comune de investiții

Există multe tipuri de investiții, iar în fiecare tip este necesar să alegeți obiecte de investiții de încredere. Este necesar să investești, având abilitățile de investiție, consultanți profesioniști, și să navighezi în situațiile actuale. În același timp, este importantă diversificarea depozitelor în diferite portofolii, deoarece eficiența diferitelor investiții se modifică în timp.

Exemple de investiții cele mai profitabile în diferiți ani:

- 2001 – rentabilitatea ridicată a depozitelor imobiliare.

- 2014 – rentabilitatea aurului și a acțiunilor din SUA.

- 2020 – randamente ridicate în Bitcoin și în clădiri noi.

depozituri bancare

Astfel de investiții în băncile rusești sunt fără riscuri, cu o garanție de stat a depozitului. Dar rata de depozit nu acoperă întotdeauna inflația. Aceasta este o modalitate fiabilă de a economisi bani. Cele mai eficiente depozite la termen.

Stoc

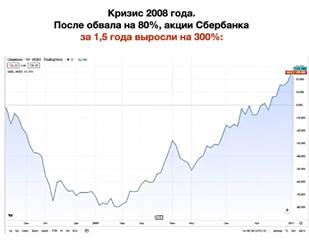

Acum este unul dintre cele mai consistente tipuri de investiții profitabile, dar cu un nivel ridicat de expertiză. Ar trebui să alegeți acțiuni de companii de încredere, cu perspective de creștere de până la 30% pe an sau mai mult. OZON are o creștere de 100% în doi ani. Acțiuni Polyus Gold, acțiuni Yandex, acțiuni Apple au câștiguri mari. Iar pentru acțiunile străine, conturile de brokeraj pe burse au fost temporar înghețate. Trebuie amintit că o criză este o perioadă de oportunitate, iar investițiile sunt un instrument de economisire și de creștere a banilor. Iată un exemplu de creștere a acțiunilor Sberbank în criza din 2008:

Obligațiuni

Obligațiunile de la emitenți mari de încredere au plăți mai mari, dar vin cu riscuri. Mai sigur decât obligațiunile de stat. Sunt fără riscuri, dar cu venituri mici. Cu obligațiuni, un investitor devine împrumutat al unei companii sau statului pentru o anumită perioadă și pentru un anumit program. Acestea sunt investiții pe termen lung, la sfârșitul termenului se restituie suma investită și dobânda la depozit. Aceasta este o contribuție de încredere, dar la nivelul acoperirii inflației.

Imobiliare

Se crede că aici este necesar să se investească în perioadele de dezvoltare economică durabilă, deoarece imobilele cade în lichiditate în timpul crizelor. Acesta a fost cazul în 2008. Dar în 2001 și 2020, a existat o creștere constantă a veniturilor din depozite în Rusia.

Fonduri comune

Fondurile mutuale colectează grupuri de participanți la investiții pasive în diferite valori mobiliare, este important să faceți alegerea corectă și să controlați investițiile, ținând cont de tendințele pieței. Dividendele sunt primite ca procent din cota de participare. https://articles.opexflow.com/investments/birzhevye-paevye-investicionnye-fondy.htm

Fonduri tranzacționate la bursă

Aceste ETF-uri sunt potrivite pentru începători și oferă portofolii de investiții care țin cont de indici de piață. Acestea sunt investiții pe termen scurt, cu risc ridicat, cu potențial de rentabilitate ridicată atunci când prețurile se mișcă pe parcursul zilei. Puteți reduce riscul alegând indici largi.

Criptomonede

Aceste investiții pe termen scurt implică riscuri mari, cu randamente ridicate. Investirea banilor în criptodolari aduce un venit din depozit de 15%. Merită să ne amintim că în ultimii ani, Bitcoin a crescut cu 200% pe an. În unele țări, există terminale pentru conversia criptomonedelor în numerar. În tranzacționarea cripto, investitorii pot câștiga până la 10% pe zi.

Aur

Puteți cumpăra lingouri sau puteți cumpăra aur ETF. Creșterea valorii aurului variază de la an la an, dar este una dintre cele mai stabile investiții din istoria economiilor sigure. Aurul aproape întotdeauna nu oferă randamente mari, dar este o asigurare garantată.

Interes compus

Ele sunt adesea numite secretul îmbogățirii rapide. Dobânda compusă este rentabilitatea investiției pe rentabilitatea investiției inițiale. Băncile au termenul de „capitalizare” pentru aceasta. În alt mod, aceasta se numește dobândă efectivă și compusă, sau dobândă la dobândă, precum și rata rentabilității, ținând cont de reinvestire și luând în considerare capitalizarea. Este important ca dobânda compusă să fie calculată la anumite momente nu din suma principală, ci din economii pentru o anumită perioadă. Se dovedește că venitul generat se adaugă la suma inițială și generează, de asemenea, venituri suplimentare. Un exemplu este prezentat în fotografie:

moneda numerar

Multă vreme, aceasta a fost o modalitate atât de economisire a magazinului, cât și de profitabilitate. Acum această metodă a dobândit un risc ridicat de pierdere. Rămâne însă un joc cu cursurile de schimb la burse, dar și cu risc ridicat. Ray Dalio a spus:

Momentul investiției

Pentru diferite perioade de investiții, există diferite volume de investiții și diferite niveluri de profitabilitate:

| Nu. | Criteriul de evaluare | Investiție pe termen lung | Investiție pe termen mediu | Investiție pe termen scurt |

| unu | Rambursare | De la 1 an la 5 ani sau mai mult | Până la un an | Zile și luni |

| 2 | Nivelul randamentului | In medie | In medie | Înalt |

| 3 | Risc | Minim | In medie | Înalt |

| patru | Pragul de intrare | Am nevoie de capital mare | In medie | Mic |

| 5 | pro | Fiabilitate și stabilitate | Fiabilitate și stabilitate relativă | Venituri mari și rapide |

| 6 | Minusuri | Pe termen lung și pragul de intrare, venit mediu | Rambursare lentă | Riscuri mari |

Investiție pe termen lung

Astfel de investiții sunt concepute pentru perioade lungi, cu programe de investiții de până la 25 de ani. Acestea includ:

- Lucrul cu acțiuni și obligațiuni ale unor companii lichide de încredere. Deschiderea unui cont de brokeraj.

- Investiții în producție.

- Constructii de locuinte, achizitie de bunuri imobiliare pentru revanzare si inchiriere.

- Achizitie de utilaje si echipamente.

- Aur pentru păstrare.

- Bijuterii, monede.

- Investiție educație proprie.

Investiții pe termen mediu

Un exemplu de astfel de depozite sunt depozitele bancare, depozitele în aur, fondurile tranzacționate la bursă și fondurile mutuale.

Investitii pe termen scurt

Acestea includ investiții în IMF, fonduri mutuale, pachete de schimb valutar, criptomonede și tranzacții valutare. Există multe moduri și forme de investiție și fiecare funcționează eficient în anumite condiții. Pentru utilizarea corectă a acestora, este necesar să se îmbunătățească educația în materie de investiții, să se practice diversificarea portofoliului de investiții cu diferiți termeni și randamente ale investițiilor și să se practice un management activ al investițiilor. În același timp, să contureze un orizont de planificare a investițiilor pe termen lung de până la 10-25 de ani.