Vormen en soorten investeringen: classificatie, keuze van instrument, reële directe investering, financiële portefeuille, speculatief, keuze van investeringsinstrument. In frequente perioden van crisis worden gewone mensen geconfronteerd met een tekort en waardevermindering van geld, het verlies van enkele bronnen van inkomsten en het snel wegspoelen van eventuele spaargelden. En mensen die bewust hun inkomen uit meerdere bronnen halen, worden geconfronteerd met het op nul zetten van sommige ervan. Professionals houden altijd, en zeker tijdens een crisis, continu en flexibel de markt in de gaten, voorspellen en kiezen op basis van een brede analyse effectieve manieren van beleggen en inkomensopbouw.

- Essentie en mechanismen, investeringsvoorwaarden

- Classificaties van soorten investeringen

- Vormen van investeringen

- Veel voorkomende soorten en vormen van investeringen

- Bankdeposito’s

- Voorraad

- obligaties

- Onroerend goed

- Beleggingsfondsen

- Op de beurs verhandelde fondsen

- cryptovaluta

- Goud

- Samengestelde rente

- contant geld

- Timing van investering

- Investering op lange termijn

- Investeringen op middellange termijn

- Investeringen op korte termijn

Essentie en mechanismen, investeringsvoorwaarden

Beleggingen worden beschouwd als beleggingen van contanten, effecten, eigendommen, eigendommen en andere rechten in ondernemers- en bedrijfsobjecten om inkomsten of dividenden te ontvangen. Beleggingsdoelstellingen zijn:

- Creëren van een tweede salaris of pensioen, aanvullend en basisinkomen voor leven, gezin en reizen.

- Beveilig uw inkomen en spaargeld tegen inflatie en financiële risico’s.

- Goed geldbeheer om kapitaal te creëren en in een staat van financiële vrijheid te komen.

Het niveau van het huidige inkomen van de bevolking wordt weerspiegeld in de foto:

- Aandelen en obligaties van betrouwbare bedrijven. Beurs.

- Onroerend goed.

- Edelmetalen. Allereerst goud.

- cryptovaluta.

- Zakelijke investering.

- Investeer in je opleiding: om vaardigheden en capaciteiten te verwerven die inkomsten genereren.

- Beurs en aandelenhandel.

Investeringen zijn investeringen en activa die helpen om fondsen te beschermen en extra inkomsten te ontvangen. Dan wordt de crisis een hulpbron en een kans om inkomsten en dividenden te helpen genereren. Een middel om uw vermogen te vermenigvuldigen, geen probleem. Het is niet alleen belangrijk hoe en waar u correct belegt, maar ook hoe u uw kapitaal effectief beheert.

Investeringskapitaal is materiële, intellectuele en financiële middelen. In de klassieke zin zijn kapitaal alle materiële waarden, inclusief de productiemiddelen. In het investeringsbegrip zijn de middelen om goederen te produceren investeringsinstrumenten.

Voor effectief kapitaalbeheer is de kwestie van financiële geletterdheid acuut. Omdat ze de winstgevendheid van investeringen kennen, zonder ze goed te begrijpen, komen veel mensen terecht in frauduleuze schema’s en financiële piramides, waarbij het sleutelwoord altijd ‘investering’ is. Gedurende het jaar “gaven” de Russen 13,5 miljard roebel aan financiële oplichters. De huidige situatie met valuta speelt in het voordeel van geletterdheid en analyse van financiële situaties. De decennia-oude strategie van “zitten op dollars en euro’s” werkt niet meer, deze investeringen zijn in twee maanden tijd meerdere keren afgeschreven. In tegenstelling tot president Biden, die de prijs van een dollar voor tweehonderd roebel voorspelde, noemt de Amerikaanse investeringsmiljardair Ray Dalio contant geld en raadt hij af om spaargeld in contanten te houden, vooral in tijden van crisis. https://articles.opexflow.com/trading-training/ray-dalio.

Classificaties van soorten investeringen

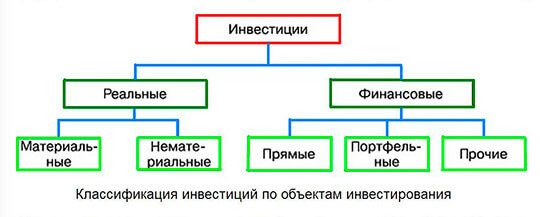

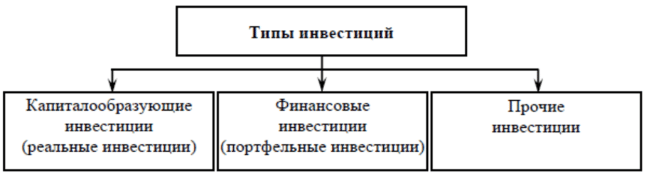

Er zijn verschillende theoretische classificaties van beleggingstypes. Per categorie beleggingsobjecten zijn:

- Echte directe langetermijninvesteringen van materiële en immateriële activa in de vorm van vast en werkkapitaal, evenals intellectueel eigendom. Zo ontstaan de vaste activa van ondernemingen. Ze zijn gericht op het uitbreiden, verbeteren en actualiseren van de productie met uitgestelde winsten.

- Investeringen in financiële portefeuilles leiden tot directe ontvangst van inkomsten. Dit zijn beleggingen in de vorm van futures en effecten, in de vorm van aandelen, obligaties en schuldverplichtingen. Ook investeringen in business, financiële projecten en leasing. De inkomsten uit dergelijke beleggingsobjecten bestaan uit reguliere dividenden en prijsverhogingen bij verkoop.

- Speculatief – beleggingen in valuta en soorten edele metalen.

- Directe deelname van de belegger in de keuze van het object, inbreng in het maatschappelijk kapitaal en deelname in het beheer van het beleggingsobject.

- Indirecte deelname aan investeringen via tussenpersonen – investeringsfondsen, makelaars, financiële adviseurs.

Belangrijk is de classificatie van beleggingen volgens de voorwaarden van belegging van activa:

- Investeringen op lange termijn van meer dan vijf jaar.

- Deposito’s op middellange termijn van één tot vijf jaar.

- Beleggingen op korte termijn voor een periode van minder dan een jaar.

Een andere belangrijke indicator van investeringen is de hoogte van hun inkomen:

- Beleggingen worden als zeer winstgevend beschouwd, waarvan de inkomsten het gemiddelde rendement op de beleggingsmarkt overtreffen.

- Gemiddeld rendement zijn beleggingen die vergelijkbaar zijn met het gemiddelde rendement op beleggingen in de markt.

- Laagrentende beleggingen zijn beleggingen die het inkomen onder de markt brengen.

- Non -profitinvesteringen zonder geplande winst omvatten sociale, milieu- en liefdadigheidsprogramma’s.

Een belangrijke definitie van een belegging voor een belegger is om ze te categoriseren op basis van hun beleggingsrisico:

- Risicovrije belegging met 100% gegarandeerd inkomen. Deze omvatten deposito’s bij staatsbanken en staatsobligaties.

- Beleggingen met een laag risico zijn die waarvan het risico op verlies lager is dan het marktgemiddelde .

- Beleggingen met een gemiddeld risico zijn beleggingen die qua risico vergelijkbaar zijn met andere op de markt.

- Beleggingen met een hoog risico zijn beleggingen waarvan de risicograad een veelvoud is van het gemiddelde marktrisico. Het gaat onder meer om investeringen in speculatieve projecten met een zo hoog mogelijk inkomen.

Een even belangrijk kenmerk van een belegging is de liquiditeit:

- Een zeer liquide belegging heeft instrumenten die gemakkelijk en snel in contanten kunnen worden omgezet zonder verlies van marktprijs.

- Middelgrote liquide investeringen hebben betrekking op objecten die kunnen worden omgezet van 30 dagen tot zes maanden, zonder noemenswaardig prijsverlies.

- Een belegging met een lage liquiditeit kan in minder dan zes maanden in contanten worden omgezet. Meestal zijn dit weinig bekende of onvoltooide objecten.

- Een illiquide belegging is een belegging die op zichzelf niet converteerbaar is, maar alleen als onderdeel van een gemeenschappelijk object.

Volgens de methode van gebruik van het belegde vermogen kan een belegging zijn:

- De primaire investering is een nieuwe investering van activa.

- Herbelegging is de herhaalde belegging van activa die worden ontvangen uit de inkomsten van de oorspronkelijke belegging. Met competente herinvestering behalen beleggers in korte tijd een meervoudige inkomensstijging.

- Desinvestering is het extraheren van eerder geplaatste investeringen, zonder ze opnieuw te gebruiken.

Volgens de vorm van eigendom zijn investeringen privé van bedrijven en particulieren, en staat, evenals een combinatie van deze twee vormen. Dezelfde vormen kunnen buitenlands zijn en investeringen door verschillende staten worden gezamenlijk genoemd. Er is een apart type investering – een lijfrente, waarvan het inkomen is gepland voor uniforme tijdsintervallen. Voorbeelden zijn verzekeringen en pensioenfondsen. De meeste van deze classificaties worden gebruikt voor terminologie en kenmerken bij het overwegen van beleggingsportefeuilles – een reeks beleggersinstrumenten en soorten investeringen die verschillende economische sectoren of bedrijfssectoren bestrijken.

Vormen van investeringen

Bestaande vormen zijn verschillende uitingen van beleggingsvormen. Ze weerspiegelen bijvoorbeeld de belangen en motieven van investeringen:

- Handelsvormen worden beschouwd als stortingen voor maximale winst, zonder sociale en andere aspecten.

- Sociale investeringen zijn niet -commercieel.

- Bijbehorende investeringen streven de strategische doelen van investeerders na.

De materiële vormen van investeringskapitaal worden ook ingedeeld:

- Monetaire uitdrukking van de vorm in bankdeposito’s en effecten.

- Materiële vormen omvatten soorten onroerende en roerende goederen.

- Vormen van eigendom en intellectuele rechten :

- Intellectuele rechten van auteurschap, knowhow, octrooirechten.

- Het recht om natuurlijke hulpbronnen te gebruiken – water, land, gas en olie, mineralen.

- Formulier financiële rechten .

Er zijn vormen van overheidsinvesteringen:

- Het verstrekken van preferentiële leningen en fiscale prikkels.

- Directe overheidsbegrotingsinvesteringen.

- Vormen van investeringen van staatsbedrijven.

- De vorm van staats- of aandeleninvesteringen zijn lijfrente en huur.

Als gevolg hiervan geven de vormen van investeringen de soorten investeringen weer in specifieke verschijningsvormen.

Veel voorkomende soorten en vormen van investeringen

Er zijn veel soorten beleggingen en bij elk type is het noodzakelijk om betrouwbare beleggingsobjecten te kiezen. Het is noodzakelijk om te investeren, te beschikken over de vaardigheden van beleggen, professionele adviseurs en om te navigeren in huidige situaties. Tegelijkertijd is het belangrijk om deposito’s in verschillende portefeuilles te diversifiëren, omdat de effectiviteit van verschillende beleggingen in de loop van de tijd verandert.

Voorbeelden van de meest winstgevende investeringen in verschillende jaren:

- 2001 – hoge winstgevendheid van onroerendgoeddeposito’s.

- 2014 – goud en Amerikaanse aandelenrendementen.

- 2020 – hoog rendement in Bitcoin en in nieuwe gebouwen.

Bankdeposito’s

Dergelijke investeringen in Russische banken zijn risicovrij, met een staatsgarantie op het deposito. Maar de depositorente dekt niet altijd de inflatie. Dit is een betrouwbare manier om geld te besparen. De meest effectieve termijndeposito’s.

Voorraad

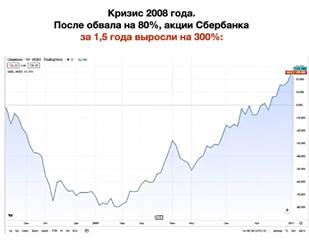

Nu is het een van de meest consistent winstgevende soorten investeringen, maar met een hoog niveau van expertise. Kies aandelen van betrouwbare bedrijven met groeivooruitzichten tot 30% per jaar of meer. OZON heeft een groei van 100% in twee jaar. Polyus Gold-aandelen, Yandex-aandelen, Apple-aandelen hebben grote winsten. En voor buitenlandse aandelen werden effectenrekeningen op de beurzen tijdelijk bevroren. Er moet aan worden herinnerd dat een crisis een tijd van kansen is en dat investeringen een hulpmiddel zijn om geld te besparen en te vergroten. Hier is een voorbeeld van de groei van aandelen van Sberbank tijdens de crisis van 2008:

obligaties

Obligaties van betrouwbare grote emittenten hebben hogere uitbetalingen, maar brengen risico’s met zich mee. Veiliger dan staatsobligaties. Ze zijn risicovrij, maar met een laag inkomen. Met obligaties wordt een belegger een kredietnemer van een bedrijf of staat voor een bepaalde periode en voor een bepaald programma. Dit zijn langetermijnbeleggingen, aan het einde van de looptijd wordt het geïnvesteerde bedrag en de rente over het deposito teruggestort. Dit is een betrouwbare bijdrage, maar op het niveau van inflatiedekking.

Onroerend goed

Men gelooft dat het nodig is om hier te investeren in periodes van duurzame economische ontwikkeling, omdat vastgoed tijdens crises in liquiditeit raakt. Dit was in 2008 het geval. Maar in 2001 en 2020 was er een gestage groei van de deposito-inkomsten in Rusland.

Beleggingsfondsen

Beleggingsfondsen verzamelen pools van deelnemers aan passieve beleggingen in verschillende effecten, het is belangrijk om de juiste keuze te maken en beleggingen te beheersen, rekening houdend met markttendensen. Dividenden worden ontvangen als een percentage van het aandeel van het aandeel. https://articles.opexflow.com/investments/birzhevye-paevye-investicionnye-fondy.htm

Op de beurs verhandelde fondsen

Deze ETF’s zijn geschikt voor beginners en bieden beleggingsportefeuilles die rekening houden met marktindices. Dit zijn kortetermijnbeleggingen met een hoog risico die een hoog rendement kunnen opleveren wanneer de prijzen de hele dag door bewegen. U kunt het risico verkleinen door brede indexen te kiezen.

cryptovaluta

Deze kortetermijnbeleggingen brengen hoge risico’s met een hoog rendement met zich mee. Geld investeren in crypto-dollars levert een deposito-inkomen van 15% op. Het is de moeite waard om te onthouden dat Bitcoin de afgelopen jaren met 200% per jaar is gegroeid. In sommige landen zijn er terminals om cryptocurrencies om te zetten in contanten. Bij cryptohandel kunnen beleggers tot 10% per dag verdienen.

Goud

U kunt edelmetaal kopen of u kunt ETF-goud kopen. De waardestijging van goud varieert van jaar tot jaar, maar het is een van de meest stabiele beleggingen in de geschiedenis van veilig sparen. Goud levert bijna altijd geen hoog rendement op, maar is wel een gegarandeerde verzekering.

Samengestelde rente

Ze worden vaak het geheim genoemd om snel rijk te worden. Samengestelde rente is het rendement op de investering op het rendement op de oorspronkelijke investering. Banken hebben hiervoor de term ‘kapitalisatie’. Op een andere manier wordt dit effectieve en samengestelde rente genoemd, of rente op rente, evenals het rendement, rekening houdend met herinvestering en rekening houdend met kapitalisatie. Het is belangrijk dat de samengestelde rente op bepaalde momenten niet uit het primaire bedrag wordt berekend, maar uit spaargeld voor een bepaalde periode. Het blijkt dat het gegenereerde inkomen wordt opgeteld bij het oorspronkelijke bedrag, en ook extra inkomsten genereert. Een voorbeeld staat op de foto:

contant geld

Lange tijd was dit een manier om zowel besparingen als winstgevendheid op te slaan. Nu heeft deze methode een hoog risico op verlies gekregen. Maar er blijft een spel met wisselkoersen op de beurzen, en ook met een hoog risico. Ray Dalio zei:

Timing van investering

Voor verschillende investeringsperiodes zijn er verschillende investeringsvolumes en verschillende niveaus van winstgevendheid:

| Nee. | Evaluatiecriterium _ | Investering op lange termijn | Investering op middellange termijn | Korte termijn investering |

| een | terugverdientijd | Van 1 jaar tot 5 jaar of meer | Tot een jaar | Dagen en maanden |

| 2 | Opbrengstniveau | Gemiddeld | Gemiddeld | Hoog |

| 3 | Risico | Minimum | Gemiddeld | Hoog |

| vier | Instapdrempel | Groot kapitaal nodig | Gemiddeld | Klein |

| 5 | voordelen | Betrouwbaarheid en stabiliteit | Relatieve betrouwbaarheid en stabiliteit | Hoog en snel inkomen |

| 6 | minpuntjes | Lange termijn en instapdrempel, gemiddeld inkomen | Trage terugverdientijd | Grote risico’s |

Investering op lange termijn

Dergelijke investeringen zijn bedoeld voor lange periodes, met investeringsprogramma’s tot 25 jaar. Waaronder:

- Werken met aandelen en obligaties van betrouwbare liquide bedrijven. Het openen van een effectenrekening.

- Investeringen in productie.

- Woningbouw, verwerving van onroerend goed voor wederverkoop en verhuur.

- Aankoop van machines en uitrusting.

- Goud voor bewaring.

- Juwelen, muntstukken.

- Investeren in eigen onderwijs.

Investeringen op middellange termijn

Een voorbeeld van dergelijke deposito’s zijn bankdeposito’s, deposito’s in goud, op de beurs verhandelde fondsen en onderlinge fondsen.

Investeringen op korte termijn

Deze omvatten investeringen in MFI’s, beleggingsfondsen, wisselpakketten, cryptocurrency en valutatransacties. Er zijn vele manieren en vormen van investeren, en elk werkt effectief onder bepaalde voorwaarden. Voor het juiste gebruik ervan is het noodzakelijk om de beleggingseducatie te verbeteren, de diversificatie van de beleggingsportefeuille te oefenen met verschillende beleggingsvoorwaarden en -rendementen, en actief beleggingsbeheer toe te passen. Tegelijkertijd een investeringsplanningshorizon op lange termijn van 10-25 jaar schetsen.