A befektetések formái, típusai: besorolás, eszközválasztás, valós közvetlen befektetés, pénzügyi portfólió, spekulatív, befektetési eszközválasztás. A gyakori válságos időszakokban a hétköznapi emberek pénzhiánnyal és értékcsökkenéssel, néhány bevételi forrás elvesztésével és a megtakarítások gyors kimosásával szembesülnek, ha vannak ilyenek. Azok pedig, akik tudatosan több forrásból alakítják bevételüket, némelyikük nullázásával szembesülnek. A szakemberek mindig, és különösen válság idején folyamatosan és rugalmasan figyelik a piacot, előrejelzik és széles körű elemzés alapján választják ki a hatékony befektetési és bevétel-felhalmozási módokat.

- Lényeg és mechanizmusok, befektetési feltételek

- Befektetési típusok osztályozása

- Befektetési formák

- A befektetések gyakori típusai és formái

- Bankbetétek

- Készlet

- Kötvények

- Ingatlan

- Befektetési alapok

- Tőzsdén kereskedett alapok

- Kriptovaluták

- Arany

- Kamatos kamat

- készpénz valuta

- A befektetés időzítése

- Hosszú távú befektetés

- Középtávú befektetések

- Rövid távú befektetések

Lényeg és mechanizmusok, befektetési feltételek

Befektetésnek minősül a készpénz, értékpapír, ingatlan, vagyoni és egyéb jogok vállalkozói és üzleti tárgyaiba történő befektetése, amelynek célja, hogy bevételt vagy osztalékot kapjon. A befektetési célok a következők:

- Második fizetés vagy nyugdíj megteremtése, kiegészítő és alapjövedelem az élethez, a családhoz és az utazáshoz.

- Biztonságos bevétel és megtakarítás az infláció és a pénzügyi kockázatok ellen.

- Megfelelő pénzkezelés a tőketeremtéshez és a pénzügyi szabadság állapotába való belépéshez.

A lakosság mai jövedelmének szintjét a kép tükrözi:

- Megbízható cégek részvényei és kötvényei. Tőzsde.

- Ingatlan.

- Értékes fémek. Először is arany.

- Kriptovaluták.

- Üzleti befektetés.

- Fektessen be az oktatásba: szerezzen olyan készségeket és képességeket, amelyek bevételt generálnak.

- Tőzsdei és tőzsdei kereskedés.

A befektetések olyan befektetések és eszközök, amelyek segítenek megvédeni az alapokat és további bevételeket szerezni. Ekkor a válság erőforrássá és lehetőséggé válik a bevétel és az osztalék előteremtésében. Eszköz a vagyon megsokszorozására, nem probléma. Nemcsak az a fontos, hogy hogyan és hová fektessen be helyesen, hanem az is, hogyan kezelje hatékonyan a tőkét.

A befektetési tőke anyagi, szellemi és pénzügyi eszközök. Klasszikus értelemben a tőke minden anyagi érték, beleértve a termelőeszközöket is. A befektetési felfogás szerint az áruk előállításának eszközei befektetési eszközök.

A hatékony tőkekezeléshez a pénzügyi kultúra kérdése akut. Ismerve a befektetések jövedelmezőségét, anélkül, hogy hozzáértenének, sokan csalókba, pénzügyi piramisokba kerülnek, ahol a kulcsszó mindig a „befektetés”. Az év során az oroszok 13,5 milliárd rubelt „adtak” a pénzügyi csalóknak. A valutákkal kapcsolatos jelenlegi helyzet az írástudás és a pénzügyi helyzetek elemzése javára játszik. A több évtizedes „dolláron és eurón ülni” stratégia megszűnt, ezek a beruházások két hónap alatt többször leértékelődnek. Ellentétben Biden elnökkel, aki kétszáz rubelre jósolta meg a dollár árát, az amerikai befektetési milliárdos, Ray Dalio a készpénzt szemétnek nevezi, és nem javasolja a megtakarítások készpénzben tartását, különösen válság idején. https://articles.opexflow.com/trading-training/ray-dalio.

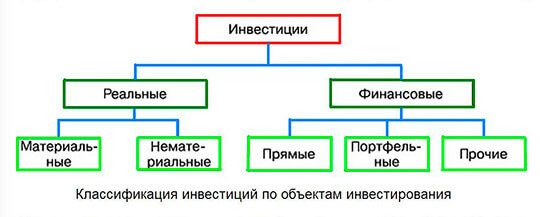

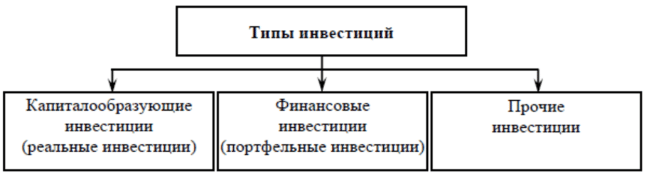

Befektetési típusok osztályozása

A befektetési típusoknak többféle elméleti besorolása létezik. A befektetési objektumok kategóriája szerint a következők:

- Tárgyi és immateriális javak tényleges hosszú távú közvetlen befektetései álló- és forgótőke, valamint szellemi tulajdon formájában. Így keletkeznek a vállalkozások tárgyi eszközei. Céljuk a termelés bővítése, javítása és korszerűsítése halasztott nyereséggel.

- A pénzügyi portfólióbefektetések közvetlen bevételhez vezetnek. Ezek határidős ügyletek és értékpapírok, részvények, kötvények és adósságkötelezettségek formájában történő befektetések. Üzleti befektetések, pénzügyi projektek és lízing is. Az ilyen befektetési tárgyakból származó bevétel rendszeres osztalékból és eladásuk esetén áremelésből tevődik össze.

- Spekulatív – befektetések valutákba és nemesfémfajtákba.

- A befektető közvetlen részvétele az objektum kiválasztásában, hozzájárulás az alaptőkéjéhez, valamint részvétel a befektetési objektum kezelésében.

- Közvetett részvétel a befektetésekben közvetítőkön keresztül – befektetési alapok, brókerek, pénzügyi tanácsadók.

Fontos a befektetések besorolása az eszközök befektetési feltételei szerint:

- Öt évnél hosszabb távú befektetések.

- Középlejáratú betétek egy évtől öt évig.

- Rövid távú befektetések egy évnél rövidebb időtartamra.

A befektetések másik fontos mutatója a bevételek szintje:

- A befektetések rendkívül jövedelmezőnek minősülnek, amelyek bevétele meghaladja a befektetési piac átlagos hozamát.

- Az átlagos hozamok olyan befektetések, amelyek összehasonlíthatók a piaci befektetések átlagos megtérülésével.

- Az alacsony hozamú befektetések olyan befektetések, amelyek a jövedelmet a piac alá hozzák.

- A tervezett nyereség nélküli nonprofit befektetések közé tartoznak a társadalmi, környezetvédelmi és jótékonysági programok.

A befektetés fontos definíciója a befektető számára, hogy befektetési kockázatuk szerint osztályozza őket:

- Kockázatmentes befektetés 100%-os garantált jövedelemmel. Ide tartoznak az állami bankokban elhelyezett betétek és az államkötvények.

- Alacsony kockázatú befektetések azok, amelyek veszteségi kockázata alacsonyabb a piaci átlagnál .

- Közepes kockázatú befektetések azok, amelyek kockázata hasonló a piacon lévő többi befektetéshez.

- Magas kockázatú befektetések azok, amelyek kockázati foka többszöröse az átlagos piaci kockázatnak. Ide tartoznak a lehető legmagasabb bevételű spekulatív projektekbe történő befektetések.

Ugyanilyen fontos jellemzője a befektetésnek a likviditása:

- A magas likviditású befektetés olyan eszközökkel rendelkezik, amelyek könnyen és gyorsan készpénzre válthatók piaci árveszteség nélkül.

- A közepesen likvid befektetések olyan tárgyakat jelentenek, amelyek 30 napról hat hónapra átalakíthatók jelentős árveszteség nélkül.

- Az alacsony likviditású befektetés hat hónapon belül készpénzre váltható. Általában ezek kevéssé ismert vagy befejezetlen tárgyak.

- Illikvid befektetés az, amely önmagában nem konvertálható, hanem csak egy közös tárgy részeként.

A befektetett eszközök felhasználási módja szerint befektetés lehet:

- Az elsődleges befektetés új eszközbefektetés.

- Az újrabefektetés az eredeti befektetés bevételéből származó eszközök ismételt befektetése. A hozzáértő újrabefektetéssel a befektetők rövid időn belül többszörös bevételnövekedést érnek el.

- A debefektetés a korábban elhelyezett befektetések kivonása, azok újrafelhasználása nélkül.

A tulajdonforma szerint a befektetések társasági és magánszemélyek zártkörűek, illetve államiak, illetve e két formának vegyesek. Ugyanazok a formák lehetnek külföldiek, és több állam befektetéseit nevezzük közösnek. Létezik egy külön befektetési típus – a járadék, amelynek bevételét egységes időközönként tervezik. Ilyenek például a biztosítási és nyugdíjalapok. A legtöbb ilyen besorolást terminológiára és jellemzőkre használjuk a befektetési portfóliók mérlegelésekor – befektetői eszközök és befektetéstípusok összessége, amelyek különböző gazdasági szférákat vagy üzleti szektorokat fednek le.

Befektetési formák

A meglévő formák a befektetési típusok különböző kifejezései. Például tükrözik a befektetések érdekeit és indítékait:

- A kereskedelmi formák a maximális haszonszerzést célzó betétek, társadalmi és egyéb szempontok nélkül.

- A társadalmi befektetések nem kereskedelmi jellegűek.

- A társult befektetések a befektetők stratégiai céljait követik.

A befektetési tőke anyagi formáit is osztályozzák:

- A forma monetáris kifejezése bankbetétekben és értékpapírokban.

- Az anyagi formák közé tartoznak az ingatlanok és az ingó eszközök.

- A tulajdon és a szellemi jogok formái :

- Szellemi szerzői jogok, know-how, szabadalmi jogok.

- A természeti erőforrások – víz, föld, gáz és olaj, ásványok – használati joga.

- Pénzügyi jogok űrlapja .

Vannak állami beruházási formák:

- Kedvezményes kölcsönök és adókedvezmények nyújtása.

- Közvetlen állami költségvetési beruházások.

- Befektetési formák állami vállalatoktól.

- Az állami vagy részvénybefektetések formája a járadék és a bérleti díj.

Ennek eredményeként a befektetési formák konkrét megnyilvánulásokban részletezik a befektetési típusokat.

A befektetések gyakori típusai és formái

Sokféle befektetés létezik, és mindegyik típushoz szükséges a megbízható befektetési objektumok kiválasztása. Befektetni kell, befektetési képességekkel, profi tanácsadókkal, eligazodni az aktuális helyzetekben. Ugyanakkor fontos a különböző portfóliókban lévő betétek diverzifikálása, mert a különböző befektetések eredményessége idővel változik.

Példák a legjövedelmezőbb befektetésekre a különböző években:

- 2001 – az ingatlanbetétek magas jövedelmezősége.

- 2014 – arany- és amerikai részvényhozamok.

- 2020 – magas hozam a Bitcoinban és az új épületekben.

Bankbetétek

Az orosz bankokban történő ilyen befektetések kockázatmentesek, a betét állami garanciájával. De a betéti kamat nem mindig fedi az inflációt. Ez a pénzmegtakarítás megbízható módja. A leghatékonyabb lekötött betétek.

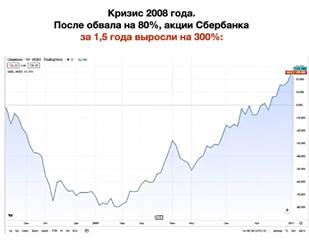

Készlet

Mára az egyik legjövedelmezőbb befektetési forma, de magas szintű szakértelemmel. Olyan megbízható vállalatok részvényeit válasszon, amelyek növekedési kilátásai akár évi 30%-ot is elérhetnek. Az OZON 100%-os növekedést ért el két év alatt. A Polyus Gold részvények, a Yandex részvények, az Apple részvények nagy nyereséget mutatnak. A külföldi részvények esetében pedig ideiglenesen befagyasztották a tőzsdéken vezetett brókerszámlákat. Nem szabad megfeledkezni arról, hogy a válság a lehetőségek ideje, a befektetés pedig a megtakarítás és a pénz növelésének eszköze. Íme egy példa a Sberbank részvényeinek növekedésére a 2008-as válságban:

Kötvények

A megbízható nagy kibocsátók kötvényeinek kifizetése magasabb, de kockázattal jár. Biztonságosabb, mint az államkötvények. Kockázatmentesek, de alacsony bevétellel. A kötvényekkel a befektető egy cég vagy állam hitelfelvevőjévé válik egy bizonyos időszakra és egy bizonyos programra. Ezek hosszú távú befektetések, a futamidő végén visszajár a befektetett összeg és a betét kamata. Ez megbízható hozzájárulás, de az inflációt fedező szinten.

Ingatlan

Úgy gondolják, hogy a fenntartható gazdasági fejlődés időszakaiban szükséges itt befektetni, mert a válságok során az ingatlanok likviditása csökken. Ez 2008-ban is így volt. 2001-ben és 2020-ban azonban folyamatosan nőtt a betétekből származó bevétel Oroszországban.

Befektetési alapok

A befektetési alapok különböző értékpapírokba történő passzív befektetésekben résztvevők csoportjait gyűjtik össze, fontos a megfelelő választás és a befektetések ellenőrzése, figyelembe véve a piaci trendeket. Az osztalék a részvény részesedésének százalékában történik. https://articles.opexflow.com/investments/birzhevye-paevye-investicionnye-fondy.htm

Tőzsdén kereskedett alapok

Ezek az ETF-ek kezdők számára alkalmasak, és olyan befektetési portfóliókat kínálnak, amelyek figyelembe veszik a piaci indexeket. Ezek rövid távú, magas kockázatú befektetések, amelyek magas megtérülési lehetőséget kínálnak, ha az árak a nap folyamán mozognak. Széles indexek kiválasztásával csökkentheti a kockázatot.

Kriptovaluták

Ezek a rövid távú befektetések magas kockázattal és magas hozammal járnak. A kriptodollárokban történő befektetés 15%-os betéti bevételt eredményez. Érdemes megjegyezni, hogy az elmúlt években a Bitcoin évente 200%-kal nőtt. Egyes országokban vannak terminálok a kriptovaluták készpénzre váltására. A kriptokereskedelemben a befektetők akár napi 10%-ot is kereshetnek.

Arany

Vásárolhat nemesfémet, vagy vásárolhat ETF aranyat. Az arany értékének emelkedése évről évre változik, de ez az egyik legstabilabb befektetés a biztonságos megtakarítások történetében. Az arany szinte mindig nem nyújt magas hozamot, de garantált biztosítás.

Kamatos kamat

Gyakran nevezik a gyors meggazdagodás titkának. A kamatos kamat a befektetés megtérülése az eredeti befektetés hozamán. A bankok erre használják a “tőkésítés” kifejezést. Másképpen ezt nevezik effektív és összetett kamatnak, vagy kamat kamatnak, valamint a megtérülési rátának, figyelembe véve az újrabefektetést és a tőkésítést. Fontos, hogy a kamatos kamatot bizonyos időpontokban ne az elsődleges összegből, hanem egy bizonyos időszakra szóló megtakarításból számolják. Kiderül, hogy a megtermelt bevétel hozzáadódik az eredeti összeghez, és további bevételt is generál. A képen egy példa látható:

készpénz valuta

Sokáig ez volt a bolti megtakarítás és a jövedelmezőség egyik módja. Most ez a módszer nagy veszteségkockázatot szerzett. De továbbra is játszanak a tőzsdék árfolyamaival, és nagy kockázattal is. Ray Dalio mondta:

A befektetés időzítése

A különböző befektetési időszakokhoz eltérő befektetési volumen és eltérő jövedelmezőségi szint létezik:

| Nem. | Értékelési kritérium | Hosszú távú befektetés | Középtávú befektetés | Rövid távú befektetés |

| egy | Megtérülés | 1 évtől 5 évig vagy tovább | Akár egy évig | Napok és hónapok |

| 2 | Termésszint | Átlagos | Átlagos | Magas |

| 3 | Kockázat | Minimális | Átlagos | Magas |

| négy | Belépési küszöb | Nagy tőke kell | Átlagos | Kicsi |

| 5 | profik | Megbízhatóság és stabilitás | Viszonylagos megbízhatóság és stabilitás | Magas és gyors bevétel |

| 6 | Mínuszok | Hosszú távú és belépési küszöb, átlagos jövedelem | Lassú megtérülés | Nagy kockázatok |

Hosszú távú befektetés

Az ilyen beruházásokat hosszú időre tervezték, legfeljebb 25 éves beruházási programokkal. Ezek tartalmazzák:

- Megbízható likvid társaságok részvényeivel és kötvényeivel való munkavégzés. Brókeri számla nyitása.

- Beruházás a termelésbe.

- Lakásépítés, ingatlanvásárlás továbbértékesítésre, bérbeadásra.

- Gépek és berendezések beszerzése.

- Arany megőrzésre.

- Ékszerek, érmék.

- Befektetés saját oktatás.

Középtávú befektetések

Ilyen betétek például a bankbetétek, aranybetétek, tőzsdén kereskedett alapok és befektetési alapok.

Rövid távú befektetések

Ide tartoznak az MPI-kbe való befektetések, befektetési alapok, cserecsomagok, kriptovaluta és devizaügyletek. A befektetésnek számos módja és formája létezik, és mindegyik hatékonyan működik bizonyos feltételek mellett. Megfelelő használatukhoz szükséges a befektetési oktatás fejlesztése, a befektetési portfólió diverzifikációjának gyakorlása különböző befektetési feltételekkel és hozamokkal, valamint az aktív befektetéskezelés gyakorlása. Ugyanakkor egy hosszú távú, akár 10-25 éves beruházási tervezési horizont felvázolása.