Form og tegundir fjárfestinga: flokkun, val á tæki, raunveruleg bein fjárfesting, fjármálasafn, spákaupmennska, val á fjárfestingartæki. Á tíðum krepputímum stendur venjulegt fólk frammi fyrir skorti og gengislækkunum, missi fárra tekjustofna og hröðum þvotti á sparnaði, ef einhver er. Og fólk sem meðvitað myndar tekjur sínar úr nokkrum áttum stendur frammi fyrir núllsetningu sumra þeirra. Fagfólk fylgist alltaf, og sérstaklega í kreppu, stöðugt og sveigjanlega á markaðnum, spáir fyrir um og velur árangursríkar leiðir til að fjárfesta og safna tekjum út frá víðtækri greiningu.

- Kjarni og aðferðir, fjárfestingarforsendur

- Flokkun tegunda fjárfestinga

- Fjárfestingarform

- Algengar tegundir og form fjárfestinga

- Bankainnstæður

- Stock

- Skuldabréf

- Fasteign

- Sameiginlegir sjóðir

- Kauphallarsjóðir

- Dulritunargjaldmiðlar

- Gull

- Samsettir vextir

- reiðufé gjaldeyri

- Tímasetning fjárfestingar

- Langtímafjárfesting

- Fjárfestingar til meðallangs tíma

- Skammtímafjárfestingar

Kjarni og aðferðir, fjárfestingarforsendur

Fjárfestingar teljast fjárfestingar í reiðufé, verðbréfum, eignum, eignum og öðrum réttindum í frumkvöðla- og viðskiptahlutum til að fá tekjur eða arð. Fjárfestingarmarkmið eru:

- Stofnun annarra launa eða lífeyris, viðbótar- og grunntekna fyrir líf, fjölskyldu og ferðalög.

- Tryggja tekjur og sparnað gegn verðbólgu og fjárhagslegri áhættu.

- Rétt peningastjórnun til að búa til fjármagn og fara í fjárhagslegt frelsi.

Tekjustig íbúanna í dag endurspeglast á myndinni:

- Hlutabréf og skuldabréf traustra fyrirtækja. Hlutabréfamarkaði.

- Fasteign.

- Góðmálmar. Fyrst af öllu, gull.

- Dulritunargjaldmiðlar.

- Fjárfesting fyrirtækja.

- Fjárfestu í menntun þinni: til að öðlast færni og hæfileika sem skapa tekjur.

- Kauphöll og hlutabréfaviðskipti.

Fjárfestingar eru fjárfestingar og eignir sem munu hjálpa til við að vernda fjármuni og fá viðbótartekjur. Þá verður kreppan auðlind og tækifæri til að hjálpa til við að afla tekna og arðs. A leið til að margfalda eignir þínar, ekki vandamál. Það er ekki aðeins mikilvægt hvernig og hvar á að fjárfesta rétt, heldur einnig hvernig á að stjórna fjármagni þínu á áhrifaríkan hátt.

Fjárfestingarfé er efnisleg, vitsmunaleg og fjárhagsleg úrræði. Í klassískum skilningi er fjármagn öll efnisleg verðmæti, þar á meðal framleiðslutæki. Í fjárfestingarskilningi eru leiðirnar til að framleiða vörur fjárfestingartæki.

Fyrir skilvirka fjármagnsstjórnun er spurningin um fjármálalæsi bráð. Með því að vita um arðsemi fjárfestinga, án þess að skilja þær vel, lenda margir í sviksamlegum kerfum og pýramídakerfum, þar sem lykilorðið er alltaf „fjárfesting“. Á árinu „gáfu“ Rússar 13,5 milljarða rúblur til fjármálasvindlara. Núverandi staða með gjaldmiðla spilar í þágu læsis og greiningar á fjárhagsstöðu. Hin áratuga gamla stefna að „sitja á dollurum og evrum“ hefur hætt að virka, þessar fjárfestingar hafa rýrnað nokkrum sinnum á tveimur mánuðum. Ólíkt Biden forseta, sem spáði fyrir um verð á dollar fyrir tvö hundruð rúblur, kallar bandaríski fjárfestingamilljarðamæringurinn Ray Dalio reiðufé og mælir ekki með því að hafa sparnað í reiðufé, sérstaklega á krepputímum. https://articles.opexflow.com/trading-training/ray-dalio.

Flokkun tegunda fjárfestinga

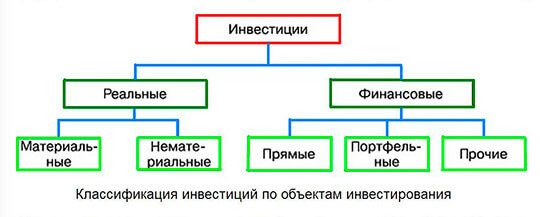

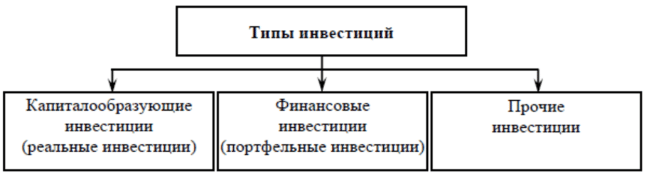

Það eru nokkrar fræðilegar flokkanir á fjárfestingartegundum. Eftir flokki fjárfestingarhluta eru:

- Raunverulegar beinar langtímafjárfestingar efnislegra og óefnislegra eigna í formi fastafjár og veltufjár, svo og hugverka. Þannig verða fastafjármunir fyrirtækja til. Þær miða að því að auka, bæta og uppfæra framleiðslu með frestuðum hagnaði.

- Fjárfestingar í fjáreignum leiða til beinna tekna. Um er að ræða fjárfestingar í formi framtíðarsamninga og verðbréfa, í formi hlutabréfa, skuldabréfa og skuldaskuldbindinga. Einnig fjárfestingar í viðskiptum, fjármálaverkefnum og útleigu. Tekjur af slíkum fjárfestingarhlutum eru samsettar af reglulegum arði og verðhækkunum við sölu þeirra.

- Spákaupmennska – fjárfestingar í gjaldmiðlum og gerðum góðmálma.

- Bein þátttaka fjárfestis í vali á hlutnum, framlag til hlutafjár hans og þátttaka í stjórnun fjárfestingarhlutarins.

- Óbein þátttaka í fjárfestingum í gegnum milliliði – fjárfestingarsjóði, miðlara, fjármálaráðgjafa.

Mikilvægt er flokkun fjárfestinga eftir skilmálum fjárfestingar eigna:

- Langtímafjárfestingar sem standa yfir í meira en fimm ár.

- Innlán til meðallangs tíma frá einu til fimm árum.

- Skammtímafjárfestingar til skemmri tíma en eins árs.

Annar mikilvægur vísbending um fjárfestingar er tekjustig þeirra:

- Fjárfestingar eru taldar mjög arðbærar, tekjur af þeim eru umfram meðalávöxtun á fjárfestingarmarkaði.

- Meðalávöxtun er fjárfesting sem er sambærileg við meðalávöxtun fjárfestinga á markaði.

- Lágvaxtafjárfestingar eru fjárfestingar sem færa tekjur undir markaðinn.

- Fjárfestingar án hagnaðarsjónarmiða án fyrirhugaðs hagnaðar fela í sér félags-, umhverfis- og góðgerðaráætlanir.

Mikilvæg skilgreining á fjárfestingu fyrir fjárfesti er að flokka hana eftir því hversu mikla fjárfestingaráhættu hún hefur:

- Áhættulaus fjárfesting með 100% tryggðar tekjur. Má þar nefna innstæður í ríkisbönkum og ríkisskuldabréf.

- Lágáhættufjárfestingar eru þær sem hafa minni áhættu á tapi en meðaltalið á markaði .

- Meðaláhættufjárfestingar eru þær sem eru sambærilegar í áhættu og aðrar á markaðnum.

- Hááhættufjárfestingar eru þær sem eru með áhættustig sem er margfeldi af meðaláhættu á markaði. Má þar nefna fjárfestingar í spákaupmennskuverkefnum með hæstu mögulegu tekjur.

Jafn mikilvægur eiginleiki fjárfestingar er lausafjárstaða hennar:

- Mjög fljótandi fjárfesting hefur gerninga sem auðvelt er að breyta í reiðufé án þess að markaðsverð tapist.

- Með miðlungs lausafjárfjárfesting er átt við hluti sem hægt er að breyta úr 30 dögum í sex mánuði, án verulegs verðtaps.

- Hægt er að breyta lausafjárfjárfestingu í reiðufé á innan við sex mánuðum. Venjulega eru þetta lítt þekktir eða ókláraðir hlutir.

- Óseljanleg fjárfesting er fjárfesting sem er ekki breytanleg ein og sér, heldur aðeins sem hluti af sameiginlegum hlut.

Samkvæmt aðferðinni við að nota fjárfestu eignirnar getur fjárfesting verið:

- Frumfjárfesting er nýfjárfesting eigna.

- Endurfjárfesting er endurtekin fjárfesting eigna sem fást af tekjum upprunalegu fjárfestingarinnar. Með lögbærri endurfjárfestingu ná fjárfestar margfaldri tekjuaukningu á stuttum tíma.

- Ófjárfesting er útdráttur áður settra fjárfestinga, án þess að endurnýta þær.

Samkvæmt eignarformi eru fjárfestingar einkaaðila frá fyrirtækjum og einstaklingum, og ríkis, sem og blandað af þessum tveimur formum. Sömu form geta verið erlend og fjárfestingar nokkurra ríkja kallast sameiginlegar. Það er sérstök tegund af fjárfestingu – lífeyri, tekjur sem eru fyrirhugaðar með jöfnu millibili. Dæmi eru tryggingar og lífeyrissjóðir. Flestar þessar flokkanir eru notaðar fyrir hugtök og einkenni þegar litið er á fjárfestingarsöfn – safn fjárfestagerninga og tegundir fjárfestinga sem ná yfir mismunandi efnahagssvið eða atvinnugreinar.

Fjárfestingarform

Núverandi form eru mismunandi tjáning á tegundum fjárfestinga. Til dæmis endurspegla þau hagsmuni og hvata fjárfestinga:

- Sölueyðublöð eru talin vera innlán fyrir hámarksgróða, án félagslegra og annarra þátta.

- Félagslegar fjárfestingar eru ekki viðskiptalegar.

- Tengdar fjárfestingar fylgja stefnumarkandi markmiðum fjárfesta.

Efnislegar tegundir fjárfestingarfjár eru einnig flokkaðar:

- Peningaleg tjáning formsins í bankainnistæðum og verðbréfum.

- Efnisleg form eru gerðir af fasteignum og lausafé.

- Form eigna og hugverkaréttinda :

- Hugverkaréttur höfundar, verkkunnáttu, einkaleyfisréttur.

- Rétturinn til að nýta náttúruauðlindir – vatn, land, gas og olíu, jarðefni.

- Eyðublað fyrir fjárréttindi .

Það eru til form opinberra fjárfestinga:

- Að veita ívilnandi lán og skattaívilnanir.

- Beinar fjárlög ríkisins.

- Fjárfestingarform frá ríkisfyrirtækjum.

- Form ríkis- eða hlutabréfafjárfestinga eru lífeyrir og húsaleiga.

Fyrir vikið er gerð grein fyrir gerðum fjárfestinga í sérstökum birtingarmyndum.

Algengar tegundir og form fjárfestinga

Það eru margar tegundir af fjárfestingum og í hverri tegund er nauðsynlegt að velja áreiðanlega fjárfestingarhluti. Það er nauðsynlegt að fjárfesta, hafa hæfileika til að fjárfesta, faglega ráðgjafa og að sigla í núverandi aðstæðum. Jafnframt er mikilvægt að dreifa innlánum í mismunandi eignasöfnum, því virkni mismunandi fjárfestinga breytist með tímanum.

Dæmi um arðbærustu fjárfestingar á mismunandi árum:

- 2001 – mikil arðsemi fasteignainnstæðna.

- 2014 – ávöxtun gulls og bandarískra hlutabréfa.

- 2020 – mikil ávöxtun í Bitcoin og í nýjum byggingum.

Bankainnstæður

Slíkar fjárfestingar í rússneskum bönkum eru áhættulausar, með ríkisábyrgð á innstæðunni. En innlánsvextir ná ekki alltaf til verðbólgu. Þetta er áreiðanleg leið til að spara peninga. Áhrifaríkustu tímainnstæður.

Stock

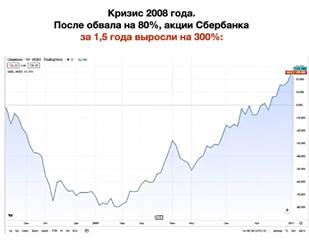

Nú er það ein af stöðugt arðbærustu gerðum fjárfestinga, en með mikla sérfræðiþekkingu. Þú ættir að velja hlutabréf traustra fyrirtækja með allt að 30% vaxtarhorfur á ári eða meira. OZON hefur 100% vöxt á tveimur árum. Polyus Gold hlutabréf, Yandex hlutabréf, Apple hlutabréf hafa mikla hagnað. Og fyrir erlend hlutabréf voru miðlunarreikningar í kauphöllum frystir tímabundið. Það verður að hafa í huga að kreppa er tími tækifæra og fjárfestingar eru tæki til að spara og auka peninga. Hér er dæmi um vöxt hlutabréfa Sberbank í kreppunni 2008:

Skuldabréf

Skuldabréf frá áreiðanlegum stórum útgefendum eru með hærri útborganir en fylgja áhættu. Öruggara en ríkisskuldabréf. Þeir eru áhættulausir en með lágar tekjur. Undir skuldabréfum verður fjárfestirinn lántaki fyrirtækis eða ríkis í tiltekið tímabil og tiltekið áætlun. Um er að ræða langtímafjárfestingar, í lok tímans skilast fjárhæð sem fjárfest er og vextir af innstæðunni til baka. Þetta er áreiðanlegt framlag, en á því stigi að standa undir verðbólgu.

Fasteign

Talið er að hér þurfi að fjárfesta á tímum sjálfbærrar efnahagsþróunar því fasteignir falla í lausafé í kreppum. Þetta var raunin árið 2008. En á árunum 2001 og 2020 var stöðugur vöxtur í innlánstekjum í Rússlandi.

Sameiginlegir sjóðir

Verðbréfasjóðir safna hópum þátttakenda í óvirkum fjárfestingum í ýmsum verðbréfum, mikilvægt er að velja rétt og stjórna fjárfestingum, að teknu tilliti til markaðsþróunar. Arður er móttekinn sem hlutfall af hlut hlutarins. https://articles.opexflow.com/investments/birzhevye-paevye-investicionnye-fondy.htm

Kauphallarsjóðir

Þessar ETFs henta byrjendum og bjóða upp á fjárfestingarsöfn sem taka mið af markaðsvísitölum. Þetta eru skammtímafjárfestingar sem eru áhættusamar og eiga möguleika á mikilli ávöxtun þegar verð breytist yfir daginn. Þú getur dregið úr áhættunni með því að velja breiðar vísitölur.

Dulritunargjaldmiðlar

Þessar skammtímafjárfestingar bera mikla áhættu með mikilli ávöxtun. Fjárfesting peninga í dulritunardollum færir innlánstekjur upp á 15%. Það er þess virði að muna að undanfarin ár hefur Bitcoin vaxið um 200% á ári. Í sumum löndum eru útstöðvar til að breyta dulritunargjaldmiðlum í reiðufé. Í dulritunarviðskiptum geta fjárfestar þénað allt að 10% á dag.

Gull

Þú getur keypt gull, eða þú getur keypt ETF gull. Hækkun á verðmæti gulls er mismunandi frá ári til árs, en það er ein stöðugasta fjárfesting í sögu öruggs sparnaðar. Gull gefur næstum alltaf ekki mikla ávöxtun en er tryggð trygging.

Samsettir vextir

Þeir eru oft kallaðir leyndarmál þess að verða ríkur fljótt. Samsettir vextir eru arðsemi fjárfestingar af arðsemi upprunalegu fjárfestingarinnar. Bankar hafa hugtakið „fjármögnun“ yfir þetta. Að öðru leyti kallast þetta virkir og samsettir vextir, eða vextir af vöxtum, svo og ávöxtunarkröfu að teknu tilliti til endurfjárfestingar og að teknu tilliti til eiginfjármögnunar. Mikilvægt er að samsettir vextir séu reiknaðir á ákveðnum tímum ekki af stofnfjárhæð heldur af sparnaði í ákveðinn tíma. Það kemur í ljós að aflaðar tekjur bætast við upphaflega upphæð og skapa auk þess viðbótartekjur. Dæmi er sýnt á myndinni:

reiðufé gjaldeyri

Lengi vel var þetta leið bæði til sparnaðar í verslun og arðsemi. Nú hefur þessi aðferð öðlast mikla taphættu. En það er enn leikur með gengi í kauphöllum og einnig með mikilli áhættu. Ray Dalio sagði:

Tímasetning fjárfestingar

Fyrir mismunandi fjárfestingartímabil eru mismunandi fjárfestingarmagn og mismunandi arðsemisstig:

| Nei. | Matsviðmið _ | Langtímafjárfesting | Fjárfesting til meðallangs tíma | Skammtímafjárfesting |

| einn | Endurgreiðsla | Frá 1 ári til 5 ára eða lengur | Allt að ár | Dagar og mánuðir |

| 2 | Afrakstursstig | Meðaltal | Meðaltal | Hár |

| 3 | Áhætta | Lágmark | Meðaltal | Hár |

| fjögur | Inngönguþröskuldur | Vantar stórt fjármagn | Meðaltal | Lítil |

| 5 | kostir | Áreiðanleiki og stöðugleiki | Hlutfallslegur áreiðanleiki og stöðugleiki | Háar og hraðar tekjur |

| 6 | Mínusar | Langtíma- og aðgangsþröskuldur, meðaltekjur | Hæg endurgreiðsla | Stór áhætta |

Langtímafjárfesting

Slíkar fjárfestingar eru hannaðar til lengri tíma, með fjárfestingaráætlunum til allt að 25 ára. Þar á meðal eru:

- Vinna með hlutabréf og skuldabréf traustra lausafjárfyrirtækja. Að opna miðlunarreikning.

- Fjárfestingar í framleiðslu.

- Húsnæðisbygging, kaup á fasteignum til endursölu og leigu.

- Kaup á vélum og tækjum.

- Gull til varðveislu.

- Skartgripir, mynt.

- Fjárfesting eigin menntun.

Fjárfestingar til meðallangs tíma

Dæmi um slíkar innstæður eru bankainnstæður, innlán í gulli, kauphallarsjóðir og verðbréfasjóðir.

Skammtímafjárfestingar

Þar á meðal eru fjárfestingar í MFI, verðbréfasjóðum, skiptipakka, dulritunar- og gjaldeyrisviðskipti. Það eru margar leiðir og gerðir af fjárfestingum og hver og einn virkar á áhrifaríkan hátt við ákveðnar aðstæður. Til að nota þau á réttan hátt er nauðsynlegt að bæta fjárfestingarfræðslu, iðka fjölbreytni fjárfestingasafns með mismunandi fjárfestingarkjörum og ávöxtun og ástunda virka fjárfestingarstjórnun. Jafnframt að útlista langtímaáætlunartímabil fjárfestinga allt að 10-25 ár.