Former og typer af investeringer: klassifikation, valg af instrument, real direkte investering, finansiel portefølje, spekulativ, valg af investeringsinstrument. I hyppige kriseperioder står almindelige mennesker over for mangel og afskrivning af penge, tab af nogle få indtægtskilder og hurtig udvaskning af opsparing, hvis nogen. Og folk, der bevidst danner deres indkomst fra flere kilder, står over for nulstillingen af nogle af dem. Professionelle overvåger altid, og især under en krise, markedet løbende og fleksibelt, forudsiger og vælger effektive måder at investere og akkumulere indtægter på baseret på en bred analyse.

- Essens og mekanismer, investeringsforudsætninger

- Klassifikationer af investeringstyper

- Investeringsformer

- Almindelige typer og former for investeringer

- Bankindskud

- Lager

- Obligationer

- Ejendom

- Gensidige fonde

- Børshandlede fonde

- Kryptovalutaer

- Guld

- Renters rente

- kontant valuta

- Timing af investering

- Langsigtet investering

- Mellemfristede investeringer

- Kortsigtede investeringer

Essens og mekanismer, investeringsforudsætninger

Investeringer anses for at være investeringer af kontanter, værdipapirer, ejendom, ejendom og andre rettigheder i iværksætter- og forretningsobjekter for at modtage indkomst eller udbytte. Investeringsmålene er:

- Oprettelse af en anden løn eller pension, yderligere og grundindkomst for livet, familien og rejser.

- Sikre indkomst og opsparing fra inflation og finansielle risici.

- Korrekt pengeforvaltning for at skabe kapital og flytte ind i en tilstand af økonomisk frihed.

Niveauet for dagens indkomst for befolkningen afspejles på billedet:

- Aktier og obligationer i pålidelige virksomheder. Aktiemarked.

- Ejendom.

- Værdifulde metaller. Først og fremmest guld.

- Kryptovalutaer.

- Erhvervsinvestering.

- Invester i din uddannelse: for at opnå færdigheder og evner, der genererer indkomst.

- Børs og aktiehandel.

Investeringer er investeringer og aktiver, der vil hjælpe med at beskytte midler og modtage yderligere indkomst. Så bliver krisen en ressource og en mulighed for at være med til at skabe indkomst og udbytte. Et middel til at multiplicere dine aktiver, ikke et problem. Det er vigtigt, ikke kun hvordan og hvor man investerer korrekt, men også hvordan man effektivt forvalter sin kapital.

Investeringskapital er materielle, intellektuelle og finansielle midler. I klassisk forstand er kapital alle materielle værdier, inklusive produktionsmidlerne. I investeringsforståelsen er midlerne til at producere varer investeringsinstrumenter.

For effektiv kapitalstyring er spørgsmålet om finansiel forståelse akut. Ved at vide om rentabiliteten af investeringer, uden at forstå dem kompetent, kommer mange mennesker ind i svigagtige ordninger og finansielle pyramider, hvor nøgleordet altid er “investering”. I løbet af året “gav” russerne 13,5 milliarder rubler til finansielle svindlere. Den nuværende situation med valutaer spiller til fordel for læsefærdighed og analyse af økonomiske situationer. Den årtier gamle strategi med “at sidde på dollars og euros” er holdt op med at virke, disse investeringer er faldet flere gange på to måneder. I modsætning til præsident Biden, der forudsagde prisen på en dollar for to hundrede rubler, kalder den amerikanske investeringsmilliardær Ray Dalio kontanter skrald og anbefaler ikke at holde opsparing i kontanter, især i krisetider. https://articles.opexflow.com/trading-training/ray-dalio.

Klassifikationer af investeringstyper

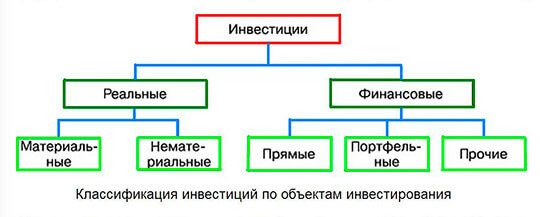

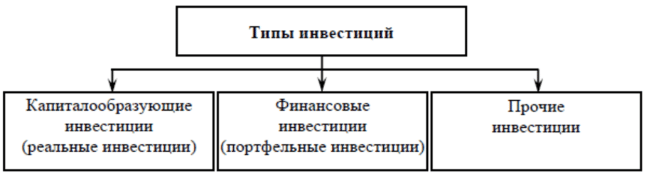

Der er flere teoretiske klassifikationer af investeringstyper. Efter kategori af investeringsobjekter er:

- Reelle langsigtede direkte investeringer af materielle og immaterielle aktiver i form af fast ejendom og driftskapital samt intellektuel ejendomsret. Sådan skabes virksomheders anlægsaktiver. De er rettet mod at udvide, forbedre og opdatere produktionen med udskudt overskud.

- Finansielle porteføljeinvesteringer fører til direkte modtagelse af indtægter. Det er investeringer i form af futures og værdipapirer, i form af aktier, obligationer og gældsforpligtelser. Også investeringer i erhverv, finansielle projekter og leasing. Indtægterne fra sådanne investeringsobjekter udgøres af regelmæssige udbytter og prisstigninger i tilfælde af salg.

- Spekulative – investeringer i valutaer og typer af ædle metaller.

- Investorens direkte deltagelse i valget af objektet, bidrag til dens autoriserede kapital og deltagelse i forvaltningen af investeringsobjektet.

- Indirekte deltagelse i investeringer gennem formidlere – investeringsfonde, mæglere, finansielle konsulenter.

Vigtigt er klassificeringen af investeringer i henhold til investeringsbetingelserne for aktiver:

- Langsigtede investeringer, der varer mere end fem år.

- Mellemfristede indlån fra et til fem år.

- Kortsigtede investeringer i en periode på mindre end et år.

En anden vigtig indikator for investeringer er niveauet af deres indkomst:

- Investeringer anses for at være meget rentable, hvis indkomst overstiger det gennemsnitlige afkast på investeringsmarkedet.

- Gennemsnitlige afkast er investeringer, der kan sammenlignes med det gennemsnitlige afkast af investeringer på markedet.

- Lavt forrentede investeringer er investeringer, der bringer indkomsten under markedet.

- Non -profit investeringer uden planlagt overskud omfatter sociale, miljømæssige og velgørende programmer.

En vigtig definition af en investering for en investor er at kategorisere dem efter deres investeringsrisiko:

- Risikofri investering med en 100% garanteret indkomst. Disse omfatter indlån i statsbanker og statsobligationer.

- Lavrisikoinvesteringer er dem, hvis risiko for tab er lavere end markedsgennemsnittet .

- Medium-risiko investeringer er dem, der er sammenlignelige i risiko med andre på markedet.

- Højrisikoinvesteringer er dem, hvis risikograd er et multiplum af den gennemsnitlige markedsrisiko. Disse omfatter investeringer i spekulative projekter med højest mulige indtægter.

En lige så vigtig egenskab ved en investering er dens likviditet:

- En meget likvid investering har instrumenter, der nemt og hurtigt kan konverteres til kontanter uden tab i markedspris.

- Medium likvid investering refererer til objekter, der kan konverteres fra 30 dage til seks måneder uden et væsentligt pristab.

- En investering med lav likviditet kan konverteres til kontanter på mindre end seks måneder. Normalt er disse lidt kendte eller ufærdige genstande.

- En illikvid investering er en investering, der ikke kan konverteres alene, men kun som en del af et fælles objekt.

Ifølge metoden til at bruge de investerede aktiver kan en investering være:

- Den primære investering er en ny investering af aktiver.

- Geninvestering er den gentagne investering af aktiver modtaget fra indkomsten fra den oprindelige investering. Med kompetente geninvesteringer opnår investorer en multipel stigning i indkomsten på kort tid.

- Desinvestering er udvinding af tidligere placerede investeringer uden at genbruge dem.

Investeringer er ifølge ejerformen private fra virksomheder og privatpersoner, og statslige samt blandede disse to former. De samme former kan være udenlandske, og investeringer fra flere stater kaldes fælles. Der er en separat type investering – en livrente, hvorfra indkomsten er planlagt til ensartede tidsintervaller. Eksempler er forsikrings- og pensionskasser. De fleste af disse klassifikationer bruges til terminologi og karakteristika, når man overvejer investeringsporteføljer – et sæt af investorinstrumenter og typer af investeringer, der dækker forskellige økonomiske sfærer eller forretningssektorer.

Investeringsformer

Eksisterende former er forskellige udtryk for investeringstyper. For eksempel afspejler de interesser og motiver for investeringer:

- Mercantile formularer anses for at være indskud for maksimal profit, uden sociale og andre aspekter.

- Sociale investeringer er ikke -kommercielle.

- Tilknyttede investeringer forfølger investorernes strategiske mål.

De materielle former for investeringskapital er også klassificeret:

- Monetært udtryk for formen i bankindskud og værdipapirer.

- Materielle former omfatter typer af fast ejendom og løsøre.

- Former for ejendom og intellektuelle rettigheder :

- Intellektuelle rettigheder til forfatterskab, knowhow, patentrettigheder.

- Retten til at bruge naturressourcer – vand, jord, gas og olie, mineraler.

- Formular for finansielle rettigheder .

Der er former for offentlige investeringer:

- Ydelse af præferencelån og skattemæssige incitamenter.

- Direkte offentlige budgetinvesteringer.

- Investeringsformer fra statsejede virksomheder.

- Formen for stats- eller aktieinvesteringer er livrente og husleje.

Som et resultat heraf detaljerer investeringsformerne typerne af investeringer i specifikke manifestationer.

Almindelige typer og former for investeringer

Der er mange typer af investeringer, og i hver type er det nødvendigt at vælge pålidelige investeringsobjekter. Det er nødvendigt at investere, have evnerne til at investere, professionelle konsulenter og at navigere i aktuelle situationer. Samtidig er det vigtigt at diversificere indlån i forskellige porteføljer, fordi effektiviteten af forskellige investeringer ændrer sig over tid.

Eksempler på de mest rentable investeringer i forskellige år:

- 2001 – høj rentabilitet af ejendomsindskud.

- 2014 – guld og amerikanske aktieafkast.

- 2020 – høje afkast i Bitcoin og i nye bygninger.

Bankindskud

Sådanne investeringer i russiske banker er risikofrie med en statsgaranti for indskuddet. Men indlånsrenten dækker ikke altid inflationen. Dette er en pålidelig måde at spare penge på. De mest effektive tidsindskud.

Lager

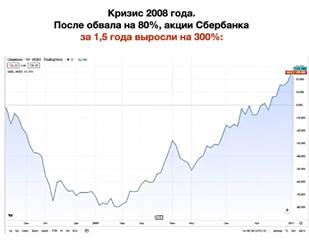

Nu er det en af de mest konsekvent rentable typer af investeringer, men med et højt niveau af ekspertise. Du bør vælge aktier af pålidelige virksomheder med vækstudsigter på op til 30 % om året eller mere. OZON har 100% vækst på to år. Polyus Gold-aktier, Yandex-aktier, Apple-aktier har store gevinster. Og for udenlandske aktier blev mæglerkonti på børserne midlertidigt fastfrosset. Man skal huske, at en krise er mulighedernes tid, og investeringer er et redskab til at spare og øge penge. Her er et eksempel på væksten af aktier i Sberbank i krisen i 2008:

Obligationer

Obligationer fra pålidelige store udstedere har højere udbetalinger, men kommer med risiko. Sikrere end statsobligationer. De er risikofri, men med lav indkomst. Med obligationer bliver en investor låntager af en virksomhed eller stat i en bestemt periode og for et bestemt program. Der er tale om langsigtede investeringer, i slutningen af løbetiden tilbageføres det investerede beløb og renter på indskuddet. Dette er et pålideligt bidrag, men på niveau med at dække inflationen.

Ejendom

Det menes, at det er nødvendigt at investere her i perioder med bæredygtig økonomisk udvikling, fordi fast ejendom falder i likviditet under kriser. Dette var tilfældet i 2008. Men i 2001 og 2020 var der en stabil vækst i indlånsindkomsten i Rusland.

Gensidige fonde

Gensidige fonde indsamler puljer af deltagere i passive investeringer i forskellige værdipapirer, det er vigtigt at træffe det rigtige valg og kontrollere investeringer under hensyntagen til markedstendenser. Udbytte modtages som en procentdel af andelen af aktien. https://articles.opexflow.com/investments/birzhevye-paevye-investicionnye-fondy.htm

Børshandlede fonde

Disse ETF’er er velegnede til begyndere og tilbyder investeringsporteføljer, der tager højde for markedsindekser. Det er kortsigtede, højrisikoinvesteringer med potentiale for høje afkast, når priserne bevæger sig i løbet af dagen. Du kan reducere risikoen ved at vælge brede indekser.

Kryptovalutaer

Disse kortsigtede investeringer er forbundet med høje risici med højt afkast. At investere penge i krypto-dollars giver en indskudsindtægt på 15%. Det er værd at huske på, at Bitcoin i de seneste år er vokset med 200% om året. I nogle lande findes der terminaler til at konvertere kryptovalutaer til kontanter. I kryptohandel kan investorer tjene op til 10% om dagen.

Guld

Du kan købe guldbarrer, eller du kan købe ETF-guld. Stigningen i guldets værdi varierer fra år til år, men det er en af de mest stabile investeringer i sikker opsparingshistorie. Guld giver næsten altid ikke høje afkast, men er en garanteret forsikring.

Renters rente

De kaldes ofte hemmeligheden bag hurtigt at blive rige. Rentesammensat er afkastet af investeringen af afkastet af den oprindelige investering. Banker har udtrykket “kapitalisering” for dette. På en anden måde kaldes dette for effektiv og sammensat rente, eller renter af renter, samt afkastningsgraden under hensyntagen til geninvestering og under hensyntagen til kapitalisering. Det er vigtigt, at der på bestemte tidspunkter beregnes renters rente ikke af primærbeløbet, men af opsparing i en bestemt periode. Det viser sig, at den genererede indkomst lægges til det oprindelige beløb og også genererer yderligere indkomst. Et eksempel er vist på billedet:

kontant valuta

I lang tid var dette en vej til både butiksbesparelser og rentabilitet. Nu har denne metode fået en høj risiko for tab. Men der er stadig et spil med valutakurser på børserne, og også med høj risiko. Ray Dalio sagde:

Timing af investering

For forskellige investeringsperioder er der forskellige investeringsvolumener og forskellige rentabilitetsniveauer:

| Ingen. | Evalueringskriterium _ | Langsigtet investering | Mellemlang sigt investering | Kortsigtet investering |

| en | Hævn | Fra 1 år til 5 år eller mere | Op til et år | Dage og måneder |

| 2 | Udbytteniveau | Gennemsnit | Gennemsnit | Høj |

| 3 | Risiko | Minimum | Gennemsnit | Høj |

| fire | Indgangstærskel | Har brug for stor kapital | Gennemsnit | Lille |

| 5 | fordele | Pålidelighed og stabilitet | Relativ pålidelighed og stabilitet | Høj og hurtig indkomst |

| 6 | Minusser | Langsigtet og adgangstærskel, gennemsnitlig indkomst | Langsom tilbagebetaling | Store risici |

Langsigtet investering

Sådanne investeringer er designet til lange perioder med investeringsprogrammer op til 25 år. Disse omfatter:

- Arbejde med aktier og obligationer i pålidelige likvide virksomheder. Åbning af en mæglerkonto.

- Investeringer i produktion.

- Boligbyggeri, erhvervelse af fast ejendom til videresalg og udlejning.

- Anskaffelse af maskiner og udstyr.

- Guld til opbevaring.

- Smykker, mønter.

- Investering i egen uddannelse.

Mellemfristede investeringer

Et eksempel på sådanne indskud er bankindskud, indskud i guld, børshandlede fonde og investeringsforeninger.

Kortsigtede investeringer

Disse omfatter investeringer i MFI’er, investeringsforeninger, udvekslingspakker, kryptovaluta og valutatransaktioner. Der er mange måder og former for investering, og hver enkelt fungerer effektivt under visse betingelser. For at de kan bruges korrekt, er det nødvendigt at forbedre investeringsuddannelsen, praktisere diversificering af investeringsporteføljen med forskellige investeringsvilkår og afkast og praktisere aktiv investeringsforvaltning. Samtidig at skitsere en langsigtet investeringsplanlægningshorisont på op til 10-25 år.