રોકાણના સ્વરૂપો અને પ્રકારો: વર્ગીકરણ, સાધનની પસંદગી, વાસ્તવિક પ્રત્યક્ષ રોકાણ, નાણાકીય પોર્ટફોલિયો, સટ્ટાકીય, રોકાણના સાધનની પસંદગી. કટોકટીના વારંવારના સમયગાળામાં, સામાન્ય લોકો પૈસાની અછત અને અવમૂલ્યન, આવકના થોડા સ્ત્રોતોની ખોટ અને બચતમાંથી ઝડપથી ધોવાણ, જો કોઈ હોય તો, સહન કરે છે. અને જે લોકો સભાનપણે ઘણા સ્રોતોમાંથી તેમની આવક બનાવે છે તેમાંથી કેટલાકને શૂન્ય કરવાનો સામનો કરવો પડે છે. વ્યાવસાયિકો હંમેશા, અને ખાસ કરીને કટોકટી દરમિયાન, બજારનું સતત અને લવચીક રીતે નિરીક્ષણ કરે છે, વ્યાપક વિશ્લેષણના આધારે રોકાણ અને આવક એકઠા કરવાની અસરકારક રીતોની આગાહી કરે છે અને પસંદ કરે છે.

સાર અને મિકેનિઝમ્સ, રોકાણની પૂર્વજરૂરીયાતો

રોકાણને આવક અથવા ડિવિડન્ડ મેળવવા માટે રોકડ, સિક્યોરિટીઝ, મિલકત, મિલકત અને ઉદ્યોગસાહસિક અને વ્યવસાયિક વસ્તુઓમાં અન્ય અધિકારોનું રોકાણ ગણવામાં આવે છે. રોકાણના ઉદ્દેશ્યો છે:

- બીજા પગાર અથવા પેન્શનની રચના, જીવન, કુટુંબ અને મુસાફરી માટે વધારાની અને મૂળભૂત આવક.

- ફુગાવા અને નાણાકીય જોખમોથી સુરક્ષિત આવક અને બચત.

- મૂડી બનાવવા અને નાણાકીય સ્વતંત્રતાની સ્થિતિમાં જવા માટે યોગ્ય નાણાં વ્યવસ્થાપન.

વસ્તીની આજની આવકનું સ્તર ફોટામાં પ્રતિબિંબિત થાય છે:

- વિશ્વસનીય કંપનીઓના શેર અને બોન્ડ. શેરબજારમાં.

- રિયલ એસ્ટેટ.

- કિંમતી ધાતુઓ. સૌ પ્રથમ, સોનું.

- ક્રિપ્ટોકરન્સી.

- વ્યાપાર રોકાણ.

- તમારા શિક્ષણમાં રોકાણ કરો: કૌશલ્ય અને ક્ષમતાઓ મેળવવા માટે જે આવક પેદા કરે છે.

- એક્સચેન્જ અને સ્ટોક ટ્રેડિંગ.

રોકાણો એ રોકાણ અને સંપત્તિ છે જે ભંડોળને સુરક્ષિત કરવામાં અને વધારાની આવક પ્રાપ્ત કરવામાં મદદ કરશે. પછી કટોકટી આવક અને ડિવિડન્ડ ઉત્પન્ન કરવામાં મદદ કરવા માટે એક સાધન અને તક બની જાય છે. તમારી અસ્કયામતોનો ગુણાકાર કરવાનો એક માધ્યમ, સમસ્યા નહીં. માત્ર કેવી રીતે અને ક્યાં યોગ્ય રીતે રોકાણ કરવું તે મહત્વનું નથી, પરંતુ તમારી મૂડીનું અસરકારક રીતે સંચાલન કેવી રીતે કરવું તે પણ મહત્વનું છે.

મૂડીરોકાણ એ ભૌતિક, બૌદ્ધિક અને નાણાકીય માધ્યમ છે. શાસ્ત્રીય અર્થમાં, મૂડી એ ઉત્પાદનના સાધનો સહિત તમામ ભૌતિક મૂલ્યો છે. રોકાણની સમજમાં, માલના ઉત્પાદનના માધ્યમો રોકાણના સાધનો છે.

અસરકારક મૂડી વ્યવસ્થાપન માટે, નાણાકીય સાક્ષરતાનો મુદ્દો તીવ્ર છે. રોકાણોની નફાકારકતા વિશે જાણ્યા વિના, તેમને યોગ્ય રીતે સમજ્યા વિના, ઘણા લોકો છેતરપિંડીવાળી યોજનાઓ અને પિરામિડ યોજનાઓમાં ફસાઈ જાય છે, જ્યાં મુખ્ય શબ્દ હંમેશા “રોકાણ” હોય છે. વર્ષ દરમિયાન, રશિયનોએ નાણાકીય કૌભાંડકારોને 13.5 અબજ રુબેલ્સ “આપ્યા”. કરન્સી સાથેની વર્તમાન પરિસ્થિતિ સાક્ષરતા અને નાણાકીય પરિસ્થિતિઓના વિશ્લેષણની તરફેણમાં ભજવે છે. “ડોલર અને યુરો પર બેસી” ની દાયકાઓ જૂની વ્યૂહરચના કામ કરવાનું બંધ કરી દીધું છે, આ રોકાણો બે મહિનામાં ઘણી વખત અવમૂલ્યન થયા છે. રાષ્ટ્રપતિ બિડેનથી વિપરીત, જેમણે બેસો રુબેલ્સ માટે ડોલરની કિંમતની આગાહી કરી હતી, યુએસ રોકાણ અબજોપતિ રે ડાલિયો રોકડને કચરો કહે છે અને ખાસ કરીને કટોકટીના સમયમાં બચતને રોકડમાં રાખવાની ભલામણ કરતા નથી. https://articles.opexflow.com/trading-training/ray-dalio.

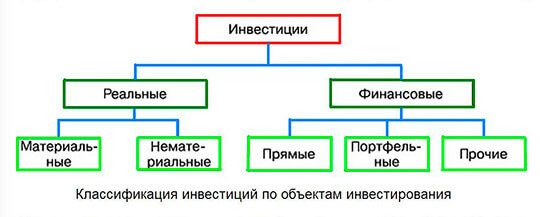

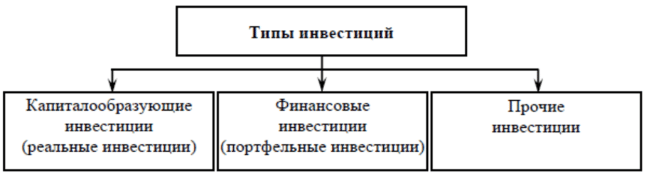

રોકાણના પ્રકારોનું વર્ગીકરણ

રોકાણના પ્રકારોના ઘણા સૈદ્ધાંતિક વર્ગીકરણ છે. ઇન્વેસ્ટમેન્ટ ઑબ્જેક્ટ્સની શ્રેણી મુજબ છે:

- સ્થિર અને કાર્યકારી મૂડી, તેમજ બૌદ્ધિક સંપત્તિના સ્વરૂપમાં મૂર્ત અને અમૂર્ત અસ્કયામતોનું વાસ્તવિક લાંબા ગાળાનું પ્રત્યક્ષ રોકાણ. આ રીતે એન્ટરપ્રાઇઝની સ્થિર સંપત્તિઓ બનાવવામાં આવે છે. તેઓ વિલંબિત નફા સાથે ઉત્પાદનને વિસ્તરણ, સુધારવા અને અપડેટ કરવાનું લક્ષ્ય રાખે છે.

- નાણાકીય પોર્ટફોલિયો રોકાણો આવકની સીધી રસીદ તરફ દોરી જાય છે. આ ફ્યુચર્સ અને સિક્યોરિટીઝના રૂપમાં, સ્ટોક્સ, બોન્ડ્સ અને ડેટ ઓબ્લિગેશન્સના રૂપમાં રોકાણ છે. બિઝનેસ, નાણાકીય પ્રોજેક્ટ્સ અને લીઝિંગમાં પણ રોકાણ. આવા ઇન્વેસ્ટમેન્ટ ઑબ્જેક્ટ્સમાંથી આવક નિયમિત ડિવિડન્ડ અને તેમના વેચાણની ઘટનામાં કિંમતમાં વધારોથી બનેલી હોય છે.

- સટ્ટાકીય – કરન્સી અને કિંમતી ધાતુઓના પ્રકારોમાં રોકાણ.

- ઑબ્જેક્ટની પસંદગીમાં રોકાણકારની સીધી ભાગીદારી , તેની અધિકૃત મૂડીમાં યોગદાન અને રોકાણ ઑબ્જેક્ટના સંચાલનમાં ભાગીદારી.

- મધ્યસ્થીઓ દ્વારા રોકાણમાં પરોક્ષ ભાગીદારી – રોકાણ ભંડોળ, દલાલો, નાણાકીય સલાહકારો.

સંપત્તિના રોકાણની શરતો અનુસાર રોકાણોનું વર્ગીકરણ મહત્વપૂર્ણ છે:

- લાંબા ગાળાના રોકાણો જે પાંચ વર્ષથી વધુ ચાલે છે.

- એક થી પાંચ વર્ષ સુધીની મધ્યમ ગાળાની થાપણો.

- એક વર્ષથી ઓછા સમયગાળા માટે ટૂંકા ગાળાના રોકાણો.

રોકાણનું બીજું મહત્વનું સૂચક તેમની આવકનું સ્તર છે:

- રોકાણોને અત્યંત નફાકારક ગણવામાં આવે છે, જેમાંથી આવક રોકાણ બજાર પરના સરેરાશ વળતર કરતાં વધી જાય છે.

- સરેરાશ વળતર એ રોકાણ છે જે બજારમાં રોકાણ પરના સરેરાશ વળતર સાથે સરખાવી શકાય છે.

- ઓછી ઉપજ આપતું રોકાણ એ રોકાણ છે જે આવકને બજારની નીચે લાવે છે.

- આયોજિત નફા વિનાના બિન -લાભકારી રોકાણોમાં સામાજિક, પર્યાવરણીય અને સખાવતી કાર્યક્રમોનો સમાવેશ થાય છે.

રોકાણકાર માટે મૂડીરોકાણની મહત્વની વ્યાખ્યા એ છે કે તેમાં કેટલું રોકાણ જોખમ છે તેના આધારે તેનું વર્ગીકરણ કરવું:

- 100% બાંયધરીકૃત આવક સાથે જોખમ મુક્ત રોકાણ. તેમાં સ્ટેટ બેંક અને સરકારી બોન્ડમાં જમા રકમનો સમાવેશ થાય છે.

- ઓછા-જોખમવાળા રોકાણો એ છે કે જેમનું નુકસાનનું જોખમ બજારની સરેરાશ કરતાં ઓછું હોય છે .

- મધ્યમ-જોખમ રોકાણો તે છે જે બજાર પરના અન્ય જોખમો સાથે તુલનાત્મક હોય છે.

- ઉચ્ચ-જોખમ રોકાણો એવા છે કે જેમની જોખમની ડિગ્રી સરેરાશ બજાર જોખમના ગુણાંકમાં હોય છે. તેમાં સૌથી વધુ સંભવિત આવક ધરાવતા સટ્ટાકીય પ્રોજેક્ટ્સમાં રોકાણનો સમાવેશ થાય છે.

રોકાણની સમાન મહત્વની લાક્ષણિકતા તેની તરલતા છે:

- અત્યંત પ્રવાહી રોકાણમાં એવા સાધનો હોય છે જેને બજાર કિંમતમાં નુકસાન કર્યા વિના સરળતાથી અને ઝડપથી રોકડમાં રૂપાંતરિત કરી શકાય છે.

- મધ્યમ પ્રવાહી રોકાણ એ એવા પદાર્થોનો સંદર્ભ આપે છે જે કિંમતમાં નોંધપાત્ર નુકસાન વિના, 30 દિવસથી છ મહિનામાં રૂપાંતરિત કરી શકાય છે.

- ઓછી તરલતાનું રોકાણ છ મહિના કરતાં ઓછા સમયમાં રોકડમાં રૂપાંતરિત થઈ શકે છે. સામાન્ય રીતે આ ઓછી જાણીતી અથવા અપૂર્ણ વસ્તુઓ છે.

- તરલ રોકાણ એ એક એવું રોકાણ છે જે પોતાની મેળે કન્વર્ટિબલ નથી, પરંતુ માત્ર સામાન્ય ઑબ્જેક્ટના ભાગ રૂપે.

રોકાણ કરેલી સંપત્તિનો ઉપયોગ કરવાની પદ્ધતિ અનુસાર, રોકાણ આ હોઈ શકે છે:

- પ્રાથમિક રોકાણ એ સંપત્તિનું નવું રોકાણ છે.

- પુનઃરોકાણ એ મૂળ રોકાણની આવકમાંથી પ્રાપ્ત થયેલ અસ્કયામતોનું પુનરાવર્તિત રોકાણ છે. સક્ષમ પુનઃરોકાણ સાથે, રોકાણકારો ટૂંકા સમયમાં આવકમાં બહુવિધ વધારો હાંસલ કરે છે.

- ડિસઇન્વેસ્ટમેન્ટ એ અગાઉ મૂકેલા રોકાણોનો પુનઃઉપયોગ કર્યા વિના તેને કાઢવાનો છે.

માલિકીના સ્વરૂપ અનુસાર, રોકાણો કંપનીઓ અને વ્યક્તિઓ અને રાજ્ય તરફથી ખાનગી છે, તેમજ આ બે સ્વરૂપોના મિશ્રિત છે. સમાન સ્વરૂપો વિદેશી હોઈ શકે છે, અને કેટલાક રાજ્યો દ્વારા રોકાણને સંયુક્ત કહેવામાં આવે છે. રોકાણનો એક અલગ પ્રકાર છે – એક વાર્ષિકી, જેમાંથી આવક સમાન સમય અંતરાલ માટે આયોજન કરવામાં આવે છે. ઉદાહરણો વીમા અને પેન્શન ફંડ છે. રોકાણના પોર્ટફોલિયોને ધ્યાનમાં લેતી વખતે આમાંના મોટાભાગના વર્ગીકરણનો ઉપયોગ પરિભાષા અને લાક્ષણિકતાઓ માટે થાય છે – રોકાણકારોના સાધનોનો સમૂહ અને વિવિધ આર્થિક ક્ષેત્રો અથવા વ્યવસાય ક્ષેત્રોને આવરી લેતા રોકાણોના પ્રકારો.

રોકાણના સ્વરૂપો

હાલના સ્વરૂપો રોકાણના પ્રકારોના વિવિધ અભિવ્યક્તિઓ છે. ઉદાહરણ તરીકે, તેઓ રોકાણની રુચિઓ અને હેતુઓને પ્રતિબિંબિત કરે છે:

- સામાજિક અને અન્ય પાસાઓ વિના, મર્કન્ટાઇલ સ્વરૂપોને મહત્તમ નફા માટે થાપણો ગણવામાં આવે છે.

- સામાજિક રોકાણો બિન -વ્યાપારી છે.

- સંકળાયેલ રોકાણો રોકાણકારોના વ્યૂહાત્મક લક્ષ્યોને અનુસરે છે.

રોકાણ મૂડીના ભૌતિક સ્વરૂપોને પણ વર્ગીકૃત કરવામાં આવે છે:

- બેંક ડિપોઝિટ અને સિક્યોરિટીઝમાં ફોર્મની નાણાકીય અભિવ્યક્તિ.

- સામગ્રી સ્વરૂપોમાં સ્થાવર અને જંગમ અસ્કયામતોનો સમાવેશ થાય છે.

- મિલકત અને બૌદ્ધિક અધિકારોના સ્વરૂપો :

- લેખકત્વના બૌદ્ધિક અધિકારો, જાણવાની રીત, પેટન્ટ અધિકારો.

- કુદરતી સંસાધનોનો ઉપયોગ કરવાનો અધિકાર – પાણી, જમીન, ગેસ અને તેલ, ખનિજો.

- નાણાકીય અધિકારો ફોર્મ .

જાહેર રોકાણના સ્વરૂપો છે:

- પ્રેફરન્શિયલ લોન અને ટેક્સ પ્રોત્સાહનો પ્રદાન કરવા.

- પ્રત્યક્ષ સરકારી બજેટ રોકાણ.

- રાજ્યની માલિકીની કંપનીઓમાંથી રોકાણના સ્વરૂપો.

- રાજ્ય અથવા સ્ટોક રોકાણોનું સ્વરૂપ વાર્ષિકી અને ભાડું છે.

પરિણામે, રોકાણના સ્વરૂપો ચોક્કસ અભિવ્યક્તિઓમાં રોકાણના પ્રકારોની વિગત આપે છે.

સામાન્ય પ્રકારો અને રોકાણના સ્વરૂપો

રોકાણના ઘણા પ્રકારો છે, અને દરેક પ્રકારમાં વિશ્વાસપાત્ર રોકાણની વસ્તુઓ પસંદ કરવી જરૂરી છે. રોકાણ કરવું જરૂરી છે, રોકાણ કરવાની કુશળતા ધરાવતા, વ્યાવસાયિક સલાહકારો અને વર્તમાન પરિસ્થિતિઓમાં નેવિગેટ કરવા માટે. તે જ સમયે, વિવિધ પોર્ટફોલિયોમાં થાપણોને વૈવિધ્યીકરણ કરવું મહત્વપૂર્ણ છે, કારણ કે વિવિધ રોકાણોની અસરકારકતા સમય સાથે બદલાતી રહે છે.

જુદા જુદા વર્ષોમાં સૌથી વધુ નફાકારક રોકાણોના ઉદાહરણો:

- 2001 – રિયલ એસ્ટેટ થાપણોની ઉચ્ચ નફાકારકતા.

- 2014 – સોનું અને યુએસ સ્ટોક વળતર.

- 2020 – બિટકોઇન અને નવી ઇમારતોમાં ઉચ્ચ વળતર.

બેંક થાપણો

રશિયન બેંકોમાં આવા રોકાણો જોખમ-મુક્ત છે, જેમાં ડિપોઝિટની રાજ્ય ગેરંટી છે. પરંતુ ડિપોઝિટ રેટ હંમેશા ફુગાવાને આવરી લેતો નથી. પૈસા બચાવવા માટે આ એક વિશ્વસનીય રીત છે. સૌથી અસરકારક મુદતની થાપણો.

સ્ટોક

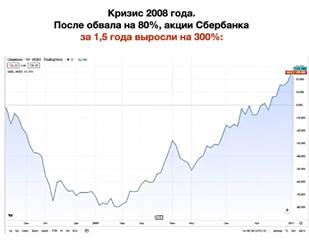

હવે તે રોકાણના સૌથી સતત નફાકારક પ્રકારોમાંનું એક છે, પરંતુ ઉચ્ચ સ્તરની કુશળતા સાથે. તમારે દર વર્ષે 30% કે તેથી વધુ વૃદ્ધિની સંભાવના ધરાવતી વિશ્વસનીય કંપનીઓના શેરો પસંદ કરવા જોઈએ. OZON બે વર્ષમાં 100% વૃદ્ધિ ધરાવે છે. પોલિસ ગોલ્ડ શેર, યાન્ડેક્સ શેર, એપલના શેરમાં મોટો ફાયદો છે. અને વિદેશી શેરો માટે, સ્ટોક એક્સચેન્જમાં બ્રોકરેજ એકાઉન્ટ્સ અસ્થાયી રૂપે સ્થિર કરવામાં આવ્યા હતા. તે યાદ રાખવું આવશ્યક છે કે કટોકટી એ તકનો સમય છે, અને રોકાણ એ નાણાં બચાવવા અને વધારવાનું સાધન છે. 2008 ની કટોકટીમાં Sberbank ના શેરની વૃદ્ધિનું ઉદાહરણ અહીં છે:

બોન્ડ

ભરોસાપાત્ર મોટા જારીકર્તાઓના બોન્ડમાં વધુ ચૂકવણી હોય છે, પરંતુ જોખમ સાથે આવે છે. સરકારી બોન્ડ કરતાં વધુ સુરક્ષિત. તેઓ જોખમ મુક્ત છે, પરંતુ ઓછી આવક સાથે. બોન્ડ્સ હેઠળ, રોકાણકાર ચોક્કસ સમયગાળા માટે અને ચોક્કસ પ્રોગ્રામ માટે કંપની અથવા રાજ્યનો ઉધાર લેનાર બની જાય છે. આ લાંબા ગાળાના રોકાણો છે, મુદતના અંતે રોકાણ કરેલી રકમ અને ડિપોઝિટ પરનું વ્યાજ પરત કરવામાં આવે છે. આ એક વિશ્વસનીય યોગદાન છે, પરંતુ ફુગાવાને આવરી લેવાના સ્તરે.

રિયલ એસ્ટેટ

એવું માનવામાં આવે છે કે ટકાઉ આર્થિક વિકાસના સમયગાળા દરમિયાન અહીં રોકાણ કરવું જરૂરી છે, કારણ કે કટોકટી દરમિયાન રિયલ એસ્ટેટ તરલતામાં આવે છે. 2008માં આવો જ કિસ્સો બન્યો હતો. પરંતુ 2001 અને 2020 માં, રશિયામાં થાપણની આવકમાં સતત વૃદ્ધિ જોવા મળી હતી.

મ્યુચ્યુઅલ ફંડ

મ્યુચ્યુઅલ ફંડ વિવિધ સિક્યોરિટીઝમાં નિષ્ક્રિય રોકાણમાં સહભાગીઓના પૂલ એકત્રિત કરે છે, બજારના વલણોને ધ્યાનમાં લઈને યોગ્ય પસંદગી કરવી અને રોકાણોને નિયંત્રિત કરવું મહત્વપૂર્ણ છે. શેરના હિસ્સાની ટકાવારી તરીકે ડિવિડન્ડ પ્રાપ્ત થાય છે. https://articles.opexflow.com/investments/birzhevye-paevye-investicionnye-fondy.htm

એક્સચેન્જ-ટ્રેડેડ ફંડ્સ

આ ETF નવા નિશાળીયા માટે યોગ્ય છે અને રોકાણ પોર્ટફોલિયો ઓફર કરે છે જે બજાર સૂચકાંકોને ધ્યાનમાં લે છે. આ ટૂંકા ગાળાના, ઉચ્ચ-જોખમવાળા રોકાણો છે જેમાં ઊંચા વળતરની સંભાવના હોય છે જ્યારે ભાવ દિવસભર આગળ વધે છે. તમે વિશાળ ઇન્ડેક્સ પસંદ કરીને જોખમ ઘટાડી શકો છો.

ક્રિપ્ટોકરન્સી

આ ટૂંકા ગાળાના રોકાણો ઊંચા વળતર સાથે ઊંચા જોખમો ધરાવે છે. ક્રિપ્ટો ડોલરમાં નાણાંનું રોકાણ કરવાથી 15% ની ડિપોઝિટ આવક મળે છે. તે યાદ રાખવું યોગ્ય છે કે તાજેતરના વર્ષોમાં, બિટકોઇન દર વર્ષે 200% વધ્યો છે. કેટલાક દેશોમાં, ક્રિપ્ટોકરન્સીને રોકડમાં રૂપાંતરિત કરવા માટેના ટર્મિનલ્સ છે. ક્રિપ્ટો ટ્રેડિંગમાં, રોકાણકારો દરરોજ 10% સુધી કમાઈ શકે છે.

સોનું

તમે બુલિયન ખરીદી શકો છો અથવા તમે ETF સોનું ખરીદી શકો છો. સોનાના મૂલ્યમાં વધારો દર વર્ષે બદલાય છે, પરંતુ સલામત બચતના ઇતિહાસમાં તે સૌથી સ્થિર રોકાણોમાંનું એક છે. સોનું લગભગ હંમેશા ઊંચું વળતર આપતું નથી, પરંતુ ખાતરીપૂર્વકનો વીમો છે.

સંયોજન વ્યાજ

તેઓને ઘણીવાર ઝડપથી ધનવાન બનવાનું રહસ્ય કહેવામાં આવે છે. ચક્રવૃદ્ધિ વ્યાજ એ મૂળ રોકાણ પરના વળતર પર રોકાણ પરનું વળતર છે. બેંકો પાસે આ માટે “કેપિટલાઇઝેશન” શબ્દ છે. બીજી રીતે, આને અસરકારક અને સંયુક્ત વ્યાજ, અથવા વ્યાજ પરનું વ્યાજ, તેમજ વળતરનો દર, પુનઃરોકાણને ધ્યાનમાં લેતા અને મૂડીકરણને ધ્યાનમાં લેતા કહેવામાં આવે છે. તે મહત્વનું છે કે ચક્રવૃદ્ધિ વ્યાજની ગણતરી ચોક્કસ સમયે પ્રાથમિક રકમમાંથી નહીં, પરંતુ ચોક્કસ સમયગાળા માટે બચતમાંથી કરવામાં આવે છે. તે તારણ આપે છે કે જનરેટ કરેલી આવક મૂળ રકમમાં ઉમેરવામાં આવે છે, અને વધારાની આવક પણ પેદા કરે છે. ફોટોમાં એક ઉદાહરણ બતાવવામાં આવ્યું છે:

રોકડ ચલણ

લાંબા સમય સુધી, આ સ્ટોર બચત અને નફાકારકતા બંનેનો માર્ગ હતો. હવે આ પદ્ધતિએ નુકસાનનું ઉચ્ચ જોખમ પ્રાપ્ત કર્યું છે. પરંતુ સ્ટોક એક્સચેન્જો પર વિનિમય દરો અને ઉચ્ચ જોખમ સાથેની રમત રહે છે. રે ડાલિયોએ કહ્યું:

રોકાણનો સમય

રોકાણના વિવિધ સમયગાળા માટે, વિવિધ રોકાણ વોલ્યુમો અને નફાકારકતાના વિવિધ સ્તરો છે:

| ના. | મૂલ્યાંકન માપદંડ | લાંબા ગાળાનું રોકાણ | મધ્યમ ગાળાનું રોકાણ | ટૂંકા ગાળાનું રોકાણ |

| એક | પેબેક | 1 વર્ષથી 5 વર્ષ કે તેથી વધુ | એક વર્ષ સુધી | દિવસો અને મહિનાઓ |

| 2 | ઉપજ સ્તર | સરેરાશ | સરેરાશ | ઉચ્ચ |

| 3 | જોખમ | ન્યૂનતમ | સરેરાશ | ઉચ્ચ |

| ચાર | પ્રવેશ થ્રેશોલ્ડ | મોટી મૂડીની જરૂર છે | સરેરાશ | નાના |

| 5 | ગુણ | વિશ્વસનીયતા અને સ્થિરતા | સંબંધિત વિશ્વસનીયતા અને સ્થિરતા | ઉચ્ચ અને ઝડપી આવક |

| 6 | માઈનસ | લાંબા ગાળાની અને પ્રવેશ થ્રેશોલ્ડ, સરેરાશ આવક | ધીમો વળતર | મોટા જોખમો |

લાંબા ગાળાનું રોકાણ

આવા રોકાણો 25 વર્ષ સુધીના રોકાણ કાર્યક્રમો સાથે લાંબા ગાળા માટે રચાયેલ છે. આમાં શામેલ છે:

- વિશ્વસનીય પ્રવાહી કંપનીઓના સ્ટોક અને બોન્ડ સાથે કામ કરવું. બ્રોકરેજ ખાતું ખોલાવવું.

- ઉત્પાદનમાં રોકાણ.

- હાઉસિંગ બાંધકામ, પુનર્વેચાણ અને ભાડા માટે રિયલ એસ્ટેટનું સંપાદન.

- મશીનરી અને સાધનોનું સંપાદન.

- સલામતી માટે સોનું.

- દાગીના, સિક્કા.

- રોકાણ પોતાના શિક્ષણ.

મધ્યમ ગાળાના રોકાણો

આવી થાપણોનું ઉદાહરણ બેંક થાપણો, સોનામાં થાપણો, એક્સચેન્જ-ટ્રેડેડ ફંડ્સ અને મ્યુચ્યુઅલ ફંડ્સ છે.

ટૂંકા ગાળાના રોકાણો

તેમાં MFIs, મ્યુચ્યુઅલ ફંડ્સ, એક્સચેન્જ પેકેજો, ક્રિપ્ટોકરન્સી અને વિદેશી વિનિમય વ્યવહારોમાં રોકાણનો સમાવેશ થાય છે. રોકાણની ઘણી રીતો અને સ્વરૂપો છે અને દરેક ચોક્કસ શરતો હેઠળ અસરકારક રીતે કાર્ય કરે છે. તેમના યોગ્ય ઉપયોગ માટે, રોકાણ શિક્ષણમાં સુધારો કરવો, વિવિધ રોકાણની શરતો અને વળતર સાથે રોકાણ પોર્ટફોલિયો વૈવિધ્યકરણનો અભ્યાસ કરવો અને સક્રિય રોકાણ વ્યવસ્થાપનનો અભ્યાસ કરવો જરૂરી છે. તે જ સમયે, 10-25 વર્ષ સુધીના લાંબા ગાળાના રોકાણ આયોજન ક્ષિતિજની રૂપરેખા તૈયાર કરવી.