Former og typer av investeringer: klassifisering, valg av instrument, real direkte investering, finansiell portefølje, spekulativ, valg av investeringsinstrument. I hyppige kriseperioder står vanlige mennesker overfor mangel på og svekkelse av penger, tap av noen få inntektskilder og rask utvasking av eventuelle sparepenger. Og folk som bevisst danner inntekten sin fra flere kilder, står overfor nullstillingen av noen av dem. Fagfolk overvåker alltid, og spesielt under en krise, markedet kontinuerlig og fleksibelt, forutsier og velger effektive måter å investere og akkumulere inntekter på basert på en bred analyse.

- Essens og mekanismer, investeringsforutsetninger

- Klassifikasjoner av investeringstyper

- Investeringsformer

- Vanlige typer og former for investeringer

- Bankinnskudd

- Lager

- Obligasjoner

- Eiendom

- Aksjefond

- Børshandlede fond

- Kryptovalutaer

- Gull

- Sammensatt rente

- kontant valuta

- Tidspunkt for investering

- Langsiktig investering

- Middels siktige investeringer

- Kortsiktige investeringer

Essens og mekanismer, investeringsforutsetninger

Investeringer anses å være investeringer av kontanter, verdipapirer, eiendom, eiendom og andre rettigheter i gründer- og forretningsobjekter for å motta inntekt eller utbytte. Investeringsmålene er:

- Oppretting av en annen lønn eller pensjon, tilleggs- og grunninntekt for livet, familien og reiser.

- Sikre inntekter og sparing fra inflasjon og finansiell risiko.

- Riktig pengeforvaltning for å skape kapital og flytte inn i en tilstand av økonomisk frihet.

Nivået på dagens inntekt for befolkningen gjenspeiles på bildet:

- Aksjer og obligasjoner i pålitelige selskaper. Aksjemarked.

- Eiendom.

- Dyrebare metaller. Først av alt, gull.

- Kryptovalutaer.

- Bedriftsinvestering.

- Invester i utdanningen din: for å få ferdigheter og evner som genererer inntekt.

- Børs og aksjehandel.

Investeringer er investeringer og eiendeler som vil bidra til å beskytte midler og motta tilleggsinntekter. Da blir krisen en ressurs og en mulighet til å bidra til å generere inntekter og utbytte. Et middel til å multiplisere dine eiendeler, ikke et problem. Det er viktig ikke bare hvordan og hvor du skal investere riktig, men også hvordan du effektivt forvalter kapitalen din.

Investeringskapital er materielle, intellektuelle og økonomiske midler. I klassisk forstand er kapital alle materielle verdier, inkludert produksjonsmidlene. I investeringsforståelsen er virkemidlene for å produsere varer investeringsinstrumenter.

For effektiv kapitalforvaltning er spørsmålet om finansiell kompetanse akutt. Å vite om lønnsomheten til investeringer, uten å forstå dem kompetent, kommer mange inn i uredelige ordninger og finansielle pyramider, der nøkkelordet alltid er «investering». I løpet av året «ga» russerne 13,5 milliarder rubler til økonomiske svindlere. Dagens situasjon med valutaer spiller til fordel for leseferdighet og analyse av økonomiske situasjoner. Den flere tiår gamle strategien med å «sitte på dollar og euro» har sluttet å fungere, disse investeringene har svekket seg flere ganger på to måneder. I motsetning til president Biden, som spådde prisen på en dollar for to hundre rubler, kaller den amerikanske investeringsmilliardæren Ray Dalio cash trash og anbefaler ikke å holde sparepenger i kontanter, spesielt i krisetider. https://articles.opexflow.com/trading-training/ray-dalio.

Klassifikasjoner av investeringstyper

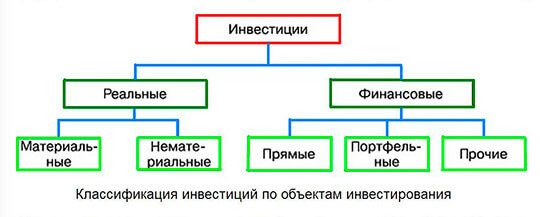

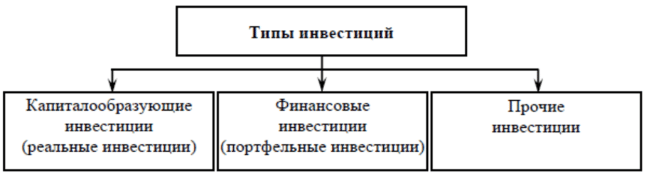

Det er flere teoretiske klassifiseringer av investeringstyper. Etter kategori av investeringsobjekter er:

- Reelle langsiktige direkteinvesteringer av materielle og immaterielle eiendeler i form av fast- og arbeidskapital, samt immaterielle rettigheter. Slik skapes foretakenes anleggsmidler. De er rettet mot å utvide, forbedre og oppdatere produksjonen med utsatt fortjeneste.

- Finansielle porteføljeinvesteringer fører til direkte inntekter. Dette er investeringer i form av futures og verdipapirer, i form av aksjer, obligasjoner og gjeldsforpliktelser. Også investeringer i næringsliv, finansielle prosjekter og leasing. Inntektene fra slike investeringsobjekter består av regelmessig utbytte og prisøkninger ved salg.

- Spekulativ – investeringer i valutaer og typer edle metaller.

- Direkte deltakelse fra investor i utvelgelsen av objektet, bidrag til dens autoriserte kapital og deltakelse i forvaltningen av investeringsobjektet.

- Indirekte deltakelse i investeringer gjennom mellommenn – investeringsfond, meglere, finanskonsulenter.

Viktig er klassifiseringen av investeringer i henhold til investeringsvilkårene for eiendeler:

- Langsiktige investeringer som varer mer enn fem år.

- Middels langsiktige innskudd fra ett til fem år.

- Kortsiktige investeringer for en periode på mindre enn ett år.

En annen viktig indikator på investeringer er nivået på deres inntekt:

- Investeringer anses som svært lønnsomme, og inntektene fra dette overstiger gjennomsnittlig avkastning på investeringsmarkedet.

- Gjennomsnittlig avkastning er investeringer som er sammenlignbare med gjennomsnittlig avkastning på investeringer i markedet.

- Lavrentende investeringer er investeringer som bringer inntekter under markedet.

- Non -profit investeringer uten planlagt fortjeneste inkluderer sosiale, miljømessige og veldedige programmer.

En viktig definisjon av en investering for en investor er å kategorisere dem i henhold til deres investeringsrisiko:

- Risikofri investering med 100 % garantert inntekt. Disse inkluderer innskudd i statsbanker og statsobligasjoner.

- Investeringer med lav risiko er de hvis risiko for tap er lavere enn markedsgjennomsnittet .

- Middels risikoinvesteringer er de som er sammenlignbare i risiko med andre på markedet.

- Høyrisikoinvesteringer er de hvis risikograd er et multiplum av gjennomsnittlig markedsrisiko. Disse inkluderer investeringer i spekulative prosjekter med høyest mulig inntekt.

En like viktig egenskap ved en investering er dens likviditet:

- En svært likvid investering har instrumenter som enkelt og raskt kan konverteres til kontanter uten tap i markedspris.

- Middels likvid investering refererer til objekter som kan konverteres fra 30 dager til seks måneder, uten vesentlig tap i pris.

- En investering med lav likviditet kan konverteres til kontanter på mindre enn seks måneder. Vanligvis er dette lite kjente eller uferdige gjenstander.

- En illikvid investering er en investering som ikke kan konverteres alene, men bare som en del av et felles objekt.

I henhold til metoden for å bruke de investerte eiendelene, kan en investering være:

- Den primære investeringen er en nyinvestering av eiendeler.

- Reinvestering er den gjentatte investeringen av eiendeler mottatt fra inntekten fra den opprinnelige investeringen. Med kompetent reinvestering oppnår investorer en multippel inntektsøkning på kort tid.

- Desinvestering er utvinning av tidligere plasserte investeringer, uten å gjenbruke dem.

I henhold til eierformen er investeringer private fra selskaper og enkeltpersoner, og statlige, samt blandet av disse to formene. De samme formene kan være utenlandske, og investeringer fra flere stater kalles felles. Det er en egen type investering – en livrente, hvor inntekten er planlagt for ensartede tidsintervaller. Eksempler er forsikrings- og pensjonskasser. De fleste av disse klassifiseringene brukes for terminologi og egenskaper når man vurderer investeringsporteføljer – et sett med investorinstrumenter og typer investeringer som dekker ulike økonomiske sfærer eller forretningssektorer.

Investeringsformer

Eksisterende former er ulike uttrykk for investeringstyper. For eksempel gjenspeiler de interessene og motivene til investeringer:

- Mercantile former anses å være innskudd for maksimal profitt, uten sosiale og andre aspekter.

- Sosiale investeringer er ikke -kommersielle.

- Tilknyttede investeringer forfølger investorenes strategiske mål.

De materielle formene for investeringskapital er også klassifisert:

- Monetær uttrykk for formen i bankinnskudd og verdipapirer.

- Materielle former inkluderer typer faste og løsøre.

- Former for eiendom og immaterielle rettigheter :

- Intellektuelle rettigheter til forfatterskap, know-how, patentrettigheter.

- Retten til å bruke naturressurser – vann, land, gass og olje, mineraler.

- Skjema for økonomiske rettigheter .

Det finnes former for offentlige investeringer:

- Å gi fortrinnsrettslige lån og skatteinsentiver.

- Direkte statlige budsjettinvesteringer.

- Investeringsformer fra statlige selskaper.

- Formen for statlige eller aksjeinvesteringer er livrente og husleie.

Som et resultat detaljerer investeringsformene typene investeringer i spesifikke manifestasjoner.

Vanlige typer og former for investeringer

Det finnes mange typer investeringer, og i hver type er det nødvendig å velge pålitelige investeringsobjekter. Det er nødvendig å investere, ha kompetansen til å investere, profesjonelle konsulenter, og å navigere i aktuelle situasjoner. Samtidig er det viktig å diversifisere innskudd i ulike porteføljer, fordi effektiviteten til ulike investeringer endres over tid.

Eksempler på de mest lønnsomme investeringene i forskjellige år:

- 2001 – høy lønnsomhet av eiendomsinnskudd.

- 2014 – avkastning på gull og amerikanske aksjer.

- 2020 – høy avkastning i Bitcoin og i nye bygg.

Bankinnskudd

Slike investeringer i russiske banker er risikofrie, med statsgaranti for innskuddet. Men innskuddsrenten dekker ikke alltid inflasjonen. Dette er en pålitelig måte å spare penger på. De mest effektive termininnskuddene.

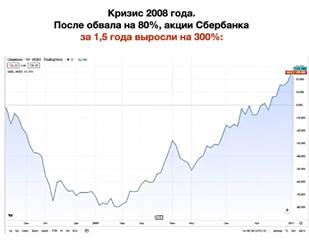

Lager

Nå er det en av de mest konsekvent lønnsomme investeringstypene, men med høy kompetanse. Du bør velge aksjer av pålitelige selskaper med vekstutsikter på opptil 30 % per år eller mer. OZON har 100 % vekst på to år. Polyus Gold-aksjer, Yandex-aksjer, Apple-aksjer har store gevinster. Og for utenlandske aksjer ble meglerkontoer på børsene midlertidig frosset. Det må huskes at en krise er mulighetenes tid, og investeringer er et verktøy for å spare og øke penger. Her er et eksempel på veksten av aksjer i Sberbank i krisen i 2008:

Obligasjoner

Obligasjoner fra pålitelige store utstedere har høyere utbetalinger, men kommer med risiko. Tryggere enn statsobligasjoner. De er risikofrie, men med lav inntekt. Med obligasjoner blir en investor en låntaker av et selskap eller stat for en viss periode og for et bestemt program. Dette er langsiktige investeringer, på slutten av løpetiden returneres investert beløp og renter på innskuddet. Dette er et pålitelig bidrag, men på nivået med å dekke inflasjonen.

Eiendom

Det antas at det er nødvendig å investere her i perioder med bærekraftig økonomisk utvikling, fordi eiendom faller i likviditet under kriser. Dette var tilfellet i 2008. Men i 2001 og 2020 var det en jevn vekst i innskuddsinntekter i Russland.

Aksjefond

Verdipapirfond samler grupper av deltakere i passive investeringer i ulike verdipapirer, det er viktig å gjøre det riktige valget og kontrollere investeringer, med tanke på markedstrender. Utbytte mottas i prosent av andelen av aksjen. https://articles.opexflow.com/investments/birzhevye-paevye-investicionnye-fondy.htm

Børshandlede fond

Disse ETF-ene passer for nybegynnere og tilbyr investeringsporteføljer som tar hensyn til markedsindekser. Dette er kortsiktige, høyrisikoinvesteringer med potensial for høy avkastning når prisene beveger seg gjennom dagen. Du kan redusere risikoen ved å velge brede indekser.

Kryptovalutaer

Disse kortsiktige investeringene har høy risiko med høy avkastning. Å investere penger i kryptodollar gir en innskuddsinntekt på 15%. Det er verdt å huske at de siste årene har Bitcoin vokst med 200% per år. I noen land finnes det terminaler for å konvertere kryptovalutaer til kontanter. I kryptohandel kan investorer tjene opptil 10 % per dag.

Gull

Du kan kjøpe bullion, eller du kan kjøpe ETF-gull. Økningen i gullverdien varierer fra år til år, men det er en av de mest stabile investeringene i historien til trygg sparing. Gull gir nesten alltid ikke høy avkastning, men er en garantert forsikring.

Sammensatt rente

De kalles ofte hemmeligheten til å bli rik raskt. Rentesammensatt er avkastningen på investeringen av avkastningen på den opprinnelige investeringen. Banker har begrepet «kapitalisering» for dette. På en annen måte kalles dette effektiv og sammensatt rente, eller renter på renter, samt avkastning, tatt i betraktning reinvestering og hensyntatt kapitalisering. Det er viktig at renters rente beregnes til bestemte tider ikke av grunnbeløpet, men av sparing i en viss periode. Det viser seg at den genererte inntekten legges til det opprinnelige beløpet, og også genererer tilleggsinntekter. Et eksempel er vist på bildet:

kontant valuta

Lenge var dette en vei til både butikksparing og lønnsomhet. Nå har denne metoden fått en høy risiko for tap. Men det gjenstår et spill med valutakurser på børsene, og også med høy risiko. Ray Dalio sa:

Tidspunkt for investering

For ulike investeringsperioder er det ulike investeringsvolumer og ulike nivåer av lønnsomhet:

| Nei. | Vurderingskriterium _ | Langsiktig investering | Middels sikt investering | Kortsiktig investering |

| en | Tilbakebetaling | Fra 1 år til 5 år eller mer | Opptil et år | Dager og måneder |

| 2 | Avlingsnivå | Gjennomsnitt | Gjennomsnitt | Høy |

| 3 | Fare | Minimum | Gjennomsnitt | Høy |

| fire | Inngangsterskel | Trenger stor kapital | Gjennomsnitt | Liten |

| 5 | proffer | Pålitelighet og stabilitet | Relativ pålitelighet og stabilitet | Høy og rask inntekt |

| 6 | Minuser | Langsiktig og inngangsterskel, gjennomsnittlig inntekt | Langsom tilbakebetaling | Store risikoer |

Langsiktig investering

Slike investeringer er utformet for lange perioder, med investeringsprogrammer på opptil 25 år. Disse inkluderer:

- Arbeide med aksjer og obligasjoner i pålitelige likvide selskaper. Åpning av meglerkonto.

- Investeringer i produksjon.

- Boligbygging, erverv av fast eiendom for videresalg og utleie.

- Anskaffelse av maskiner og utstyr.

- Gull til oppbevaring.

- Smykker, mynter.

- Investering egen utdanning.

Middels siktige investeringer

Et eksempel på slike innskudd er bankinnskudd, innskudd i gull, børshandlede fond og verdipapirfond.

Kortsiktige investeringer

Disse inkluderer investeringer i MFIer, verdipapirfond, byttepakker, kryptovaluta og valutatransaksjoner. Det er mange måter og former for investering, og hver fungerer effektivt under visse forhold. For riktig bruk er det nødvendig å forbedre investeringsopplæringen, praktisere diversifisering av investeringsporteføljen med forskjellige investeringsvilkår og avkastning, og praktisere aktiv investeringsforvaltning. Samtidig å skissere en langsiktig investeringsplanleggingshorisont på opptil 10-25 år.