फॉर्म आणि गुंतवणुकीचे प्रकार: वर्गीकरण, साधनाची निवड, वास्तविक थेट गुंतवणूक, आर्थिक पोर्टफोलिओ, सट्टा, गुंतवणूक साधनाची निवड. सततच्या संकटकाळात, सामान्य लोकांना पैशाची कमतरता आणि अवमूल्यन, उत्पन्नाचे काही स्त्रोत गमावणे आणि बचतीतून जलद धुव्वा उडणे, जर असेल तर अशा समस्यांना तोंड द्यावे लागते. आणि जे लोक जाणीवपूर्वक अनेक स्त्रोतांमधून त्यांचे उत्पन्न तयार करतात त्यांना त्यापैकी काहींच्या शून्यतेचा सामना करावा लागतो. व्यावसायिक नेहमी, आणि विशेषत: संकटाच्या वेळी, सतत आणि लवचिकपणे बाजाराचे निरीक्षण करतात, व्यापक विश्लेषणाच्या आधारे गुंतवणूक आणि उत्पन्न जमा करण्याचे प्रभावी मार्ग अंदाज आणि निवडतात.

सार आणि यंत्रणा, गुंतवणूक पूर्वस्थिती

गुंतवणूक ही रोख, रोखे, मालमत्ता, मालमत्ता आणि उद्योजकीय आणि व्यावसायिक वस्तूंमधील उत्पन्न किंवा लाभांश प्राप्त करण्यासाठी इतर हक्कांची गुंतवणूक मानली जाते. गुंतवणुकीची उद्दिष्टे आहेत:

- दुसरा पगार किंवा पेन्शन, जीवन, कुटुंब आणि प्रवासासाठी अतिरिक्त आणि मूलभूत उत्पन्नाची निर्मिती.

- महागाई आणि आर्थिक जोखमीपासून सुरक्षित उत्पन्न आणि बचत.

- भांडवल निर्माण करण्यासाठी आणि आर्थिक स्वातंत्र्याच्या स्थितीत जाण्यासाठी योग्य पैशाचे व्यवस्थापन.

लोकसंख्येच्या आजच्या उत्पन्नाची पातळी फोटोमध्ये दिसून येते:

- विश्वासार्ह कंपन्यांचे शेअर्स आणि बॉण्ड्स. शेअर बाजार.

- रिअल इस्टेट.

- मौल्यवान धातू. सर्व प्रथम, सोने.

- क्रिप्टोकरन्सी.

- व्यवसाय गुंतवणूक.

- तुमच्या शिक्षणात गुंतवणूक करा: उत्पन्न निर्माण करणारी कौशल्ये आणि क्षमता मिळवण्यासाठी.

- एक्सचेंज आणि स्टॉक ट्रेडिंग.

गुंतवणूक ही गुंतवणूक आणि मालमत्ता आहे जी निधीचे संरक्षण करण्यास आणि अतिरिक्त उत्पन्न मिळविण्यास मदत करेल. मग संकट एक संसाधन आणि उत्पन्न आणि लाभांश निर्माण करण्यात मदत करण्याची संधी बनते. तुमच्या मालमत्तेचे गुणाकार करण्याचे साधन, समस्या नाही. योग्य प्रकारे गुंतवणूक कशी आणि कुठे करावी हे केवळ महत्त्वाचे नाही तर आपल्या भांडवलाचे प्रभावीपणे व्यवस्थापन कसे करावे हे देखील महत्त्वाचे आहे.

गुंतवणूक भांडवल भौतिक, बौद्धिक आणि आर्थिक साधन आहे. शास्त्रीय अर्थाने, भांडवल म्हणजे उत्पादनाच्या साधनांसह सर्व भौतिक मूल्ये. गुंतवणुकीच्या समजामध्ये, वस्तूंचे उत्पादन करण्याचे साधन म्हणजे गुंतवणुकीची साधने.

प्रभावी भांडवल व्यवस्थापनासाठी, आर्थिक साक्षरतेची समस्या तीव्र आहे. गुंतवणुकीच्या नफ्याबद्दल जाणून घेतल्याने, त्यांना सक्षमपणे न समजून घेता, बरेच लोक फसव्या योजना आणि पिरॅमिड योजनांमध्ये अडकतात, जिथे नेहमीच “गुंतवणूक” हा मुख्य शब्द असतो. वर्षभरात, रशियन लोकांनी आर्थिक घोटाळेबाजांना 13.5 अब्ज रूबल “दिले”. चलनांसह सध्याची परिस्थिती साक्षरतेच्या बाजूने आणि आर्थिक परिस्थितीचे विश्लेषण करते. “डॉलर्स आणि युरोवर बसून” ही दशके जुनी रणनीती कार्य करणे थांबवले आहे, या गुंतवणुकीचे दोन महिन्यांत अनेक वेळा घसरले आहे. अध्यक्ष बिडेनच्या विपरीत, ज्यांनी दोनशे रूबलसाठी डॉलरच्या किंमतीचा अंदाज लावला होता, यूएस गुंतवणूक अब्जाधीश रे डॅलिओ रोख कचरा म्हणतो आणि बचत रोखीत ठेवण्याची शिफारस करत नाही, विशेषत: संकटाच्या वेळी. https://articles.opexflow.com/trading-training/ray-dalio.

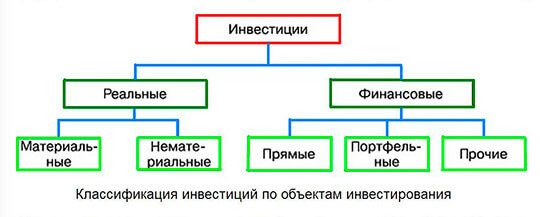

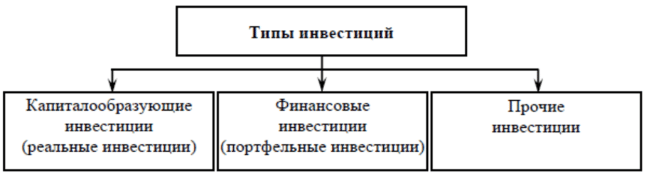

गुंतवणुकीच्या प्रकारांचे वर्गीकरण

गुंतवणुकीच्या प्रकारांचे अनेक सैद्धांतिक वर्गीकरण आहेत. गुंतवणूक वस्तूंच्या श्रेणीनुसार आहेत:

- स्थिर आणि कार्यरत भांडवलाच्या स्वरूपात मूर्त आणि अमूर्त मालमत्तेची वास्तविक दीर्घकालीन थेट गुंतवणूक, तसेच बौद्धिक संपत्ती. अशा प्रकारे एंटरप्राइजेसची स्थिर मालमत्ता तयार केली जाते. विलंबित नफ्यासह उत्पादन वाढवणे, सुधारणे आणि अद्ययावत करणे हे त्यांचे उद्दिष्ट आहे.

- आर्थिक पोर्टफोलिओ गुंतवणुकीमुळे उत्पन्नाची थेट प्राप्ती होते. ही फ्युचर्स आणि सिक्युरिटीजच्या स्वरूपात, स्टॉक, बॉण्ड्स आणि कर्ज दायित्वांच्या स्वरूपात गुंतवणूक आहेत. तसेच व्यवसाय, आर्थिक प्रकल्प आणि भाडेपट्टीत गुंतवणूक. अशा गुंतवणुकीच्या वस्तूंमधून मिळणारे उत्पन्न नियमित लाभांश आणि त्यांची विक्री झाल्यास किमतीत वाढ होते.

- सट्टा – चलने आणि मौल्यवान धातूंच्या प्रकारांमध्ये गुंतवणूक.

- ऑब्जेक्टच्या निवडीमध्ये गुंतवणूकदाराचा थेट सहभाग , त्याच्या अधिकृत भांडवलामध्ये योगदान आणि गुंतवणूक ऑब्जेक्टच्या व्यवस्थापनामध्ये सहभाग.

- गुंतवणुकीत अप्रत्यक्ष सहभाग मध्यस्थांद्वारे – गुंतवणूक निधी, दलाल, आर्थिक सल्लागार.

मालमत्तेच्या गुंतवणुकीच्या अटींनुसार गुंतवणुकीचे वर्गीकरण महत्वाचे आहे:

- पाच वर्षांपेक्षा जास्त काळ टिकणारी दीर्घकालीन गुंतवणूक.

- एक ते पाच वर्षांपर्यंतच्या मध्यम मुदतीच्या ठेवी.

- एका वर्षापेक्षा कमी कालावधीसाठी अल्पकालीन गुंतवणूक.

गुंतवणुकीचे आणखी एक महत्त्वाचे सूचक म्हणजे त्यांच्या उत्पन्नाची पातळी:

- गुंतवणूक अत्यंत फायदेशीर मानली जाते, ज्यातून मिळणारे उत्पन्न गुंतवणुकीच्या बाजारावरील सरासरी परताव्यापेक्षा जास्त असते.

- सरासरी परतावा ही अशी गुंतवणूक असते जी बाजारातील गुंतवणुकीवरील सरासरी परताव्याशी तुलना करता येते.

- कमी उत्पन्न देणारी गुंतवणूक ही अशी गुंतवणूक आहे जी बाजाराच्या खाली उत्पन्न आणते.

- नियोजित नफ्याशिवाय ना- नफा गुंतवणुकीत सामाजिक, पर्यावरणीय आणि धर्मादाय कार्यक्रमांचा समावेश होतो.

गुंतवणूकदारासाठी गुंतवणुकीची महत्त्वाची व्याख्या म्हणजे गुंतवणुकीत किती जोखीम आहे त्यानुसार त्याचे वर्गीकरण करणे:

- 100% हमी उत्पन्नासह जोखीममुक्त गुंतवणूक . यामध्ये सरकारी बँका आणि सरकारी रोख्यांमधील ठेवींचा समावेश आहे.

- कमी जोखमीची गुंतवणूक म्हणजे ज्यांच्या नुकसानीचा धोका बाजाराच्या सरासरीपेक्षा कमी असतो .

- मध्यम-जोखीम गुंतवणुकी अशी असतात जी बाजारातील इतरांशी तुलना करता येण्यासारखी असतात.

- उच्च-जोखीम गुंतवणूक अशी असतात ज्यांची जोखीम सरासरी बाजार जोखमीच्या गुणाकार असते. यामध्ये सर्वाधिक संभाव्य उत्पन्न असलेल्या सट्टा प्रकल्पांमध्ये गुंतवणूक समाविष्ट आहे.

गुंतवणुकीचे तितकेच महत्त्वाचे वैशिष्ट्य म्हणजे त्याची तरलता:

- अत्यंत तरल गुंतवणुकीत अशी साधने असतात जी बाजारभावात तोटा न होता सहज आणि त्वरीत रोखीत रूपांतरित केली जाऊ शकतात.

- मध्यम लिक्विड गुंतवणुकीचा संदर्भ अशा वस्तूंचा आहे ज्यांना किंमतीत लक्षणीय तोटा न होता 30 दिवसांपासून सहा महिन्यांपर्यंत रूपांतरित केले जाऊ शकते.

- कमी-तरलता गुंतवणूक सहा महिन्यांपेक्षा कमी कालावधीत रोखीत रूपांतरित केली जाऊ शकते. सहसा या अल्प-ज्ञात किंवा अपूर्ण वस्तू असतात.

- अतरल गुंतवणूक ही अशी असते जी स्वतःहून परिवर्तनीय नसते, परंतु केवळ सामान्य वस्तूचा भाग म्हणून असते.

गुंतवलेल्या मालमत्तेचा वापर करण्याच्या पद्धतीनुसार, गुंतवणूक अशी असू शकते:

- प्राथमिक गुंतवणूक म्हणजे मालमत्तेची नवीन गुंतवणूक.

- पुनर्गुंतवणूक म्हणजे मूळ गुंतवणुकीच्या उत्पन्नातून मिळालेल्या मालमत्तेची पुनरावृत्ती केलेली गुंतवणूक. सक्षम पुनर्गुंतवणुकीसह, गुंतवणूकदार अल्पावधीत उत्पन्नात अनेक वाढ साध्य करतात.

- निर्गुंतवणूक म्हणजे पूर्वी ठेवलेल्या गुंतवणुकीचा पुनर्वापर न करता काढणे.

मालकीच्या स्वरूपानुसार, गुंतवणूक कंपन्या आणि व्यक्ती आणि राज्य, तसेच या दोन प्रकारांच्या मिश्रित खाजगी असतात. तेच प्रकार विदेशी असू शकतात आणि अनेक राज्यांच्या गुंतवणुकीला संयुक्त म्हणतात. गुंतवणुकीचा एक वेगळा प्रकार आहे – एक वार्षिकी, ज्यातून मिळणारे उत्पन्न एकसमान वेळेच्या अंतरासाठी नियोजित आहे. विमा आणि पेन्शन फंड ही उदाहरणे आहेत. गुंतवणुकीच्या पोर्टफोलिओचा विचार करताना यापैकी बहुतेक वर्गीकरण शब्दावली आणि वैशिष्ट्यांसाठी वापरले जातात – गुंतवणूकदार साधनांचा एक संच आणि विविध आर्थिक क्षेत्रे किंवा व्यवसाय क्षेत्रे समाविष्ट असलेल्या गुंतवणुकीचे प्रकार.

गुंतवणुकीचे प्रकार

विद्यमान फॉर्म गुंतवणुकीच्या प्रकारांची भिन्न अभिव्यक्ती आहेत. उदाहरणार्थ, ते गुंतवणुकीची आवड आणि हेतू प्रतिबिंबित करतात:

- सामाजिक आणि इतर पैलूंशिवाय, मर्कंटाइल फॉर्म जास्तीत जास्त नफ्यासाठी ठेवी मानले जातात.

- सामाजिक गुंतवणूक गैर -व्यावसायिक असतात.

- संबद्ध गुंतवणूक गुंतवणूकदारांच्या धोरणात्मक उद्दिष्टांचा पाठपुरावा करतात.

गुंतवणूक भांडवलाचे भौतिक स्वरूप देखील वर्गीकृत केले आहेत:

- बँक ठेवी आणि सिक्युरिटीजमधील फॉर्मची आर्थिक अभिव्यक्ती.

- भौतिक फॉर्ममध्ये स्थावर आणि जंगम मालमत्तेचे प्रकार समाविष्ट आहेत.

- मालमत्ता आणि बौद्धिक अधिकारांचे प्रकार :

- लेखकत्वाचे बौद्धिक अधिकार, माहिती, पेटंट अधिकार.

- नैसर्गिक संसाधने वापरण्याचा अधिकार – पाणी, जमीन, वायू आणि तेल, खनिजे.

- आर्थिक अधिकार फॉर्म .

सार्वजनिक गुंतवणुकीचे प्रकार आहेत:

- प्राधान्य कर्ज आणि कर सवलती प्रदान करणे.

- थेट सरकारी बजेट गुंतवणूक.

- सरकारी मालकीच्या कंपन्यांकडून गुंतवणूकीचे प्रकार.

- राज्य किंवा स्टॉक गुंतवणुकीचे स्वरूप म्हणजे वार्षिकी आणि भाडे.

परिणामी, गुंतवणुकीचे प्रकार विशिष्ट अभिव्यक्तींमध्ये गुंतवणुकीचे प्रकार तपशीलवार करतात.

गुंतवणुकीचे सामान्य प्रकार आणि प्रकार

गुंतवणुकीचे अनेक प्रकार आहेत आणि प्रत्येक प्रकारात विश्वासार्ह गुंतवणूक वस्तू निवडणे आवश्यक आहे. गुंतवणूक करणे आवश्यक आहे, गुंतवणूक करण्याचे कौशल्य असणे, व्यावसायिक सल्लागार असणे आणि सध्याच्या परिस्थितीत नेव्हिगेट करणे. त्याच वेळी, वेगवेगळ्या पोर्टफोलिओमधील ठेवींमध्ये विविधता आणणे महत्त्वाचे आहे, कारण वेगवेगळ्या गुंतवणुकीची परिणामकारकता कालांतराने बदलते.

वेगवेगळ्या वर्षांत सर्वाधिक फायदेशीर गुंतवणुकीची उदाहरणे:

- 2001 – रिअल इस्टेट ठेवींची उच्च नफा.

- 2014 – सोने आणि यूएस स्टॉक रिटर्न.

- 2020 – बिटकॉइन आणि नवीन इमारतींमध्ये उच्च परतावा.

बँक ठेवी

रशियन बँकांमधील अशा गुंतवणूकी जोखीम-मुक्त आहेत, ठेवीची राज्य हमी. पण ठेव दर नेहमी महागाई कव्हर करत नाही. पैसे वाचवण्याचा हा एक विश्वासार्ह मार्ग आहे. सर्वात प्रभावी मुदत ठेवी.

साठा

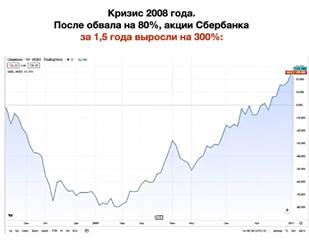

आता हा गुंतवणुकीच्या सर्वात सातत्याने फायदेशीर प्रकारांपैकी एक आहे, परंतु उच्च पातळीवरील कौशल्यासह. तुम्ही विश्वासार्ह कंपन्यांचे शेअर्स निवडले पाहिजेत ज्यात दरवर्षी 30% किंवा त्याहून अधिक वाढ होण्याची शक्यता आहे. OZON ने दोन वर्षात 100% वाढ केली आहे. पॉलियस गोल्ड शेअर्स, यांडेक्स शेअर्स, ऍपल शेअर्समध्ये मोठा फायदा झाला आहे. आणि परदेशी शेअर्ससाठी, स्टॉक एक्सचेंजवरील ब्रोकरेज खाती तात्पुरती गोठवली गेली. हे लक्षात ठेवले पाहिजे की संकट ही संधीची वेळ असते आणि गुंतवणूक हे पैसे वाचवण्याचे आणि वाढवण्याचे साधन असते. 2008 च्या संकटात Sberbank च्या शेअर्सच्या वाढीचे एक उदाहरण येथे आहे:

बंध

विश्वासार्ह मोठ्या जारीकर्त्यांकडील बाँड्सचे पेआउट जास्त असतात, परंतु ते जोखमीसह येतात. सरकारी रोख्यांपेक्षा सुरक्षित. ते जोखीम मुक्त आहेत, परंतु कमी उत्पन्नासह. बाँड्स अंतर्गत, गुंतवणूकदार विशिष्ट कालावधीसाठी आणि विशिष्ट कार्यक्रमासाठी कंपनी किंवा राज्याचा कर्जदार बनतो. या दीर्घकालीन गुंतवणूक आहेत, मुदतीच्या शेवटी गुंतवणूक केलेली रक्कम आणि ठेवीवरील व्याज परत केले जाते. हे एक विश्वासार्ह योगदान आहे, परंतु महागाई कव्हर करण्याच्या पातळीवर.

रिअल इस्टेट

असे मानले जाते की शाश्वत आर्थिक विकासाच्या काळात येथे गुंतवणूक करणे आवश्यक आहे, कारण रिअल इस्टेट संकटाच्या काळात तरलतेमध्ये येते. 2008 मध्ये हा प्रकार घडला होता. परंतु 2001 आणि 2020 मध्ये, रशियामध्ये ठेव उत्पन्नात स्थिर वाढ झाली.

म्युच्युअल फंड

म्युच्युअल फंड विविध सिक्युरिटीजमधील निष्क्रीय गुंतवणुकीतील सहभागींचे पूल गोळा करतात, बाजारातील कल लक्षात घेऊन योग्य निवड करणे आणि गुंतवणूक नियंत्रित करणे महत्त्वाचे आहे. शेअर्सच्या शेअरच्या टक्केवारीनुसार लाभांश प्राप्त होतो. https://articles.opexflow.com/investments/birzhevye-paevye-investicionnye-fondy.htm

एक्सचेंज ट्रेडेड फंड

हे ETF नवशिक्यांसाठी योग्य आहेत आणि गुंतवणूक पोर्टफोलिओ ऑफर करतात जे बाजार निर्देशांक लक्षात घेतात. ही अल्प-मुदतीची, उच्च-जोखीम असलेली गुंतवणूक आहेत ज्यात उच्च परतावा मिळण्याची शक्यता असते जेव्हा किमती दिवसभर फिरतात. आपण विस्तृत निर्देशांक निवडून जोखीम कमी करू शकता.

क्रिप्टोकरन्सी

या अल्प-मुदतीच्या गुंतवणुकीमध्ये उच्च परताव्यासह उच्च जोखीम असते. क्रिप्टो डॉलरमध्ये पैसे गुंतवल्याने 15% ठेव उत्पन्न मिळते. हे लक्षात ठेवण्यासारखे आहे की अलिकडच्या वर्षांत, बिटकॉइन प्रति वर्ष 200% वाढले आहे. काही देशांमध्ये, क्रिप्टोकरन्सी रोखीत रूपांतरित करण्यासाठी टर्मिनल आहेत. क्रिप्टो ट्रेडिंगमध्ये, गुंतवणूकदार दररोज 10% पर्यंत कमाई करू शकतात.

सोने

तुम्ही बुलियन खरेदी करू शकता किंवा तुम्ही ETF सोने खरेदी करू शकता. सोन्याच्या मूल्यातील वाढ दरवर्षी बदलते, परंतु सुरक्षित बचतीच्या इतिहासातील ही सर्वात स्थिर गुंतवणूक आहे. सोने जवळजवळ नेहमीच उच्च परतावा देत नाही, परंतु हमी विमा आहे.

चक्रवाढ व्याज

त्यांना अनेकदा झटपट श्रीमंत होण्याचे रहस्य म्हटले जाते. चक्रवाढ व्याज म्हणजे मूळ गुंतवणुकीवर मिळणारा परतावा. बँकांना यासाठी ‘कॅपिटलायझेशन’ ही संज्ञा आहे. दुसर्या प्रकारे, याला प्रभावी आणि संमिश्र व्याज किंवा व्याजावरील व्याज, तसेच परताव्याचा दर, पुनर्गुंतवणूक लक्षात घेऊन आणि कॅपिटलायझेशन लक्षात घेऊन म्हणतात. हे महत्त्वाचे आहे की चक्रवाढ व्याज विशिष्ट वेळेस प्राथमिक रकमेतून नव्हे, तर विशिष्ट कालावधीसाठीच्या बचतींमधून मोजले जाते. असे दिसून येते की व्युत्पन्न उत्पन्न मूळ रकमेमध्ये जोडले जाते आणि अतिरिक्त उत्पन्न देखील निर्माण करते. फोटोमध्ये एक उदाहरण दर्शविले आहे:

रोख चलन

बर्याच काळापासून, हा स्टोअर बचत आणि नफा दोन्हीचा मार्ग होता. आता या पद्धतीमुळे नुकसान होण्याचा धोका जास्त आहे. परंतु स्टॉक एक्स्चेंजवर विनिमय दर आणि उच्च जोखमीसह एक खेळ शिल्लक आहे. रे दलियो म्हणाले:

गुंतवणुकीची वेळ

गुंतवणुकीच्या वेगवेगळ्या कालावधीसाठी, वेगवेगळ्या गुंतवणुकीचे प्रमाण आणि फायद्याचे वेगवेगळे स्तर असतात:

| नाही. | मूल्यमापन निकष | दीर्घकालीन गुंतवणूक | मध्यम मुदतीची गुंतवणूक | अल्पकालीन गुंतवणूक |

| एक | परतावा | 1 वर्ष ते 5 वर्षे किंवा त्याहून अधिक | एक वर्षापर्यंत | दिवस आणि महिने |

| 2 | उत्पन्न पातळी | सरासरी | सरासरी | उच्च |

| 3 | धोका | किमान | सरासरी | उच्च |

| चार | प्रवेश थ्रेशोल्ड | मोठ्या भांडवलाची गरज आहे | सरासरी | लहान |

| ५ | साधक | विश्वसनीयता आणि स्थिरता | सापेक्ष विश्वसनीयता आणि स्थिरता | उच्च आणि जलद उत्पन्न |

| 6 | उणे | दीर्घकालीन आणि प्रवेश थ्रेशोल्ड, सरासरी उत्पन्न | सावकाश परतावा | मोठे धोके |

दीर्घकालीन गुंतवणूक

25 वर्षांपर्यंतच्या गुंतवणूक कार्यक्रमांसह अशा गुंतवणूक दीर्घ कालावधीसाठी डिझाइन केल्या आहेत. यात समाविष्ट:

- विश्वासार्ह लिक्विड कंपन्यांच्या स्टॉक्स आणि बाँड्ससह काम करणे. ब्रोकरेज खाते उघडणे.

- उत्पादनात गुंतवणूक.

- गृहनिर्माण, पुनर्विक्री आणि भाड्याने देण्यासाठी स्थावर मालमत्तेचे संपादन.

- यंत्रसामग्री आणि उपकरणे संपादन.

- सुरक्षिततेसाठी सोने.

- दागिने, नाणी.

- गुंतवणूक स्वतःचे शिक्षण.

मध्यम मुदतीची गुंतवणूक

अशा ठेवींचे उदाहरण म्हणजे बँक ठेवी, सोन्याच्या ठेवी, एक्सचेंज ट्रेडेड फंड आणि म्युच्युअल फंड.

अल्पकालीन गुंतवणूक

यामध्ये MFI, म्युच्युअल फंड, एक्सचेंज पॅकेजेस, क्रिप्टोकरन्सी आणि परकीय चलन व्यवहारातील गुंतवणूक समाविष्ट आहे. गुंतवणुकीचे अनेक मार्ग आणि प्रकार आहेत आणि प्रत्येक विशिष्ट परिस्थितीत प्रभावीपणे कार्य करते. त्यांच्या योग्य वापरासाठी, गुंतवणुकीचे शिक्षण सुधारणे, वेगवेगळ्या गुंतवणुकीच्या अटी आणि परताव्यासह गुंतवणूक पोर्टफोलिओ विविधीकरणाचा सराव करणे आणि सक्रिय गुंतवणूक व्यवस्थापनाचा सराव करणे आवश्यक आहे. त्याच वेळी, 10-25 वर्षांपर्यंत दीर्घकालीन गुंतवणूक नियोजन क्षितिजाची रूपरेषा तयार करणे.