முதலீடுகளின் படிவங்கள் மற்றும் வகைகள்: வகைப்பாடு, கருவியின் தேர்வு, உண்மையான நேரடி முதலீடு, நிதி போர்ட்ஃபோலியோ, ஊக, முதலீட்டு கருவியின் தேர்வு. அடிக்கடி ஏற்படும் நெருக்கடியான காலகட்டங்களில், சாதாரண மக்கள் பணப் பற்றாக்குறை மற்றும் தேய்மானம், ஒரு சில வருமான ஆதாரங்களை இழப்பது மற்றும் சேமிப்பை விரைவாகக் கழுவுதல் போன்றவற்றை எதிர்கொள்கின்றனர். பல ஆதாரங்களில் இருந்து தங்கள் வருமானத்தை உணர்வுபூர்வமாக உருவாக்கும் மக்கள் அவர்களில் சிலவற்றின் பூஜ்ஜியத்தை எதிர்கொள்கின்றனர். தொழில் வல்லுநர்கள் எப்பொழுதும், குறிப்பாக நெருக்கடியின் போது, சந்தையை தொடர்ச்சியாகவும் நெகிழ்வாகவும் கண்காணித்து, ஒரு பரந்த பகுப்பாய்வின் அடிப்படையில் வருமானத்தை முதலீடு செய்வதற்கும் குவிப்பதற்கும் பயனுள்ள வழிகளைக் கணித்து தேர்வு செய்கிறார்கள்.

- சாராம்சம் மற்றும் வழிமுறைகள், முதலீட்டு முன்நிபந்தனைகள்

- முதலீட்டு வகைகளின் வகைப்பாடு

- முதலீட்டு வடிவங்கள்

- முதலீட்டின் பொதுவான வகைகள் மற்றும் வடிவங்கள்

- வங்கி வைப்பு

- பங்கு

- பத்திரங்கள்

- மனை

- பரஸ்பர நிதி

- பரிவர்த்தனை-வர்த்தக நிதிகள்

- கிரிப்டோகரன்சிகள்

- தங்கம்

- கூட்டு வட்டி

- பண நாணயம்

- முதலீட்டு நேரம்

- நீண்ட கால முதலீடு

- நடுத்தர கால முதலீடுகள்

- குறுகிய கால முதலீடுகள்

சாராம்சம் மற்றும் வழிமுறைகள், முதலீட்டு முன்நிபந்தனைகள்

முதலீடுகள் பணம், பத்திரங்கள், சொத்து, சொத்து மற்றும் தொழில் முனைவோர் மற்றும் வணிகப் பொருட்களில் வருமானம் அல்லது ஈவுத்தொகையைப் பெறுவதற்கான பிற உரிமைகளின் முதலீடுகளாகக் கருதப்படுகின்றன. முதலீட்டு நோக்கங்கள்:

- இரண்டாவது சம்பளம் அல்லது ஓய்வூதியத்தை உருவாக்குதல், வாழ்க்கை, குடும்பம் மற்றும் பயணத்திற்கான கூடுதல் மற்றும் அடிப்படை வருமானம்.

- பணவீக்கம் மற்றும் நிதி அபாயங்களிலிருந்து பாதுகாப்பான வருமானம் மற்றும் சேமிப்பு.

- மூலதனத்தை உருவாக்க மற்றும் நிதி சுதந்திர நிலைக்கு செல்ல சரியான பண மேலாண்மை.

மக்கள்தொகையின் இன்றைய வருமானத்தின் அளவு புகைப்படத்தில் பிரதிபலிக்கிறது:

- நம்பகமான நிறுவனங்களின் பங்குகள் மற்றும் பத்திரங்கள். பங்குச் சந்தை.

- மனை.

- விலைமதிப்பற்ற உலோகங்கள். முதலில், தங்கம்.

- கிரிப்டோகரன்சிகள்.

- வணிக முதலீடு.

- உங்கள் கல்வியில் முதலீடு செய்யுங்கள்: வருமானத்தை உருவாக்கும் திறன்களையும் திறன்களையும் பெற.

- பரிமாற்றம் மற்றும் பங்கு வர்த்தகம்.

முதலீடுகள் என்பது முதலீடுகள் மற்றும் சொத்துக்கள் ஆகும், அவை நிதிகளைப் பாதுகாக்கவும் கூடுதல் வருமானத்தைப் பெறவும் உதவும். பின்னர் நெருக்கடி ஒரு வளமாகவும், வருமானம் மற்றும் ஈவுத்தொகையை உருவாக்க உதவும் வாய்ப்பாகவும் மாறும். உங்கள் சொத்துக்களை பெருக்குவதற்கான ஒரு வழி, ஒரு பிரச்சனை அல்ல. எப்படி, எங்கு சரியாக முதலீடு செய்வது என்பது மட்டுமல்லாமல், உங்கள் மூலதனத்தை எவ்வாறு திறம்பட நிர்வகிப்பது என்பதும் முக்கியம்.

முதலீட்டு மூலதனம் என்பது பொருள், அறிவுசார் மற்றும் நிதி வழிமுறையாகும். கிளாசிக்கல் அர்த்தத்தில், மூலதனம் என்பது உற்பத்தி சாதனங்கள் உட்பட அனைத்து பொருள் மதிப்புகளாகும். முதலீட்டு புரிதலில், பொருட்களை உற்பத்தி செய்வதற்கான வழிமுறைகள் முதலீட்டு கருவிகள் ஆகும்.

பயனுள்ள மூலதன நிர்வாகத்திற்கு, நிதி கல்வியறிவு பிரச்சினை கடுமையானது. முதலீடுகளின் லாபத்தைப் பற்றி அறிந்து, அவற்றைத் திறமையாகப் புரிந்து கொள்ளாமல், பலர் மோசடித் திட்டங்கள் மற்றும் பிரமிட் திட்டங்களில் இறங்குகிறார்கள், அங்கு எப்போதும் முக்கிய வார்த்தை “முதலீடு”. இந்த ஆண்டில், ரஷ்யர்கள் நிதி மோசடி செய்பவர்களுக்கு 13.5 பில்லியன் ரூபிள் “கொடுத்தனர்”. நாணயங்களின் தற்போதைய நிலைமை கல்வியறிவு மற்றும் நிதி நிலைமைகளின் பகுப்பாய்வுக்கு ஆதரவாக விளையாடுகிறது. “டாலர்கள் மற்றும் யூரோக்களில் உட்கார்ந்து” பல தசாப்தங்கள் பழமையான உத்தி வேலை செய்யவில்லை, இந்த முதலீடுகள் இரண்டு மாதங்களில் பல மடங்கு தேய்மானம் அடைந்துள்ளன. இருநூறு ரூபிள்களுக்கு ஒரு டாலரின் விலையை கணித்த ஜனாதிபதி பிடனைப் போலல்லாமல், அமெரிக்க முதலீட்டு பில்லியனர் ரே டாலியோ பணத்தை குப்பை என்று அழைக்கிறார், குறிப்பாக நெருக்கடி காலங்களில் சேமிப்பை பணமாக வைத்திருக்க பரிந்துரைக்கவில்லை. https://articles.opexflow.com/trading-training/ray-dalio.

முதலீட்டு வகைகளின் வகைப்பாடு

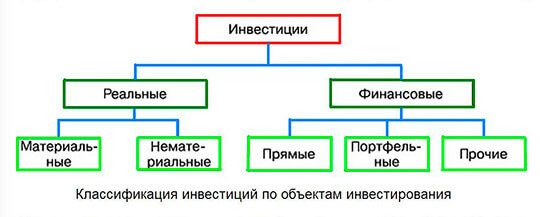

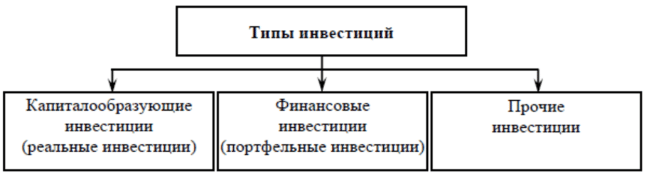

முதலீட்டு வகைகளில் பல கோட்பாட்டு வகைப்பாடுகள் உள்ளன. முதலீட்டு பொருள்களின் வகையின்படி:

- நிலையான மற்றும் செயல்பாட்டு மூலதனம் மற்றும் அறிவுசார் சொத்து வடிவத்தில் உறுதியான மற்றும் அருவமான சொத்துக்களின் உண்மையான நீண்ட கால நேரடி முதலீடுகள். நிறுவனங்களின் நிலையான சொத்துக்கள் இப்படித்தான் உருவாக்கப்படுகின்றன. அவை ஒத்திவைக்கப்பட்ட லாபத்துடன் உற்பத்தியை விரிவுபடுத்துதல், மேம்படுத்துதல் மற்றும் புதுப்பித்தல் ஆகியவற்றை நோக்கமாகக் கொண்டுள்ளன.

- ஃபைனான்சியல் போர்ட்ஃபோலியோ முதலீடுகள் வருமானத்தை நேரடியாகப் பெற வழிவகுக்கும். இவை எதிர்காலம் மற்றும் பத்திரங்கள், பங்குகள், பத்திரங்கள் மற்றும் கடன் பொறுப்புகள் வடிவில் முதலீடுகள். வணிகம், நிதி திட்டங்கள் மற்றும் குத்தகைக்கு முதலீடுகள். அத்தகைய முதலீட்டு பொருள்களின் வருமானம் வழக்கமான ஈவுத்தொகை மற்றும் அவற்றின் விற்பனையின் போது விலை அதிகரிப்பு ஆகியவற்றால் ஆனது.

- ஊக – நாணயங்கள் மற்றும் விலைமதிப்பற்ற உலோகங்களின் வகைகளில் முதலீடுகள்.

- பொருளின் தேர்வில் முதலீட்டாளரின் நேரடி பங்கேற்பு , அதன் அங்கீகரிக்கப்பட்ட மூலதனத்திற்கான பங்களிப்பு மற்றும் முதலீட்டு பொருளின் நிர்வாகத்தில் பங்கேற்பு.

- முதலீட்டு நிதிகள், தரகர்கள், நிதி ஆலோசகர்கள் – இடைத்தரகர்கள் மூலம் முதலீடுகளில் மறைமுக பங்கேற்பு .

சொத்துக்களின் முதலீட்டு விதிமுறைகளின்படி முதலீடுகளின் வகைப்பாடு முக்கியமானது:

- ஐந்து ஆண்டுகளுக்கு மேல் நீடிக்கும் நீண்ட கால முதலீடுகள்.

- ஒன்று முதல் ஐந்து ஆண்டுகள் வரையிலான நடுத்தர கால வைப்புத்தொகை.

- ஒரு வருடத்திற்கும் குறைவான காலத்திற்கு குறுகிய கால முதலீடுகள்.

முதலீட்டின் மற்றொரு முக்கியமான குறிகாட்டியானது அவர்களின் வருமானத்தின் அளவு:

- முதலீடுகள் மிகவும் இலாபகரமானதாகக் கருதப்படுகின்றன, இதன் வருமானம் முதலீட்டு சந்தையில் சராசரி வருவாயை மீறுகிறது.

- சராசரி வருமானம் என்பது சந்தையில் முதலீடுகளின் சராசரி வருவாயுடன் ஒப்பிடக்கூடிய முதலீடுகள் ஆகும்.

- குறைந்த மகசூல் தரும் முதலீடுகள் சந்தைக்குக் கீழே வருமானத்தைக் கொண்டுவரும் முதலீடுகள்.

- திட்டமிடப்பட்ட லாபம் இல்லாத இலாப நோக்கற்ற முதலீடுகளில் சமூக, சுற்றுச்சூழல் மற்றும் தொண்டு திட்டங்கள் அடங்கும்.

முதலீட்டாளருக்கான முதலீட்டின் முக்கியமான வரையறை, அது எவ்வளவு முதலீட்டு அபாயத்தைக் கொண்டுள்ளது என்பதைப் பொறுத்து அதை வகைப்படுத்துவது:

- 100% உத்தரவாதமான வருமானத்துடன் ஆபத்து இல்லாத முதலீடு. அரச வங்கிகள் மற்றும் அரசாங்கப் பத்திரங்களில் வைப்புத் தொகையும் இதில் அடங்கும்.

- குறைந்த இடர் முதலீடுகள் என்பது, சந்தை சராசரியை விட இழப்பு ஏற்படும் அபாயம் குறைவாக உள்ளது .

- நடுத்தர-அபாய முதலீடுகள் சந்தையில் உள்ள மற்றவர்களுடன் ஒப்பிடக்கூடிய இடர்களாகும்.

- அதிக ரிஸ்க் முதலீடுகள் என்பது சராசரி சந்தை அபாயத்தின் பல மடங்கு அபாயத்தைக் கொண்டதாகும். அதிக வருமானம் கொண்ட ஊக திட்டங்களில் முதலீடுகள் இதில் அடங்கும்.

முதலீட்டின் சமமான முக்கியமான பண்பு அதன் பணப்புழக்கம்:

- அதிக திரவ முதலீட்டில் சந்தை விலையில் இழப்பு இல்லாமல் எளிதாகவும் விரைவாகவும் பணமாக மாற்றக்கூடிய கருவிகள் உள்ளன.

- நடுத்தர திரவ முதலீடு என்பது விலையில் குறிப்பிடத்தக்க இழப்பு இல்லாமல், 30 நாட்களில் இருந்து ஆறு மாதங்களுக்கு மாற்றக்கூடிய பொருள்களைக் குறிக்கிறது.

- குறைந்த பணப்புழக்கம் முதலீடு ஆறு மாதங்களுக்குள் பணமாக மாற்றப்படலாம். பொதுவாக இவை அதிகம் அறியப்படாத அல்லது முடிக்கப்படாத பொருள்கள்.

- ஒரு திரவ முதலீடு என்பது சொந்தமாக மாற்ற முடியாதது, ஆனால் ஒரு பொதுவான பொருளின் ஒரு பகுதியாக மட்டுமே.

முதலீடு செய்யப்பட்ட சொத்துக்களைப் பயன்படுத்தும் முறையின்படி, முதலீடு பின்வருமாறு:

- முதன்மை முதலீடு என்பது சொத்துக்களின் புதிய முதலீடு.

- மறு முதலீடு என்பது அசல் முதலீட்டின் வருவாயிலிருந்து பெறப்பட்ட சொத்துக்களின் தொடர்ச்சியான முதலீடு ஆகும். திறமையான மறுமுதலீடு மூலம், முதலீட்டாளர்கள் குறுகிய காலத்தில் பல மடங்கு வருமானத்தை அடைகிறார்கள்.

- முதலீட்டை மறுப்பது என்பது முன்பு வைக்கப்பட்ட முதலீடுகளை மீண்டும் பயன்படுத்தாமல் பிரித்தெடுப்பதாகும்.

உரிமையின் படிவத்தின் படி, முதலீடுகள் நிறுவனங்கள் மற்றும் தனிநபர்கள் மற்றும் மாநிலத்திலிருந்து தனிப்பட்டவை, அத்துடன் இந்த இரண்டு வடிவங்களும் கலந்தவை. அதே வடிவங்கள் வெளிநாட்டில் இருக்கலாம், மேலும் பல மாநிலங்களின் முதலீடுகள் கூட்டு என்று அழைக்கப்படுகின்றன. ஒரு தனி வகை முதலீடு உள்ளது – வருடாந்திரம், வருமானம் சீரான நேர இடைவெளியில் திட்டமிடப்பட்டுள்ளது. எடுத்துக்காட்டுகள் காப்பீடு மற்றும் ஓய்வூதிய நிதிகள். இந்த வகைப்பாடுகளில் பெரும்பாலானவை முதலீட்டு இலாகாக்களைக் கருத்தில் கொள்ளும்போது சொற்கள் மற்றும் பண்புகளுக்காகப் பயன்படுத்தப்படுகின்றன – முதலீட்டாளர் கருவிகள் மற்றும் பல்வேறு பொருளாதாரக் கோளங்கள் அல்லது வணிகத் துறைகளை உள்ளடக்கிய முதலீட்டு வகைகளின் தொகுப்பு.

முதலீட்டு வடிவங்கள்

தற்போதுள்ள வடிவங்கள் முதலீட்டு வகைகளின் வெவ்வேறு வெளிப்பாடுகள். எடுத்துக்காட்டாக, அவை முதலீட்டின் ஆர்வங்களையும் நோக்கங்களையும் பிரதிபலிக்கின்றன:

- வணிகப் படிவங்கள் சமூக மற்றும் பிற அம்சங்கள் இல்லாமல் அதிகபட்ச லாபத்திற்கான வைப்புகளாகக் கருதப்படுகின்றன.

- சமூக முதலீடுகள் வணிக ரீதியானவை அல்ல .

- தொடர்புடைய முதலீடுகள் முதலீட்டாளர்களின் மூலோபாய இலக்குகளைத் தொடர்கின்றன.

முதலீட்டு மூலதனத்தின் பொருள் வடிவங்களும் வகைப்படுத்தப்படுகின்றன:

- வங்கி வைப்பு மற்றும் பத்திரங்களில் படிவத்தின் பண வெளிப்பாடு.

- பொருள் வடிவங்களில் அசையா மற்றும் அசையும் சொத்துகளின் வகைகள் அடங்கும்.

- சொத்து மற்றும் அறிவுசார் உரிமைகளின் படிவங்கள் :

- படைப்பாற்றல், அறிவு, காப்புரிமை ஆகியவற்றின் அறிவுசார் உரிமைகள்.

- இயற்கை வளங்களைப் பயன்படுத்துவதற்கான உரிமை – நீர், நிலம், எரிவாயு மற்றும் எண்ணெய், கனிமங்கள்.

- நிதி உரிமைகள் படிவம் .

பொது முதலீட்டின் வடிவங்கள் உள்ளன:

- முன்னுரிமை கடன்கள் மற்றும் வரி சலுகைகளை வழங்குதல்.

- நேரடி அரசாங்க பட்ஜெட் முதலீடுகள்.

- அரசுக்கு சொந்தமான நிறுவனங்களின் முதலீட்டு வடிவங்கள்.

- மாநில அல்லது பங்கு முதலீடுகளின் வடிவம் வருடாந்திரம் மற்றும் வாடகை.

இதன் விளைவாக, முதலீடுகளின் வடிவங்கள் குறிப்பிட்ட வெளிப்பாடுகளில் முதலீடுகளின் வகைகளை விவரிக்கின்றன.

முதலீட்டின் பொதுவான வகைகள் மற்றும் வடிவங்கள்

பல வகையான முதலீடுகள் உள்ளன, மேலும் ஒவ்வொரு வகையிலும் நம்பகமான முதலீட்டு பொருள்களைத் தேர்ந்தெடுப்பது அவசியம். முதலீடு செய்வது, முதலீடு செய்யும் திறன், தொழில்முறை ஆலோசகர்கள் மற்றும் தற்போதைய சூழ்நிலையில் செல்லவும் அவசியம். அதே நேரத்தில், வெவ்வேறு போர்ட்ஃபோலியோக்களில் வைப்புத்தொகையை பல்வகைப்படுத்துவது முக்கியம், ஏனென்றால் வெவ்வேறு முதலீடுகளின் செயல்திறன் காலப்போக்கில் மாறுகிறது.

வெவ்வேறு ஆண்டுகளில் மிகவும் இலாபகரமான முதலீடுகளின் எடுத்துக்காட்டுகள்:

- 2001 – ரியல் எஸ்டேட் வைப்புகளின் அதிக லாபம்.

- 2014 – தங்கம் மற்றும் அமெரிக்க பங்கு வருமானம்.

- 2020 – பிட்காயினிலும் புதிய கட்டிடங்களிலும் அதிக வருமானம்.

வங்கி வைப்பு

ரஷ்ய வங்கிகளில் இத்தகைய முதலீடுகள் ஆபத்து இல்லாதவை, வைப்புத்தொகையின் மாநில உத்தரவாதத்துடன். ஆனால் டெபாசிட் விகிதம் எப்போதும் பணவீக்கத்தை ஈடுகட்டாது. பணத்தைச் சேமிக்க இது ஒரு நம்பகமான வழியாகும். மிகவும் பயனுள்ள கால வைப்பு.

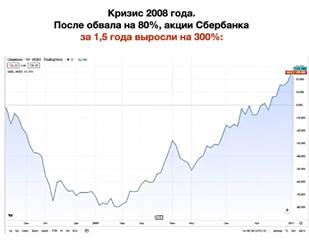

பங்கு

இப்போது இது மிகவும் நிலையான லாபகரமான முதலீடுகளில் ஒன்றாகும், ஆனால் அதிக நிபுணத்துவத்துடன். ஆண்டுக்கு 30% அல்லது அதற்கு மேற்பட்ட வளர்ச்சி வாய்ப்புகள் உள்ள நம்பகமான நிறுவனங்களின் பங்குகளை நீங்கள் தேர்வு செய்ய வேண்டும். OZON இரண்டு ஆண்டுகளில் 100% வளர்ச்சியைப் பெற்றுள்ளது. பாலியஸ் தங்கப் பங்குகள், யாண்டெக்ஸ் பங்குகள், ஆப்பிள் பங்குகள் பெரிய லாபத்தைக் கொண்டுள்ளன. மேலும் வெளிநாட்டு பங்குகள், பங்குச் சந்தைகளில் தரகு கணக்குகள் தற்காலிகமாக முடக்கப்பட்டன. நெருக்கடி என்பது ஒரு வாய்ப்பின் காலம் என்பதை நினைவில் கொள்ள வேண்டும், மேலும் முதலீடுகள் பணத்தை சேமிப்பதற்கும் அதிகரிப்பதற்கும் ஒரு கருவியாகும். 2008 நெருக்கடியில் ஸ்பெர்பேங்கின் பங்குகளின் வளர்ச்சிக்கான எடுத்துக்காட்டு இங்கே:

பத்திரங்கள்

நம்பகமான பெரிய வழங்குநர்களின் பத்திரங்கள் அதிக பணம் செலுத்துகின்றன, ஆனால் ஆபத்துடன் வருகின்றன. அரசு பத்திரங்களை விட பாதுகாப்பானது. அவர்கள் ஆபத்து இல்லாதவர்கள், ஆனால் குறைந்த வருமானம் கொண்டவர்கள். பத்திரங்களின் கீழ், முதலீட்டாளர் ஒரு குறிப்பிட்ட காலத்திற்கு மற்றும் ஒரு குறிப்பிட்ட திட்டத்திற்காக ஒரு நிறுவனம் அல்லது மாநிலத்தின் கடன் வாங்குபவராக மாறுகிறார். இவை நீண்ட கால முதலீடுகள், காலத்தின் முடிவில் முதலீடு செய்யப்பட்ட தொகை மற்றும் வைப்புத்தொகைக்கான வட்டி ஆகியவை திரும்பப் பெறப்படும். இது நம்பகமான பங்களிப்பாகும், ஆனால் பணவீக்கத்தை உள்ளடக்கும் அளவில்.

மனை

நிலையான பொருளாதார வளர்ச்சியின் போது இங்கு முதலீடு செய்வது அவசியம் என்று நம்பப்படுகிறது, ஏனெனில் நெருக்கடிகளின் போது ரியல் எஸ்டேட் பணப்புழக்கத்தில் விழுகிறது. இது 2008-ம் ஆண்டு. ஆனால் 2001 மற்றும் 2020 இல், ரஷ்யாவில் வைப்பு வருமானத்தில் நிலையான வளர்ச்சி இருந்தது.

பரஸ்பர நிதி

மியூச்சுவல் ஃபண்டுகள் பல்வேறு பத்திரங்களில் செயலற்ற முதலீடுகளில் பங்கேற்பாளர்களின் குளங்களை சேகரிக்கின்றன, சந்தை போக்குகளை கணக்கில் எடுத்துக்கொண்டு சரியான தேர்வு மற்றும் முதலீடுகளை கட்டுப்படுத்துவது முக்கியம். பங்கின் பங்கின் சதவீதமாக ஈவுத்தொகை பெறப்படுகிறது. https://articles.opexflow.com/investments/birzhevye-paevye-investicionnye-fondy.htm

பரிவர்த்தனை-வர்த்தக நிதிகள்

இந்த ப.ப.வ.நிதிகள் ஆரம்பநிலையாளர்களுக்கு ஏற்றவை மற்றும் சந்தை குறியீடுகளை கணக்கில் எடுத்துக் கொள்ளும் முதலீட்டு இலாகாக்களை வழங்குகின்றன. இவை குறுகிய கால, அதிக ஆபத்துள்ள முதலீடுகள், நாள் முழுவதும் விலைகள் நகரும் போது அதிக வருமானம் கிடைக்கும். பரந்த குறியீடுகளைத் தேர்ந்தெடுப்பதன் மூலம் நீங்கள் அபாயத்தைக் குறைக்கலாம்.

கிரிப்டோகரன்சிகள்

இந்த குறுகிய கால முதலீடுகள் அதிக ரிஸ்க் மற்றும் அதிக லாபம் ஈட்டுகின்றன. கிரிப்டோ டாலர்களில் பணத்தை முதலீடு செய்வது 15% வைப்பு வருமானத்தைக் கொண்டுவருகிறது. சமீபத்திய ஆண்டுகளில், பிட்காயின் ஆண்டுக்கு 200% வளர்ந்துள்ளது என்பதை நினைவில் கொள்வது மதிப்பு. சில நாடுகளில், கிரிப்டோகரன்சிகளை பணமாக மாற்ற டெர்மினல்கள் உள்ளன. கிரிப்டோ வர்த்தகத்தில், முதலீட்டாளர்கள் ஒரு நாளைக்கு 10% வரை சம்பாதிக்கலாம்.

தங்கம்

நீங்கள் பொன் வாங்கலாம் அல்லது ETF தங்கம் வாங்கலாம். தங்கத்தின் மதிப்பு ஆண்டுக்கு ஆண்டு மாறுபடும், ஆனால் பாதுகாப்பான சேமிப்பு வரலாற்றில் இது மிகவும் நிலையான முதலீடுகளில் ஒன்றாகும். தங்கம் எப்போதுமே அதிக வருமானத்தை அளிக்காது, ஆனால் உத்தரவாதமான காப்பீடு ஆகும்.

கூட்டு வட்டி

அவர்கள் அடிக்கடி பணக்காரர்களாக இருப்பதற்கான ரகசியம் என்று அழைக்கப்படுகிறார்கள். கூட்டு வட்டி என்பது அசல் முதலீட்டின் மீதான முதலீட்டின் மீதான வருமானம். வங்கிகள் இதற்கு “மூலதனமாக்கல்” என்ற சொல்லைக் கொண்டுள்ளன. மற்றொரு வழியில், இது பயனுள்ள மற்றும் கூட்டு வட்டி, அல்லது வட்டி மீதான வட்டி, அத்துடன் வருவாய் விகிதம், கணக்கில் மறுமுதலீடு மற்றும் கணக்கு மூலதனத்தை எடுத்துக்கொள்வது என அழைக்கப்படுகிறது. கூட்டு வட்டியானது குறிப்பிட்ட நேரத்தில் முதன்மைத் தொகையிலிருந்து கணக்கிடப்படாமல், குறிப்பிட்ட காலத்திற்கான சேமிப்பிலிருந்து கணக்கிடப்படுவது முக்கியம். உருவாக்கப்பட்ட வருமானம் அசல் தொகையுடன் சேர்க்கப்பட்டுள்ளது, மேலும் கூடுதல் வருமானத்தையும் உருவாக்குகிறது. ஒரு எடுத்துக்காட்டு புகைப்படத்தில் காட்டப்பட்டுள்ளது:

பண நாணயம்

நீண்ட காலமாக, இது கடை சேமிப்பு மற்றும் லாபம் ஆகிய இரண்டிற்கும் ஒரு வழியாகும். இப்போது இந்த முறை இழப்பின் அதிக ஆபத்தை பெற்றுள்ளது. ஆனால் பங்குச் சந்தைகளில் மாற்று விகிதங்கள் மற்றும் அதிக ஆபத்துடன் ஒரு விளையாட்டு உள்ளது. ரே டாலியோ கூறினார்:

முதலீட்டு நேரம்

முதலீட்டின் வெவ்வேறு காலகட்டங்களுக்கு, வெவ்வேறு முதலீட்டு அளவுகள் மற்றும் லாபத்தின் வெவ்வேறு நிலைகள் உள்ளன:

| இல்லை. | மதிப்பீட்டு அளவுகோல் | நீண்ட கால முதலீடு | நடுத்தர கால முதலீடு | குறுகிய கால முதலீடு |

| ஒன்று | திருப்பிச் செலுத்துதல் | 1 வருடம் முதல் 5 ஆண்டுகள் அல்லது அதற்கு மேல் | ஒரு வருடம் வரை | நாட்கள் மற்றும் மாதங்கள் |

| 2 | மகசூல் நிலை | சராசரி | சராசரி | உயர் |

| 3 | ஆபத்து | குறைந்தபட்சம் | சராசரி | உயர் |

| நான்கு | நுழைவு வாசல் | பெரிய மூலதனம் வேண்டும் | சராசரி | சிறிய |

| 5 | நன்மை | நம்பகத்தன்மை மற்றும் நிலைத்தன்மை | உறவினர் நம்பகத்தன்மை மற்றும் ஸ்திரத்தன்மை | உயர் மற்றும் விரைவான வருமானம் |

| 6 | மைனஸ்கள் | நீண்ட கால மற்றும் நுழைவு வாசல், சராசரி வருமானம் | மெதுவாக திருப்பிச் செலுத்துதல் | பெரிய அபாயங்கள் |

நீண்ட கால முதலீடு

இத்தகைய முதலீடுகள் 25 ஆண்டுகள் வரையிலான முதலீட்டுத் திட்டங்களுடன் நீண்ட காலத்திற்கு வடிவமைக்கப்பட்டுள்ளன. இவை அடங்கும்:

- நம்பகமான திரவ நிறுவனங்களின் பங்குகள் மற்றும் பத்திரங்களுடன் பணிபுரிதல். ஒரு தரகு கணக்கைத் திறப்பது.

- உற்பத்தியில் முதலீடுகள்.

- வீட்டு கட்டுமானம், மறுவிற்பனை மற்றும் வாடகைக்கு ரியல் எஸ்டேட் கையகப்படுத்தல்.

- இயந்திரங்கள் மற்றும் உபகரணங்களை கையகப்படுத்துதல்.

- பாதுகாப்பிற்கு தங்கம்.

- நகைகள், நாணயங்கள்.

- சொந்த கல்வி முதலீடு.

நடுத்தர கால முதலீடுகள்

வங்கி வைப்புத்தொகை, தங்கத்தில் வைப்புத்தொகை, பரிவர்த்தனை-வர்த்தக நிதிகள் மற்றும் பரஸ்பர நிதிகள் போன்ற வைப்புத்தொகைகளுக்கு உதாரணம்.

குறுகிய கால முதலீடுகள்

MFIகள், பரஸ்பர நிதிகள், பரிமாற்ற தொகுப்புகள், கிரிப்டோகரன்சி மற்றும் அந்நிய செலாவணி பரிவர்த்தனைகளில் முதலீடுகள் இதில் அடங்கும். பல வழிகள் மற்றும் முதலீட்டு வடிவங்கள் உள்ளன, ஒவ்வொன்றும் சில நிபந்தனைகளின் கீழ் திறம்பட செயல்படுகின்றன. அவற்றின் சரியான பயன்பாட்டிற்கு, முதலீட்டு கல்வியை மேம்படுத்துவது, முதலீட்டு போர்ட்ஃபோலியோவை பல்வேறு முதலீட்டு விதிமுறைகள் மற்றும் வருமானங்களுடன் பல்வகைப்படுத்துதல் மற்றும் செயலில் உள்ள முதலீட்டு நிர்வாகத்தை பயிற்சி செய்வது அவசியம். அதே நேரத்தில், 10-25 ஆண்டுகள் வரையிலான நீண்ட கால முதலீட்டு திட்டமிடல் அடிவானத்தை கோடிட்டுக் காட்டவும்.