Oblici i vrste ulaganja: klasifikacija, izbor instrumenta, realno direktno ulaganje, finansijski portfolio, špekulativno, izbor investicionog instrumenta. U čestim kriznim periodima, obični ljudi suočeni su sa nestašicom i deprecijacijom novca, gubitkom nekoliko izvora prihoda i brzim ispiranjem ušteđevine, ako postoji. A ljudi koji svjesno formiraju svoje prihode iz više izvora suočeni su sa nuliranjem nekih od njih. Profesionalci uvijek, a posebno u vrijeme krize, kontinuirano i fleksibilno prate tržište, predviđaju i biraju efikasne načine investiranja i sticanja prihoda na osnovu široke analize.

- Suština i mehanizmi, preduslovi ulaganja

- Klasifikacije vrsta ulaganja

- Oblici ulaganja

- Uobičajene vrste i oblici ulaganja

- Bankovni depoziti

- Stock

- Obveznice

- Nekretnina

- Uzajamne fondove

- Sredstva kojima se trguje na berzi

- kriptovalute

- Zlato

- Složena kamata

- gotovinska valuta

- Tajming ulaganja

- Dugoročna investicija

- Srednjoročna ulaganja

- Kratkoročna ulaganja

Suština i mehanizmi, preduslovi ulaganja

Ulaganjem se smatraju ulaganje novca, hartija od vrijednosti, imovine, imovine i drugih prava u preduzetničke i poslovne objekte radi ostvarivanja prihoda ili dividende. Investicioni ciljevi su:

- Kreiranje druge plate ili penzije, dodatnog i osnovnog prihoda za život, porodicu i putovanja.

- Osigurajte prihod i uštedu od inflacijskih i finansijskih rizika.

- Pravilno upravljanje novcem za stvaranje kapitala i prelazak u stanje finansijske slobode.

Nivo današnjeg prihoda stanovništva je prikazan na fotografiji:

- Akcije i obveznice pouzdanih kompanija. Berza.

- Nekretnina.

- Plemeniti metali. Prije svega, zlato.

- kriptovalute.

- Poslovna investicija.

- Investirajte u svoje obrazovanje: da steknete vještine i sposobnosti koje donose prihod.

- Berza i trgovanje dionicama.

Investicije su ulaganja i sredstva koja će pomoći u zaštiti sredstava i ostvarivanju dodatnog prihoda. Tada kriza postaje resurs i prilika da se pomogne u stvaranju prihoda i dividendi. Sredstvo da umnožite svoju imovinu, a ne problem. Važno je ne samo kako i gde pravilno investirati, već i kako efikasno upravljati svojim kapitalom.

Investicioni kapital su materijalna, intelektualna i finansijska sredstva. U klasičnom smislu, kapital su sve materijalne vrednosti, uključujući i sredstva za proizvodnju. U investicionom shvatanju, sredstva za proizvodnju dobara su investicioni instrumenti.

Za efikasno upravljanje kapitalom, pitanje finansijske pismenosti je akutno. Znajući o isplativosti investicija, a da ih ne razumiju kompetentno, mnogi upadaju u prevare i piramidalne šeme, gdje je ključna riječ uvijek „ulaganje“. Tokom godine, Rusi su finansijskim prevarantima “dali” 13,5 milijardi rubalja. Trenutna situacija sa valutama ide u prilog pismenosti i analizi finansijske situacije. Višedecenijska strategija „sjedenja na dolarima i evrima” je prestala da funkcioniše, ove investicije su nekoliko puta depresirale za dva meseca. Za razliku od predsjednika Bidena, koji je predvidio cijenu dolara za dvije stotine rubalja, američki investicijski milijarder Ray Dalio naziva gotovinu smećem i ne preporučuje čuvanje štednje u gotovini, posebno u vrijeme krize. https://articles.opexflow.com/trading-training/ray-dalio.

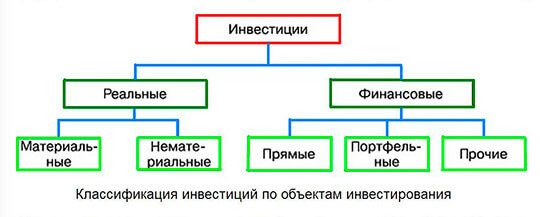

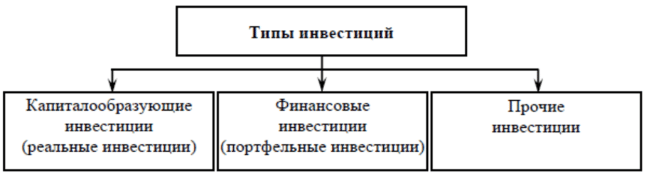

Klasifikacije vrsta ulaganja

Postoji nekoliko teorijskih klasifikacija tipova ulaganja. Po kategorijama investicionih objekata su:

- Realna dugoročna direktna ulaganja materijalne i nematerijalne imovine u vidu osnovnih i obrtnih sredstava, kao i intelektualne svojine. Tako nastaju osnovna sredstva preduzeća. Usmjereni su na proširenje, unapređenje i ažuriranje proizvodnje uz odloženu dobit.

- Finansijske portfolio investicije dovode do direktnog primanja prihoda. To su ulaganja u obliku fjučersa i vrijednosnih papira, u obliku dionica, obveznica i dužničkih obaveza. Takođe ulaganja u poslovne, finansijske projekte i lizing. Prihod od ovakvih investicionih objekata čine redovne dividende i poskupljenja u slučaju njihove prodaje.

- Špekulativno – ulaganja u valute i vrste plemenitih metala.

- Neposredno učešće investitora u izboru objekta, doprinos u njegovom osnovnom kapitalu i učešće u upravljanju objektom ulaganja.

- Indirektno učešće u ulaganjima preko posrednika – investicionih fondova, brokera, finansijskih konsultanata.

Važna je klasifikacija ulaganja prema uslovima ulaganja imovine:

- Dugoročna ulaganja u trajanju dužem od pet godina.

- Srednjoročni depoziti od jedne do pet godina.

- Kratkoročna ulaganja na period kraći od godinu dana.

Drugi važan pokazatelj investicija je nivo njihovog prihoda:

- Investicije se smatraju visokoprofitabilnim, prihod od kojih je veći od prosječnog prinosa na tržištu ulaganja.

- Prosječni prinosi su ulaganja koja su uporediva sa prosječnim povratom na ulaganja na tržištu.

- Ulaganja sa niskim prinosom su ulaganja koja donose prihod ispod tržišnog.

- Neprofitne investicije bez planirane dobiti uključuju socijalne, ekološke i dobrotvorne programe.

Važna definicija investicije za investitora je klasifikovati je prema tome koliki rizik ulaganja ima:

- Ulaganje bez rizika sa 100% zagarantovanim prihodom. To uključuje depozite u državnim bankama i državne obveznice.

- Niskorizična ulaganja su ona čiji je rizik od gubitka manji od tržišnog prosjeka .

- Ulaganja srednjeg rizika su ona koja su po riziku uporediva sa ostalim na tržištu.

- Visokorizična ulaganja su ona čiji je stepen rizika višestruki od prosječnog tržišnog rizika. To uključuje ulaganja u špekulativne projekte sa najvećim mogućim prihodom.

Jednako važna karakteristika investicije je njena likvidnost:

- Visoko likvidna investicija ima instrumente koji se lako i brzo mogu pretvoriti u gotovinu bez gubitka tržišne cijene.

- Srednjolikvidna investicija se odnosi na objekte koji se mogu konvertirati od 30 dana do šest mjeseci, bez značajnog gubitka u cijeni.

- Investicija niske likvidnosti može se pretvoriti u gotovinu za manje od šest mjeseci. Obično su to malo poznati ili nedovršeni objekti.

- Nelikvidna investicija je ona koja nije konvertibilna sama po sebi, već samo kao dio zajedničkog objekta.

Prema načinu korišćenja uloženih sredstava, investicija može biti:

- Primarna investicija je nova investicija imovine.

- Reinvestiranje je ponovno ulaganje sredstava dobijenih iz prihoda prvobitnog ulaganja. Kompetentnim reinvestiranjem investitori postižu višestruko povećanje prihoda u kratkom vremenu.

- Dezinvestiranje je izvlačenje prethodno plasiranih investicija, bez njihovog ponovnog korištenja.

Po obliku svojine, ulaganja su privatna od kompanija i pojedinaca i državna, kao i mješovita ova dva oblika. Isti oblici mogu biti strani, a ulaganja više država se nazivaju zajedničkim. Postoji posebna vrsta ulaganja – anuitet, prihod od kojeg se planira u ujednačenim vremenskim intervalima. Primjeri su osiguranje i penzioni fondovi. Većina ovih klasifikacija se koristi za terminologiju i karakteristike kada se razmatraju investicioni portfoliji – skup instrumenata investitora i vrsta investicija koje pokrivaju različite ekonomske sfere ili poslovne sektore.

Oblici ulaganja

Postojeći oblici su različiti izrazi vrsta ulaganja. Na primjer, oni odražavaju interese i motive ulaganja:

- Merkantilni oblici se smatraju depozitima za maksimalnu dobit, bez društvenih i drugih aspekata.

- Društvena ulaganja su nekomercijalna .

- Povezane investicije prate strateške ciljeve investitora.

Materijalni oblici investicionog kapitala se takođe klasifikuju:

- Monetarni izraz forme u bankarskim depozitima i hartijama od vrednosti.

- Materijalni oblici obuhvataju vrste nepokretne i pokretne imovine.

- Oblici svojine i intelektualnih prava :

- Intelektualna prava autorstva, know-how, patentna prava.

- Pravo korišćenja prirodnih resursa – vode, zemljišta, gasa i nafte, minerala.

- Obrazac za finansijska prava .

Postoje oblici javnih investicija:

- Pružanje povlaštenih kredita i poreskih olakšica.

- Direktne državne budžetske investicije.

- Oblici ulaganja državnih preduzeća.

- Oblik državnih ili dioničkih ulaganja su anuitet i renta.

Kao rezultat toga, oblici ulaganja detaljno opisuju vrste ulaganja u određenim manifestacijama.

Uobičajene vrste i oblici ulaganja

Postoji mnogo vrsta ulaganja, a za svaku vrstu potrebno je odabrati pouzdane objekte ulaganja. Potrebno je investirati, posjedovati vještine investiranja, stručne konsultante i snalaziti se u trenutnim situacijama. Istovremeno, važno je diversifikovati depozite u različitim portfeljima, jer se efektivnost različitih ulaganja menja tokom vremena.

Primjeri najprofitabilnijih investicija u različitim godinama:

- 2001 – visoka isplativost depozita nekretnina.

- 2014 – prinosi na zlato i američke dionice.

- 2020 – visoki prinosi u Bitcoinu iu novim zgradama.

Bankovni depoziti

Takva ulaganja u ruske banke su bez rizika, uz državnu garanciju depozita. Ali depozitna stopa ne pokriva uvijek inflaciju. Ovo je pouzdan način za uštedu novca. Najefikasniji oročeni depoziti.

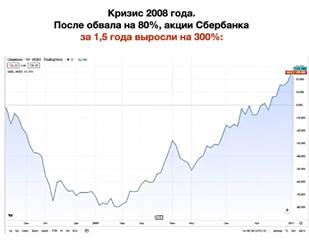

Stock

Sada je to jedna od najdosljednijih vrsta investicija, ali sa visokim nivoom stručnosti. Trebali biste odabrati dionice pouzdanih kompanija s izgledima za rast do 30% godišnje ili više. OZON ima 100% rast u dvije godine. Dionice Polyus Gold, Yandex dionice, Apple dionice imaju velike dobitke. A za strane dionice privremeno su zamrznuti brokerski računi na berzama. Mora se imati na umu da je kriza vrijeme prilika, a investicije su alat za uštedu i povećanje novca. Evo primjera rasta dionica Sberbanke u krizi 2008:

Obveznice

Obveznice pouzdanih velikih emitenata imaju veće isplate, ali nose rizik. Sigurnije od državnih obveznica. Oni su bez rizika, ali sa niskim prihodima. Kod obveznica investitor postaje zajmoprimac kompanije ili države na određeni period i za određeni program. To su dugoročna ulaganja, na kraju roka vraćaju se uloženi iznos i kamata na depozit. Ovo je pouzdan doprinos, ali na nivou pokrića inflacije.

Nekretnina

Smatra se da je ovdje potrebno ulagati u periodima održivog ekonomskog razvoja, jer nekretnine opadaju u likvidnosti tokom krize. To je bio slučaj 2008. godine. Ali 2001. i 2020. godine u Rusiji je postojao stalni rast prihoda od depozita.

Uzajamne fondove

Zajednički fondovi prikupljaju pulove učesnika u pasivnim ulaganjima u različite hartije od vrijednosti, važno je napraviti pravi izbor i kontrolisati ulaganja, uzimajući u obzir tržišne trendove. Dividende se primaju kao procenat udjela u dionici. https://articles.opexflow.com/investments/birzhevye-paevye-investicionnye-fondy.htm

Sredstva kojima se trguje na berzi

Ovi ETF-ovi su pogodni za početnike i nude investicione portfelje koji uzimaju u obzir tržišne indekse. To su kratkoročne, visoko rizične investicije s potencijalom visokog povrata kada se cijene kreću tokom dana. Možete smanjiti rizik odabirom širokih indeksa.

kriptovalute

Ova kratkoročna ulaganja nose visoke rizike sa visokim prinosima. Ulaganje novca u kripto dolare donosi prihod od depozita od 15%. Vrijedi zapamtiti da je posljednjih godina Bitcoin rastao za 200% godišnje. U nekim zemljama postoje terminali za pretvaranje kriptovaluta u gotovinu. U kripto trgovanju, investitori mogu zaraditi do 10% dnevno.

Zlato

Možete kupiti poluge, ili možete kupiti ETF zlato. Rast vrijednosti zlata varira iz godine u godinu, ali to je jedna od najstabilnijih investicija u istoriji sigurne štednje. Zlato gotovo uvijek ne daje visoke prinose, ali je zagarantovano osiguranje.

Složena kamata

Često ih nazivaju tajnom brzog bogaćenja. Složena kamata je povrat ulaganja na povraćaj prvobitne investicije. Banke za to imaju termin “kapitalizacija”. Na drugi način se to naziva efektivna i kompozitna kamata, odnosno kamata na kamatu, kao i stopa prinosa, uzimajući u obzir reinvestiranje i kapitalizaciju. Važno je da se složena kamata u određenim trenucima obračunava ne od primarnog iznosa, već od štednje za određeni period. Ispada da se ostvareni prihod dodaje originalnom iznosu, a također stvara dodatni prihod. Primjer je prikazan na fotografiji:

gotovinska valuta

Dugo je to bio put do uštede i profitabilnosti. Sada je ova metoda dobila visok rizik od gubitka. Ali ostaje igra sa kursevima na berzama, ali i sa visokim rizikom. Ray Dalio je rekao:

Tajming ulaganja

Za različite periode ulaganja postoje različiti obim ulaganja i različiti nivoi profitabilnosti:

| br. | Kriterijum ocjenjivanja | Dugoročna investicija | Srednjoročna investicija | Kratkoročna investicija |

| jedan | Payback | Od 1 godine do 5 godina ili više | Do godinu dana | Dani i mjeseci |

| 2 | Nivo prinosa | Prosjek | Prosjek | Visoko |

| 3 | Rizik | Minimum | Prosjek | Visoko |

| četiri | Ulazni prag | Potreban je veliki kapital | Prosjek | Mala |

| 5 | pros | Pouzdanost i stabilnost | Relativna pouzdanost i stabilnost | Visok i brz prihod |

| 6 | Minusi | Dugoročni i ulazni prag, prosječna primanja | Sporo vraćanje | Veliki rizici |

Dugoročna investicija

Ovakva ulaganja su dizajnirana na duge periode, sa programima ulaganja do 25 godina. To uključuje:

- Rad sa dionicama i obveznicama pouzdanih likvidnih kompanija. Otvaranje brokerskog računa.

- Ulaganja u proizvodnju.

- Izgradnja stanova, kupovina nekretnina za preprodaju i iznajmljivanje.

- Nabavka mašina i opreme.

- Zlato na čuvanje.

- Nakit, kovanice.

- Ulaganje vlastitog obrazovanja.

Srednjoročna ulaganja

Primjer takvih depozita su depoziti u bankama, depoziti u zlatu, fondovi kojima se trguje na berzi i zajednički fondovi.

Kratkoročna ulaganja

To uključuje ulaganja u MFI, zajedničke fondove, pakete razmjene, kriptovalute i devizne transakcije. Postoji mnogo načina i oblika ulaganja, a svaki efikasno funkcioniše pod određenim uslovima. Za njihovu pravilnu upotrebu potrebno je poboljšati edukaciju o investicijama, prakticirati diversifikaciju investicionog portfelja uz različite uslove ulaganja i prinosa, te prakticirati aktivno upravljanje investicijama. Istovremeno, zacrtati dugoročni horizont planiranja investicija do 10-25 godina.