फारम र लगानीका प्रकारहरू: वर्गीकरण, साधनको छनोट, वास्तविक प्रत्यक्ष लगानी, वित्तीय पोर्टफोलियो, सट्टा, लगानी साधनको छनोट। संकटको बारम्बार अवधिमा, सामान्य मानिसहरूले पैसाको अभाव र मूल्यह्रास, आम्दानीका केही स्रोतहरू गुमाउनु, र यदि कुनै बचतहरू छन् भने, द्रुत रूपमा पखाल्नुको सामना गर्नुपरेको छ। र जो मानिसहरूले सचेत रूपमा धेरै स्रोतहरूबाट आफ्नो आम्दानी सिर्जना गर्छन् तिनीहरूमध्ये केहीको शून्यको सामना गरिरहेका छन्। पेशेवरहरूले सधैं, र विशेष गरी संकटको समयमा, लगातार र लचिलो रूपमा बजार अनुगमन गर्छन्, भविष्यवाणी गर्छन् र फराकिलो विश्लेषणको आधारमा लगानी र आय सङ्कलन गर्ने प्रभावकारी तरिकाहरू छनौट गर्छन्।

सार र संयन्त्र, लगानी आवश्यकताहरू

आय वा लाभांश प्राप्त गर्न उद्यमशीलता र व्यापार वस्तुहरूमा नगद, धितो, सम्पत्ति, सम्पत्ति र अन्य अधिकारहरूको लगानीलाई लगानी मानिन्छ। लगानी उद्देश्यहरू हुन्:

- दोस्रो तलब वा निवृत्तिभरण, जीवन, परिवार र यात्राको लागि अतिरिक्त र आधारभूत आम्दानीको सिर्जना।

- मुद्रास्फीति र वित्तीय जोखिमबाट सुरक्षित आय र बचत।

- पूँजी सिर्जना गर्न र वित्तीय स्वतन्त्रताको अवस्थामा सार्नको लागि उचित मुद्रा व्यवस्थापन।

जनसंख्याको आजको आयको स्तर फोटोमा प्रतिबिम्बित हुन्छ:

- भरपर्दो कम्पनीहरूको शेयर र ऋणपत्र। शेयर बजार।

- घरजग्गा।

- बहुमूल्य धातुहरू। सबै भन्दा पहिले, सुन।

- क्रिप्टोकरन्सीहरू।

- व्यापार लगानी।

- आफ्नो शिक्षामा लगानी गर्नुहोस्: आय उत्पन्न गर्ने सीप र क्षमताहरू प्राप्त गर्न।

- विनिमय र स्टक व्यापार।

लगानी भनेको लगानी र सम्पत्ति हो जसले कोषको सुरक्षा गर्न र थप आय प्राप्त गर्न मद्दत गर्दछ। त्यसपछि संकट आय र लाभांश उत्पन्न गर्न मद्दत गर्ने स्रोत र अवसर बन्छ। तपाईंको सम्पत्ति गुणन गर्ने माध्यम, समस्या होइन। कसरी र कहाँ सही ढंगले लगानी गर्ने भन्ने मात्र होइन, आफ्नो पूँजीलाई कसरी प्रभावकारी रूपमा व्यवस्थापन गर्ने भन्ने पनि महत्त्वपूर्ण छ।

लगानी पूँजी भौतिक, बौद्धिक र वित्तीय माध्यम हो। शास्त्रीय अर्थमा, पुँजी उत्पादनका साधनहरू सहित सबै भौतिक मूल्यहरू हुन्। लगानीको बुझाइमा, वस्तुहरू उत्पादन गर्ने साधनहरू लगानीका साधनहरू हुन्।

प्रभावकारी पूँजी व्यवस्थापनका लागि वित्तीय साक्षरताको समस्या गम्भीर छ । लगानीको मुनाफाको बारेमा थाहा पाएर, तिनीहरूलाई दक्ष रूपमा नबुझेर, धेरैजना धोखाधडी योजनाहरू र पिरामिड योजनाहरूमा फस्छन्, जहाँ मुख्य शब्द सधैं “लगानी” हुन्छ। वर्षको दौडान, रूसीहरूले वित्तीय स्क्यामरहरूलाई 13.5 बिलियन रूबल “दिनुभयो”। मुद्राको वर्तमान अवस्थाले साक्षरता र वित्तीय अवस्थाको विश्लेषणको पक्षमा खेल्छ। “डलर र युरोमा बस्ने” को दशकौं पुरानो रणनीतिले काम गर्न छोडेको छ, यी लगानीहरू दुई महिनामा धेरै पटक अवमूल्यन भएका छन्। राष्ट्रपति बिडेनको विपरीत, जसले दुई सय रूबलको लागि एक डलरको मूल्य भविष्यवाणी गरे, अमेरिकी लगानी अरबपति रे डालियोले नगद रद्दीटोकरी भने र विशेष गरी संकटको समयमा नगदमा बचत राख्न सिफारिस गर्दैनन्। https://articles.opexflow.com/trading-training/ray-dalio।

लगानी को प्रकार को वर्गीकरण

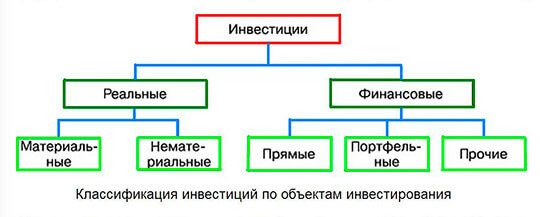

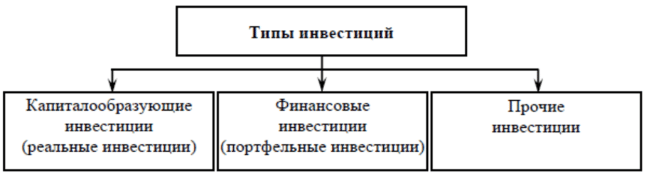

त्यहाँ लगानी प्रकारका धेरै सैद्धान्तिक वर्गीकरणहरू छन्। लगानी वस्तुहरूको श्रेणी अनुसार निम्न हुन्:

- स्थिर र कार्यशील पूँजी, साथै बौद्धिक सम्पत्तिको रूपमा मूर्त र अमूर्त सम्पत्तिहरूको वास्तविक दीर्घकालीन प्रत्यक्ष लगानी। यसरी उद्यमहरूको स्थिर सम्पत्तिहरू सिर्जना गरिन्छ। तिनीहरू विस्तार, सुधार र उत्पादनलाई स्थगित लाभको साथ अद्यावधिक गर्ने उद्देश्यका छन्।

- वित्तीय पोर्टफोलियो लगानीले आयको प्रत्यक्ष प्राप्तिको लागि नेतृत्व गर्दछ। यी फ्यूचर र सेक्युरिटीको रूपमा, स्टक, बन्ड र ऋण दायित्वको रूपमा लगानीहरू हुन्। व्यापार, वित्तीय परियोजना र भाडामा पनि लगानी। त्यस्ता लगानी वस्तुहरूको आम्दानी नियमित लाभांश र तिनीहरूको बिक्रीको घटनामा मूल्य वृद्धिबाट बनेको हुन्छ।

- सट्टा – मुद्राहरू र बहुमूल्य धातुहरूको प्रकारहरूमा लगानी।

- वस्तुको छनोटमा लगानीकर्ताको प्रत्यक्ष सहभागिता , यसको अधिकृत पुँजीमा योगदान र लगानी वस्तुको व्यवस्थापनमा सहभागिता।

- बिचौलिया मार्फत लगानीमा अप्रत्यक्ष सहभागिता – लगानी कोष, दलाल, वित्तीय परामर्शदाता।

सम्पत्तिको लगानीका सर्तहरू अनुसार लगानीको वर्गीकरण महत्त्वपूर्ण छ:

- लामो अवधिको लगानी पाँच वर्ष भन्दा बढी टिक्छ।

- एक देखि पाँच वर्ष सम्मको मध्यम अवधिको निक्षेप।

- एक वर्षभन्दा कम अवधिको लागि छोटो अवधिको लगानी।

लगानीको अर्को महत्त्वपूर्ण सूचक तिनीहरूको आयको स्तर हो:

- लगानीलाई उच्च लाभदायक मानिन्छ, जसबाट आय लगानी बजारमा औसत प्रतिफल भन्दा बढी हुन्छ ।

- औसत प्रतिफल भनेको लगानी हो जुन बजारमा लगानीको औसत प्रतिफलसँग तुलना गर्न सकिन्छ।

- कम उपज दिने लगानी भनेको बजारभन्दा तल आय ल्याउने लगानी हो।

- योजनाबद्ध मुनाफा बिनाको गैर- नाफा लगानीमा सामाजिक, वातावरणीय र परोपकारी कार्यक्रमहरू समावेश हुन्छन्।

लगानीकर्ताको लागि लगानीको महत्त्वपूर्ण परिभाषा भनेको यसमा कति लगानी जोखिम छ त्यसको आधारमा वर्गीकरण गर्नु हो:

- 100% ग्यारेन्टी आम्दानी संग जोखिम मुक्त लगानी। यसमा राज्य बैंक र सरकारी ऋणपत्रहरूमा निक्षेप समावेश छ।

- कम जोखिमको लगानी भनेको त्यो हो जसको घाटाको जोखिम बजारको औसत भन्दा कम छ ।

- मध्यम-जोखिम लगानीहरू ती हुन् जुन बजारमा अन्यसँग तुलना गर्न सकिन्छ।

- उच्च-जोखिम लगानीहरू ती हुन् जसको जोखिमको डिग्री औसत बजार जोखिमको गुणन हो। यसमा उच्चतम सम्भावित आय भएका सट्टा परियोजनाहरूमा लगानी समावेश छ।

लगानीको समान रूपमा महत्त्वपूर्ण विशेषता यसको तरलता हो:

- अत्यधिक तरल लगानीमा बजार मूल्यमा हानि बिना सजिलै र छिटो नगदमा रूपान्तरण गर्न सकिने उपकरणहरू हुन्छन्।

- मध्यम तरल लगानी भन्नाले ३० दिनदेखि ६ महिनासम्म मूल्यमा कुनै ठूलो हानि नगरी रूपान्तरण गर्न सकिने वस्तुहरूलाई जनाउँछ।

- कम तरलता भएको लगानीलाई छ महिनाभन्दा कममा नगदमा रूपान्तरण गर्न सकिन्छ। सामान्यतया यी थोरै ज्ञात वा अधूरा वस्तुहरू हुन्।

- एक तरल लगानी भनेको एक हो जुन आफैमा परिवर्तनीय छैन, तर केवल एक साझा वस्तुको अंशको रूपमा।

लगानी गरिएको सम्पत्ति प्रयोग गर्ने विधि अनुसार, लगानी निम्न हुन सक्छ:

- प्राथमिक लगानी भनेको सम्पत्तिको नयाँ लगानी हो।

- पुनर्निवेश भनेको मूल लगानीको आम्दानीबाट प्राप्त सम्पत्तिको बारम्बार लगानी हो। सक्षम पुन: लगानीको साथ, लगानीकर्ताहरूले छोटो समयमा आम्दानीमा धेरै वृद्धि हासिल गर्छन्।

- विनिवेश भनेको पहिले राखिएको लगानीलाई पुन: प्रयोग नगरी निकाल्नु हो।

स्वामित्वको रूप अनुसार, लगानीहरू कम्पनीहरू र व्यक्तिहरू, र राज्यबाट निजी हुन्छन्, साथै यी दुई रूपहरू मिश्रित हुन्छन्। एउटै रूप विदेशी हुन सक्छ, र धेरै राज्यहरु द्वारा लगानी संयुक्त भनिन्छ। त्यहाँ एक अलग प्रकारको लगानी छ – एक वार्षिकी, जसबाट आय समान समय अन्तरालहरूको लागि योजना गरिएको छ। उदाहरणहरू बीमा र पेन्सन कोषहरू हुन्। यी मध्ये अधिकांश वर्गीकरणहरू लगानी पोर्टफोलियोहरू विचार गर्दा शब्दावली र विशेषताहरूको लागि प्रयोग गरिन्छ – लगानीकर्ता उपकरणहरूको सेट र विभिन्न आर्थिक क्षेत्रहरू वा व्यापार क्षेत्रहरू समेट्ने लगानीका प्रकारहरू।

लगानी को रूपहरु

विद्यमान रूपहरू लगानीका प्रकारका विभिन्न अभिव्यक्ति हुन्। उदाहरणका लागि, तिनीहरूले लगानीको चासो र उद्देश्यहरू प्रतिबिम्बित गर्छन्:

- व्यापारिक फारमहरू सामाजिक र अन्य पक्षहरू बिना, अधिकतम लाभको लागि निक्षेप मानिन्छ।

- सामाजिक लगानी गैर- व्यावसायिक हो।

- सम्बद्ध लगानीहरूले लगानीकर्ताहरूको रणनीतिक लक्ष्यहरू पछ्याउँछन्।

लगानी पूँजीको भौतिक रूपहरू पनि वर्गीकृत छन्:

- बैंक निक्षेप र प्रतिभूति मा फारम को मौद्रिक अभिव्यक्ति।

- सामग्री फारमहरूमा अचल र चल सम्पत्तिहरू समावेश छन्।

- सम्पत्ति र बौद्धिक अधिकारका रूपहरू :

- लेखकत्व, ज्ञान-कसरी, पेटेन्ट अधिकारको बौद्धिक अधिकार।

- प्राकृतिक स्रोतहरू – पानी, भूमि, ग्याँस र तेल, खनिजहरू प्रयोग गर्ने अधिकार।

- वित्तीय अधिकार फारम ।

त्यहाँ सार्वजनिक लगानी को रूपहरु छन्:

- अधिमान्य ऋण र कर प्रोत्साहन प्रदान गर्दै।

- प्रत्यक्ष सरकारी बजेट लगानी।

- राज्य-स्वामित्व कम्पनीहरु बाट लगानी को रूपहरु।

- राज्य वा स्टक लगानी को रूप वार्षिकी र भाडा हो।

नतिजाको रूपमा, लगानीका रूपहरू विशिष्ट अभिव्यक्तिहरूमा लगानीका प्रकारहरू विस्तार गर्छन्।

साधारण प्रकार र लगानी को रूपहरु

त्यहाँ धेरै प्रकारका लगानीहरू छन्, र प्रत्येक प्रकारमा यो भरपर्दो लगानी वस्तुहरू छनौट गर्न आवश्यक छ। लगानी गर्न आवश्यक छ, लगानी गर्ने सीप, व्यावसायिक परामर्शदाता, र वर्तमान परिस्थितिमा नेभिगेट गर्न। एकै समयमा, विभिन्न पोर्टफोलियोहरूमा निक्षेपहरू विविधीकरण गर्न महत्त्वपूर्ण छ, किनभने विभिन्न लगानीहरूको प्रभावकारिता समयसँगै परिवर्तन हुन्छ।

विभिन्न वर्षहरूमा सबैभन्दा लाभदायक लगानीहरूको उदाहरणहरू:

- 2001 – अचल सम्पत्ति निक्षेप को उच्च लाभप्रदता।

- 2014 – सुन र अमेरिकी स्टक रिटर्न।

- २०२० – बिटकोइन र नयाँ भवनहरूमा उच्च प्रतिफल।

बैंक निक्षेपहरू

रूसी बैंकहरूमा त्यस्ता लगानीहरू निक्षेपको राज्य ग्यारेन्टीको साथ जोखिममुक्त हुन्छन्। तर निक्षेप दरले सधैं मुद्रास्फीतिलाई समेट्दैन। यो पैसा बचत गर्न एक भरपर्दो तरिका हो। सबैभन्दा प्रभावकारी अवधि निक्षेप।

स्टक

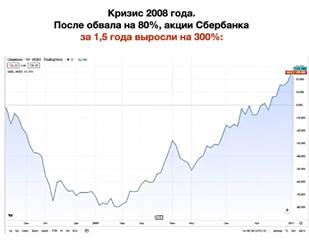

अब यो लगानी को सबैभन्दा लगातार लाभदायक प्रकार मध्ये एक हो, तर विशेषज्ञता को एक उच्च स्तर संग। तपाईंले भरपर्दो कम्पनीहरूको स्टकहरू प्रति वर्ष 30% वा सोभन्दा बढीको वृद्धि सम्भावनाहरू छनौट गर्नुपर्छ। OZON को दुई वर्षमा 100% वृद्धि भएको छ। Polyus गोल्ड शेयर, Yandex शेयर, एप्पल शेयर ठूलो लाभ छ। र विदेशी शेयरहरूको लागि, स्टक एक्सचेन्जहरूमा ब्रोकरेज खाताहरू अस्थायी रूपमा फ्रिज गरियो। यो याद गर्नुपर्दछ कि संकट भनेको अवसरको समय हो, र लगानी बचत र पैसा बढाउने उपकरण हो। यहाँ 2008 को संकट मा Sberbank को शेयर को वृद्धि को एक उदाहरण छ:

बन्ड

भरपर्दो ठूला जारीकर्ताहरूबाट बन्डहरू उच्च भुक्तानीहरू छन्, तर जोखिमको साथ आउँछन्। सरकारी ऋणपत्र भन्दा सुरक्षित। तिनीहरू जोखिममुक्त छन्, तर कम आय भएका छन्। बन्ड अन्तर्गत, लगानीकर्ता निश्चित अवधि र निश्चित कार्यक्रमको लागि कम्पनी वा राज्यको उधारकर्ता बन्छ। यी दीर्घकालीन लगानीहरू हुन्, अवधिको अन्त्यमा लगानी गरिएको रकम र निक्षेपमा ब्याज फिर्ता गरिन्छ। यो एक भरपर्दो योगदान हो, तर मुद्रास्फीति कभर गर्ने स्तरमा।

घरजग्गा

संकटका बेला घरजग्गा तरलतामा झर्ने भएकाले दिगो आर्थिक विकासको अवधिमा यहाँ लगानी गर्नुपर्छ भन्ने विश्वास गरिन्छ । यो 2008 मा मामला थियो। तर 2001 र 2020 मा, रूस मा निक्षेप आय मा एक स्थिर वृद्धि थियो।

म्युचुअल फंड

म्युचुअल फण्डहरूले विभिन्न सेक्युरिटीहरूमा निष्क्रिय लगानीहरूमा सहभागीहरूको पूलहरू सङ्कलन गर्दछ, बजार प्रवृत्तिहरूलाई ध्यानमा राख्दै, सही छनौट र लगानी नियन्त्रण गर्न महत्त्वपूर्ण छ। सेयरको प्रतिशतको रूपमा लाभांश प्राप्त हुन्छ। https://articles.opexflow.com/investments/birzhevye-paevye-investicionnye-fondy.htm

विनिमय-व्यापार कोष

यी ETF हरू शुरुआतीहरूका लागि उपयुक्त छन् र लगानी पोर्टफोलियोहरू प्रस्ताव गर्छन् जसले बजार सूचकांकहरूलाई ध्यानमा राख्छ। यी छोटो अवधिका, उच्च-जोखिम लगानीहरू हुन् जसमा उच्च प्रतिफलको सम्भावना हुन्छ जब मूल्यहरू दिनभरि बढ्छ। तपाईं फराकिलो अनुक्रमणिकाहरू छनौट गरेर जोखिम कम गर्न सक्नुहुन्छ।

क्रिप्टोकरन्सीहरू

यी अल्पकालीन लगानीहरूले उच्च प्रतिफलका साथ उच्च जोखिम बोक्छन्। क्रिप्टो डलरमा पैसा लगानी गर्दा 15% को जम्मा आय ल्याउँछ। यो याद गर्न लायक छ कि हालका वर्षहरूमा, Bitcoin प्रति वर्ष 200% बढेको छ। केही देशहरूमा, क्रिप्टोकरन्सीहरूलाई नगदमा रूपान्तरण गर्न टर्मिनलहरू छन्। क्रिप्टो ट्रेडिंगमा, लगानीकर्ताहरूले प्रति दिन १०% सम्म कमाउन सक्छन्।

सुन

तपाईं बुलियन किन्न सक्नुहुन्छ, वा तपाईं ETF सुन किन्न सक्नुहुन्छ। सुनको मूल्यमा वृद्धि प्रत्येक वर्ष फरक हुन्छ, तर यो सुरक्षित बचतको इतिहासमा सबैभन्दा स्थिर लगानी मध्ये एक हो। सुनले सधैं उच्च प्रतिफल प्रदान गर्दैन, तर ग्यारेन्टी गरिएको बीमा हो।

मिश्रित ब्याज

तिनीहरूलाई प्रायः छिटो धनी बन्ने रहस्य भनिन्छ। चक्रवृद्धि ब्याज भनेको मूल लगानीको प्रतिफलमा लगानीको प्रतिफल हो। बैंकहरूसँग यसको लागि “पूँजीकरण” शब्द छ। अर्को तरिकामा, यसलाई प्रभावकारी र समग्र ब्याज भनिन्छ, वा ब्याजमा ब्याज, साथै प्रतिफलको दर, खाता पुन: लगानी र खाता पूंजीकरण लिने। यो महत्त्वपूर्ण छ कि निश्चित समयमा चक्रवृद्धि ब्याज प्राथमिक रकमबाट होइन, तर निश्चित अवधिको लागि बचतबाट गणना गरिन्छ। यो उत्पन्न आय मूल रकम मा थपिएको छ कि बाहिर जान्छ, र पनि अतिरिक्त आय उत्पन्न गर्दछ। एउटा उदाहरण फोटोमा देखाइएको छ:

नगद मुद्रा

लामो समयको लागि, यो भण्डार बचत र नाफा दुवैको लागि एक तरिका थियो। अब यो विधिले हानिको उच्च जोखिम प्राप्त गरेको छ। तर स्टक एक्सचेन्जहरूमा विनिमय दरहरू र उच्च जोखिमको साथ खेल रहन्छ। रे डालियोले भने:

लगानीको समय

लगानीको विभिन्न अवधिहरूको लागि, त्यहाँ विभिन्न लगानी मात्राहरू, र नाफाको विभिन्न स्तरहरू छन्:

| छैन। | मूल्याङ्कन मापदण्ड | दीर्घकालीन लगानी | मध्यम अवधिको लगानी | छोटो अवधिको लगानी |

| एउटा | भुक्तानी | १ वर्षदेखि ५ वर्ष वा सोभन्दा बढी | एक वर्ष सम्म | दिन र महिना |

| २ | उपज स्तर | औसत | औसत | उच्च |

| ३ | जोखिम | न्यूनतम | औसत | उच्च |

| चार | प्रवेश थ्रेसहोल्ड | ठूलो पुँजी चाहिन्छ | औसत | सानो |

| ५ | पेशेवरहरू | विश्वसनीयता र स्थिरता | सापेक्ष विश्वसनीयता र स्थिरता | उच्च र छिटो आम्दानी |

| ६ | माइनस | लामो अवधि र प्रवेश थ्रेसहोल्ड, औसत आय | ढिलो भुक्तानी | ठूलो जोखिम |

दीर्घकालीन लगानी

त्यस्ता लगानीहरू लामो अवधिको लागि डिजाइन गरिएका छन्, लगानी कार्यक्रमहरू 25 वर्षसम्म। यी समावेश छन्:

- भरपर्दो तरल कम्पनीहरूको स्टक र बन्डहरूसँग काम गर्दै। ब्रोकरेज खाता खोल्दै।

- उत्पादनमा लगानी।

- आवास निर्माण, पुनर्विक्रय र भाडाको लागि घर जग्गाको अधिग्रहण।

- मेसिनरी र उपकरणको अधिग्रहण।

- सुरक्षाको लागि सुन।

- गहना, सिक्का।

- लगानी आफ्नै शिक्षा।

मध्यम अवधिको लगानी

त्यस्ता निक्षेपहरूको उदाहरण बैंक निक्षेप, सुनमा निक्षेप, एक्सचेन्ज ट्रेडेड फन्ड र म्युचुअल फन्डहरू हुन्।

छोटो अवधिको लगानी

यसमा MFIs, म्युचुअल फन्ड, एक्सचेन्ज प्याकेज, क्रिप्टोकरेन्सी र विदेशी मुद्रा लेनदेनमा लगानी समावेश छ। त्यहाँ धेरै तरिकाहरू र लगानीका रूपहरू छन्, र प्रत्येकले निश्चित परिस्थितिहरूमा प्रभावकारी रूपमा काम गर्दछ। तिनीहरूको उचित प्रयोगको लागि, लगानी शिक्षा सुधार गर्न, विभिन्न लगानी सर्तहरू र प्रतिफलहरू सहित लगानी पोर्टफोलियो विविधीकरण अभ्यास, र सक्रिय लगानी व्यवस्थापन अभ्यास गर्न आवश्यक छ। एकै समयमा, 10-25 वर्ष सम्मको दीर्घकालीन लगानी योजना क्षितिज रूपरेखा गर्न।