Форми и видови на инвестиции: класификација, избор на инструмент, реални директни инвестиции, финансиско портфолио, шпекулативни, избор на инвестициски инструмент. Во честите кризни периоди, обичните луѓе се соочуваат со недостиг и амортизација на пари, губење на неколку извори на приход и брзо измивање на заштедите, доколку ги има. А луѓето кои свесно ги формираат своите приходи од повеќе извори се соочуваат со нулање на некои од нив. Професионалците секогаш, а особено за време на криза, континуирано и флексибилно го следат пазарот, предвидуваат и избираат ефективни начини за инвестирање и акумулирање приходи врз основа на широка анализа.

- Суштина и механизми, инвестициски предуслови

- Класификација на видови инвестиции

- Форми на инвестирање

- Вообичаени видови и форми на инвестиции

- Депозити во банка

- Акции

- Обврзници

- Недвижен имот

- Взаемни фондови

- Фондови со кои се тргува преку берза

- Криптовалути

- Злато

- Сложена камата

- парична валута

- Време на инвестиција

- Долгорочна инвестиција

- Среднорочни инвестиции

- Краткорочни инвестиции

Суштина и механизми, инвестициски предуслови

Како вложувања се сметаат вложувањата на готовина, хартии од вредност, имот, имот и други права во претприемачки и деловни објекти за добивање приходи или дивиденди. Инвестициските цели се:

- Создавање втора плата или пензија, дополнителен и основен приход за живот, семејство и патување.

- Обезбедете ги приходите и заштедите од инфлација и финансиски ризици.

- Правилно управување со парите за создавање капитал и преминување во состојба на финансиска слобода.

Нивото на денешниот приход на населението е прикажано на фотографијата:

- Акции и обврзници на доверливи компании. Берза.

- Недвижен имот.

- Благородни метали. Прво на сите, злато.

- Криптовалути.

- Деловни инвестиции.

- Инвестирајте во вашето образование: да стекнете вештини и способности кои создаваат приход.

- Берза и тргување со акции.

Инвестициите се инвестиции и средства кои ќе помогнат да се заштитат средствата и да се добијат дополнителни приходи. Тогаш кризата станува ресурс и можност да се помогне да се генерираат приходи и дивиденди. Средство за умножување на вашите средства, а не проблем. Важно е не само како и каде правилно да инвестирате, туку и како ефикасно да управувате со вашиот капитал.

Инвестицискиот капитал е материјално, интелектуално и финансиски средства. Во класична смисла, капиталот е сите материјални вредности, вклучувајќи ги и средствата за производство. Во инвестициското разбирање, средствата за производство на стоки се инвестициски инструменти.

За ефективно управување со капиталот, прашањето за финансиската писменост е акутно. Знаејќи за профитабилноста на инвестициите, без да ги разберат компетентно, многумина влегуваат во измамнички шеми и пирамидални шеми, каде клучниот збор е секогаш „инвестиција“. Во текот на годината, Русите „дадоа“ 13,5 милијарди рубли на финансиски измамници. Сегашната состојба со валутите игра во прилог на писменоста и анализата на финансиските состојби. Децениската стратегија на „седење на долари и евра“ престана да функционира, овие инвестиции се амортизираа неколку пати за два месеци. За разлика од претседателот Бајден, кој ја предвиде цената на еден долар за двесте рубли, американскиот инвестициски милијардер Реј Далио ги нарекува готовината ѓубре и не препорачува чување на заштедите во готовина, особено во време на криза. https://articles.opexflow.com/trading-training/ray-dalio.

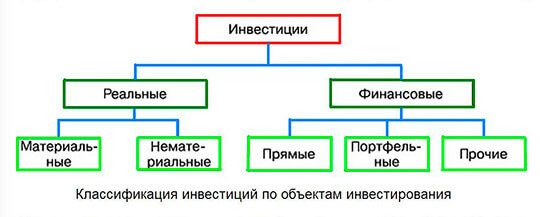

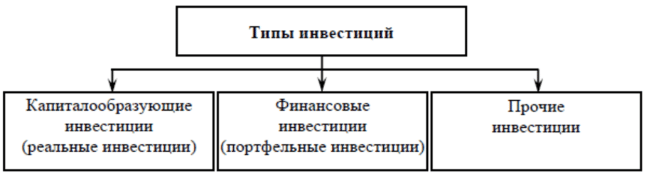

Класификација на видови инвестиции

Постојат неколку теоретски класификации на видови инвестиции. По категорија на инвестициски објекти се:

- Реални долгорочни директни инвестиции на материјални и нематеријални средства во форма на основни и обртни средства, како и интелектуална сопственост. Така се создаваат основните средства на претпријатијата. Тие се насочени кон проширување, подобрување и ажурирање на производството со одложена добивка.

- Инвестициите во финансиското портфолио водат до директен приход. Станува збор за инвестиции во форма на фјучерси и хартии од вредност, во форма на акции, обврзници и должнички обврски. Исто така инвестиции во бизнис, финансиски проекти и лизинг. Приходите од ваквите инвестициски објекти се состојат од редовни дивиденди и зголемување на цените во случај на нивна продажба.

- Шпекулативни – инвестиции во валути и видови благородни метали.

- Директно учество на инвеститорот во изборот на објектот, придонес во неговиот одобрен капитал и учество во управувањето со инвестицискиот објект.

- Индиректно учество во инвестиции преку посредници – инвестициски фондови, брокери, финансиски консултанти.

Важно е класификацијата на инвестициите според условите за инвестирање на средствата:

- Долгорочни инвестиции кои траат повеќе од пет години.

- Среднорочни депозити од една до пет години.

- Краткорочни инвестиции за период помал од една година.

Друг важен показател за инвестициите е нивото на нивниот приход:

- Инвестициите се сметаат за високо профитабилни, приходот од кој го надминува просечниот принос на инвестицискиот пазар.

- Просечните приноси се инвестиции кои се споредливи со просечниот поврат на инвестициите на пазарот.

- Инвестициите со низок принос се инвестиции кои носат приход под пазарот.

- Непрофитните инвестиции без планиран профит вклучуваат социјални, еколошки и добротворни програми.

Важна дефиниција за инвестиција за инвеститорот е да ја класифицира според колкав инвестициски ризик има:

- Инвестиција без ризик со 100% гарантиран приход. Тие вклучуваат депозити во државни банки и државни обврзници.

- Нискоризични инвестиции се оние чиј ризик од загуба е помал од пазарниот просек .

- Инвестициите со среден ризик се оние што се споредливи според ризик со другите на пазарот.

- Инвестициите со висок ризик се оние чиј степен на ризик е повеќекратен од просечниот пазарен ризик. Тука спаѓаат инвестициите во шпекулативни проекти со највисок можен приход.

Подеднакво важна карактеристика на инвестицијата е нејзината ликвидност:

- Високо ликвидната инвестиција има инструменти кои лесно и брзо може да се претворат во готовина без губење на пазарната цена.

- Средно течна инвестиција се однесува на објекти кои можат да се претворат од 30 дена до шест месеци, без значителна загуба во цената.

- Инвестицијата со ниска ликвидност може да се претвори во готовина за помалку од шест месеци. Обично тоа се малку познати или недовршени предмети.

- Неликвидна инвестиција е онаа која не е конвертибилна сама по себе, туку само како дел од заеднички објект.

Според начинот на користење на вложените средства, инвестицијата може да биде:

- Примарната инвестиција е нова инвестиција на средства.

- Реинвестирање е повторено инвестирање на средства добиени од приходот на првобитната инвестиција. Со компетентно реинвестирање, инвеститорите за кратко време постигнуваат повеќекратно зголемување на приходите.

- Деинвестирање е извлекување на претходно пласирани инвестиции, без нивна повторна употреба.

Според формата на сопственост, инвестициите се приватни од фирми и физички лица и државни, како и мешани од овие две форми. Истите форми можат да бидат странски, а инвестициите на повеќе држави се нарекуваат заеднички. Постои посебен вид на инвестиција – ануитет, приходот од кој се планира за униформни временски интервали. Примери се осигурителните и пензиските фондови. Повеќето од овие класификации се користат за терминологија и карактеристики кога се разгледуваат инвестициските портфолија – збир на инструменти на инвеститорите и видови инвестиции кои покриваат различни економски сфери или деловни сектори.

Форми на инвестирање

Постојните форми се различни изрази на видови инвестиции. На пример, тие ги одразуваат интересите и мотивите на инвестициите:

- Меркантилните облици се сметаат за депозити за максимална добивка, без социјални и други аспекти.

- Социјалните инвестиции се некомерцијални .

- Поврзаните инвестиции ги следат стратешките цели на инвеститорите.

Материјалните облици на инвестициски капитал исто така се класифицирани:

- Монетарно изразување на образецот во банкарски депозити и хартии од вредност.

- Материјалните обрасци вклучуваат видови на недвижни и движни средства.

- Форми на сопственост и интелектуални права :

- Интелектуални права на авторство, know-how, права на патент.

- Право на користење природни ресурси – вода, земја, гас и нафта, минерали.

- Формулар за финансиски права .

Постојат форми на јавни инвестиции:

- Обезбедување повластени заеми и даночни олеснувања.

- Директни владини буџетски инвестиции.

- Форми на инвестирање од државни компании.

- Формата на државни или акционерски инвестиции се ануитет и закупнина.

Како резултат на тоа, облиците на инвестиции ги детализираат видовите на инвестиции во одредени манифестации.

Вообичаени видови и форми на инвестиции

Постојат многу видови на инвестиции, и во секој тип потребно е да се изберат сигурни инвестициски објекти. Неопходно е да се инвестира, имајќи вештини за инвестирање, професионални консултанти и да се движите во тековните ситуации. Во исто време, важно е да се диверзифицираат депозитите во различни портфолија, бидејќи ефективноста на различните инвестиции се менува со текот на времето.

Примери за најпрофитабилните инвестиции во различни години:

- 2001 година – висока профитабилност на депозитите на недвижен имот.

- 2014 година – поврат на злато и американски акции.

- 2020 година – високи приноси во Биткоин и во новите згради.

Депозити во банка

Ваквите инвестиции во руските банки се без ризик, со државна гаранција за депозитот. Но, депозитната стапка не секогаш ја покрива инфлацијата. Ова е сигурен начин да заштедите пари. Најефективни орочени депозити.

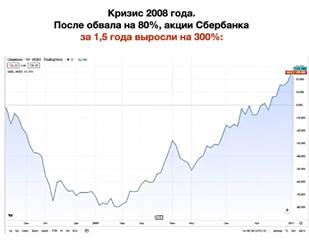

Акции

Сега е еден од најпрофитабилните видови инвестиции, но со високо ниво на експертиза. Треба да изберете акции на сигурни компании со изгледи за раст до 30% годишно или повеќе. ОЗОН има 100% раст за две години. Големи добивки имаат акциите на Polyus Gold, акциите на Yandex, акциите на Apple. А за странските акции привремено беа замрзнати брокерските сметки на берзите. Мора да се запомни дека кризата е време на можности, а инвестициите се алатка за заштеда и зголемување на парите. Еве пример за растот на акциите на Сбербанк во кризата од 2008 година:

Обврзници

Обврзниците од сигурни големи издавачи имаат повисоки исплати, но доаѓаат со ризик. Побезбедно од државните обврзници. Тие се без ризик, но со ниски приходи. Според обврзниците, инвеститорот станува заемопримач на компанија или држава за одреден период и за одредена програма. Станува збор за долгорочни инвестиции, на крајот на рокот се враќа вложениот износ и каматата на депозитот. Ова е сигурен придонес, но на ниво на покривање на инфлацијата.

Недвижен имот

Се верува дека тука е неопходно да се инвестира во периоди на одржлив економски развој, бидејќи недвижностите паѓаат во ликвидност за време на кризи. Така беше во 2008 година. Но, во 2001 и 2020 година, имаше постојан раст на приходот од депозити во Русија.

Взаемни фондови

Взаемните фондови собираат базени на учесници во пасивни инвестиции во различни хартии од вредност, важно е да се направи правилен избор и да се контролираат инвестициите, земајќи ги предвид трендовите на пазарот. Дивидендите се добиваат како процент од учеството на акцијата. https://articles.opexflow.com/investments/birzhevye-paevye-investicionnye-fondy.htm

Фондови со кои се тргува преку берза

Овие ETF се погодни за почетници и нудат инвестициски портфолија кои ги земаат предвид пазарните индекси. Ова се краткорочни, високоризични инвестиции со потенцијал за високи приноси кога цените се движат во текот на денот. Можете да го намалите ризикот со избирање широки индекси.

Криптовалути

Овие краткорочни инвестиции носат високи ризици со високи приноси. Инвестирањето пари во крипто долари носи приход од депозит од 15%. Вреди да се запамети дека во последниве години, Bitcoin расте за 200% годишно. Во некои земји, постојат терминали за претворање на криптовалути во готовина. Во трговијата со крипто, инвеститорите можат да заработат до 10% дневно.

Злато

Можете да купите злато, или можете да купите ETF злато. Порастот на вредноста на златото варира од година во година, но тоа е една од најстабилните инвестиции во историјата на безбедното штедење. Златото речиси секогаш не обезбедува високи приноси, туку е загарантирано осигурување.

Сложена камата

Тие често се нарекуваат тајна за брзо збогатување. Сложената камата е поврат на инвестицијата на повратот на првобитната инвестиција. Банките за ова го имаат терминот „капитализација“. На друг начин, ова се нарекува ефективна и композитна камата, или камата на камата, како и стапка на принос, земајќи го предвид реинвестирањето и земајќи ја предвид капитализацијата. Важно е сложената камата да се пресметува во одредени времиња не од примарниот износ, туку од заштедите за одреден период. Излегува дека остварениот приход се додава на оригиналниот износ, а исто така генерира дополнителен приход. Пример е прикажан на фотографијата:

парична валута

Долго време, ова беше начин и за складирање на заштеди и за профитабилност. Сега овој метод се здоби со висок ризик од загуба. Но, останува игра со курсевите на берзите, а и со висок ризик. Реј Далио рече:

Време на инвестиција

За различни периоди на инвестирање, постојат различни обеми на инвестиции и различни нивоа на профитабилност:

| Бр. | Критериум за евалуација | Долгорочна инвестиција | Среднорочна инвестиција | Краткорочна инвестиција |

| еден | Созревање | Од 1 година до 5 години или повеќе | До една година | Денови и месеци |

| 2 | Ниво на принос | Просечна | Просечна | Високо |

| 3 | Ризик | Минимум | Просечна | Високо |

| четири | Влезен праг | Потребен е голем капитал | Просечна | Мали |

| 5 | добрите | Сигурност и стабилност | Релативна сигурност и стабилност | Висок и брз приход |

| 6 | Минуси | Долгорочен и влезен праг, просечен приход | Бавно враќање | Големи ризици |

Долгорочна инвестиција

Ваквите инвестиции се дизајнирани за долги периоди, со инвестициски програми до 25 години. Тие вклучуваат:

- Работа со акции и обврзници на сигурни ликвидни компании. Отворање на брокерска сметка.

- Инвестиции во производството.

- Изградба на станови, стекнување на недвижен имот за препродажба и изнајмување.

- Стекнување на машини и опрема.

- Злато за чување.

- Накит, монети.

- Инвестиција сопствено образование.

Среднорочни инвестиции

Пример за такви депозити се банкарските депозити, депозитите во злато, берзанските фондови и заедничките фондови.

Краткорочни инвестиции

Тие вклучуваат инвестиции во МФИ, заеднички фондови, пакети за размена, криптовалути и девизни трансакции. Постојат многу начини и форми на инвестирање, и секој работи ефикасно под одредени услови. За нивна правилна употреба, неопходно е да се подобри инвестициското образование, да се практикува диверзификација на инвестициското портфолио со различни услови за инвестирање и принос и да се практикува активно управување со инвестициите. Во исто време, да се претстави долгорочен хоризонт на планирање на инвестициите до 10-25 години.