Форми та види інвестицій: класифікація, вибір інструменту, реальні прямі інвестиції, фінансові портфельні, спекулятивні, вибір інструменту інвестицій. У часті кризові періоди обивателі стикаються з нестачею та знеціненням грошей, втратою нечисленних джерел доходу, швидким вимиванням накопичень за їх наявності. А люди, які свідомо формують свої доходи з кількох джерел, стикаються з обнуленням окремих із них. Професіонали завжди, а в кризу особливо, безперервно та гнучко моніторять ринок, на основі широкого аналізу прогнозують та обирають ефективні способи інвестицій та накопичення доходів.

- Суть та механізми, передумови інвестування

- Класифікації видів інвестування

- Форми інвестування

- Поширені види та форми інвестицій

- Депозити у банках

- Акції

- Облігації

- Нерухомість

- Пайові інвестиційні фонди

- Біржові фонди

- Криптовалюти

- Золото

- Складні відсотки

- Готівкова валюта

- Терміни інвестицій

- Довгострокові інвестиції

- Середньострокові інвестиції

- Короткострокові інвестції

Суть та механізми, передумови інвестування

Інвестиціями вважаються вкладення коштів, цінних паперів, майна, майнових та інших прав у підприємницькі та бізнес-об’єкти для отримання доходу або дивідендів. Цілями інвестицій є:

- Створення другої зарплати або пенсії, додаткового та основного доходу для життя, сім’ї та подорожей.

- Убезпечити доходи та накопичення від інфляції та фінансових ризиків.

- Правильне управління грошима для створення капіталу та переходу у стан фінансової свободи.

Рівень сьогоднішньої прибутковості населення відображено на фото:

- Акції та облігації надійних компаній. Фондовий ринок.

- Нерухомість.

- Дорогоцінні метали. Насамперед золото.

- Криптовалюти.

- Інвестиції у бізнес.

- Інвестиції у свою освіту: щоб здобути навички та вміння, які приносять дохід.

- Біржовий та фондовий трейдинг.

Інвестування – це вкладення та активи, які допоможуть захистити кошти та отримувати додатковий дохід. Тоді криза стає ресурсом та можливістю, що допомагає отримувати дохід та дивіденди. Засобом множити свої активи, а чи не проблемою. Важливо як, куди правильно інвестувати, а й як ефективно управляти своїм капіталом.

Капітал інвестиційний – це матеріальні, інтелектуальні та фінансові кошти. У класичному розумінні капітал – всі матеріальні цінності, включаючи засоби виробництва. У інвестиційному розумінні засобами виробництва благ є інвестиційні інструменти.

Для управління капіталом гостро стоїть питання фінансової грамотності. Знаючи про прибутковість інвестицій, не розуміючись на них грамотно, багато хто влазить у шахрайські схеми та фінансові піраміди, де ключовим словом завжди є «інвестування». Протягом року росіяни «подарували» фінансовим шахраям 13,5 мільярда рублів. На користь грамотності та аналізу фінансових ситуацій грає сьогоднішня ситуація з валютами. Десятиліттями стратегія, що працювала, «сидіти на доларах і євро» перестала працювати, ці вкладення знецінилися в рази за два місяці. На відміну від президента Байдена, який прочитав ціну долара за двісті рублів, інвестиційний мільярдер із США Рей Даліо називає готівкою сміттям, і не рекомендує зберігати заощадження у готівці, особливо у кризові періоди. https://articles.opexflow.com/trading-training/ray-dalio.

Класифікації видів інвестування

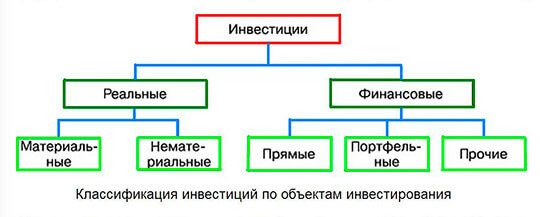

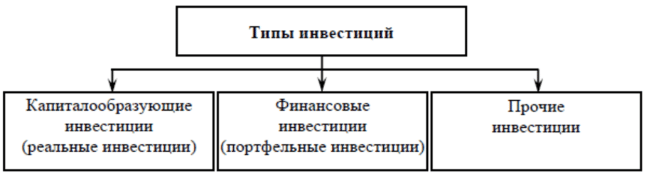

Існує кілька теоретичних класифікацій видів інвестування. За категоріями об’єктів інвестиції бувають:

- Реальні прямі вкладення великий термін матеріальних і нематеріальних активів як основних та оборотних капіталів, і навіть інтелектуальної власності. Так утворюються основні фонди підприємств. Вони спрямовані на розширення, вдосконалення та оновлення виробництва з відстроченим прибутком.

- Фінансові портфельні вкладення призводять до отримання доходів. Це інвестиції у вигляді ф’ючерсів та цінних паперів, у вигляді акцій, облігацій та боргових зобов’язань. Також інвестиції у бізнес, фінансові проекти та лізинг. Дохід від таких об’єктів вкладення становлять регулярні дивіденди та зростання ціни у разі їх продажу.

- Спекулятивні – інвестиції у валюти та види дорогоцінних металів.

- Пряма участь інвестора у виборі об’єкта, внесок у його статутний фонд та участь в управлінні об’єктом інвестицій.

- Непряма участь у інвестиціях через посередників – інвестиційні фонди, брокерів, фінансових консультантів.

Важливою є класифікація інвестицій за термінами вкладення активів:

- Довгострокові вкладення тривалістю понад п’ять років.

- Середньострокові вклади від року до п’яти.

- Короткострокові інвестиції на строк менше року.

Ще один важливий показник інвестицій – це рівень їх прибутків:

- Високоприбутковими вважаються інвестиції, дохід яких перевищує середню дохідність по інвестиційному ринку.

- Серед прибутковими є інвестиції, які можна порівняти із середньою прибутковістю інвестицій по ринку.

- Низько прибутковими називають вкладення, які дають дохід нижче ринкового.

- До безприбуткових інвестицій без запланованого прибутку відносять соціальні, екологічні та благодійні програми.

Важливим визначенням інвестицій для інвестора є їхня класифікація за тим, який у них інвестиційний ризик:

- Безризикові інвестиції зі стовідсотковою гарантією отримання доходу. До них можна віднести вклади у державних банках та у облігації державних позик.

- До низько ризикових інвестицій відносять ті, у кого ризик втрат нижче, ніж середній по ринку.

- Серед ризиковими є інвестиції, які можна порівняти по ризику з іншими над ринком.

- Високо ризиковими вважаються такі інвестиції, у яких ступінь ризику кратно вище середнього ринкового ризику. До них належать інвестиції спекулятивних проектів із максимально можливим доходом.

Не менш важливою характеристикою інвестиції є її ліквідність:

- Високоліквідна інвестиція має інструменти, що легко і швидко конвертуються в грошовий еквівалент без втрат у ринковій ціні.

- Середня ліквідна інвестиція відноситься до об’єктів, які можуть конвертуватися від 30 днів до півроку, без значної втрати в ціні.

- Низько ліквідна інвестиція може конвертуватися в гроші пізніше, ніж за шість місяців. Зазвичай це маловідомі чи незавершені об’єкти.

- Неліквідна інвестиція – така, яка самостійно не конвертується, лише у складі загального об’єкта.

За способом застосування вкладених активів інвестиція може бути:

- Первинна інвестиція – нове вкладення активів.

- Реінвестиція – це повторний вклад активів, отриманих від доходів первинної інвестиції. Грамотними реінвестиціями інвестори вимагають кратного збільшення доходів за короткий час.

- Дезінвестиція – це вилучення розміщених раніше інвестицій, без повторного використання.

За формою власності інвестиції бувають приватними від підприємств і фізичних осіб і державними, а також змішаними з цих двох форм. Ці форми можуть бути іноземними, а інвестиції кількома державами називаються спільними. Існує окремий вид інвестування – ануїтет, дохід якого планується на рівномірні часові проміжки. Приклади – страховий та пенсійний фонд. Більшість таких класифікацій застосовується для термінології та характеристик при розгляді інвестиційних портфелів – сукупності інструментів інвестора та видів інвестицій, що охоплюють різні економічні сфери чи галузі господарювання.

Форми інвестування

Існуючі форми є різним виразом видів інвестування. Вони, наприклад, відображають інтереси та мотиви інвестицій:

- Меркантильними формами вважаються вклади отримання максимального прибутку, без соціальних та інших аспектів.

- Некомерційними є соціальні інвестиції.

- Асоційовані інвестиції мають стратегічні цілі інвесторів.

Також класифікують речові форми капіталів інвестування:

- Грошовий вираз форми у банківських депозитах та цінних паперах.

- До матеріальних форм відносяться види нерухомих та рухомих активів.

- Форми майнових та інтелектуальних прав :

- Інтелектуальні права авторства, ноу-хау, патентні права.

- Право використання ресурсів природи – води, землі, газу та нафти, копалин.

- Форма фінансових прав .

Існують форми державних інвестицій:

- Надання пільгових кредитів та податкових пільг.

- Прямих державних бюджетних вкладень.

- Форми інвестицій від державних підприємств.

- Формою державного або фондового вкладення є ануїтет та рента.

У результаті форми інвестицій деталізують види інвестицій у конкретних проявах.

Поширені види та форми інвестицій

Існує багато видів інвестицій, і у кожному виді необхідно обирати надійні об’єкти інвестування. Інвестувати необхідно, маючи навички інвестування, професійних консультантів та орієнтуватися в поточних ситуаціях. При цьому важливо диверсифікувати вклади у різних портфелях, тому що ефективність різних інвестицій змінюється з часом.

Приклади найбільш прибуткових інвестицій у різні роки:

- 2001 рік – висока доходність вкладів з нерухомості.

- 2014 рік – прибутковість із золота та американських акцій.

- 2020 рік – висока прибутковість у Біткоїні та в новобудовах.

Депозити у банках

Такі інвестиції в російських банках безризикові, з державною гарантією вкладу. Але ставка депозиту не завжди вкриває інфляцію. Це надійний спосіб зберегти гроші. Найефективніші термінові вклади.

Акції

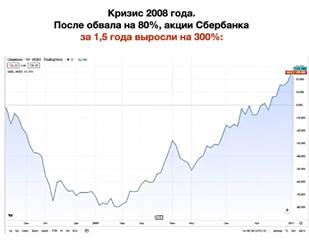

Зараз це один із найбільш стабільно прибуткових видів інвестицій, але з високим рівнем експертності. Слід вибирати акції надійних компаній із перспективами зростання до 30% на рік та більше. У ОЗОН зростання за два роки 100%. Великі прирости акцій Полюс Золото, акцій Яндекса, Apple. А щодо іноземних акцій брокерські рахунки на біржах були тимчасово заморожені. Потрібно пам’ятати, що криза – час можливостей, а інвестиції – інструмент збереження та примноження грошей. Ось приклад зростання акцій Ощадбанку в кризу 2008 року:

Облігації

Облігації надійних великих емітентів мають вищі виплати, але з ризиком. Надійніше облігації державної позики. Вони безризикові, але з малим доходом. За облігаціями інвестор стає позичальником компанії чи держави на певний термін та на певну програму. Це довгострокові вкладення, після закінчення терміну повертається вкладена сума та відсотки за вкладом. Це надійний внесок, але лише на рівні покриття інфляції.

Нерухомість

Вважається, що сюди потрібно вкладатись у періоди сталого економічного розвитку, бо у кризи нерухомість падає у ліквідності. Так було 2008 року. Але у 2001-му та 2020-му році в Росії було стабільне зростання доходів за вкладами.

Пайові інвестиційні фонди

ПІФи збирають пули учасників пасивних інвестицій у різні цінні папери, тут важливо робити правильний вибір і контролювати інвестиції, враховуючи тенденції ринку. Дивіденди виходять у відсотках за часткою паю. https://articles.opexflow.com/investments/birzhevye-paevye-investicionnye-fondy.htm

Біржові фонди

Ці фонди ETF підходять для новачків і пропонують портфелі інвестицій з урахуванням ринкових індексів. Це короткострокові інвестиції з високим ризиком і з ймовірністю високого доходу, коли ціни змінюються протягом дня. Зменшувати ризик можна, вибираючи широкі індекси.

Криптовалюти

Ці короткострокові інвестиції мають високі ризики з великою прибутковістю. Інвестування грошей у крипто долари приносять дохід вкладу 15%. Варто пам’ятати, що останніми роками Біткоїн зростав по 200% на рік. В окремих країнах працюють термінали перекладу криптовалют в кеш. У крипто-трейдингу інвестори можуть заробляти до 10% на день.

Золото

Можна купувати зливки, а можна купувати золото біржових фондів. Зростання вартості золота змінюється в різні роки, але це один з найстабільніших видів вкладень в історії надійних заощаджень. Золото майже завжди не дає високу прибутковість, але є гарантованою страховкою.

Складні відсотки

Їх часто називають секретом швидкого збагачення. Складний відсоток – це прибуток від реінвестиції з прибутку від первинної інвестиції. У банків при цьому існує термін «капіталізація». Інакше це називають ефективними та композиційними відсотками, або відсотками на відсотки, а також нормою прибутковості з урахуванням реінвестування та з урахуванням капіталізації. Важливо, що складні відсотки вважаються у певні терміни немає від первинної суми, як від накопичень визначений термін. Виходить, утворений дохід додається до вихідної суми, і також генерує додатковий дохід. Приклад показано на фото:

Готівкова валюта

Довгий час це був спосіб як зберігання заощаджень, так і прибутковості. Нині цей спосіб набув високого ризику збитків. Але залишається гра з валютними курсами на біржах, і також із високим ризиком. Про це говорив Рей Даліо:

Терміни інвестицій

Для різних термінів інвестицій існують свої обсяги інвестицій та різний рівень прибутковості:

| № | Критерій оцінки | Довгострокова інвестиція | Середньострокова інвестиція | Короткострокова інвестиція |

| 1 | Окупність | Від 1 до 5 років і більше | До року | Дні та місяці |

| 2 | Рівень доходності | Середній | Середній | Високий |

| 3 | Ризик | Мінімальний | Середній | Високий |

| 4 | Поріг входу | Потрібні великі капітали | Середній | Малий |

| 5 | Плюси | Надійність та стабільність | Відносна надійність та стабільність | Високий та швидкий дохід |

| 6 | Мінуси | Великий термін та поріг входу, середній дохід | Повільна окупність | Великі ризики |

Довгострокові інвестиції

Такі інвестиції розраховані великі терміни, з інвестиційними програмами до 25 років. До них відносяться:

- Робота з акціями та облігаціями надійних ліквідних компаній. Відкриття брокерського рахунку.

- Вкладення у виробництво.

- Будівництво житла, придбання нерухомості для перепродажу та оренди.

- Придбання техніки та обладнання.

- Золото для зберігання.

- Дорогоцінності, монети.

- Інвестиції власної освіти.

Середньострокові інвестиції

Приклад таких вкладів – банківські депозити, вклади у золото, біржові фонди та ПІФ.

Короткострокові інвестції

До них відносяться вкладення в МФО, ПІФи, біржові пакети, криптовалютні та валютні операції. Способів та форм інвестування багато, і кожен працює ефективно у певних умовах. Для правильного їх використання необхідно підвищувати інвестиційну освіту, практикувати диверсифікацію інвестиційного портфеля з різними термінами вкладень та прибутковістю, практикувати активне управління інвестиціями. При цьому намітити довгостроковий обрій планування інвестицій до 10-25 років.