Ризик менеджмент у трейдингу – що це, основні правила та поради для початківців з управління капіталом та ризиками. Ризик менеджмент – це зведення правил управління капіталом, що дозволяють оптимізувати прибуток і зберегти депозит у серії невдалих угод. Правила ризику менеджменту відносяться до розміру позиції, закриття збиткових позиції та фіксації прибутку. Класичні поняття ризик-менеджменту – торгівля із співвідношенням 1 до 3, вихід із позиції перед новинами, обов’язкова установка стоп-наказу. На багатьох новачків, які сліпо наслідують ці правила, чекають збитки і втрата всього депозиту або більшої його частини. Справді, важливо вміти керувати ризиками, що відрізняє трейдера від гравця в казино.

брокерарозташований весь торговий капітал, поповнення не роблять або вони незначні. Капітал зазвичай становить значну суму, понад 2-5 річні доходи інвестора. Мета – зберегти та примножити депозит без ризику втрати понад 30% депозиту. По агресивної торгівлі на рахунку брокера знаходиться невелика частина депозиту, що не перевищує денний заробіток. Мета – заробити не менше 500-1000%. Допустимо ризик втрати депозиту.

Консервативна торгівля

Абсолютно всі правила класичного ризик-менеджменту відносяться до консервативного трейдингу – торгівля з великим депозитом, втрата якого хоч і не є катастрофічною, але істотно впливає на стан інвестора. Правила ризик-менеджменту спрямовані на те, щоб не втратити капітал навіть за несприятливих ринкових умов. Простий математичний розрахунок показує, що з ризику кожної угоді 2% потрібно зробити 119 угод поспіль, щоб отримати збиток 100%. Якщо трейдер має перевірену стратегію, не укладає угоди навмання, наступ такої серії угод малоймовірний. Причому 2% – це досить високий рівень ризику. Якщо у вас великий капітал і 2% – це велика сума в рублях, для зниження психологічного навантаження можна знизити ризик до 0.2-0.5%. Тоді знадобиться ще довша серія збиткових угод.

Співвідношення ризик-прибуток

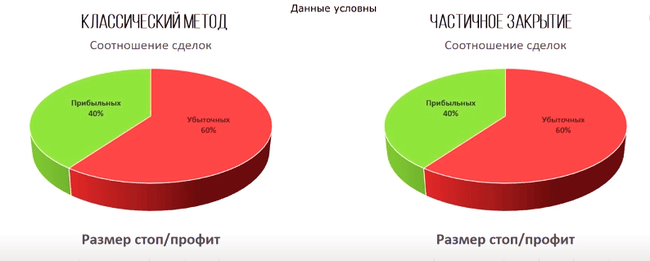

Складно правильно прогнозувати поведінку ринку, що залежить від багатьох факторів. Багато професійних трейдерів мають співвідношення прибуткових угод до збиткових менше ніж 50%. При цьому вони стабільно заробляють. Секрет успіху – у співвідношенні між збитковою угодою та прибутковою. Відомий вислів «дай прибуток текти і ріж збитки» саме про це. У прикладі нижче показано, що при зносинах ризик-прибуток 1 до 3 трейдер може здійснювати 50% збиткових угод за період і все одно буде у прибутку. Чим вище співвідношення, тим більше трейдер може дозволити собі помилятися. Якщо за статистикою ви робите менш ніж 60% прибуткових угод, а співвідношення ризик-прибуток менше ніж 1 до 1, то втрата капіталу — це питання часу.

Вихід із збиткової угоди

Стоп-наказ

Ризик менеджмент встановлює правила виходу зі збиткової угоди. Найбезпечніший варіант – встановлення стоп – наказу щодо досягнення заданого рівня. Наприклад, трейдер становить прогноз про закінчення корекції та відновлення висхідного тренду. Відкриває угоду на покупку в точці 3 і очікує щонайменше повернення історичному максимуму. Співвідношення ризику до прибутку 1 до 5. На випадок помилки трейдер встановлює стоп-наказ на рівні точки 1. Його спрацьовування означає, що прогноз помилковий і найімовірніше корекція ціни ще не закінчена. Установка стоп-наказу допомагає трейдеру уникнути великих збитків. Угода закриється без участі трейдера, йому немає необхідності нервувати і перевіряти графік щогодини.

Закриття угоди “руками”

Одна така помилка може бути згубною для торгового рахунку. Неважливо скільки прибуткових угод було закрито раніше. Тому такий метод підходить більше досвідченим трейдерам, які вміють справлятися з емоціями та розуміють ціну порушення правил керування капіталом. Ризик при такому виході зі збиткової позиції може бути вищим за розрахунковий, тому краще знизити обсяг у 2-3 рази.

Агресивна торгівля – стоп це весь рахунок

Класичні правила ризик-менеджменту мають на увазі, що весь торговий капітал трейдера знаходиться на рахунку у брокера і його втрата дуже вдарить по фінансовому благополуччю. У такій ситуації порушувати правила ризик-менеджменту та ризикувати в одній угоді більш ніж 10% рахунку рівнозначно втраті депозиту. Якщо не сьогодні, то завтра прийде збиткова серія угод, яка заб’є рахунок. Також класичний ризик ревард не враховує психології трейдера. Теоретично правила добре працюють, але практично після серії мінусових угод може тильта трейдер порушує власні правила. Заходить у ринок без сигналу, бере надто великі лоти, стоп накази прибирає та замість закриття збитку додає обсяг. При дотриманні класичного ризику менеджменту, щоб стабільно заробляти 1000 $ місяць необхідний депозит не менше 10000 $.

- Встановіть суму ризику на день, що не перевищує денний дохід.

- У день (або інший період, залежно від частоти угод) дозволяється зробити одну угоду на весь ризик або кілька угод, ризик у своїй поділяється. Наприклад, ризик на день 10 $. Можна здійснити 1 угоду зі стопом 10 $ або 5 угод зі стопом 2 $. Здається, що можливість зробити 5 збиткових угод нижче ніж 1, і другий варіант краще. Але все залежить від ринкової ситуації та розміру позиції. Чим менший розмір стопу в пунктах, тим вища ймовірність збитку. Якщо ви торгуєте всередині дня стоп – наказ не повинен бути меншим, ніж волатильність ціни за останні 7 годин. Для визначення волатильності відкрийте годинниковий графік та встановіть індикатор ATR (Average True Range) з періодом 7. Краще якщо стоп буде в 2-3 рази більше за ATR.

- Незалежно від результату угоди, у наступній угоді ризикуємо такою самою сумою. Допустимо, ми встановили правила. Ризик на день 10 $, можемо здійснити 5 угод з ризиком 2 $. Ринкова ситуація складалася сприятливо і перша угода принесла нам 10 $. Тепер рахунок становить 20 $. Але наступна угода все одно має бути з ризиком 2$ (або не більше 8$).

- Регулярне виведення прибутку, не менше 30%. Якщо капітал невеликий і ви не потребуєте грошей для повсякденних потреб можна не виводити на карту. А перевести у менш ризиковану стратегію. Наприклад, купити облігації, якщо ви торгуєте на фондовому ринку. Або перевести на окремий рахунок, важливо, щоб переказ грошей займав час. Але краще все-таки хоча б раз на кілька місяців вивести саме з брокерського рахунку і купити щось або поїхати відпочити. Це підвищить мотивацію.

- Повторний розрахунок суми ризику робіть щомісяця. Може бути, ви стали заробляти більше, або депозит ваш виріс настільки, що сума прибутку здається смішною. Якщо ринкова ситуація проти вас, або ви втратили частину доходу і колишня сума здається великою, знижуйте денний ризик до комфортного рівня. Вкрай важливо, щоб денні втрати були суттєвими, не викликали бажання відігратися.

Ризик-менеджмент у трейдингу, де і коли ставити стоп лосс та тейк профіт, школа трейдингу: https://youtu.be/7Bfrxgu5BGI Схем ризик менеджменту у трейдингу більший, але базові озвучені вище.