Διαχείριση κινδύνου στις συναλλαγές – τι είναι, βασικοί κανόνες και συμβουλές για αρχάριους σχετικά με τη διαχείριση χρημάτων και κινδύνου. Η διαχείριση κινδύνου είναι ένα σύνολο κανόνων διαχείρισης χρημάτων που σας επιτρέπουν να βελτιστοποιήσετε τα κέρδη και να διατηρήσετε την κατάθεσή σας σε μια σειρά αποτυχημένων συναλλαγών. Οι κανόνες διαχείρισης κινδύνου σχετίζονται με το μέγεθος της θέσης, το κλείσιμο χαμένων θέσεων και τη λήψη κερδών. Οι κλασικές έννοιες της διαχείρισης κινδύνου είναι η διαπραγμάτευση με αναλογία 1 προς 3, η έξοδος από μια θέση πριν από την είδηση και η υποχρεωτική εγκατάσταση μιας εντολής στάσης. Πολλοί αρχάριοι που ακολουθούν τυφλά αυτούς τους κανόνες περιμένουν απώλειες και απώλεια ολόκληρης της κατάθεσης ή του μεγαλύτερου μέρους αυτής. Πράγματι, είναι σημαντικό να μπορείς να διαχειρίζεσαι τους κινδύνους, αυτό είναι που διακρίνει έναν έμπορο από έναν παίκτη καζίνο.

σε μεσίτηβρίσκεται ολόκληρο το κεφάλαιο συναλλαγών, δεν γίνονται αναπληρώσεις ή είναι ασήμαντες. Το κεφάλαιο συνήθως ανέρχεται σε ένα σημαντικό ποσό, πάνω από τα 2-5 του ετήσιου εισοδήματος του επενδυτή. Στόχος είναι η διατήρηση και η αύξηση της κατάθεσης χωρίς τον κίνδυνο απώλειας άνω του 30% της κατάθεσης. Για επιθετικές συναλλαγές, ο μεσίτης έχει ένα μικρό μέρος της κατάθεσης στον λογαριασμό, που δεν υπερβαίνει τα ημερήσια κέρδη. Ο στόχος είναι να κερδίσετε τουλάχιστον 500-1000%. Ας υποθέσουμε τον κίνδυνο απώλειας της κατάθεσης.

συντηρητικές συναλλαγές

Για τις συντηρητικές συναλλαγές – συναλλαγές με μεγάλη κατάθεση ισχύουν απολύτως όλοι οι κανόνες της κλασικής διαχείρισης κινδύνου, η απώλεια της οποίας, αν και όχι καταστροφική, επηρεάζει σημαντικά την κατάσταση του επενδυτή. Οι κανόνες διαχείρισης κινδύνου αποσκοπούν στη μη απώλεια κεφαλαίου ακόμη και υπό αντίξοες συνθήκες της αγοράς. Ένας απλός υπολογισμός δείχνει ότι με 2% κίνδυνο ανά συναλλαγή, χρειάζονται 119 διαδοχικές συναλλαγές για να σημειωθεί 100% απώλεια. Εάν ένας έμπορος έχει μια αποδεδειγμένη στρατηγική, δεν πραγματοποιεί συναλλαγές τυχαία, η έναρξη μιας τέτοιας σειράς συναλλαγών είναι απίθανη. Και το 2% είναι ένα αρκετά υψηλό επίπεδο κινδύνου. Εάν έχετε μεγάλο κεφάλαιο και το 2% είναι μεγάλο ποσό σε ρούβλια, για να μειώσετε την ψυχολογική επιβάρυνση, μπορείτε να μειώσετε τον κίνδυνο στο 0,2-0,5%. Τότε χρειάζεστε μια ακόμη μεγαλύτερη σειρά χαμένων συναλλαγών.

Αναλογία κινδύνου-ανταμοιβής

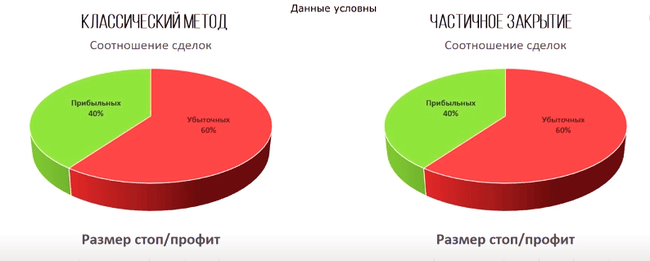

Είναι δύσκολο να προβλεφθεί σωστά η συμπεριφορά της αγοράς, η οποία εξαρτάται από πολλούς παράγοντες. Πολλοί επαγγελματίες έμποροι έχουν αναλογία νίκης προς ήττα μικρότερη από 50%. Ταυτόχρονα, κερδίζουν σταθερά. Το μυστικό της επιτυχίας βρίσκεται στην αναλογία μεταξύ ενός χαμένου εμπορίου και ενός κερδοφόρου. Η γνωστή έκφραση «αφήστε τα κέρδη να ρέουν και μειώστε τις ζημιές» είναι για αυτό. Το παρακάτω παράδειγμα δείχνει ότι με αναλογία κινδύνου-ανταμοιβής 1 προς 3, ένας έμπορος μπορεί να πραγματοποιήσει το 50% των χαμένων συναλλαγών σε μια περίοδο και να εξακολουθεί να έχει κέρδος. Όσο υψηλότερη είναι η αναλογία, τόσο περισσότερο μπορεί ένας έμπορος να κάνει λάθος. Εάν, σύμφωνα με στατιστικά στοιχεία, πραγματοποιείτε λιγότερο από το 60% των κερδοφόρων συναλλαγών και η αναλογία κινδύνου-ανταμοιβής είναι μικρότερη από 1 προς 1, τότε η απώλεια κεφαλαίου είναι θέμα χρόνου.

Έξοδος από μια χαμένη συναλλαγή

εντολή διακοπής

Η διαχείριση κινδύνου θέτει τους κανόνες για την έξοδο από μια χαμένη συναλλαγή. Η ασφαλέστερη επιλογή είναι να ορίσετε μια σειρά διακοπής όταν φτάσετε σε ένα προκαθορισμένο επίπεδο. Για παράδειγμα, ένας trader κάνει μια πρόβλεψη σχετικά με το τέλος της διόρθωσης και την επανάληψη της ανοδικής τάσης. Ανοίγει μια αγορά αγοράς στο σημείο 3 και αναμένει τουλάχιστον μια επιστροφή στο ιστορικό μέγιστο. Ο λόγος κινδύνου προς κέρδος είναι 1 προς 5. Σε περίπτωση λάθους, ο έμπορος ορίζει εντολή διακοπής στο επίπεδο του σημείου 1. Η ενεργοποίησή του σημαίνει ότι η πρόβλεψη είναι λανθασμένη και πιθανότατα η διόρθωση τιμής δεν έχει ακόμη ολοκληρωθεί. Ο καθορισμός μιας εντολής στάσης βοηθά τον έμπορο να αποφύγει μεγάλες απώλειες. Η συναλλαγή θα κλείσει χωρίς τη συμμετοχή του trader, δεν χρειάζεται να είναι νευρικός και να ελέγχει το γράφημα κάθε ώρα.

Κλείσιμο μιας συμφωνίας “με το χέρι”

Στο παραπάνω παράδειγμα, η εντολή διακοπής ήταν δικαιολογημένη, η τοποθέτησή της έσωσε τον έμπορο από μεγαλύτερη απώλεια. Αυτό δεν συμβαίνει πάντα, ειδικά κατά τις συναλλαγές κρυπτονομισμάτων, όπου τα συμπιέσεις και οι χειρισμοί είναι συνηθισμένοι. Ο έμπορος ορίζει ένα stop loss, παίρνει μια απώλεια και μια ώρα αργότερα η τιμή επιστρέφει και αγγίζει το επίπεδο όπου ορίστηκε το κέρδος λήψης. Ως εκ τούτου, πολλοί έμποροι προτιμούν να μην ορίσουν μια εντολή διακοπής, αλλά να βάλουν μια ειδοποίηση push. Θα σταλεί ένα μήνυμα στο κινητό τηλέφωνο όταν η τιμή αγγίξει το επίπεδο τιμής όπου θα έπρεπε να είναι η στάση. Στη συνέχεια, ο έμπορος πρέπει να αποφασίσει να κλείσει το χαμένο εμπόριο ή το τρέχον κίνημα – χειραγώγηση. Συνιστάται να περιμένετε μια ώρα ή 4 ώρες για να κλείσετε, εάν η τιμή δεν αλλάξει κατεύθυνση, τότε είναι καλύτερο να κλείσετε τη θέση και να λάβετε απώλεια. Ο κύριος κίνδυνος σε αυτή την περίπτωση είναι η μη αποδοχή μιας απώλειας σε μια σαφώς χαμένη κατάσταση. Ένα τέτοιο λάθος μπορεί να είναι καταστροφικό για έναν λογαριασμό συναλλαγών. Δεν έχει σημασία πόσες κερδοφόρες συναλλαγές έκλεισαν νωρίτερα. Επομένως, αυτή η μέθοδος είναι πιο κατάλληλη για έμπειρους εμπόρους που ξέρουν πώς να αντιμετωπίζουν τα συναισθήματα και κατανοούν το κόστος της παραβίασης των κανόνων διαχείρισης χρημάτων. Ο κίνδυνος μιας τέτοιας εξόδου από μια χαμένη θέση μπορεί να είναι υψηλότερος από τον υπολογισμένο, επομένως είναι καλύτερο να μειώσετε την ένταση κατά 2-3 φορές.

Επιθετικές συναλλαγές – η στάση είναι ολόκληρος ο λογαριασμός

Οι κλασικοί κανόνες διαχείρισης κινδύνων υπονοούν ότι ολόκληρο το κεφάλαιο συναλλαγών ενός εμπόρου βρίσκεται στον λογαριασμό του μεσίτη και η απώλειά του θα βλάψει την οικονομική ευημερία. Σε μια τέτοια κατάσταση, η παραβίαση των κανόνων διαχείρισης κινδύνου και ο κίνδυνος άνω του 10% του λογαριασμού σε μία συναλλαγή ισοδυναμεί με απώλεια της κατάθεσης. Αν όχι σήμερα, αύριο θα έρθει μια χαμένη σειρά συναλλαγών, που θα σκοτώσει τον λογαριασμό. Επίσης, η κλασική επιβράβευση κινδύνου δεν λαμβάνει υπόψη την ψυχολογία του trader. Θεωρητικά, οι κανόνες λειτουργούν καλά, αλλά στην πράξη, μετά από μια σειρά χαμένων συναλλαγών σε κλίση, ένας έμπορος παραβιάζει τους δικούς του κανόνες. Εισέρχεται στην αγορά χωρίς σήμα, παίρνει πολύ μεγάλες παρτίδες, αφαιρεί εντολές στάσης και προσθέτει όγκο αντί να κλείνει την απώλεια. Με την επιφύλαξη της κλασικής διαχείρισης κινδύνου, για να κερδίζετε σταθερά 1.000 $ το μήνα, χρειάζεστε μια κατάθεση τουλάχιστον 10.000 $. Δεν είναι εύκολο για έναν άνθρωπο με μέσο μισθό να συγκεντρώσει ένα τέτοιο ποσό, θα πάρει 1-3 χρόνια. Και όλα αυτά μπορούν να διαγραφούν από ένα λάθος που προκαλείται από την ψυχολογία.

- Ορίστε το ποσό του κινδύνου ανά ημέρα, που δεν υπερβαίνει το ημερήσιο εισόδημα.

- Ανά ημέρα (ή άλλη περίοδο, ανάλογα με τη συχνότητα των συναλλαγών), επιτρέπεται η πραγματοποίηση μιας συναλλαγής για όλους τους κινδύνους ή για περισσότερες συναλλαγές, ενώ ο κίνδυνος είναι επιμερισμένος. Για παράδειγμα, ο κίνδυνος ανά ημέρα είναι 10 $. Μπορείτε να κάνετε 1 συναλλαγή με στάση $10 ή 5 συναλλαγές με στάση $2. Φαίνεται ότι η πιθανότητα να πραγματοποιηθούν 5 χαμένες συναλλαγές είναι μικρότερη από 1 και η δεύτερη επιλογή είναι προτιμότερη. Αλλά όλα εξαρτώνται από την κατάσταση της αγοράς και το μέγεθος της θέσης. Όσο μικρότερο είναι το μέγεθος στοπ σε σημεία, τόσο μεγαλύτερη είναι η πιθανότητα απώλειας. Εάν πραγματοποιείτε συναλλαγές εντός της ημέρας στάσης – η παραγγελία δεν πρέπει να είναι μικρότερη από τη μεταβλητότητα της τιμής για τις τελευταίες 7 ώρες. Για να προσδιορίσετε τη μεταβλητότητα, ανοίξτε το ωριαίο γράφημα και ρυθμίστε την ένδειξη ATR (Average True Range) με περίοδο 7. Είναι καλύτερα αν η στάση είναι 2-3 φορές μεγαλύτερη από την ATR.

- Ανεξάρτητα από το αποτέλεσμα της συναλλαγής, διακινδυνεύουμε το ίδιο ποσό στην επόμενη συναλλαγή. Ας πούμε ότι θέσαμε τους κανόνες. Ο κίνδυνος για την ημέρα είναι $10, μπορούμε να κάνουμε 5 συναλλαγές με τον κίνδυνο $2. Η κατάσταση της αγοράς ήταν ευνοϊκή και η πρώτη συναλλαγή μας έφερε 10 $. Τώρα ο λογαριασμός είναι $20. Αλλά η επόμενη συναλλαγή θα πρέπει να είναι με κίνδυνο 2 $ (ή όχι περισσότερο από 8 $).

- Τακτική απόσυρση κερδών, τουλάχιστον 30%. Εάν το κεφάλαιο είναι μικρό και δεν χρειάζεστε χρήματα για καθημερινές ανάγκες, δεν μπορείτε να κάνετε ανάληψη στην κάρτα. Και μεταφραστείτε σε μια λιγότερο επικίνδυνη στρατηγική. Για παράδειγμα, αγοράστε ομόλογα εάν κάνετε συναλλαγές στο χρηματιστήριο. Ή μεταφορά σε ξεχωριστό λογαριασμό, είναι σημαντικό ότι η μεταφορά χρημάτων απαιτεί χρόνο. Αλλά είναι καλύτερα να το αποσύρετε από τον λογαριασμό μεσιτείας τουλάχιστον μία φορά κάθε λίγους μήνες και να αγοράζετε κάτι ή να πηγαίνετε διακοπές. Αυτό θα αυξήσει το κίνητρο.

- Υπολογίστε ξανά το ύψος του κινδύνου κάθε μήνα. Ίσως αρχίσατε να κερδίζετε περισσότερα ή η κατάθεσή σας έχει αυξηθεί τόσο πολύ που το ποσό του κέρδους φαίνεται γελοίο. Εάν η αγορά είναι εναντίον σας ή έχετε χάσει μέρος του εισοδήματός σας και το προηγούμενο ποσό φαίνεται μεγάλο, μειώστε τον καθημερινό σας κίνδυνο σε ένα άνετο επίπεδο. Είναι εξαιρετικά σημαντικό οι καθημερινές απώλειες να μην είναι σημαντικές, να μην προκαλούν επιθυμία ανάκτησης.

Διαχείριση κινδύνου στις συναλλαγές, πού και πότε να ορίσετε το stop loss και να πάρετε κέρδος, σχολή συναλλαγών: https://youtu.be/7Bfrxgu5BGI Υπάρχουν περισσότερα σχήματα διαχείρισης κινδύνου στις συναλλαγές, αλλά τα βασικά αναφέρονται παραπάνω.