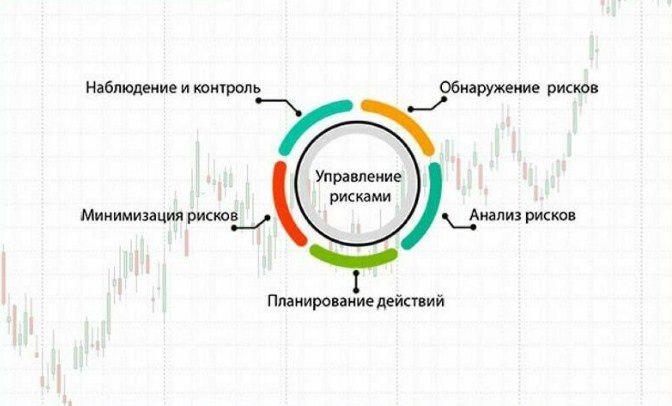

Zarządzanie ryzykiem w tradingu – co to jest, podstawowe zasady i wskazówki dla początkujących na temat zarządzania pieniędzmi i ryzykiem. Zarządzanie ryzykiem to zestaw zasad zarządzania pieniędzmi, które pozwalają zoptymalizować zyski i zatrzymać depozyt w serii nieudanych transakcji. Zasady zarządzania ryzykiem dotyczą wielkości pozycji, zamykania przegranych pozycji i realizacji zysków. Klasyczne koncepcje zarządzania ryzykiem to handel ze stosunkiem 1 do 3, wyjście z pozycji przed wiadomościami i obowiązkowa instalacja zlecenia stop. Wielu początkujących, którzy ślepo przestrzegają tych zasad, czeka na straty i utratę całego depozytu lub jego większości. Rzeczywiście, ważne jest, aby móc zarządzać ryzykiem, to właśnie odróżnia tradera od gracza w kasynie. [podpis id=”attachment_12919″ align=”aligncenter” width=”672″]

brokeracały kapitał handlowy jest ulokowany, uzupełnienia nie są dokonywane lub są one nieistotne. Kapitał zwykle stanowi znaczną kwotę, ponad 2-5 rocznych dochodów inwestora. Celem jest utrzymanie i zwiększenie depozytu bez ryzyka utraty więcej niż 30% depozytu. W przypadku agresywnego handlu broker ma niewielką część depozytu na koncie, nieprzekraczającą dziennych zarobków. Celem jest zarobienie co najmniej 500-1000%. Załóżmy ryzyko utraty depozytu.

handel konserwatywny

Absolutnie wszystkie zasady klasycznego zarządzania ryzykiem dotyczą tradingu konserwatywnego – handlu z dużym depozytem, którego strata wprawdzie nie jest katastrofalna, ale znacząco wpływa na kondycję inwestora. Zasady zarządzania ryzykiem mają na celu zapobieganie utracie kapitału nawet w niesprzyjających warunkach rynkowych. Prosta matematyka pokazuje, że przy ryzyku 2% na transakcję potrzeba 119 kolejnych transakcji, aby ponieść 100% straty. Jeśli trader ma sprawdzoną strategię, nie zawiera transakcji w sposób losowy, wystąpienie takiej serii transakcji jest mało prawdopodobne. A 2% to dość wysoki poziom ryzyka. Jeśli masz duży kapitał, a 2% to duża kwota w rublach, aby zmniejszyć obciążenie psychiczne, możesz zmniejszyć ryzyko do 0,2-0,5%. Wtedy potrzebujesz jeszcze dłuższej serii przegranych transakcji.

Stosunek ryzyka do zysku

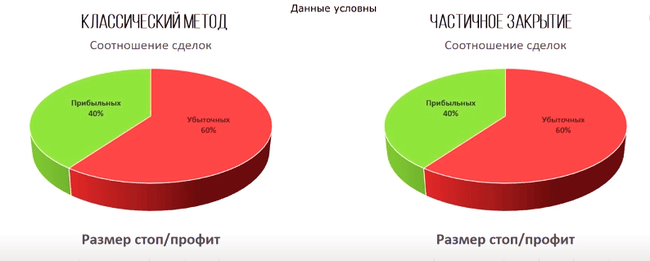

Trudno poprawnie przewidzieć zachowanie rynku, które zależy od wielu czynników. Wielu profesjonalnych traderów ma stosunek wygranych do strat poniżej 50%. Jednocześnie konsekwentnie zarabiają. Sekret sukcesu tkwi w stosunku między stratnym handlem a zyskownym. O tym mówi znane powiedzenie „pozwólmy płynąć zyskom i ciąć straty”. Poniższy przykład pokazuje, że przy stosunku ryzyka do zysku wynoszącym 1 do 3, trader może zarobić 50% przegranych transakcji w danym okresie i nadal osiągać zyski. Im wyższy wskaźnik, tym więcej trader może sobie pozwolić na pomyłkę. Jeśli według statystyk dokonujesz mniej niż 60% zyskownych transakcji, a stosunek ryzyka do zysku jest mniejszy niż 1 do 1, to utrata kapitału jest kwestią czasu.

Wyjście z przegranej transakcji

Zatrzymaj zamówienie

Zarządzanie ryzykiem określa zasady wychodzenia z przegranej transakcji. Najbezpieczniejszą opcją jest ustawienie zlecenia stop po osiągnięciu określonego poziomu. Na przykład trader sporządza prognozę zakończenia korekty i wznowienia trendu wzrostowego. Otwiera transakcję kupna w punkcie 3 i oczekuje przynajmniej powrotu do historycznego maksimum. Stosunek ryzyka do zysku wynosi od 1 do 5. W przypadku błędu trader ustawia zlecenie stop na poziomie punktu 1. Jego uruchomienie oznacza, że prognoza jest błędna i najprawdopodobniej korekta ceny nie została jeszcze zakończona. Ustawienie zlecenia stop pomaga traderowi uniknąć dużych strat. Transakcja zostanie zamknięta bez udziału tradera, nie musi się denerwować i co godzinę sprawdzać wykres.

Zamknięcie transakcji „ręcznie”

Jeden taki błąd może być katastrofalny dla konta handlowego. Nie ma znaczenia, ile zyskownych transakcji zostało wcześniej zamkniętych. Dlatego ta metoda jest bardziej odpowiednia dla doświadczonych traderów, którzy wiedzą, jak radzić sobie z emocjami i rozumieją koszt naruszenia zasad zarządzania pieniędzmi. Ryzyko takiego wyjścia z pozycji przegranej może być wyższe niż wyliczone, dlatego lepiej jest zmniejszyć wolumen 2-3 razy.

Agresywny handel – stop to całe konto

Osobie z przeciętną pensją nie jest łatwo zgromadzić taką kwotę, zajmie to 1-3 lata. A wszystko to można przekreślić jednym błędem spowodowanym przez psychologię.

- Ustaw kwotę ryzyka na dzień, nie przekraczając dziennego dochodu.

- W ciągu dnia (lub innego okresu w zależności od częstotliwości transakcji) dopuszcza się wykonanie jednej transakcji na całe ryzyko lub kilku transakcji z podziałem ryzyka. Na przykład dzienne ryzyko wynosi 10 USD. Możesz wykonać 1 transakcję ze stopem 10 USD lub 5 transakcji ze stopem 2 USD. Wydaje się, że prawdopodobieństwo dokonania 5 przegranych transakcji jest mniejsze niż 1, a druga opcja jest lepsza. Ale wszystko zależy od sytuacji rynkowej i wielkości pozycji. Im mniejsza wielkość stopu w punktach, tym większe prawdopodobieństwo przegranej. Jeśli handlujesz w dniu stopu – zlecenie nie powinno być mniejsze niż zmienność ceny z ostatnich 7 godzin. Aby określić zmienność, otwórz wykres godzinowy i ustaw wskaźnik ATR (Average True Range) z okresem 7. Lepiej, jeśli stop jest 2-3 razy większy niż ATR.

- Niezależnie od wyniku transakcji, przy następnej transakcji ryzykujemy taką samą kwotę. Powiedzmy, że ustalamy zasady. Ryzyko na dzień wynosi 10 USD, możemy wykonać 5 transakcji z ryzykiem 2 USD. Sytuacja na rynku była korzystna i pierwsza transakcja przyniosła nam 10 dolarów. Teraz rachunek wynosi 20 dolarów. Ale następna transakcja powinna nadal wiązać się z ryzykiem 2 USD (lub nie większym niż 8 USD).

- Regularne wycofywanie zysków, co najmniej 30%. Jeśli kapitał jest mały i nie potrzebujesz pieniędzy na codzienne potrzeby, nie możesz wypłacić na kartę. I przełóż się na mniej ryzykowną strategię. Na przykład kup obligacje, jeśli handlujesz na giełdzie. Lub przelew na osobne konto, ważne jest, aby przekazanie pieniędzy wymagało czasu. Ale lepiej przynajmniej raz na kilka miesięcy wypłacić go z konta maklerskiego i coś kupić lub wyjechać na wakacje. Zwiększy to motywację.

- Co miesiąc ponownie obliczaj kwotę ryzyka. Może zacząłeś zarabiać więcej, albo twój depozyt urósł tak bardzo, że wysokość zysku wydaje się śmieszna. Jeśli rynek jest przeciwko tobie lub straciłeś część swoich dochodów, a poprzednia kwota wydaje się duża, zmniejsz swoje dzienne ryzyko do komfortowego poziomu. Niezwykle ważne jest, aby codzienne straty nie były znaczne, nie powodowały chęci odrabiania strat.

Zarządzanie ryzykiem w handlu, gdzie i kiedy ustawić stop loss i take profit, szkoła handlowa: https://youtu.be/7Bfrxgu5BGI W tradingu jest więcej schematów zarządzania ryzykiem, ale te podstawowe są wyrażone powyżej.