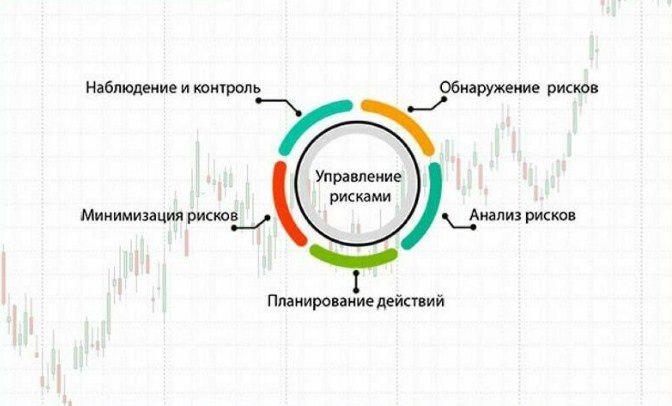

Rizikos valdymas prekyboje – kas tai yra, pagrindinės taisyklės ir patarimai pradedantiesiems apie pinigus ir rizikos valdymą. Rizikos valdymas – tai pinigų valdymo taisyklių rinkinys, leidžiantis optimizuoti pelną ir išlaikyti savo indėlį atliekant daugybę nesėkmingų operacijų. Rizikos valdymo taisyklės yra susijusios su pozicijos dydžiu, prarastų pozicijų uždarymu ir pelno gavimu. Klasikinės rizikos valdymo sąvokos yra prekyba santykiu nuo 1 iki 3, išėjimas iš pozicijos prieš naujienas ir privalomas stop orderio įdiegimas. Daugelis pradedančiųjų, kurie aklai laikosi šių taisyklių, laukia nuostolių ir viso indėlio ar didžiosios jo dalies praradimo. Iš tiesų, svarbu mokėti valdyti riziką, tuo treiderį išskiria nuo kazino žaidėjo.

brokerįyra visas prekybos kapitalas, papildymai nevykdomi arba jie yra nežymūs. Kapitalas paprastai siekia nemažą sumą, daugiau nei 2-5 investuotojo metinių pajamų. Tikslas – išlaikyti ir padidinti indėlį nerizikuojant prarasti daugiau nei 30% indėlio. Agresyviai prekybai brokeris turi nedidelę indėlio dalį sąskaitoje, neviršijančią dienos uždarbio. Tikslas – uždirbti bent 500–1000 proc. Prisiimkime riziką prarasti indėlį.

konservatyvi prekyba

Konservatyviajai prekybai galioja absoliučiai visos klasikinio rizikos valdymo taisyklės – prekybai su dideliu indėliu, kurio praradimas nors ir nėra katastrofiškas, tačiau reikšmingai paveikia investuotojo būklę. Rizikos valdymo taisyklėmis siekiama neprarasti kapitalo net ir nepalankiomis rinkos sąlygomis. Paprasta matematika rodo, kad esant 2% rizikai vienam sandoriui, reikia 119 sandorių iš eilės, kad patirtumėte 100% nuostolių. Jei prekiautojas turi pasitvirtinusią strategiją, sandorių nesudaro atsitiktinai, tokia sandorių serija mažai tikėtina. Ir 2% yra gana didelis rizikos lygis. Jei turite didelį kapitalą ir 2% yra didelė suma rubliais, norėdami sumažinti psichologinę naštą, galite sumažinti riziką iki 0,2–0,5%. Tada jums reikia dar ilgesnės nuostolingų sandorių serijos.

Rizikos ir naudos santykis

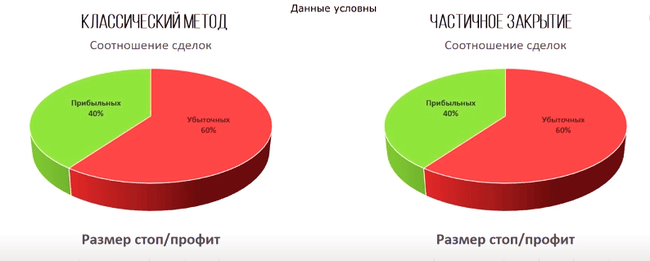

Sunku teisingai numatyti rinkos elgseną, kuri priklauso nuo daugelio veiksnių. Daugelio profesionalių prekiautojų laimėjimų ir nuostolių santykis yra mažesnis nei 50%. Tuo pačiu metu jie nuolat uždirba. Sėkmės paslaptis yra nuostolingo ir pelningo sandorio santykis. Apie tai kalba gerai žinomas posakis „leisk pelnui tekėti ir sumažink nuostolius“. Toliau pateiktame pavyzdyje parodyta, kad kai rizikos ir naudos santykis yra 1:3, prekiautojas gali padaryti 50% nuostolingų sandorių per laikotarpį ir vis tiek gauti pelno. Kuo didesnis santykis, tuo labiau prekiautojas gali sau leisti klysti. Jei pagal statistiką sudarote mažiau nei 60% pelningų sandorių, o rizikos ir naudos santykis yra mažesnis nei 1:1, tada kapitalo praradimas yra laiko klausimas.

Pasitraukimas iš nuostolingo sandorio

sustabdyti užsakymą

Rizikos valdymas nustato taisykles, kaip išeiti iš nuostolingo sandorio. Saugiausias variantas yra nustatyti sustabdymo nurodymą pasiekus iš anksto nustatytą lygį. Pavyzdžiui, prekiautojas pateikia prognozę apie korekcijos pabaigą ir kilimo tendencijos atsinaujinimą. Atidaro pirkimo sandorį 3 taške ir tikisi bent jau sugrįžimo į istorinį maksimumą. Rizikos ir pelno santykis yra nuo 1 iki 5. Įvykus klaidai, prekiautojas nustato stop orderį 1 punkto lygyje. Jo suveikimas reiškia, kad prognozė yra klaidinga ir greičiausiai kainos korekcija dar nebaigta. Stop orderio nustatymas padeda prekybininkui išvengti didelių nuostolių. Sandoris bus uždarytas nedalyvaujant treideriui, jam nereikia nervintis ir kas valandą tikrinti diagramą.

Sandorio uždarymas „ranka“

Aukščiau pateiktame pavyzdyje sustabdymo nurodymas buvo pagrįstas, jo pateikimas išgelbėjo prekybininką nuo didesnių nuostolių. Taip būna ne visada, ypač kai prekiaujama kriptovaliutomis, kur dažni išspaudimai ir manipuliacijos. Prekybininkas nustato „stop loss“, paima nuostolį, o po valandos kaina grįžta ir paliečia lygį, kuriame buvo nustatytas pelnas. Todėl daugelis prekiautojų nori ne nustatyti sustabdymo pavedimą, o pateikti tiesioginį pranešimą. Kai kaina pasieks tą kainos lygį, kuriame turėtų būti stotelė, į mobilųjį telefoną bus išsiųstas pranešimas. Toliau prekiautojas turi nuspręsti uždaryti nuostolingą sandorį arba dabartinį judėjimą – manipuliaciją. Uždaryti rekomenduojama palaukti valandą ar 4 valandas, jei kaina nekeičia krypties, tuomet geriau uždaryti poziciją ir patirti nuostolį. Pagrindinis pavojus šiuo atveju yra nesusitaikymas su praradimu aiškiai pralaimėjusioje situacijoje. Viena iš tokių klaidų gali būti pražūtinga prekybos sąskaitai. Nesvarbu, kiek pelningų sandorių buvo uždaryta anksčiau. Todėl šis būdas labiau tinka patyrusiems prekiautojams, kurie moka susitvarkyti su emocijomis ir supranta pinigų valdymo taisyklių pažeidimo kainą. Tokio išėjimo iš pralaimėtos pozicijos rizika gali būti didesnė nei apskaičiuotoji, todėl garsumą geriau sumažinti 2-3 kartus.

Agresyvi prekyba – stop yra visa sąskaita

Klasikinės rizikos valdymo taisyklės reiškia, kad visas prekiautojo prekybinis kapitalas yra brokerio sąskaitoje ir jo praradimas pakenks finansinei gerovei. Tokioje situacijoje rizikos valdymo taisyklių pažeidimas ir rizikavimas daugiau nei 10% sąskaitos vienos operacijos metu prilygsta indėlio praradimui. Jei ne šiandien, tai rytoj ateis nuostolingų sandorių serija, kuri užmuš sąskaitą. Be to, klasikinis rizikos atlygis neatsižvelgia į prekiautojo psichologiją. Teoriškai taisyklės veikia gerai, tačiau praktiškai po daugybės nuostolingų sandorių su tiltu prekiautojas pažeidžia savo taisykles. Jis įeina į rinką be signalo, paima per dideles partijas, pašalina sustabdymo orderius ir padidina apimtį, o ne uždaro nuostolius. Atsižvelgiant į klasikinį rizikos valdymą, norint nuolat uždirbti 1 000 USD per mėnesį, jums reikia bent 10 000 USD užstato. Vidutinį atlyginimą turinčiam žmogui tokią sumą sukaupti nelengva, tai užtruks 1-3 metus. Ir visa tai gali nubraukti viena psichologijos sukelta klaida.

- Nustatykite rizikos dydį per dieną, neviršydami dienos pajamų.

- Per dieną (ar kitą laikotarpį, priklausomai nuo operacijų dažnumo) leidžiama atlikti vieną sandorį visai rizikai arba kelis sandorius, o rizika yra padalinta. Pavyzdžiui, rizika per dieną yra 10 USD. Galite atlikti 1 sandorį su 10 USD sustojimu arba 5 sandorius su 2 USD sustojimu. Atrodo, kad tikimybė atlikti 5 nuostolingus sandorius yra mažesnė nei 1, o antrasis variantas yra geresnis. Bet viskas priklauso nuo rinkos situacijos ir pozicijos dydžio. Kuo mažesnis stotelės dydis taškais, tuo didesnė praradimo tikimybė. Jei prekiaujate stop dienos ribose – pavedimas neturi būti mažesnis už pastarųjų 7 valandų kainos nepastovumą. Norėdami nustatyti nepastovumą, atidarykite valandinį grafiką ir nustatykite ATR (Average True Range) indikatorių, kurio periodas yra 7. Geriau, jei stopas yra 2-3 kartus didesnis nei ATR.

- Nepriklausomai nuo sandorio rezultato, kitame sandoryje rizikuojame ta pačia suma. Tarkime, mes nustatome taisykles. Dienos rizika yra 10 USD, galime atlikti 5 sandorius su 2 USD rizika. Situacija rinkoje buvo palanki ir pirmasis sandoris atnešė 10 USD. Dabar sąskaita yra 20 USD. Tačiau kitas sandoris vis tiek turėtų būti su 2 USD rizika (arba ne daugiau kaip 8 USD).

- Reguliarus pelno išėmimas, ne mažiau kaip 30 proc. Jei kapitalas mažas ir kasdienėms reikmėms pinigų nereikia, į kortelę išsiimti negalima. Ir paversti mažiau rizikinga strategija. Pavyzdžiui, pirkite obligacijas, jei prekiaujate akcijų rinkoje. Arba pervesti į atskirą sąskaitą, svarbu, kad pinigų pervedimas užtruktų. Bet geriau bent kartą per kelis mėnesius išsiimti jį iš tarpininkavimo sąskaitos ir ką nors nusipirkti ar išvykti atostogauti. Tai padidins motyvaciją.

- Kiekvieną mėnesį iš naujo apskaičiuokite rizikos dydį. Galbūt pradėjote uždirbti daugiau arba jūsų indėlis taip išaugo, kad pelno suma atrodo juokinga. Jei rinka nusiteikusi prieš jus arba praradote dalį savo pajamų ir ankstesnė suma atrodo didelė, sumažinkite savo kasdienę riziką iki patogaus lygio. Be galo svarbu, kad kasdieniai nuostoliai nebūtų dideli, nesukeltų noro susigrąžinti.

Rizikos valdymas prekyboje, kur ir kada nustatyti nuostolio sustabdymą ir pelną, prekybos mokykla: https://youtu.be/7Bfrxgu5BGI Prekyboje yra ir daugiau rizikos valdymo schemų, tačiau pagrindinės išsakytos aukščiau.