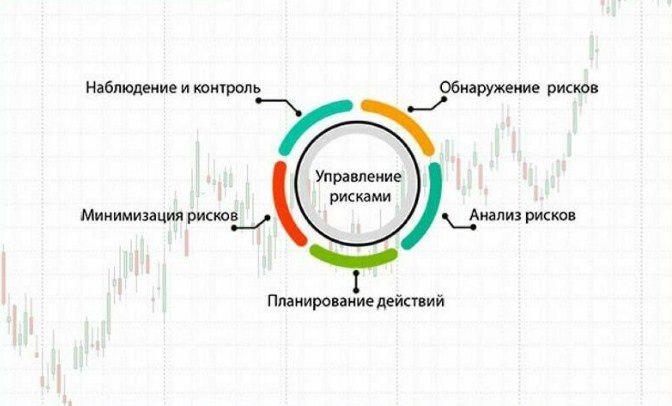

வர்த்தகத்தில் இடர் மேலாண்மை – அது என்ன, பணம் மற்றும் இடர் மேலாண்மை குறித்த ஆரம்பநிலைக்கான அடிப்படை விதிகள் மற்றும் உதவிக்குறிப்புகள். இடர் மேலாண்மை என்பது பண மேலாண்மை விதிகளின் தொகுப்பாகும், இது லாபத்தை மேம்படுத்தவும், உங்கள் வைப்புத்தொகையை தோல்வியுற்ற பரிவர்த்தனைகளின் தொடரில் வைத்திருக்கவும் உங்களை அனுமதிக்கிறது. இடர் மேலாண்மை விதிகள் நிலை அளவு, இழக்கும் நிலைகளை மூடுவது மற்றும் லாபம் எடுப்பது தொடர்பானது. இடர் மேலாண்மையின் உன்னதமான கருத்துக்கள் 1 முதல் 3 என்ற விகிதத்தில் வர்த்தகம் செய்வது, செய்திக்கு முன் ஒரு நிலையில் இருந்து வெளியேறுவது மற்றும் ஸ்டாப் ஆர்டரை கட்டாயமாக நிறுவுதல். இந்த விதிகளை கண்மூடித்தனமாகப் பின்பற்றும் பல தொடக்கநிலையாளர்கள் இழப்புகள் மற்றும் முழு வைப்புத்தொகை அல்லது பெரும்பாலானவற்றின் இழப்புக்காக காத்திருக்கிறார்கள். உண்மையில், அபாயங்களை நிர்வகிப்பது முக்கியம், இதுவே ஒரு வர்த்தகரை கேசினோ பிளேயரில் இருந்து வேறுபடுத்துகிறது.

முழு வர்த்தக மூலதனமும் அமைந்துள்ளது, நிரப்புதல்கள் செய்யப்படவில்லை அல்லது அவை முக்கியமற்றவை. மூலதனம் பொதுவாக முதலீட்டாளரின் ஆண்டு வருமானத்தில் 2-5க்கும் அதிகமான தொகையாக இருக்கும். டெபாசிட்டில் 30%க்கு மேல் இழக்கும் அபாயம் இல்லாமல் டெபாசிட்டைப் பராமரித்து அதிகரிப்பதே குறிக்கோள். ஆக்கிரமிப்பு வர்த்தகத்திற்காக, தரகர் கணக்கில் வைப்புத்தொகையின் ஒரு சிறிய பகுதியைக் கொண்டுள்ளார், தினசரி வருவாயை விட அதிகமாக இல்லை. இலக்கு குறைந்தது 500-1000% சம்பாதிக்க வேண்டும். டெபாசிட் இழக்கும் அபாயம் இருப்பதாக வைத்துக்கொள்வோம்.

பழமைவாத வர்த்தகம்

கிளாசிக்கல் இடர் மேலாண்மையின் அனைத்து விதிகளும் பழமைவாத வர்த்தகத்திற்கு பொருந்தும் – ஒரு பெரிய வைப்புத்தொகையுடன் வர்த்தகம் செய்வது, அதன் இழப்பு, பேரழிவு இல்லை என்றாலும், முதலீட்டாளரின் நிலையை கணிசமாக பாதிக்கிறது. இடர் மேலாண்மை விதிகள் பாதகமான சந்தை நிலைமைகளில் கூட மூலதனத்தை இழக்காமல் இருப்பதை நோக்கமாகக் கொண்டுள்ளன. ஒரு வர்த்தகத்திற்கு 2% அபாயத்துடன், 100% இழப்பைச் செய்ய 119 தொடர்ச்சியான வர்த்தகங்கள் தேவை என்பதை ஒரு எளிய கணிதம் காட்டுகிறது. ஒரு வர்த்தகர் ஒரு நிரூபிக்கப்பட்ட மூலோபாயத்தைக் கொண்டிருந்தால், சீரற்ற முறையில் பரிவர்த்தனைகளில் ஈடுபடவில்லை என்றால், அத்தகைய தொடர் பரிவர்த்தனைகள் தொடங்குவது சாத்தியமில்லை. மேலும் 2% என்பது மிகவும் உயர்ந்த அளவிலான ஆபத்து. நீங்கள் ஒரு பெரிய மூலதனம் மற்றும் 2% ரூபிள் ஒரு பெரிய அளவு இருந்தால், உளவியல் சுமை குறைக்க, நீங்கள் 0.2-0.5% ஆபத்தை குறைக்க முடியும். உங்களுக்கு இன்னும் நீண்ட தொடர் இழப்பு வர்த்தகங்கள் தேவை.

ஆபத்து-வெகுமதி விகிதம்

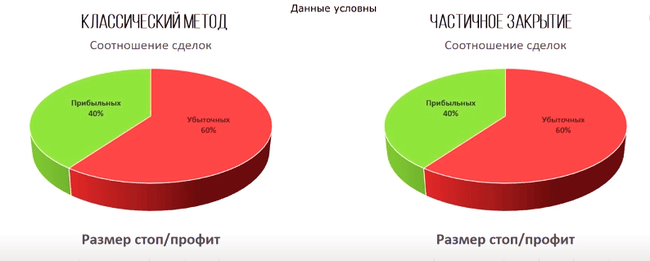

சந்தையின் நடத்தையை சரியாக கணிப்பது கடினம், இது பல காரணிகளைப் பொறுத்தது. பல தொழில்முறை வர்த்தகர்கள் வெற்றி-இழப்பு விகிதம் 50%க்கும் குறைவாகவே உள்ளனர். அதே நேரத்தில், அவர்கள் தொடர்ந்து சம்பாதிக்கிறார்கள். வெற்றியின் ரகசியம் நஷ்டமான வர்த்தகத்திற்கும் லாபகரமான வர்த்தகத்திற்கும் இடையிலான விகிதத்தில் உள்ளது. “லாபம் பாயட்டும் மற்றும் நஷ்டத்தைக் குறைக்கட்டும்” என்ற நன்கு அறியப்பட்ட வெளிப்பாடு இதைப் பற்றியது. 1 முதல் 3 வரையிலான ஆபத்து-வெகுமதி விகிதத்துடன், ஒரு வர்த்தகர் ஒரு காலத்தில் 50% இழப்பு வர்த்தகங்களைச் செய்து லாபத்தில் இருக்க முடியும் என்பதை கீழே உள்ள எடுத்துக்காட்டு காட்டுகிறது. அதிக விகிதம், ஒரு வர்த்தகர் தவறாக இருக்க முடியும். புள்ளிவிவரங்களின்படி, நீங்கள் லாபகரமான வர்த்தகத்தில் 60% க்கும் குறைவாக இருந்தால், மற்றும் ஆபத்து-வெகுமதி விகிதம் 1 முதல் 1 வரை குறைவாக இருந்தால், மூலதன இழப்பு நேரத்தின் விஷயம்.

நட்ட வர்த்தகத்திலிருந்து வெளியேறுதல்

நிறுத்த உத்தரவு

இடர் மேலாண்மை இழப்பு வர்த்தகத்திலிருந்து வெளியேறுவதற்கான விதிகளை அமைக்கிறது. முன்னரே தீர்மானிக்கப்பட்ட நிலையை அடைந்தவுடன் நிறுத்த வரிசையை அமைப்பதே பாதுகாப்பான விருப்பம். எடுத்துக்காட்டாக, ஒரு வர்த்தகர் திருத்தத்தின் முடிவு மற்றும் ஏற்றம் மீண்டும் தொடங்குவது பற்றி முன்னறிவிப்பு செய்கிறார். புள்ளி 3 இல் வாங்கும் வர்த்தகத்தைத் திறக்கிறது மற்றும் குறைந்தபட்சம் வரலாற்று அதிகபட்சத்திற்கு திரும்பும் என்று எதிர்பார்க்கிறது. லாபத்திற்கான அபாய விகிதம் 1 முதல் 5. பிழை ஏற்பட்டால், வர்த்தகர் புள்ளி 1 என்ற அளவில் நிறுத்த வரிசையை அமைக்கிறார். அதன் தூண்டுதலானது முன்னறிவிப்பு தவறானது மற்றும் பெரும்பாலும் விலை திருத்தம் இன்னும் முடிக்கப்படவில்லை. ஸ்டாப் ஆர்டரை அமைப்பது வர்த்தகர் பெரிய இழப்புகளைத் தவிர்க்க உதவுகிறது. வர்த்தகரின் பங்கேற்பு இல்லாமல் பரிவர்த்தனை மூடப்படும், அவர் பதட்டமாக இருக்க வேண்டிய அவசியமில்லை மற்றும் ஒவ்வொரு மணி நேரமும் விளக்கப்படத்தை சரிபார்க்கவும்.

ஒரு ஒப்பந்தத்தை “கையால்” முடிப்பது

மேலே உள்ள எடுத்துக்காட்டில், நிறுத்த ஆர்டர் நியாயமானது, அதை வைப்பது வர்த்தகரை பெரிய இழப்பிலிருந்து காப்பாற்றியது. இது எப்போதும் அப்படி இருக்காது, குறிப்பாக கிரிப்டோகரன்சிகளை வர்த்தகம் செய்யும் போது, அழுத்துதல் மற்றும் கையாளுதல்கள் பொதுவாக இருக்கும். வர்த்தகர் ஸ்டாப் லாஸ் நிர்ணயித்து, நஷ்டம் அடைந்து, ஒரு மணி நேரம் கழித்து விலை திரும்பி, டேக் லாபம் நிர்ணயிக்கப்பட்ட அளவைத் தொடும். எனவே, பல வர்த்தகர்கள் ஸ்டாப் ஆர்டரை அமைக்காமல், புஷ் அறிவிப்பை வைக்க விரும்புகிறார்கள். நிறுத்தம் இருக்க வேண்டிய விலை அளவைத் தொடும்போது மொபைல் போனுக்கு ஒரு செய்தி அனுப்பப்படும். அடுத்து, வர்த்தகர் இழக்கும் வர்த்தகத்தை அல்லது தற்போதைய இயக்கத்தை மூட முடிவு செய்ய வேண்டும் – கையாளுதல். மூடுவதற்கு ஒரு மணிநேரம் அல்லது 4 மணிநேரம் காத்திருக்க பரிந்துரைக்கப்படுகிறது, விலை திசையை மாற்றவில்லை என்றால், நிலையை மூடிவிட்டு நஷ்டத்தை எடுப்பது நல்லது. இந்த வழக்கில் முக்கிய ஆபத்து தெளிவாக இழக்கும் சூழ்நிலையில் இழப்பை ஏற்கவில்லை. அத்தகைய தவறு ஒரு வர்த்தகக் கணக்கிற்கு பேரழிவை ஏற்படுத்தும். முன்பு எவ்வளவு லாபகரமான வர்த்தகங்கள் மூடப்பட்டன என்பது முக்கியமல்ல. எனவே, உணர்ச்சிகளை எவ்வாறு சமாளிப்பது மற்றும் பண மேலாண்மை விதிகளை மீறுவதற்கான செலவைப் புரிந்துகொள்வது எப்படி என்பதை அறிந்த அனுபவமிக்க வர்த்தகர்களுக்கு இந்த முறை மிகவும் பொருத்தமானது. இழந்த நிலையில் இருந்து வெளியேறும் ஆபத்து கணக்கிடப்பட்டதை விட அதிகமாக இருக்கலாம், எனவே 2-3 மடங்கு அளவைக் குறைப்பது நல்லது.

ஆக்கிரமிப்பு வர்த்தகம் – நிறுத்தம் என்பது முழு கணக்கு

இடர் மேலாண்மையின் உன்னதமான விதிகள், ஒரு வர்த்தகரின் முழு வர்த்தக மூலதனமும் தரகரின் கணக்கில் உள்ளது மற்றும் அதன் இழப்பு நிதி நலனைப் பாதிக்கும். அத்தகைய சூழ்நிலையில், இடர் மேலாண்மை விதிகளை மீறுவது மற்றும் ஒரு பரிவர்த்தனையில் 10% க்கும் அதிகமான கணக்கை பணயம் வைப்பது வைப்புத்தொகையை இழப்பதற்கு சமம். இன்று இல்லாவிடில், நாளை நஷ்டமான தொடர் வர்த்தகம் வரும், அது கணக்கைக் கொல்லும். மேலும், உன்னதமான ஆபத்து வெகுமதி வர்த்தகரின் உளவியலை கணக்கில் எடுத்துக்கொள்ளாது. கோட்பாட்டில், விதிகள் நன்றாக வேலை செய்கின்றன, ஆனால் நடைமுறையில், சாய்வில் தொடர்ச்சியான வர்த்தகத்தை இழந்த பிறகு, ஒரு வர்த்தகர் தனது சொந்த விதிகளை மீறுகிறார். இது சிக்னல் இல்லாமல் சந்தையில் நுழைகிறது, அதிக அளவுகளை எடுத்து, ஸ்டாப் ஆர்டர்களை நீக்குகிறது மற்றும் இழப்பை மூடுவதற்கு பதிலாக அளவை சேர்க்கிறது. கிளாசிக்கல் இடர் மேலாண்மைக்கு உட்பட்டு, தொடர்ந்து மாதம் $1,000 சம்பாதிக்க, குறைந்தபட்சம் $10,000 டெபாசிட் செய்ய வேண்டும். சராசரி சம்பளம் உள்ள ஒருவர் அத்தகைய தொகையை குவிப்பது எளிதானது அல்ல, அதற்கு 1-3 ஆண்டுகள் ஆகும். உளவியலால் ஏற்படும் ஒரு தவறு மூலம் இவை அனைத்தையும் கடக்க முடியும்.

- தினசரி வருவாயைத் தாண்டாமல், ஒரு நாளைக்கு ஆபத்து அளவை அமைக்கவும்.

- ஒரு நாளைக்கு (அல்லது பிற காலம், பரிவர்த்தனைகளின் அதிர்வெண்ணைப் பொறுத்து), அனைத்து ஆபத்து அல்லது பல பரிவர்த்தனைகளுக்கும் ஒரு பரிவர்த்தனை செய்ய அனுமதிக்கப்படுகிறது, அதே நேரத்தில் ஆபத்து பிரிக்கப்பட்டுள்ளது. உதாரணமாக, ஒரு நாளைக்கு ஆபத்து $10 ஆகும். $10 நிறுத்தத்தில் 1 வர்த்தகம் செய்யலாம் அல்லது $2 நிறுத்தத்தில் 5 வர்த்தகம் செய்யலாம். 5 இழக்கும் வர்த்தகங்களைச் செய்வதற்கான நிகழ்தகவு 1 ஐ விட குறைவாக உள்ளது, மேலும் இரண்டாவது விருப்பம் விரும்பத்தக்கது. ஆனால் இது அனைத்தும் சந்தை நிலைமை மற்றும் நிலை அளவைப் பொறுத்தது. புள்ளிகளில் நிறுத்தத்தின் அளவு சிறியது, இழப்பின் நிகழ்தகவு அதிகமாகும். நிறுத்த நாளுக்குள் நீங்கள் வர்த்தகம் செய்தால் – ஆர்டர் கடந்த 7 மணி நேர விலை ஏற்ற இறக்கத்தை விட குறைவாக இருக்கக்கூடாது. நிலையற்ற தன்மையைக் கண்டறிய, மணிநேர விளக்கப்படத்தைத் திறந்து, ATR (சராசரி உண்மை வரம்பு) குறிகாட்டியை 7 கால இடைவெளியில் அமைக்கவும். ATR ஐ விட 2-3 மடங்கு அதிகமாக நிறுத்தம் இருந்தால் நல்லது.

- வர்த்தகத்தின் முடிவைப் பொருட்படுத்தாமல், அடுத்த வர்த்தகத்தில் அதே தொகையை நாங்கள் பணயம் வைக்கிறோம். நாங்கள் விதிகளை அமைத்தோம் என்று வைத்துக்கொள்வோம். அன்றைய ரிஸ்க் $10, $2 ரிஸ்க் கொண்டு 5 டிரேட் செய்யலாம். சந்தை நிலைமை சாதகமாக இருந்தது மற்றும் முதல் பரிவர்த்தனை எங்களுக்கு $10 கொண்டு வந்தது. இப்போது பில் $20. ஆனால் அடுத்த வர்த்தகம் இன்னும் $2 அபாயத்துடன் இருக்க வேண்டும் (அல்லது $8க்கு மேல் இல்லை).

- குறைந்த பட்சம் 30% லாபத்தை வழக்கமாக திரும்பப் பெறுதல். மூலதனம் சிறியதாக இருந்தால், அன்றாட தேவைகளுக்கு பணம் தேவையில்லை என்றால், நீங்கள் அட்டைக்கு திரும்பப் பெற முடியாது. மற்றும் குறைவான அபாயகரமான உத்தியாக மொழிபெயர்க்கவும். உதாரணமாக, நீங்கள் பங்குச் சந்தையில் வர்த்தகம் செய்தால் பத்திரங்களை வாங்கவும். அல்லது ஒரு தனி கணக்கிற்கு மாற்றவும், பணத்தை மாற்றுவதற்கு நேரம் எடுக்கும் என்பது முக்கியம். ஆனால், குறைந்தபட்சம் சில மாதங்களுக்கு ஒரு முறையாவது தரகுக் கணக்கில் இருந்து அதைத் திரும்பப் பெற்று ஏதாவது வாங்குவது அல்லது விடுமுறையில் செல்வது நல்லது. இது ஊக்கத்தை அதிகரிக்கும்.

- ஒவ்வொரு மாதமும் அபாயத்தின் அளவை மீண்டும் கணக்கிடுங்கள். ஒருவேளை நீங்கள் அதிகமாக சம்பாதிக்க ஆரம்பித்திருக்கலாம் அல்லது உங்கள் வைப்புத்தொகை அதிகமாகி லாபத்தின் அளவு அபத்தமானது. சந்தை உங்களுக்கு எதிராக இருந்தால், அல்லது உங்கள் வருமானத்தில் சிலவற்றை நீங்கள் இழந்திருந்தால் மற்றும் முந்தைய தொகை பெரியதாகத் தோன்றினால், உங்கள் தினசரி ஆபத்தை வசதியான நிலைக்குக் குறைக்கவும். தினசரி இழப்புகள் குறிப்பிடத்தக்கவை அல்ல, திரும்பப் பெறுவதற்கான விருப்பத்தை ஏற்படுத்தாதது மிகவும் முக்கியம்.

டிரேடிங்கில் இடர் மேலாண்மை, எங்கே, எப்போது ஸ்டாப் லாஸ் அமைத்து லாபம் எடுப்பது, டிரேடிங் ஸ்கூல்: https://youtu.be/7Bfrxgu5BGI டிரேடிங்கில் அதிக ரிஸ்க் மேனேஜ்மென்ட் திட்டங்கள் உள்ளன, ஆனால் அடிப்படையானவை மேலே குரல் கொடுக்கப்பட்டுள்ளன.