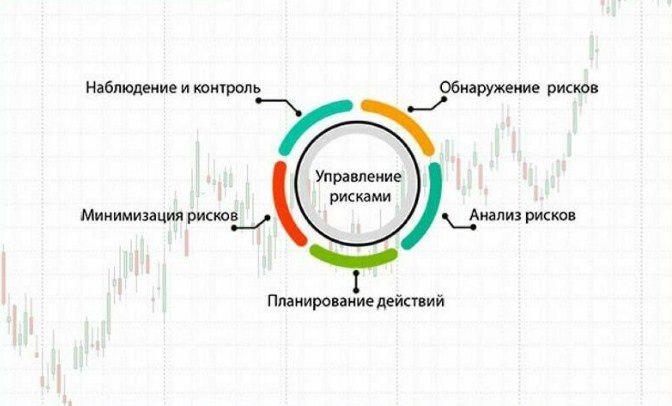

Kockázatkezelés a kereskedésben – mi ez, alapvető szabályok és tippek kezdőknek a pénzről és a kockázatkezelésről. A kockázatkezelés olyan pénzkezelési szabályok összessége, amelyek lehetővé teszik a nyereség optimalizálását és a betét megtartását egy sor sikertelen tranzakció során. A kockázatkezelési szabályok a pozíció méretére, a vesztes pozíciók bezárására és a nyereség elnyerésére vonatkoznak. A kockázatkezelés klasszikus fogalmai az 1:3 arányú kereskedés, a pozícióból való kilépés a hírek előtt, és a stop order kötelező telepítése. Sok kezdő, aki vakon követi ezeket a szabályokat, veszteségeket és a teljes betét vagy annak nagy részének elvesztését várja. Valóban fontos a kockázatok kezelése, ez különbözteti meg a kereskedőt a kaszinójátékostól.

a teljes kereskedési tőke található, utánpótlás nem történik vagy elhanyagolható. A tőke általában jelentős összeget tesz ki, a befektető éves bevételének több mint 2-5-ét. A cél a betét fenntartása és növelése anélkül, hogy fennállna a betét több mint 30%-ának elvesztése. Az agresszív kereskedéshez a brókernek a betét egy kis része van a számlán, ami nem haladja meg a napi bevételt. A cél legalább 500-1000%-os kereset. Vállaljuk a betét elvesztésének kockázatát.

konzervatív kereskedés

A konzervatív kereskedésre – a nagy betéttel való kereskedésre – a klasszikus kockázatkezelés minden szabálya vonatkozik, amelynek elvesztése, bár nem katasztrofális, de jelentősen befolyásolja a befektető állapotát. A kockázatkezelési szabályok arra irányulnak, hogy még kedvezőtlen piaci körülmények között se veszítsenek tőkét. Egy egyszerű matematika azt mutatja, hogy ügyletenkénti 2%-os kockázat mellett 119 egymást követő ügyletre van szükség a 100%-os veszteséghez. Ha egy kereskedő bevált stratégiával rendelkezik, nem véletlenszerűen bonyolít tranzakciókat, akkor nem valószínű, hogy egy ilyen tranzakciósorozat beindul. A 2% pedig meglehetősen magas kockázati szint. Ha nagy tőkével rendelkezik, és a 2% nagy összeg rubelben, a pszichológiai terhelés csökkentése érdekében 0,2-0,5% -ra csökkentheti a kockázatot. Ekkor még hosszabb vesztes ügyletek sorozatára van szükség.

Kockázat-nyereség arány

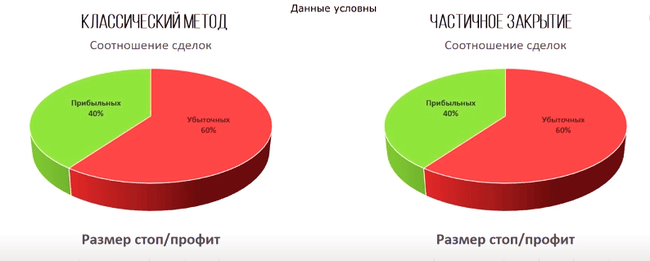

Nehéz pontosan megjósolni a piac viselkedését, ami sok tényezőtől függ. Sok professzionális kereskedő nyer-veszteség aránya kevesebb, mint 50%. Ugyanakkor folyamatosan keresnek. A siker titka a vesztes és a nyereséges kereskedés arányában rejlik. Erről szól a jól ismert kifejezés: „engedjük a profitot, és csökkentsük a veszteségeket”. Az alábbi példa azt mutatja, hogy 1:3 kockázat-nyereség arány mellett a kereskedő egy időszak alatt a vesztes ügyletek 50%-át megteheti, és továbbra is nyereséges lehet. Minél magasabb az arány, a kereskedő annál többet engedhet meg magának, hogy tévedjen. Ha a statisztikák szerint a nyereséges ügyletek kevesebb mint 60%-át bonyolítja le, és a kockázat-nyereség aránya kisebb, mint 1:1, akkor a tőkevesztés idő kérdése.

Kilépés egy vesztes üzletből

stop parancs

A kockázatkezelés határozza meg a vesztes ügyletből való kilépés szabályait. A legbiztonságosabb megoldás egy leállítási parancs beállítása egy előre meghatározott szint elérésekor. Például egy kereskedő előrejelzést készít a korrekció végéről és az emelkedő trend újraindulásáról. Vételi ügyletet nyit a 3. pontban, és legalább a történelmi maximumhoz való visszatérést várja. A kockázat és a haszon aránya 1:5. Hiba esetén a kereskedő stop megbízást ad az 1. pont szintjén. Ennek kiváltása azt jelenti, hogy az előrejelzés hibás és nagy valószínűséggel még nem fejeződött be az árkorrekció. A stop megbízás beállítása segít a kereskedőnek elkerülni a nagy veszteségeket. A tranzakció a kereskedő részvétele nélkül zárul le, nem kell idegeskednie és óránként ellenőriznie a diagramot.

Egy üzlet „kézzel” lezárása

A fenti példában a stop megbízás indokolt volt, ennek leadása megmentette a kereskedőt egy nagyobb veszteségtől. Ez nem mindig van így, különösen a kriptovalutákkal való kereskedés során, ahol gyakoriak a szorítások és a manipulációk. A kereskedő stop losst állít be, veszteséget vesz el, majd egy órával később az ár visszatér, és megérinti azt a szintet, ahol a take profitot beállították. Ezért sok kereskedő nem a stop megbízást választja, hanem push értesítést ad. Üzenetet küld a mobiltelefon, ha az ár eléri azt az árszintet, ahol a megállónak lennie kell. Ezután a kereskedőnek döntenie kell a vesztes ügylet vagy az aktuális mozgás – manipuláció – lezárása mellett. Ajánlott egy órát vagy 4 órát várni a zárással, ha az árfolyam nem változtat irányt, akkor jobb a pozíció zárása és veszteség. A fő veszély ebben az esetben az, hogy nem fogadunk el veszteséget egy egyértelműen vesztes helyzetben. Az egyik ilyen hiba katasztrofális lehet egy kereskedési számla számára. Nem számít, hány nyereséges ügyletet zártak le korábban. Ezért ez a módszer jobban megfelel a tapasztalt kereskedőknek, akik tudják, hogyan kell megbirkózni az érzelmekkel, és megértik a pénzkezelési szabályok megsértésének költségeit. A vesztes pozícióból való kilépés kockázata magasabb lehet, mint a számított, ezért jobb, ha 2-3-szor csökkenti a hangerőt.

Agresszív kereskedés – stop az egész számla

A klasszikus kockázatkezelési szabályok azt jelentik, hogy a kereskedő teljes kereskedési tőkéje a bróker számláján van, és annak elvesztése sérti a pénzügyi jólétet. Ilyen helyzetben a kockázatkezelési szabályok megszegése és a számla 10%-át meghaladó kockáztatás egy tranzakció során a betét elvesztésével egyenértékű. Ha nem ma, de holnap vesztes ügyletek sorozata jön, ami megöli a számlát. Ezenkívül a klasszikus kockázati jutalom nem veszi figyelembe a kereskedő pszichológiáját. Elméletileg a szabályok jól működnek, de a gyakorlatban a tiltott vesztes ügyletek sorozata után a kereskedő megszegi a saját szabályait. Jel nélkül lép be a piacra, túl nagy tételeket vesz fel, eltávolítja a stop megbízásokat és növeli a mennyiséget a veszteség lezárása helyett. A klasszikus kockázatkezelésnek megfelelően, ha folyamatosan 1000 dollárt szeretne keresni, legalább 10 000 dollár letétre van szüksége. Egy átlagos fizetésű embernek nem könnyű ekkora összeget felhalmozni, 1-3 év kell hozzá. Mindezt pedig egy pszichológia okozta tévedés is áthúzhatja.

- Állítsa be a napi kockázat mértékét, ne haladja meg a napi bevételt.

- Naponként (vagy más időszakonként, a tranzakciók gyakoriságától függően) az összes kockázatra vagy több tranzakcióra lehet egy tranzakciót kötni, miközben a kockázat megoszlik. Például a napi kockázat 10 dollár. 1 kereskedést köthet 10 dolláros stoppal, vagy 5 kereskedést 2 dolláros stoppal. Úgy tűnik, hogy 5 vesztes ügylet megkötésének valószínűsége kisebb, mint 1, és a második lehetőség előnyösebb. De minden a piaci helyzettől és a pozíció méretétől függ. Minél kisebb a stop méret pontokban, annál nagyobb a veszteség valószínűsége. Ha a stop napon belül keresked, a megbízás nem lehet kisebb, mint az elmúlt 7 óra áringadozása. A volatilitás meghatározásához nyissa meg az óránkénti diagramot, és állítsa be az ATR (Átlagos True Range) mutatót 7-es periódusra. Jobb, ha a stop 2-3-szor nagyobb, mint az ATR.

- Az ügylet kimenetelétől függetlenül ugyanannyit kockáztatunk a következő kereskedésnél. Tegyük fel, hogy mi határozzuk meg a szabályokat. A nap kockázata 10 dollár, 5 kereskedést köthetünk 2 dollár kockázattal. A piaci helyzet kedvező volt, és az első tranzakció 10 dollárt hozott nekünk. Most 20 dollár a számla. De a következő kereskedésnek továbbra is 2 dolláros kockázattal (vagy legfeljebb 8 dollárral) kell történnie.

- Rendszeres nyereségkivonás, legalább 30%. Ha kicsi a tőke, és nincs szüksége pénzre a mindennapi szükségletekre, akkor nem tud felvenni a kártyát. És lefordítani egy kevésbé kockázatos stratégiát. Például vásároljon kötvényeket, ha tőzsdén kereskedik. Vagy utaljon külön számlára, fontos, hogy a pénz átutalása időt vesz igénybe. De jobb, ha legalább néhány havonta leveszi a brókerszámláról , és vesz valamit, vagy elmegy nyaralni. Ez növeli a motivációt.

- Minden hónapban számolja újra a kockázat mértékét. Lehet, hogy elkezdett többet keresni, vagy a betéted annyira megnőtt, hogy a haszon mértéke nevetségesnek tűnik. Ha a piac ellened van, vagy elveszítetted bevételeid egy részét, és a korábbi összeg nagynak tűnik, csökkentsd a napi kockázatodat egy kényelmes szintre. Rendkívül fontos, hogy a napi veszteségek ne legyenek jelentősek, ne okozzanak megtérülési vágyat.

Kockázatkezelés a kereskedésben, hol és mikor állítsuk be a stop loss and take profitot, kereskedési iskola: https://youtu.be/7Bfrxgu5BGI A kereskedésben több kockázatkezelési séma létezik, de az alapvetőek fentebb hangzanak el.