Áhættustýring í viðskiptum – hvað er það, grunnreglur og ráð fyrir byrjendur um peninga- og áhættustýringu. Áhættustýring er sett af reglum um peningastjórnun sem gerir þér kleift að hámarka hagnað og halda innborgun þinni í röð misheppnaðra viðskipta. Reglur um áhættustýringu tengjast stöðustærð, lokun tapandi staða og töku hagnaðar. Klassísk hugtök áhættustýringar eru viðskipti með hlutfallið 1 til 3, hætta í stöðu fyrir fréttir og lögboðin uppsetning stöðvunarpöntunar. Margir byrjendur sem fylgja þessum reglum í blindni eru að bíða eftir tapi og tapi á öllu innborguninni eða mestu. Reyndar er mikilvægt að geta stjórnað áhættu, þetta er það sem aðgreinir kaupmann frá spilavítisspilara.

miðlaraallt veltufé er staðsett, endurbætur eru ekki gerðar eða þær eru óverulegar. Fjármagnið nemur að jafnaði umtalsverðri upphæð, meira en 2-5 af árstekjum fjárfestis. Markmiðið er að viðhalda og auka innstæðuna án þess að eiga á hættu að tapa meira en 30% af innstæðunni. Fyrir árásargjarn viðskipti hefur miðlarinn lítinn hluta af innborguninni á reikningnum, ekki meiri en daglegar tekjur. Markmiðið er að vinna sér inn að minnsta kosti 500-1000%. Við skulum taka áhættuna á að tapa innborguninni.

íhaldssöm viðskipti

Algerlega allar reglur klassískrar áhættustýringar gilda um íhaldssöm viðskipti – viðskipti með stóra innborgun, tap sem, þó ekki skelfilegt, en hefur veruleg áhrif á ástand fjárfesta. Reglur um áhættustýringu miða að því að tapa ekki fjármagni jafnvel við slæmar markaðsaðstæður. Einföld stærðfræði sýnir að með 2% áhættu í viðskiptum þarf 119 viðskipti í röð til að tapa 100%. Ef kaupmaður hefur sannaða stefnu, fer ekki í viðskipti af handahófi, er upphaf slíkrar röð viðskipta ólíklegt. Og 2% er frekar mikil áhætta. Ef þú ert með mikið fjármagn og 2% er mikið magn í rúblum, til að draga úr sálfræðilegri byrði, geturðu dregið úr áhættunni í 0,2-0,5%. Þá þarftu enn lengri röð af tapandi viðskiptum.

Hlutfall áhættu og umbunar

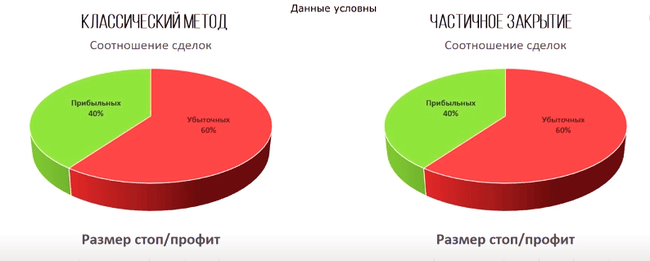

Erfitt er að spá rétt fyrir um hegðun markaðarins sem fer eftir mörgum þáttum. Margir fagmenn eru með vinningshlutfall sem er minna en 50%. Á sama tíma græða þeir stöðugt. Leyndarmál velgengni er í hlutfallinu á milli tapandi viðskipta og arðbærs. Hið þekkta orðatiltæki „látum hagnað flæða og skera niður tap“ snýst um þetta. Dæmið hér að neðan sýnir að með áhættu-ávinningshlutfallinu 1 til 3 getur kaupmaður gert 50% af tapandi viðskiptum á tímabili og samt verið í hagnaði. Því hærra sem hlutfallið er, því meira hefur kaupmaður efni á að hafa rangt fyrir sér. Ef þú gerir minna en 60% af arðbærum viðskiptum, samkvæmt tölfræði, og áhættu-ávinningshlutfallið er minna en 1 á móti 1, þá er tap á fjármagni tímaspursmál.

Hætta í tapandi viðskiptum

stöðvunarpöntun

Áhættustýring setur reglur um að hætta við tapandi viðskipti. Öruggasti kosturinn er að setja stöðvunarpöntun þegar fyrirfram ákveðnu stigi er náð. Til dæmis gerir kaupmaður spá um lok leiðréttingarinnar og endurupptöku á uppgangi. Opnar kaupviðskipti í 3. lið og býst við að minnsta kosti endurkoma í sögulegt hámark. Hlutfall áhættu á móti hagnaði er 1 á móti 5. Ef um villu er að ræða setur kaupmaðurinn stöðvunarpöntun á stigi 1. Kveikja hennar þýðir að spáin er röng og líklega hefur verðleiðréttingunni ekki verið lokið. Að setja stöðvunarpöntun hjálpar seljanda að forðast stórt tap. Viðskiptunum verður lokað án þátttöku kaupmannsins, hann þarf ekki að vera kvíðin og skoða töfluna á klukkutíma fresti.

Loka samningi “með höndunum”

Í dæminu hér að ofan var stöðvunarpöntunin réttlætanleg, með því að setja hana bjargaði kaupmaðurinn frá stærra tapi. Þetta er ekki alltaf raunin, sérstaklega þegar viðskipti eru með dulritunargjaldmiðla, þar sem kreistar og misnotkun eru algeng. Kaupmaðurinn setur stöðvunartap, tekur tap og klukkutíma síðar kemur verðið aftur og snertir stigið þar sem tökuhagnaðurinn var stilltur. Þess vegna kjósa margir kaupmenn að setja ekki stöðvunarpöntun, heldur setja ýta tilkynningu. Skilaboð verða send í farsímann þegar verðið snertir verðlagið þar sem stoppið á að vera. Næst verður kaupmaðurinn að ákveða að loka tapandi viðskiptum eða núverandi hreyfingu – meðferð. Mælt er með því að bíða í klukkutíma eða 4 klukkustundir til að loka, ef verðið breytir ekki stefnu, þá er betra að loka stöðunni og taka tap. Helsta hættan í þessu máli er að sætta sig ekki við tap í klárlega tapandi aðstæðum. Ein slík mistök geta verið hörmuleg fyrir viðskiptareikning. Það skiptir ekki máli hversu mörgum arðbærum viðskiptum var lokað fyrr. Þess vegna er þessi aðferð hentugri fyrir reynda kaupmenn sem vita hvernig á að takast á við tilfinningar og skilja kostnaðinn við að brjóta reglur um peningastjórnun. Hættan á slíkri brottför frá tapandi stöðu getur verið meiri en útreiknuð, svo það er betra að minnka rúmmálið um 2-3 sinnum.

Árásargjarn viðskipti – hætta er allur reikningurinn

Klassísku reglurnar um áhættustýringu gefa til kynna að allt veltufé kaupmanns sé á reikningi miðlara og tap þess muni skaða fjárhagslega velferð. Í slíkum aðstæðum jafngildir það að brjóta áhættustýringarreglur og hætta á meira en 10% af reikningnum í einni færslu því að tapa innborguninni. Ef ekki í dag, þá kemur á morgun tapandi röð viðskipta, sem mun drepa reikninginn. Einnig tekur klassísk áhættuverðlaun ekki mið af sálfræði kaupmannsins. Í orði, reglurnar virka vel, en í reynd, eftir röð tapaðra viðskipta á halla, brýtur kaupmaður sínar eigin reglur. Það kemur inn á markaðinn án merkis, tekur of stóra hluti, fjarlægir stöðvunarpantanir og bætir við magni í stað þess að loka tapinu. Með fyrirvara um klassíska áhættustýringu, til að þéna stöðugt $1.000 á mánuði, þarftu að leggja að minnsta kosti $10.000 inn. Það er ekki auðvelt fyrir mann með meðallaun að safna slíkri upphæð, það tekur 1-3 ár. Og allt þetta er hægt að strika yfir með einni mistökum af völdum sálfræði.

- Stilltu upphæð áhættu á dag, ekki hærri en dagtekjur.

- Á dag (eða annað tímabil, allt eftir tíðni viðskipta), er heimilt að gera eina færslu fyrir alla áhættu eða nokkur viðskipti, á meðan áhættunni er skipt. Til dæmis er áhættan á dag $10. Þú getur gert 1 viðskipti með $10 stoppi eða 5 viðskipti með $2 stoppi. Svo virðist sem líkurnar á að gera 5 tapandi viðskipti séu minni en 1 og seinni kosturinn er æskilegur. En það fer allt eftir markaðsaðstæðum og stöðustærð. Því minni sem stöðvunarstærðin er í stigum, því meiri líkur eru á tapi. Ef þú átt viðskipti innan stöðvunardagsins – pöntunin ætti ekki að vera minni en verðsveiflur síðustu 7 klukkustunda. Til að ákvarða sveifluna skaltu opna klukkutímakortið og stilla ATR (Average True Range) vísirinn með tímabilinu 7. Það er betra ef stöðvunin er 2-3 sinnum meiri en ATR.

- Burtséð frá niðurstöðu viðskipta, hættum við sömu upphæð í næstu viðskiptum. Segjum að við setjum reglurnar. Áhættan fyrir daginn er $10, við getum gert 5 viðskipti með áhættuna $2. Markaðsstaðan var hagstæð og fyrstu viðskiptin færðu okkur $10. Núna er reikningurinn $20. En næstu viðskipti ættu samt að vera með $2 áhættu (eða ekki meira en $8).

- Regluleg afturköllun hagnaðar, að minnsta kosti 30%. Ef fjármagnið er lítið og þú þarft ekki peninga til daglegra þarfa geturðu ekki tekið út á kortinu. Og þýða í áhættuminni stefnu. Kauptu til dæmis skuldabréf ef þú átt viðskipti á hlutabréfamarkaði. Eða millifæra á sérstakan reikning, það er mikilvægt að millifærsla peninga taki tíma. En það er betra að taka það af miðlarareikningnum að minnsta kosti einu sinni á nokkurra mánaða fresti og kaupa eitthvað eða fara í frí. Þetta mun auka hvatningu.

- Endurreiknaðu áhættufjárhæðina í hverjum mánuði. Kannski fórstu að þéna meira, eða innborgun þín hefur vaxið svo mikið að hagnaðarupphæðin virðist fáránleg. Ef markaðurinn er á móti þér, eða þú hefur tapað hluta af tekjum þínum og fyrri upphæð virðist há, minnkaðu daglega áhættu þína niður í þægilegt stig. Það er afar mikilvægt að daglegt tap sé ekki verulegt, valdi ekki löngun til að endurheimta.

Áhættustýring í viðskiptum, hvar og hvenær á að setja stöðvun tap og taka hagnað, viðskiptaskóli: https://youtu.be/7Bfrxgu5BGI Það eru fleiri áhættustýringarkerfi í viðskiptum, en grunnatriðin eru orðuð hér að ofan.